2024宠物食品行业国产品牌崛起报告

1. 乖宝宠物:国内宠物食品龙头,自有品牌驱动成长

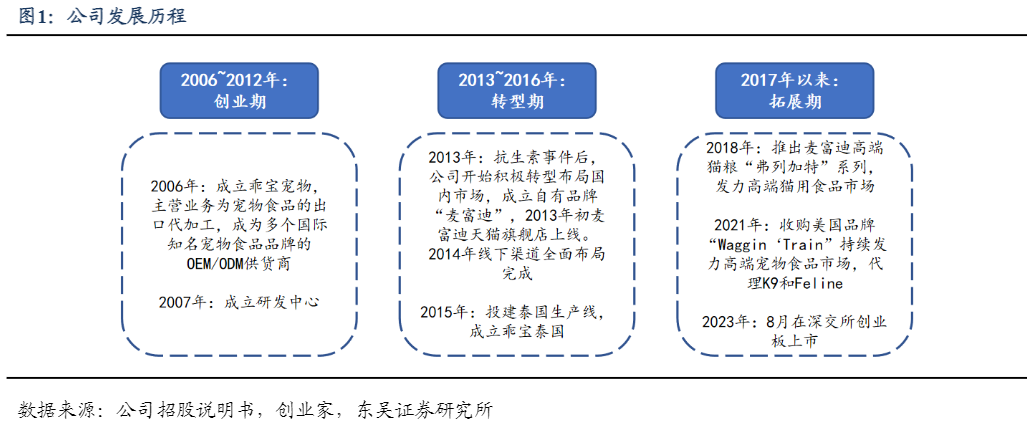

公司是我国宠物食品行业龙头,成立以来抓住全球宠物行业发展红利,成功完成从代工向品牌的转型。公司发展历程可分为三个阶段:创业期(2006~2012年):代工起家,出口国际市场。2006年乖宝宠物前身伊戈尔食品成立,成立初期以宠物食品的出口代加工业务为主,获得沃尔玛、斯马克、品谱等全球大型客户的青睐。高峰年份出口额达到1.57亿美元,尤其对美出口额在国内较大。转型期(2013~2016年):转型自有品牌,海外恢复发展。受美国“抗生素”事件影响,中国宠物食品出口量受到较大影响,同时国内宠物食品市场正在起步,公司因此积极转型布局国内市场。

2013年成立自有品牌“麦富迪”,并逐步打通线上线下渠道。2013年初,麦富迪天猫旗舰店正式上线,而后相继入驻京东等其他平台,2014年线下渠道也完成布局。同时,海外渠道也稳步恢复,产品销往欧洲、加拿大、日本等30多个国家和地区。拓展期(2017年以来):拓展多品牌多品类,融资上市成为A股宠物食品市值第一。2018年推出“麦富迪”高端猫粮“弗列加特”系列,发力高端猫用食品市场。2021年:收购美国品牌“Waggin’Train”持续发力高端宠物食品市场,代理新西兰高端品牌K9和Feline。

这一阶段公司也加快了资本融资,2017年2月完成由KKR投资的4亿元A轮融资,2019年10月完成由君联资本和兴业银行集团投资的5亿元B轮融资,2023年8月在深交所创业板上市,成为A股宠物食品市值第一。

1.1. 管理层经验丰富,团队产业背景深厚

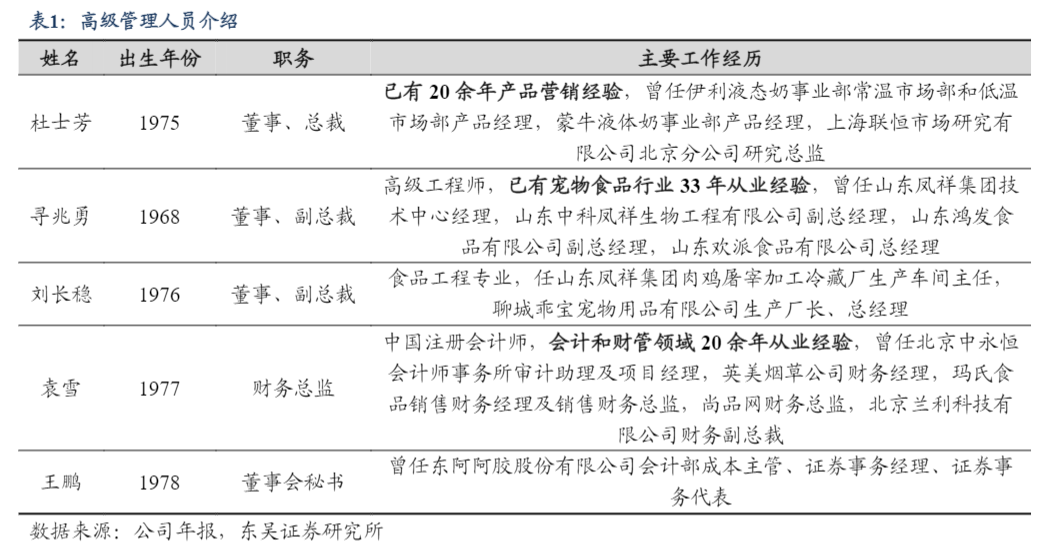

管理层经验丰富,团队产业背景深厚。公司董事长为其创始人秦华,核心管理团队在宠物食品行业从业经验丰富且具有较高学历水平,其中公司董事兼副总裁寻兆勇是高级工程师,在宠物食品行业具备了30余年从业经验,董事兼总裁杜士芳具备20余年行业产品营销经验。

公司核心人员通过平台持股,股权集中度高、结构稳定,有利于公司长期稳定发展。截止2024Q1,公司董事长秦华直接持有公司45.76%股权,并通过聊城华聚和聊城华智分别控制0.81%和0.44%的表决权。此外,聊城海昂的执行事务合伙人秦轩昂为秦华的儿子,为秦华的一致行动人。因此秦华及其一致行动人合计控制发行人股东表决权的53.94%。聊城华聚和聊城华智分别建立于2017年和2020年,为公司的员工持股平台,利于绑定核心员工和业务骨干。

1.2. 品牌阶梯逐渐完善,产品实现多品类覆盖

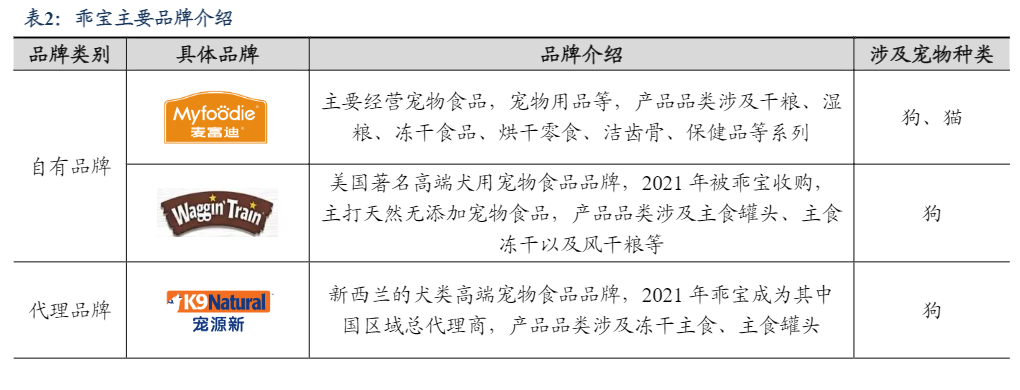

品牌阶梯逐渐完善,产品实现多品类覆盖,持续稳固行业领先地位。2013年公司创立自有品牌“麦富迪”,开始积极布局国内市场,2021年收购美国知名品牌“Waggin’Train”,通过不断的品类创新和产品迭代,公司现已形成以“麦富迪”为核心品牌阶梯,实现了宠物主粮、零食及保健品的全品类覆盖,构架了以OEM/ODM出口与自有品牌内销协同发展的格局。公司始终坚持“全球视野,持续创新”的理念,紧跟消费者需求,有望以高品质产品和强劲研发能力持续稳固行业领先地位。

主粮占比不断提升,境内占比达六成。分品类看,公司宠物食品包括主粮、零食、保健品等,2023年公司主粮/零食/保健品及其他分别实现营收20.9/21.7/0.6/0.2亿元,营收占比分别为48.2%/50.1%/1.3%/0.4%,2021~2023年营收增速CAGR分别为51%/15%/77%/5%。其中,主粮产品呈现较好的增长态势,2021~2023年公司主粮的营收占比从35.4%提升至48.2%。公司主粮产品基本在境内销售,而零食产品在境外销售占比更高。2023年公司境内/境外分别实现营收28.6/14.6亿元,分别同增39%/9%,营收占比分别为66.2%/33.8%。

自有品牌营收占比高于代工,直销渠道增长较快。2013年以来公司开始在国内发展自有品牌,以“麦富迪”为核心的品牌影响力不断提升,形成自有业务和代工业务协同发展的格局。2023年公司自有品牌/OEM&ODM/其他分别实现营收27.4/14.1/1.8亿元,营收占比分别为63.4%/32.5%/4.0%。2021~2023年自有品牌/OEM&ODM的营收增速CAGR分别为44%/9%。

公司自有品牌的销售渠道主要包括直销、经销以及商超渠道。其中,直销主要渠道为在天猫、京东、抖音等电商平台开设的自营旗舰店;经销分为线上经销和线下经销,以线上经销为主;2021年起增加商超渠道,主要系2021年收购的“Waggin'Train”在境外以商超渠道销售为主。

2023年公司直销/经销渠道分别实现营收12.4/16.7亿元,分别同增57%/19%。OEM&ODM销售模式是公司境外销售的主要模式。代理业务方面,公司于2021 年4 月成为新西兰品牌“K9Natural”和“Feline Natural”中国区域总代理商,营收占比较小,目前已终止与上述品牌代理合作。

1.3. 营收实现高速增长,盈利水平持续改善

公司营收、归母净利保持快速增长。受益于自有品牌的快速发展、产品矩阵的不断完善以及海外订单的拓展,公司营业收入实现快速增长,2020~2023年公司营收从20.1亿元增长至43.3亿元,增速CAGR为29.1%。2020~2023年公司归母净利润从1.1亿元增长至4.3亿元,增速CAGR为56.7%。2020~2023年归母净利增速快于营收增速,主要系毛利率和净利率也呈现提升趋势。

2019年以来公司毛利率、净利率均呈现提升趋势,自有品牌增厚盈利水平。2019年以来净利率触底回升。2019年公司净利率降幅较大,主要系贸易摩擦、原材料价格高位以及国内营销费用增加,之后随着毛利率的提升以及期间费用率的缩窄,逐步触底回升,2023年公司净利率提升至9.9%。公司毛利率整体呈现提升趋势。(1)分业务模式看:自有品牌贡献主要毛利,2022年自有品牌毛利占比在七成以上。2020~2022年公司自有品牌毛利率稳步提升。自有品牌占比提升以及毛利率较高的直销渠道占比提升,带动公司毛利率呈现提升趋势。(2)分品类看:一般非特殊情况下,原材料价格在相对稳定区间,高毛利产品销售占比提升是各品类毛利率提升的主要原因,2020~2023年,零食品类毛利率提升较快,主粮毛利率也有所提升。

和可比公司相比,公司毛利率、净利率均位居前列。公司自有品牌销售占比高于可比公司,内销占比较大,使得公司的盈利水平在可比公司中位居前列。2023年几家宠物食品上市公司中,乖宝宠物/中宠股份/佩蒂股份/路斯股份的毛利率分别为36.8%/26.3%/19.3%/19.9%,净利率分别为9.9%/7.8%/-1.1%/9.9%。2020年以来公司期间费用率总体稳定。2020年以来,公司期间费用率均位于22%~24%的区间,总体较为稳定。其中,由于自有品牌处于推广期销售费用率有所提升,同时在整体运营效率提升和规模效应发挥下,管理费用率和财务费用率有所下降。

2. 宠物食品行业:长坡厚雪,国产替代趋势可期

2.1. 我国宠物行业:处于快速发展期,大致对应美国1980s~2000s

宠物行业产业链包含宠物交易、宠物产品和宠物服务环节,宠物产品主要包括宠物食品和宠物用品。宠物行业产业链上游为宠物活体的繁育和交易,中游为宠物食品和用品的销售,下游为宠物产品消费者以及宠物医疗、宠物美容等服务环节。

我国宠物行业当前处于快速发展阶段,大致对应美国宠物行业1980s~2000s。我国宠物行业:1990s~2010s期间起步,国内居民养宠习惯开始形成,海外宠物食品龙头如玛氏、雀巢开始进入中国,同时国内宠物食品企业最初以代工切入市场。2010s至今进入快速发展期,更多海外品牌瞄准中国市场,国产品牌发生质的飞跃、产品质量提升且开始国际化布局,国内产品和服务类型开始丰富,线上购物快速增长,宠物连锁渠道逐步建立,投融资活跃。Vs美国宠物行业:起步早在1860s,20世纪30年代起玛氏开始生产宠物食品,1980s~2000s养宠规模的增长、宠物拟人化的趋势,带动了宠物行业多业态整体快速发展,行业快速发展,产品从通用型向更多功能性转变,连锁渠道崛起,2000s以来多元化服务兴起,行业龙头整合并购开始增多,龙头份额提升。

我国城镇宠物犬猫消费市场快速发展,2018~2023年增速CAGR达10.3%,行业增长韧性十足。我国宠物市场诞生已有三十余年,并在近十余年快速发展,根据《中国宠物行业白皮书》,2023年我国城镇宠物犬猫消费市场规模达2793亿元,2018~2023年增速CAGR达10.3%。

2.2. 犬or猫:我国犬猫消费市场规模相近,宠物食品消费占比过半

分犬猫品类看,2023年犬猫消费市场规模相近,城镇宠物猫规模增速快于城镇宠物犬。2023年城镇宠物犬/猫的消费市场规模分别为1488/1305亿元,分别同增0.9%/6.0%,城镇宠物犬/猫消费市场规模占整体比例分别为53%/47%。√量:2023年犬猫数量双升,城镇犬增速同比有所回升,犬猫整体数量稳中向好。2023年城镇犬/猫数量分别为5175/6980万只,分别同比增长1.1%/6.8%,城镇犬猫数量均有所增长,城镇犬增速同比有所回升。2023年城镇犬猫整体数量同增4.3%,高于2022年的3.7%,呈现稳中向好趋势。

我国宠物犬猫食品市场快速增长,2023年宠物犬猫食品市场规模超1400亿元。根据《中国宠物行业白皮书》,2023年我国宠物犬猫食品市场规模达1461亿元,同增6%,2018~2023年宠物犬猫食品市场规模增速CAGR达10.4%。价:2023年单宠消费金额基本稳定,宠物食品消费结构占比超一半且占比同比有所提升。2023年单只宠物犬/猫的年均消费金额分别为2875/1870元,单只宠物犬猫综合消费金额为2298元,单宠消费金额同比基本保持稳定。具体消费结构看,2023年宠物犬猫的食品/用品/医疗/服务消费占比分别52%/13%/28%/7%,其中食品消费占比同比提升1.6pct,在宠物犬猫消费金额占比过半,仍是宠物消费中最重要的消费市场。

2.3. 我国宠物食品:2023年市场规模超1400亿元,宠物主粮占比超七成

宠物食品可分为宠物主粮、宠物零食以及宠物营养品。其中,宠物主粮主要按照水分含量可分为干粮和湿粮,宠物零食可分为罐头、饼干、奶酪等多种类别,宠物营养品可分为片剂、粉剂、膏剂等形式。根据艾瑞咨询的数据,2021年宠物食品中,主粮/零食/营养品占比分别为75%/15%/10%。另外,Euromonitor数据显示,2023年犬猫主粮中干粮/湿粮占比分别为85%/15%,其中猫粮的湿粮占比更高。

2.4. 宠物食品驱动:逐项拆解,渗透率较低,对比海外空间广阔

我们将宠物犬猫食品消费金额作出以下具体拆分:宠物犬猫食品消费金额=消费犬猫食品宠物数量*平均单只宠物犬猫食品消费金额其中,消费犬猫食品宠物数量=总户数*拥有犬猫家庭占比*平均拥有犬猫数量*使用宠物犬猫食品饲养宠物占比考虑每户犬猫数量变化不大,我们认为拥有犬猫家庭占比、使用宠物犬猫食品饲养宠物占比以及平均单只宠物犬猫食品消费支出是最核心因素,且对比海外以上因素成长空间均较大。√犬猫家庭占比:根据Euromonitor,2023年我国拥有犬/猫的家庭占比分别为16.7%/15.4%。

对比海外,2023年美国拥有犬/猫的家庭占比分别为44.2%/38.5%,日本拥有犬/猫的家庭占比分别为9.6%/8.6%。我国拥有犬猫家庭占比仅为美国1/3左右,日本相对较低和其养宠政策和老龄化过于严重等因素相关。随着养宠认知的提升以及培育和饲养政策的完善,未来我国拥有宠物犬猫的家庭有较大提升空间。√使用宠物犬猫食品饲养宠物占比:根据Euromonitor,2023年我国使用宠物犬/猫食品饲养宠物占比分别为22.2%/38.9%。对比海外,2023年美国使用宠物犬/猫食品饲养宠物占比分别为78.1%/89.4%,日本使用宠物犬/猫食品饲养宠物占比分别为92.3%/93.6%。

我国使用宠物犬猫食品饲养的比例仍较低,主要系宠物食品行业发展时间相对较短,不少家庭对于宠物食品的功能和作用仍不明确,还有较大比例家庭使用剩菜剩饭饲养,对比海外提升空间较大。√平均单只宠物犬猫食品消费支出:根据Euromonitor,2023年我国单只宠物犬/猫食品消费金额分别为1163/761元。对比海外,2023年美国单只宠物犬/猫食品消费金额分别为3737/1324元,日本单只宠物犬/猫食品消费金额分别为1894/1729元。我国单只宠物猫食品消费金额仅为美国、日本的1/2左右,单只宠物犬食品消费金额较日本有一半以上空间,较美国空间更大。美国单只宠物犬消费金额远高于中国、日本,我们预计和其饲养宠物犬体型较大有关。综上,宠物犬猫食品消费市场从各维度看空间均较为广阔。

2.5. 宠物主画像:年轻、高线城市为主,因爱养宠

宠物主画像分析:一二线城市占比达七成、80后~00后出生占比近九成、过半本科以上学历、三成以上收入过万、因爱养宠是主要原因。√城市层级:根据《中国宠物行业白皮书》,2023年一线/二线/三线及以下占比分别为28.9%/41.1%/30.0%,一二线占比达七成。相较于2022年,一线和三线及以下占比均有所提升。√年龄:根据《中国宠物行业白皮书》,2023年我国宠物主之中,80后、90后和00后合计占比为87.8%,70前和70后合计占比为12.2%,80后、90后和00后相对年轻的群体占比同比提升11.6pct。√收入学历:根据《中国宠物行业白皮书》,2021年我国宠物主之中,本科、硕士及以上学历占比达62.6%,约35%的宠物主月收入在万元以上。√养宠原因:根据《中国宠物行业白皮书》,2021年我国宠物主之中,73.5%养宠原因是因为喜爱,其他原因还包括陪伴、缓解压力等。因爱养宠也意味着宠物在家庭中重要性较高,常被看作家庭成员,宠物主也倾向于花费更多在宠物的日常所需中。

2.6. 宠物食品格局:集中度提升空间大,国货替代可期

对比海外,我国宠物食品行业集中度提升空间较大。根据Euromonitor数据,2022年我国宠物食品行业按公司CR5/CR10集中度分别为21.3%/29.8%,按品牌CR5/CR10集中度分别为17.1%/24.0%。按品牌我国CR5、CR10集中度相较于美国、日本还有一倍左右空间。按公司空间更大,2022年美国宠物食品行业按公司CR5/CR10集中度分别为70.8%/77.0%,日本宠物食品行业按公司CR5/CR10集中度分别为63.8%/84.6%。美国、日本宠物食品公司集中度远高于国内,主要系其宠物食品行业发展阶段较为成熟,产业链内的公司和品牌整合较多。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)