2024年通信行业投资策略报告

2023年通信行业行情回顾

2023年通信行业行情回顾:通信指数大幅跑赢,AIGC产业大变革大机遇

截至2023年12月29日,通信(申万)指数大幅跑赢上证指数级、创业板指数,在31个行业板块中位列第一名。➢从细分方向来看,2023年涨幅表现领先标的联特科技、中际旭创、天孚通信、剑桥科技均为【光模块】相关,中贝通信为【算力租赁】板块,华力创通【卫星互联网】板块,兆龙互联为【服务器线缆】板块。整体来看,AI带动了通信板块2023年核心受益标的强势表现。

上半年复盘十大事件1)2022年11月30日,ChatGPT发布,随后不断发酵,春节GPT海外发酵,春节回来加速;2)2月2日,中国证监会召开的2023年系统工作会议上,易主席再次提及中国特色估值体系;3)2月28日,中共中央、国务院印发《数字中国建设整体布局规划》,明确提到数字中国建设按照“2522”的整体框架进行布局;4)3月以来北美厂商多次追加800G光模块订单;5)3月16日微软Power Platform宣布在Power Apps、Power Automate和Power Virtual Agents中加入Copilot;6)3月21日GTC2023发布会,英伟达发布NVIDIA DGX Cloud等产品;7)5月11日谷歌发布基础大语言模型PaLM2;8)5月24日英伟达一季报超预期;9)5月29日英伟达推出GH200,对应800G光模块用量增长;10)6月9日工业富联上修24年A+H卡出货量。

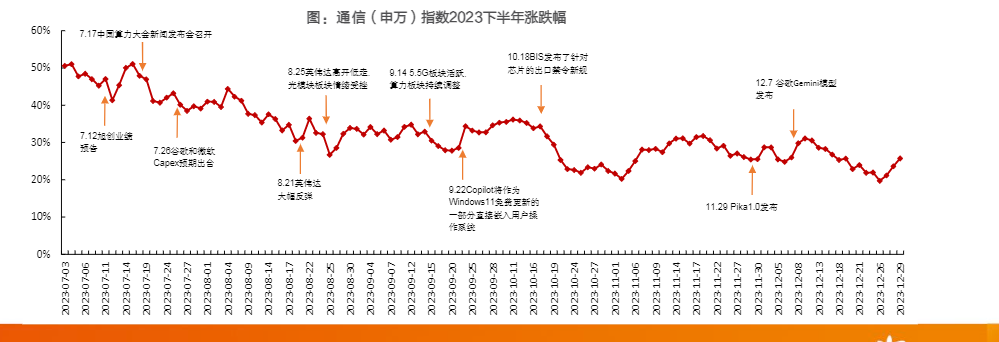

下半年复盘十大事件1)7月12日,中际旭创业绩预告,业绩高增长;2)7月17日,2023中国算力大会新闻发布会召开,工信部将从①政策接续,强化顶层设计、②加强技术创新,培育良好生态(加强CPU、GPU和服务器等重点产品研发,软硬件生态体系建设)、③建优算力网络,促进应用落地,三个方面推进我国算力发展;3)7月26日,谷歌和微软Capex预期出台;4)8月21日,英伟达大幅反弹,随后8月24日英伟达公布业绩;5)8月25日,英伟达公布业绩后股价高开低走,光模块板块情绪受挫;6)9月14日,5.5G板块活跃,华为推动5G-A演进,带动相关产业链包括灿勤、大富、凡谷等上涨,AI算力相关标的持续调整;7)9月22日,节前反弹,Copilot将作为Windows11免费更新的一部分直接嵌入用户操作系统;8)10月18日,美国商务部工业和安全局(BIS)发布了针对芯片的出口禁令新规,国内算力产业链受较大情绪影响;9)11月29日,Pika Labs发布AI视频生成器Pika1.0版本;10)12月7日,谷歌Gemini模型发布,AMD上调加速器市场规模预测。

从机构持仓比例来看:通信板块基金持仓仍属于低配,截止23年四季度末比例约2.60%。➢从通信估值水平来看:通信板块估值处于历史估值相对低位,截止23年四季度末约11.18%分位。

1. AI算力:光模块、光芯片

ChatGPT掀起AI浪潮,打响全球AI军备竞赛

2022年11月30日OpenAI公司发布聊天机器人ChatGPT,仅用时5天用户人数已经突破100万人,截至2 023 年12 月,ChatGPT 拥有约1.8 亿用户。ChatGPT 平均每月产生17 亿次网站浏览量。➢ChatGPT的兴起引领了全球多家AI公司相继发布自家模型,海外Google推出PaLM2模型,Meta发布LLaMA-13B,Microsoft基于ChatGPT打造New Bing;国内百度率先发布文心一言,随后阿里、商汤、360、华为等企业纷纷发布自己的大模型。

算力激增需要互联匹配,带动光模块需求增长➢GPT-1的模型参数量和预训练数据量分别为1.17亿个和5GB,到GPT-3已激增至1750亿个和45TB,且预计未来GTP-5的参数量将是GTP-3的100倍,需要的计算量则是GTP-3的200~400倍,随着模型不断升级迭代,所需要的数据量也在快速呈倍数增长。根据OpenAI发布的《AI and Compute》分析报告中指出,自2012年以来,AI训练应用的算力需求每3-4个月就会翻倍,且从2012年至今,AI算力增长超过了30万倍。

算力激增需要互联匹配,带动光模块需求增长➢模型升级迭代的背后是对海量数据的训练和推理,自2012年以来全球算力需求迎来快速增长,但AI的应用和发展存在“木桶效应”,即算力服务器集群之间的数据交换需要数据中心内部的网络互联做配套,从而激发出对高速率光模块的大量需求,推动光模块行业发展。➢2 022年3月NVIDIA推出DGX H 100,带动400G、800G光模块配套需求。由于组网方式不同,GPU与光模块用量配比关系较难精确测算,我们以NVIDIA DGX H100服务器集群举例测算:1)在计算网络中,每单片H100对应1.5个800G光模块和0.9个400G光模块;2)在存储网络中,每单片H100对应1.25个400G光模块。假设只考虑以上两种网络场景中对光模块的需求,则每单片H100对应1.5个800G光模块和2.15个400G光模块需求,每单片H100对应大约20个100G光芯片的需求。

400G、800G海外需求23年起量,24年进一步释放;1.6T有望于24Q4落地,25年逐步上量➢受AI驱动,2023年800G、400G光模块海外需求逐步起量。2023年3月开始,在谷歌、亚马逊和英伟达等海外大客户的推动下,市场对800G光模块的需求激增,导致订单和出货量大幅增长;2023年晚些时候,微软和Meta也增加了对400G光模块的需求,从而反映市场受AI驱动正不断扩大。➢2 024年400G、800G需求将进一步释放。根据LightCounting预测,光模块在以太网中的使用量2024年增长40%,2025年增幅在20%以上,2026-2027年将实现两位数的增长。➢1.6T有望于2024Q4落地,25年逐步上量。4月30日中际旭创在业绩说明会上表示1.6T光模块研发的市场导入正在加快,预计1.6T产品会有2024年末到2025年期间逐步上量。

全球光模块行业格局呈“西退东进”走势,中际旭创23年Top10排名第一➢近年来国内光模块厂商高速发展,行业内呈现“西退东进”趋势。2010年至今以来国内光模块厂商飞速发展,到2018年,大部分日本和美国厂商退出了这一市场,而以中际旭创为首的中国厂商的排名不断提升。根据LightCounting最新排名,Top10中中国厂商有7家入围:中际旭创(排名第1)、华为(排名第3)、光迅科技(排名第5)、海信宽带(排名第6)、新易盛(排名第7)、华工正源(排名第8)、索尔思光电(排名第9)。国外厂商共计3家入围:Coherent/Finisar(排名第2)、思科/Acacia(排名第4)、Marvell(排名第10)。➢根据海关总署出口数据,5月光模块光模块出口货值实现40.98亿元,同比+124.63%,环比+6.41%,3~5月光模块出口货值连续3月创下新高。

YoleIntelligence:23~29年全球光模块市场年化复合增速预计将达到11%➢2 023-2029年全球光模块市场规模CAGR将实现11%,2029年有望达到224亿美元。根据YoleIntelligence数据,2023年全球光模块市场规模为109亿美元,预计2029年将达到224亿美元,源于云服务运营商和国家电信运营商对400G 以上高数据速率光模块的高需求。2024 年的收入增长率有望实现27%,原因为英伟达的大量AI基础设施订单和数据中心网络升级到800G。➢光模块国内市场需求规模为20-30亿美元,占比全球约1/4。根据LightCounting预测,2018-2023年中国光模块部署量占比全球25%-35%,2024-2029年占比20%-25%,略有下降。北美云服务商在AI集群中部署800G的计划较为激进,这将成为未来2-3年中国份额下降的主要因素。

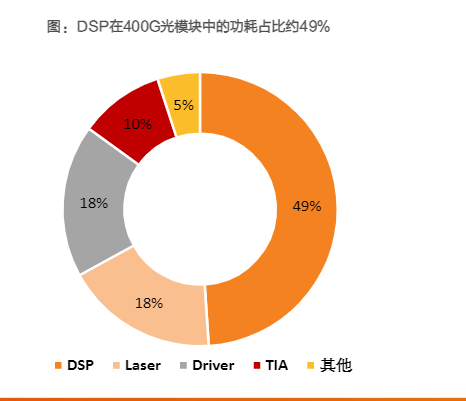

当下光模块技术向低功耗、高带宽方向演进➢算力时代对光模块有着低功耗、高带宽的需求:2021年我国数据中心耗电量为2166亿千瓦时,约为三峡电站同期年发电量1036.49亿千瓦时的2倍;2022年,我国数据中心耗电量达到2700亿千瓦时,占全社会用电量约3%;根据中国能源报统计,预计2025年该比重将接近5%。目前光模块行业技术演进方向包括:➢1)LPO方案。LPO采用线性驱动技术代替传统DSP(数字信号处理)/CDR(时钟数据回复),可实现降功耗、压成本的作用,但代价在于拿掉DSP后会导致系统误码率提升,通信距离缩短,因此LPO技术只适合用于短距离的应用场景,例如数据中心机柜到交换机的连接等。➢2)CPO方案。CPO是指将光引擎和开关芯片封装在一起的电光集成,而不是使用可插拔的光模块格式。这种方法通过缩短光学引擎和开关芯片之间的距离,可以在引擎和芯片之间更快地传输电信号。其优势在于尺寸小、功耗低、效率高。➢3)硅光技术。硅光子技术是基于硅和硅基衬底材料,利用现有CMOS工艺进行光器件开发和集成的新技术。硅光子技术的核心理念是“以光代电”,即采用激光束代替电子信号传输数据,将光学器件与电子元件整合至一个独立的微芯片中,提升芯片之间的连接速度。

LPO方案➢传统DSP可对高速信号在光-电、电-光之间转换后出现的失真问题进行修复,从而降低失真对系统误码率的影响,但功耗大成本高:1)400G光模块中,7nm DSP的功耗约为4W,占整个模块功耗的50%;2)400G光模块中,DSP BOM成本约占20%-40%。相较于传统光模块,LPO技术去除了DSP,将其相关功能集成到设备侧的交换芯片中,只留下具有高线性度的Driver和TIA,用于对高速信号进行一定程度的补偿。➢LPO技术的优势包括:1)低功耗:OFC 2023 Macom展示出的单通道100G单模800G DR8、多模800G SR8 Linear-drive方案中多模功耗节省70%,单模功耗节省50%。根据Macom的数据,具有DSP功能的800G多模光模块的功耗可以超过13W,而采用MacomPure drive技术的800G多模光模块的功耗不到4W。2)低延迟:没有DSP后处理步骤减少,数据传输延迟减少,Macom的Linear-drive方案中延时可降低75%。3)低成本:800G光模块中去除DSP后系统总成本可降低约8%。4)可热拔插:LPO封装沿用传统热拔插技术,便于后期维护。

CPO方案➢CPO是指将光引擎和开关芯片封装在一起的电光集成,这种方法通过缩短光学引擎和开关芯片之间的距离,可以在引擎和芯片之间更快地传输电信号。与传统可热拔插式技术相比,CPO技术的优势包括:➢1)低延迟,低功耗:由于光模块和交换芯片在同一个封装内,信号传输路径更短,可以实现更低的延迟。另外光电共封装技术可以减少信号传输的功耗,并提高整体系统的能效。➢2)高带宽:光电共封装技术支持高速光通信,可以提供更大的数据传输带宽。➢3)小尺寸:相比传统的光模块和电子芯片分离封装的方式,光电共封装技术可以实现更紧凑的尺寸,有利于在高密度集成电路中的应用。

CPO方案➢CPO目前处于产业化初期,在技术路径、采用紧迫性、商业模式等方面仍面临诸多挑战:➢1)技术路径和成熟度:相干相控振荡器(CPO)技术仍处于早期发展阶段,技术路径需要进一步成熟。虽然CPO 显示出前景,但它尚未达到迫切需求或广泛采用的阶段。传统的可插拔解决方案继续主导市场,CPO 成为主流选择需要时间。➢2)采用的紧迫性:在3.2T光模块时代,对CPO外形尺寸的需求相对较高。然而在当前1.6T时代,可插拔光模块已经提供了成熟的主流解决方案,配置为8*200G,有效满足了行业需求。缺乏对更高速CPO 解决方案的紧迫性可能会减缓其采用速度。➢3)商业模式挑战:实施CPO技术需要大量的硅光子学技术储备。CPO制造工艺的紧密集成使其很可能由开关芯片制造商主导。然而,这种对特定制造商的依赖可能会影响CPO 技术的进步和广泛应用。➢算力时代背景下AI对网络速率需求提升,市场空间未来有望突破。LightCounting在2022年12月报告中称,AI对网络速率的需求是目前的10倍以上,在这一背景下,CPO有望将现有可插拔光模块架构的功耗降低50%,将有效解决高速高密度互联传输场景。Yole报告数据显示,2022年,CPO市场产生的收入达到约3800万美元,预计2033年将达到26亿美元,2022-2033年复合年增长率为46%。

硅光方案➢硅光子技术是基于硅和硅基衬底材料,利用现有CMOS工艺进行光器件开发和集成的新技术。硅光子技术的核心理念是“以光代电”,即采用激光束代替电子信号传输数据,将光学器件与电子元件整合至一个独立的微芯片中,提升芯片之间的连接速度。➢相较传统分立器件方案,硅光子技术的优势包括:1)高集成度:其采用半导体制造工艺将硅光材料和器件集成在同一硅基衬底上,形成由光调制器、探测器、无源波导器件等组成的集成光子器件。相较磷化铟(InP)等有源材料制作的传统分立器件,硅光光模块无需ROSA(光接收组件)、TOSA(光发射组件)封装,因而硅光器件体积与数量更小、集成度更高。2)低成本:相较于传统的分立式器件,硅光模块的集成度更高,封装与人工成本降低;此外硅基材料成本较低且可以大尺寸制造,意味着硅基芯片成本得以大幅降低。3)兼容成熟CMOS工艺:硅光子技术能利用半导体在超大规模、微小制造和集成化上的成熟工艺积累优势。

硅光方案➢2 022-2028年硅基光电子芯片年化复合增速有望实现44%。根据Yole数据,2022年硅基光电子芯片规模约6800万美元,预计2028年市场规模将增长至6亿美元以上,2022-2028年化复合增长率将实现44%,其主要增长动力是用于高速数据中心互联、和对更高吞吐量及更低延迟需求的机器学习的800G可插拔光模块。➢硅光子技术产业链的上游包括光芯片设计、SOI衬底、外延片和代工厂,中游为光模块厂商,下游分为数通领域和电信领域。Intel、中际旭创、Coherent、Cisco和Marvell等厂商同时具备PIC设计和模块集成能力,且与下游云厂商和AI等巨头客户保持紧密合作,优势显著,在供应链中的引领作用较为明显。

C&C数据显示,2022年全球光芯片市场规模达到175亿元人民币(约合27.2亿美元),同比2021年增长了13.8%,同时预测未来受益于互联网应用、人工智能、机器学习、电信城域网升级、家庭宽带网络升级以及专网专线业务等因素的驱动,2022年~2026年间,CAGR仍将保持在10.87%,至2026年全球光芯片市场规模有望突破300亿元人民币(折合46.9亿美元)。预计2025年前后,机器学习应用的成熟将带来更多的算力网络、数据交换的需求,因此增长比例将进入高速增长期,光芯片市场规模增速可达18.4%。➢我国光芯片企业已基本掌握2.5G及以下速率光芯片的核心技术,10G光芯片方面,2021年国产光芯片占全球比重约60%,但不同光芯片的国产化情况存在一定差异,性能要求较高、难度较大,如10G VCSEL/EML激光器芯片等,国产化率不到40%;25G及以上光芯片方面,2021年25G光芯片的国产化率约20%,但25G以上光芯片的国产化率仍较低约5%,仍以海外光芯片厂商为主。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)