2024年汽车行业周报:智能驾驶加速与市场动态分析

1周观点:智驾奇点已至特斯拉FSD V12.4即将推出

1.1乘用车:智能化+出海共振看好优质自主车企崛起

汽车智能电动巨变,重塑产业秩序,本月建议关注核心组合【长安汽车、比亚迪、德赛西威、伯特利、拓普集团、新泉股份、爱柯迪】。特斯拉FSDV12.4将推出智能驾驶行业产业化提速。5月8日,马斯克宣布:全自动驾驶(FSD)软件12.4版将于下周开始推出;该更新将进行重大改进,包括对模型进行全面重新训练和增强的舒适功能,还引入革命性的视觉自动泊车功能,该技术完全依赖于视觉识别,摒弃了传统的超声波传感器,以期实现更加精准的停车体验。

4月底,特斯拉中国FSD购买页面显示由之前的“稍后推出”变更为“即将推出”,预示着FSD服务即将登陆中国市场。我们判断,特斯拉FSD加速推进产业化,若入华落地,有望:1)形成鲶鱼效应,促进国内智能驾驶行业产业化加速;2)拉动特斯拉销量,利好特斯拉产业链;3)加速数据积累,算法复用于人形机器人有望加快optimus量产。国摩出海大机遇坚定看好自主摩企龙头。2024Q1 250c+摩托车总销量11.5万辆,同比+6.3%,其中出口5.6万辆,同比+41.9%,海外摩托车市场大、格局优,国产龙头摩企产品力及产品矩阵丰富,出海竞争力强。

5月北京摩展开幕在即,优质供给导入有望驱动重点摩企内外销共振向上,看好头部摩企本轮出海量价利齐升的宝贵机遇。全球化持续加速优选龙头和高成长轮胎企业。2024年国内外PCR需求旺盛,TBR需求受益于政策催化,胎企业绩有望超预期兑现;中期看,中国胎企智能制造能力强于海外车企,具备后发优势,第一梯队胎企开启第二轮(东南亚之外)的产能投建,全球化更进一步;产品端胎企产品结构从单一半钢胎/全钢胎逐渐拓展至半钢胎、全钢胎、非公路、航空胎均衡发展,我们看好研发实力强、海外布局多的轮胎企业。乘用车:成长、周期共振,看好优质自主车企崛起。

1)优质供给加速,需求有望向上:北京车展中,北汽华为享界S9、小米SU7、长安深蓝G318、吉利领克07 EMP、吉利极氪MIX、长城坦克300、上汽智己L6等重点车型集中亮相/上市,看好新车周期强、新能源占比高/有增量的车企,如华为系、长安、比亚迪、吉利、长城等。

2)智能化加速,重点关注T及各车企进展:智能驾驶能力有望成为车企竞争的重要因素。销量端,华为、小鹏城市NOA加速落地有望促进智驾成为影响购车的重要因素,带来智驾车型购买率的提升,促进销量向上;估值端,特斯拉智驾软件付费模式在北美跑通,Dojo超级计算机将推动机器人、智驾加速发展,驱动估值重塑,小鹏与大众合作收取技术服务费,有望改变车企盈利模式,估值中枢向上。我们看好智能化布局领先,且产品周期、品牌周期向上的优质自主车企,建议关注【长安汽车、比亚迪、理想汽车H、赛力斯、吉利汽车H、长城汽车】。

1.2智能电动:长期成长加速看好智能化增量

零部件:中期成长不断强化,看好新势力产业链+智能电动增量。短期看,智能化是最强主线,2024年将成城市NOA重要落地年份,域控制器、智驾传感器等智能驾驶零部件有望迎来加速渗透,同时,华为、小米产业链增量可期,坚定看好新势力产业链+智能电动增量,建议关注:1、新势力产业链:建议关注华为产业链-【沪光股份、瑞鹄模具、文灿股份、光峰科技、星宇股份、上声电子、上海沿浦】;小米产业链-【无锡振华、经纬恒润、继峰股份】;T链-【拓普集团、新泉股份、爱柯迪、旭升集团、双环传动、岱美股份、银轮股份】。2、智能化核心主线:建议关注智能驾驶-【伯特利、德赛西威、经纬恒润-W、科博达】+智能座舱-【上声电子、光峰科技、继峰股份】。

1.3机器人:看好产业链从“0”到“1

机器人催化密集,看好产业链从“0”到“1”。我们预计,2024年将是机器人软件技术快速突破之年,也将是人形机器人量产元年,后续软件技术进步及硬件供应商进展催化密集,不定期潜在催化还包括特斯拉AI Day,优必选、智元、小米等人形机器人进驻比亚迪等汽车生产线,看好机器人量产元年从“0”到“1”带来的产业机会,建议关注Tier1【拓普集团】;丝杠【北特科技、贝斯特】;减速器【双环传动、精锻科技】。

1.4重卡:需求与结构升级共振优选龙头和低估值

至暗时刻已过,新一轮景气周期启动。根据第一商用车网初步掌握的数据,2024年3月份,我国重卡市场销售约11.6万辆左右(开票口径,包含出口和新能源),环比大幅增长94.2%,同比微增0.3%,2024Q1我国重卡市场累计销售各类车型约27.3万辆,相比去年同期上涨了13.3%,净增加了3.2万辆。

2024年来油气差持续处于高位,天然气重卡经济性优势明显,加速上量;同时国六排放标准已逐步进入落地实施阶段,各环节内资头部供应商有望受益排放升级,建议关注【潍柴动力、中国重汽、银轮股份】

1.5摩托车:消费升级新方向优选中大排量龙头

供给持续驱动,优选中大排量龙头。据中国摩托车商会数据,2024年3月250cc+摩托车销量5.2万辆,同比+1.0%,环比+113.0%,1-3月累计销量11.5万辆,同比+6.3%。1)春风动力:250cc+3月销量1.1万辆,同比+90.6%,市占率24.4%(其中内销市占率23.2%;出口市占率26.1%,创单月出口市占率新高),较2023年+9.2pcts,环比+1.2pcts;2)钱江摩托:250cc+3月销量1.1万辆,同比-28.1%,市占率21.4%,较2023年全年+1.1pcts;3)隆鑫通用:250cc+3月销量0.9万辆,同比+59.8%,市占率16.5%,较2023全年+2.1pcts。建议关注中大排量龙头车企。中大排量摩托车市场快速扩容,供给端头部车企新车型、新品牌投放加速提供行业发展的核心驱动力,同步助长摩托车文化逐步形成,持续推荐中大排摩托车赛道。参考国内汽车发展历史及海外摩托车市场竞争格局,自主品牌有望成为中大排量摩托车需求崛起最大受益者,建议关注【春风动力、钱江摩托】。

1.6轮胎:全球化持续加速优选龙头和高成长

轮胎行业主要逻辑:1)短期:业绩兑现(胎企业绩持续超预期)+需求维持高位(国内开工新高&海外进口同环比高增)+低估值;2)中期:①智能制造能力外溢,中国胎企的后发优势体现在智能制造能力,根据胎企可研报告25-40%开工率即可实现盈亏平衡(更快盈利)、人均创收高于外资胎企(更高自动化率)、全球化建厂(逐渐淡化双反影响);②产能结构优化,第一梯队胎企开启第二轮(东南亚之外)的产能投建,全球化更进一步,第二梯队企业在东南亚的产能开始释放带来业绩高增,根据胎企年报及科研报告,海外工厂净利率远高于国内;③产品结构优化,胎企产品结构从单一半钢胎/全钢胎逐渐拓展至半钢胎、全钢胎、非公路、航空胎均衡发展;17寸及以上产品占比持续提升带动单胎价格提升;开发液体黄金、石墨烯等新技术提升中高端产品占比。

3)长期:①全球化替代,第一梯队胎企摩洛哥、西班牙、塞尔维亚等地区产能逐渐投建,逐渐实现中国胎企的全球化替代;②品牌力提升,自主胎企通过液体黄金轮胎、石墨烯轮胎、朝阳1号等中高端产品推出,逐渐提升品牌力;自主胎企在自主车企、合资车企、外资车企陆续定点,有望实现品牌力提升。半钢胎开工率高位,全钢胎需求受益于住建部政策催化。2024年5月10日当周国内PCR开工率76.21%,处于近10年开工率高位,国内外需求旺盛;国内TBR开工率49.21%,略低于近10年来均值水平,短期承压。住建部最新《推进建筑和市政基础设施设备更新工作实施方案》,有利于拉动工程车乃至重卡行业需求,进而提升TBR需求。行业需求来看,全球替换市场需求维持强劲,PCR及TBR销量同比均实现增长;中国轮胎企业主要市场之一美国2024年2月PCR及TBR进口量同比均实现高速增长,中国轮胎企业海外最主要的生产基地泰国PCR出口量高增,TBR出口量小幅增长。

成本端同比个位数上涨、环比开始回落,2024年5月PCR加权平均成本同比+12.5%,环比-2.1%;TBR加权平均成本同比+9.7%,环比-1.4%;海运费环比提升,仍处于历史偏低位置,2024年5月12日当周中国出口海运费为2,877美元/FEUU,同比+100.2%,环比+12.3%;我们假设40英尺的集装箱可以装载约800条较大尺寸半钢胎,假设平均半钢胎不含税价格300元/条,单集装箱货值约3.4万美元,最新一周海运费占货值比重为10.5%,同比+8.5pct,环比+0.9pct;2021年初至今海运费占货值比重均值为14.5%,当前海运费仍处于历史偏低位置。

2024年国内外PCR需求旺盛,TBR需求受益于政策催化,头部轮胎企业海外扩张进入第二阶段,看好研发实力强、海外布局多的轮胎企业,建议重点关注龙头【赛轮轮胎】及高成长【森麒麟】、【玲珑轮胎】。

2 本周行情:整体弱于市场

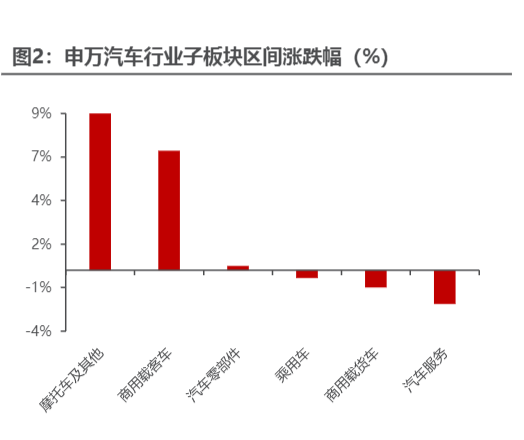

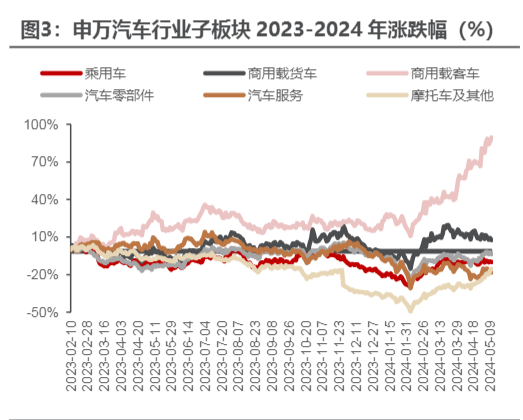

汽车板块本周表现弱于市场。本周A股汽车板块上涨0.52%(流通市值加权平均,下同),在申万子行业中排名第25位,表现弱于沪深300(上涨1.54%)。细分板块中,摩托车及其他、商用载客车、汽车零部件分别上涨10.33%、6.86%、0.25%,乘用车、商用载货车、汽车服务分别下跌0.45%、0.99%、1.94%。

3本周数据:5月第一周(4.29-5.5)乘用车销量36.0万辆,同比-13.0%,环比-16.4%

3.1地方开启新一轮消费刺激政策

2023年11月17日,工业和信息化部、公安部、住房和城乡建设部、交通运输部联合发布《关于开展智能网联汽车准入和上路通行试点工作的通知》。《通知》允许具备量产条件的搭载自动驾驶功能(特指L3/L4高阶自动驾驶)的智能网联汽车产品,取得准入后在限定区域内开展上路通行试点,并且首次对高阶智驾事故责任归属给出了明确的法律责任定义。

2024年2月23日下午,习近平主持召开中央财经委员会第四次会议,会议强调要鼓励引导新一轮大规模设备更新和消费品以旧换新,要打好政策组合拳,推动先进产能比重持续提升,高质量耐用消费品更多进入居民生活;要鼓励汽车、家电等传统消费品以旧换新,推动耐用消费品以旧换新;要坚持中央财政和地方政府联动,统筹支持全链条各环节,更多惠及消费者。2024年3月2日,上海市商务委公布新一轮燃油车以旧换新补贴政策和新能源汽车置换政策。根据政策,上海将延续2023年标准,换车最高1万元购车补贴继续,买绿色智能家电消费最高1000元补贴延续。

2024年3月13日,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,提出到2027年报废汽车回收量较2023年增加约一倍,二手车交易量较2023年增长45%。具体措施方面,《行动方案》提出:1)持续推进城市公交车电动化替代;加快淘汰国三及以下排放标准营运类柴油货车;2)促进汽车梯次消费、更新消费,组织开展全国汽车以旧换新促销活动;3)加大财政政策支持力度,坚持中央财政和地方政府联动支持消费品以旧换新,通过中央财政安排的节能减排补助资金支持符合条件的汽车以旧换新;4)优化金融支持,适当降低乘用车贷款首付比例,合理确定汽车贷款期限、信贷额度。4月12日,商务部等14部门联合发布《推动消费品以旧换新行动方案》,组织在全国范围内开展汽车以旧换新,提出鼓励将高能耗、高排放、使用年限较长、存在安全隐患的老旧汽车,换为新能源汽车或节能型汽车。坚持中央财政和地方政府联动,补贴资金由中央财政和地方财政按比例分担,共同推动汽车以旧换新。2024年5月地方开启新一轮消费刺激政策。

5月以来,多地开启新一轮消费刺激政策,其中南京市、苏州市政策刺激力度较大。

3.2价格秩序稳定竞争强度有所提升

4月整体新能源市场竞争激烈。4月问界、小鹏等车企价格下探,从头部车企折扣情况来看,目前行业竞争依然激烈。

3.3 5月第一周(4.29-5.5)乘用车销量36.0万辆,同比-13.0%,环比-16.4%

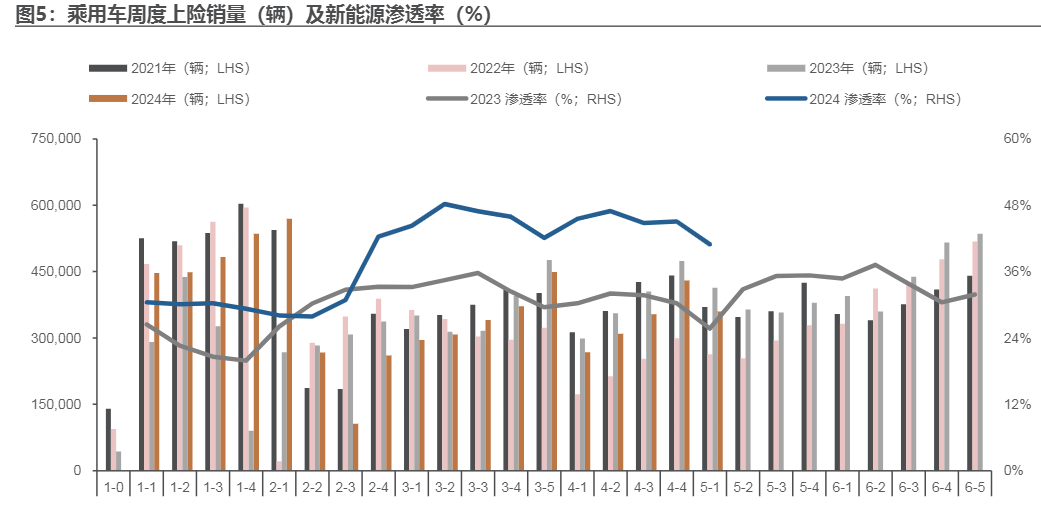

五一期间整体车市表现较好,需求修复明显,新能源渗透率稳定在40%以上。4月29-5月5日,乘用车销量36.0万辆,同比-13.0%,环比-16.4%;新能源乘用车销量14.7万辆,同比+38.4%,环比-24.1%;新能源渗透率40.9%,同比+15.2pct,环比-4.2pct。

3.4 2024年4月整体折扣与2024年3月比小幅放大

整体折扣率:4月整体折扣与2024年3月比小幅放大。截至4月上旬,行业整体折扣率为13.76%,环比-0.02pct;截至4月下旬,行业整体折扣率为13.78%,环比+0.01pct。

燃油VS新能源:4月燃油车、新能源折扣均放大,燃油车折扣放大力度更大。截至4月上旬,燃油车折扣率为15.2%,环比+0.05pct;新能源车折扣率为11.0%,环比-0.06pct;截至4月下旬,燃油车折扣率为15.7%,环比+0.47pct;新能源车折扣率为10.5%,环比-0.50pct。

合资VS自主:4月合资、自主折扣均放大,合资车折扣放大力度更大。截至4月上旬,合资折扣率为18.0%,环比+0.03pct;自主折扣率为9.3%,环比+0.15pct;截至4月下旬,合资折扣率为18.5%,环比+0.47pct;自主折扣率为8.9%,环比-0.40pct。分车企:自主:4月,自主整体折扣放大,其中长安、小鹏、上汽乘用车扣放大明显,比亚迪、理想因新款上市整体折扣缩小;合资:多数合资车企4月折扣放大,东风本田、一汽大众、广汽本田、广汽丰田折扣放大明显;豪华:奔驰、凯迪拉克、奥迪折扣明显放大。

3.5 PCR开工率维持高位

半钢胎开工率高位,全钢胎需求短期承压。2024年5月10日当周国内PCR开工率76.21%,处于近10年开工率高位,国内外需求旺盛;国内TBR开工率49.21%,略低于近10年来均值水平,短期承压。考虑4月9日住建部印发《推进建筑和市政基础设施设备更新工作实施方案》,提出更新淘汰使用10年以上高污染、能耗高、老化磨损严重、技术落后的建筑施工工程机械设备,包括挖掘、起重、装载、混凝土搅拌、升降机、推土机等设备(车辆),有利于拉动工程车乃至重卡行业需求,我们预计TBR需求未来有望提升。

行业需求来看,全球替换市场需求维持强劲,PCR及TBR销量同比均实现增长;中国轮胎企业主要市场之一美国2024年2月PCR及TBR进口量同比均实现高速增长,中国轮胎企业海外最主要的生产基地泰国PCR出口量高增,TBR出口量小幅增长:1)全球需求:根据米其林官网,2024年3月全球PCR配套市场需求同比-5.0%,替换市场需求同比-2.0%,同比下降主要系欧洲需求疲软,北美及中国需求仍维持需求旺盛;TBR配套市场需求同比-12.0%,替换市场需求-7.0%,同比下降主要系2024年初美国生效的环保标准影响卡车短期需求,替换市场仍保持强劲,欧洲需求下降主要系工业活动疲软影响。全球替换市场需求维持需求高位,也是中国轮胎企业主要面临的市场;2)美国进口量:根据美国商务局,2024年2月美国PCR进口1,374万条,同比+29.6%,环比-1.4%,其中来自最大进口国泰国的进口量达342万条,同比+79.6%,环比-4.3%;2月美国TBR进口498万条,同比+48.0%,环比-1.5%,来自泰国的进口量达162万条,同比+99.6%,环比+6.5%。

美国轮胎进口需求维持高速增长,同时美国为中国轮胎最主要的海外市场之一;3)泰国出口量:根据泰国商务局,2024年3月泰国PCR出口794万条,同比+18.8%,环比+15.5%,其中来自最大出口国美国的出口量达422万条,同比+34.6%,环比+26.1%;TBR出口277万条,同比+18.4%,环比+22.0%,来自美国的出口量达153万条,同比+35.6%,环比+25.3%。4)欧盟进口量:根据欧盟商务局,2024年2月欧盟PCR进口9.7万吨,同比+17.6%,环比+25.0%,其中来自最大进口国中国的进口量达5.5万吨,同比+23.3%,环比+24.8%;TBR进口4.8万吨,同比+6.4%,环比+16.4%,来自中国的进口量达1.0万吨,同比+26.7%,环比+33.1%,结合米其林官网数据,欧洲整体销量虽然下滑,但进口量持续增长,说明中国轮胎以其高性价比优势,在欧洲份额持续提升。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)