2024年电力设备及新能源行业周报:产业升级与市场动态分析

1新能源汽车:IRA法案更新或将利于锂电产业链,工信部拟抑制企业无序扩张电池产能

1.1行业观点概要

5月3日,美国财政部和国税局重新放松IRA法案(《通胀削减法案》),明确2027年前负极中的石墨、电解质盐、粘合剂和添加剂中的关键矿物可不被裁定为FEOC,继续享受美国的税收优惠,IRA法案放松将为国内锂电产业链带来更广阔的出海空间和挑战。

FEOC:本次IRA法案的修改,向市场重新界定了FEOC的确切范围,针对企业层面的要求如下:(1)针对在中国注册成立或主要营业地点在国内的企业来说,所有中国境内的子公司将被视为FEOC。(2)扩大化“外国政府”的定义,省、市等下一级别的政府也算外国政府,持有或者控制的企业也被视为FEOC。(3)国企海外控制比例超过25%的产能,将被视为FEOC。(4)海外子公司若符合受中国"持有、控制、管辖范围内",将被视为FEOC。(5)中国民营锂电企业设立海外全资子公司或通过技术授权出海,将不被视为FEOC,不论产能在美或其余非FEOC国家,但所用原材料仍需溯源。

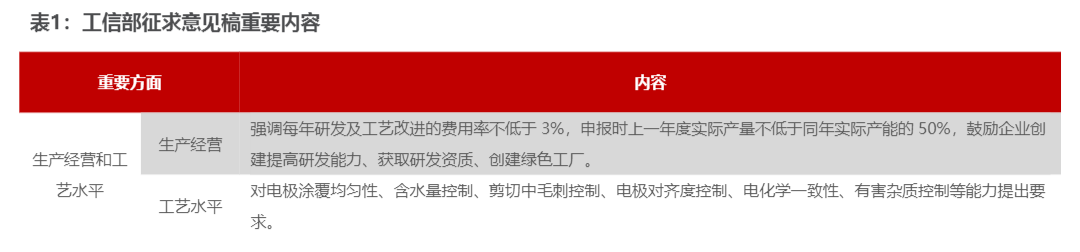

优惠:在负极环节中,天然石墨和人造石墨通常需要混配,不仅人造石墨上游难以追踪,而且石油焦等材料在制备工艺推进中已无法区分原材料来源,因此负极被定义为“难以追溯的材料”,故2027年1月1日之前使用中国石墨的电动汽车仍能获得最高7500美元的补贴,但同时政府也要求电池厂商和车企在到期时展示采购计划以确保供应链合规,即企业需要在两年窗口期内确定未来的石墨材料供应商并签订初步的承购协议,短期来看,有利于国内负极厂商的海外布局战略。5月8日,工信部发布征求意见,拟引导锂电产业加快转型升级和结构调整,抑制企业无序扩张电池产能,对产业布局和项目设立、生产经营和工艺水平、安全和质量管理都做出要求,尤其针对电池、正极、负极、隔膜和电解液等产品性能从数据角度做出要求,主要目标是引导企业减少单纯扩大产能的制造项目,加强技术创新、提高产品质量、降低生产成本。

投资建议:电动车是长达10年的黄金赛道,24年国内维持1150万辆电动车销量预期,增速超20%,重点推荐三条主线:主线1:长期竞争格局向好,且短期有边际变化的环节。重点推荐:电池环节的【宁德时代】、隔膜环节的【恩捷股份】、热管理的【三花智控】、高压直流的【宏发股份】、薄膜电容【法拉电子】,建议关注【中熔电气】等。主线2:4680技术迭代,带动产业链升级。

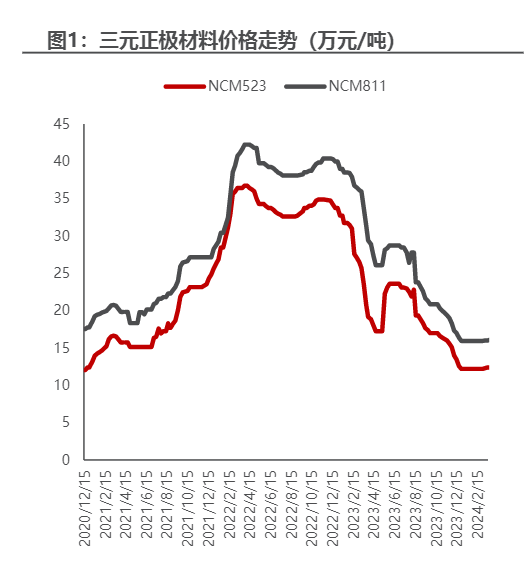

4680目前可以做到210 Wh/kg,后续若体系上使用高镍91系和硅基负极,系统能量密度有可能接近270Wh/kg,并可以极大程度解决高镍系热管理难题。重点关注:大圆柱外壳的【科达利】、【斯莱克】和其他结构件标的;高镍正极的【容百科技】、【当升科技】、【芳源股份】、【长远锂科】、【华友钴业】、【振华新材】、【中伟股份】、【格林美】;布局LiFSI的【天赐材料】、【新宙邦】和碳纳米管领域的相关标的。主线3:新技术带来高弹性。重点关注:复合集流体【宝明科技】、【元琛科技】;钠离子电池【传艺科技】、【维科技术】、【元力股份】、【丰山集团】等。

2新能源发电:1-3月国内光伏新增装机超45GW

2.1行业观点概要

光伏观点:1-3月国内光伏新增装机超45GW。根据国家能源局数据,2024年1-3月我国光伏新增装机量为45.74GW,同比+35.89%,其中3月新增装机同比有所下滑,单月新增9.02GW,同比-32%。

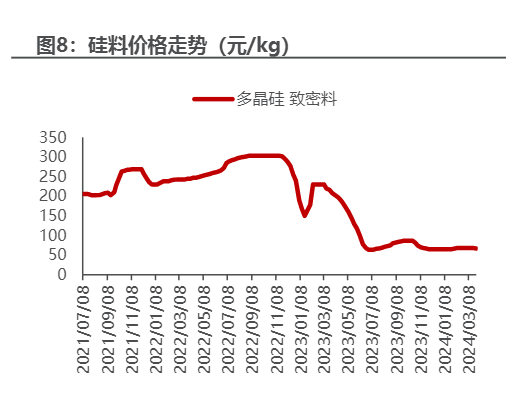

硅料:根据infolink报价,本周硅料价格已经跌破每公斤54 元,棒状硅头部企业价格在每公斤47-54 元,二三线企业价格为每公斤44-47 元,价差持续缩小。颗粒硅价格也下降至每公斤41-44 元。市场处于快速下行阶段,不过跌幅和跌速已经有所放缓,但是订单最终价格不确定性较高。

硅片:根据infolink报价,本周硅片价格跌幅2-6%不等。近期没有额外厂家进行减产,当前的排产水平仍维持高档,库存水平再次开始堆积上升,回升至40 亿片以上的库存水平,市场供需错配情况未得改善,迭加硅料的跌价,预期短期硅片价格将持续呈现下行。

电池片:本周电池片价格总体呈现缓慢下行趋势,但G12 PERC电池片因受到终端项目拉货影响,价格小幅上涨。P型M10电池片价格小幅下滑,G12尺寸电池片价格小幅上涨。N型M10 TOPCon电池片价格有所下降,而HJT(G12)电池片价格则相对较高。硅片价格的下降使得电池厂在生产PERC电池片上的盈利水平得到部分修复。部分电池厂家开始评估生产G12 PERC电池片的经济性,但由于产品溢价的有限窗口期与TOPCon迭代的时间线冲突,目前并无厂家新增投入生产。

组件:供应链价格波动影响下,分布式项目开始出现松动,国内项目交付主要依靠集中式项目,新项目较少。组件价格探涨困难,一线厂家坚守0.88元人民币的底线交付水平,部分组件厂家规划减产以控制价格跌势。分布式项目和集中式项目价格出现分化,海外价格部分TOPCon价格因区域分化明显,欧洲澳洲价格仍维持0.13欧元左右,而巴西中东等下降至0.12美元左右。

储能观点:2024年4月25日,EIA发布美储3月并网数据,并网量呈增长的趋势,相较于前两年的Q1数据实现大幅增长,24年3月美国共计完成储能项目并网量为1.04GW,同比增加289%,环比增加2805%(上月预期为2.6GW,差值为1.6GW)。24年一季度共计完成储能并网量1.2GW,同比增加193%。EIA调整了对于24年全年的预期储能并网量为15.2GW(原来预期为14.7GW,差值为0.5GW),同比增加145%。

投资建议:光伏海内外需求预期旺盛;产业链技术迭代加速,强调差异化优势,各厂家有望通过持续研发打造差异化优势,在提升效率的同时持续扩张下游应用场景。建议关注三条主线:1)具有潜在技术变革与颠覆的电池片环节,推荐隆基绿能、晶澳科技、晶科能源、天合光能等,关注东方日升、爱旭股份、高测股份、迈为股份、帝科股份、TCL中环、钧达股份等。

2)推荐深度受益光储需求高景气的逆变器环节阳光电源、固德威、锦浪科技、德业股份等,关注禾迈股份、昱能科技;受益大电站相关,关注阳光电源,中信博上能电气等。3)推荐有市占率提升空间逻辑的辅材企业,推荐通灵股份,关注宇邦新材、威腾电气;推荐供需紧平衡的EVA胶膜与高纯石英砂环节,推荐福斯特、海优新材、联泓新科、东方盛虹、石英股份等。

风电看好海风&出海相关高成长性的环节,以及受益于全行业景气度、或实现量利修复的环节:1)海风,弹性环节管桩(推荐天顺风能、海力风电、泰胜风能等);海缆(推荐东方电缆,关注宝胜股份、太阳电缆等);关注大兆瓦关键零部件(广大特材、日月股份、金雷股份、盘古智能等),以及深远海/漂浮式相关(亚星锚链等);2)出口相关:关注铸锻件(振江股份、日月股份、恒润股份、金雷股份等)、管桩(大金重工、天顺风能)、海缆(东方电缆)等;3)估值低、在手订单饱满、大型化叠加供应链管理优势突出的主机厂,关注明阳智能、三一重能、运达股份等。

储能储能需求向上,关注储能三大场景下的投资机会。场景一:大储的核心在于商业模式,重点推荐【阳光电源】【金盘科技】【华自科技】【科陆电子】【南都电源】【南网科技】等,建议关注【科华数据】【上能电气】【永福股份】【英维克】【青鸟消防】;场景二:户储的核心在于产品,重点推荐【德业股份】【科士达】【派能科技】【鹏辉能源】,建议关注【华宝新能】等;场景三:工商业侧储能,重点推荐【苏文电能】【金冠电气】【金冠股份】【泽宇智能】等。

3电力设备及工控:西门子上调FY24业绩指引,FYQ2电网业务订单量增长28%

3.1行业观点概要

电力设备西门子发布FY24Q2财报,电网部门订单同比增长28%,收入同比增长26%。订单增长主要系意大利的大型高压直流(HVDC)订单影响,FY2024Q2订单量为37亿欧元,同比增长28%,收入22亿欧元,同比增长26%。受上半年业绩增速的影响,西门子上调FY24全年对于电网部门的利润增长预期,从原来的18-22%上调至32-34%。

FY2023年整体来看,电网业务受益于积极的市场环境,其订单量同比增长了一半以上,FY2023年订单为157.98亿欧元,同比增长52%。最大的增长来自解决方案业务。产品业务也实现了强劲增长,增量最大的地区来自欧洲和美国,最大的订单与德国北海的海上电网有关。电网业务收入同比显著增长,FY2023年订单为71.81亿欧元,同比增长14%,最大的增量来自前几年的订单交付。所有业务的收入都有所增长,其中产品和解决方案业务的增长最为强劲,服务业务在FY2023年为电网业务收入贡献了7% 。

投资建议:电力设备主线一:电力设备出海趋势明确。电力设备出海有望打开设备企业新成长空间,我国拥有完整的电力设备制造供应链体系,竞争优势明显(总承包经验丰富+报价具有竞争力+项目执行效率高),建议关注:变压器等一次设备【金盘科技】【明阳电气】【思源电气】【伊戈尔】;变压器分接开关【华明装备】;变压器电磁线【金杯电工】;取向硅钢【望变电气】;电表&AMI解决方案【海兴电力】【三星医疗】【威胜控股】;电力通信芯片与模组【威胜信息】;线缆【华通线缆】;复合绝缘子材料【神马电力】。主线二:配网侧投资占比有望提升。

配网智能化、数字化为新型电力系统发展的必由之路,是“十四五”电网重点投资环节,推荐【国电南瑞】【四方股份】,电力数字化建议关注【国网信通】;分布式能源实现用户侧就地消纳,推荐EPCO模式服务商【苏文电能】【泽宇智能】,分布式能源运营商【芯能科技】,新能源微电网【金智科技】;建议关注:功率及负荷预测【国能日新】;虚拟电厂运营商【安科瑞】【东方电子】【恒实科技】。主线三:特高压“十四五“线路规划明确,进度确定性高。相关公司未来有望受益于特高压建设带来的业绩弹性,推荐【平高电气】【许继电气】,建议关注【中国西电】。工控及机器人人形机器人大时代来临,站在当前产业化初期,优先关注确定性&价值量。思路一:确定性高的Tesla主线,参与Tesla机器人产品前期设计研发,定位一级供应商,大概率确定供货。关注Tier1【鸣志电器】【三花智控】【拓普集团】,以及供应Tier1的间接供应商【绿的谐波】【五洲新春】【斯菱股份】

思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。建议关注(减速器)【中大力德】【精锻科技】;(丝杠)【鼎智科技】【恒立液压】【贝斯特】;(电机)【伟创电气】【儒竞科技】;(传感器)【柯力传感】等;思路三:国内领先的内资工控企业有望受益,推荐【汇川技术】,建议关注【禾川科技】【雷赛智能】【麦格米特】等。

4本周板块行情

电力设备与新能源板块:本周上涨2.54%,涨跌幅排名第14,强于大盘。沪指收于3154.55点,上涨49.72点,涨幅1.60%,成交21111.15亿元;深成指收于9731.24点,上涨144.11点,涨幅1.50%,成交26380.7亿元;创业板收于1878.17点,上涨19.77点,涨幅1.06%,成交11511.79亿元;电气设备收于6716.15点,上涨166.35点,涨幅2.54%,强于大盘。

板块子行业:板块子行业:本周核电指数涨幅最大,新能源汽车指数涨幅最小。核电指数上涨5.57%,工控自动化上涨3.06%,风力发电指数上涨3.03%,储能指数上涨2.59%,光伏ETF上涨1.94%,锂电池指数上涨1.03%,新能源汽车指数上涨0.97%,行业股票涨跌幅:本周涨幅居前五个股票分别为湘潭电化29.52%、电科院27.14%、蓝海华腾22.24%、合纵科技21.65%、珈伟股份21.65%,跌幅居前五个股票分别为中电鑫龙-9.36%、新纶科技-22.65%、首航节能-22.65%、易世达-39.17%、坚瑞沃能-65.38%。

电力设备与新能源板块:本周上涨2.54%,涨跌幅排名第14,强于大盘。本周核电指数涨幅最大,新能源汽车指数涨幅最小。核电指数上涨5.57%,工控自动化上涨3.06%,风力发电指数上涨3.03%,储能指数上涨2.59%,光伏ETF上涨1.94%,锂电池指数上涨1.03%,新能源汽车指数上涨0.97%,➢新能源车:IRA法案更新或将利于锂电产业链,工信部拟抑制企业无序扩张电池产能5月3日,美国财政部和国税局重新放松IRA法案(《通胀削减法案》),明确2027年前负极中的石墨、电解质盐、粘合剂和添加剂中的关键矿物可不被裁定为FEOC,继续享受美国的税收优惠,IRA法案放松将为国内锂电产业链带来更广阔的出海空间和挑战。5月8日,工信部发布征求意见,拟引导锂电产业加快转型升级和结构调整,抑制企业无序扩张电池产能,对产业布局和项目设立、生产经营和工艺水平、安全和质量管理都做出要求,尤其针对电池、正极、负极、隔膜和电解液等产品性能从数据角度做出要求。

新能源发电:1-3月国内光伏新增装机超45GW光伏:1-3月国内光伏新增装机超45GW。根据国家能源局数据,2024年1-3月我国光伏新增装机量为45.74GW,同比+35.89%,其中3月新增装机同比有所下滑,单月新增9.02GW,同比-32%。

电力设备及工控:西门子上调FY24业绩指引,FYQ2电网业务订单量增长28%西门子发布财报,其中电网部门FY24Q2订单量为37亿欧元,同比增长28%,收入22亿欧元,同比增长26%。订单增长主要系意大利的大型高压直流(HVDC)订单影响。受上半年业绩增速的影响,西门子上调FY24全年对于电网部门的利润增长预期,从原来的18-22%上调至32-34%。➢本周关注:宁德时代、阳光电源、湖南裕能、金盘科技、许继电气、协鑫科技、明阳电气、中信博、天赐材料、平高电气等。

5风险提示

政策不达预期:各主要国家对新能源行业的支持力度若不及预期,则新兴产业增长将放缓;行业竞争加剧致价格超预期下降:若行业参与者数量增多,竞争加剧下,价格可能超预期下降。

思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。建议关注(减速器)【中大力德】【精锻科技】;(丝杠)【鼎智科技】【恒立液压】【贝斯特】;(电机)【伟创电气】【儒竞科技】;(传感器)【柯力传感】等;思路三:国内领先的内资工控企业有望受益,推荐【汇川技术】,建议关注【禾川科技】【雷赛智能】【麦格米特】等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)