2024黄金行业报告:非寻常定价与市场因素分析

一、黄金预测的难题

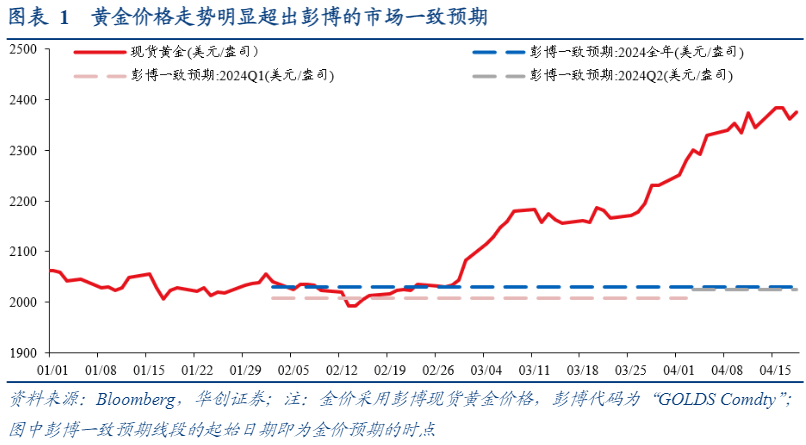

近期黄金持续上涨引发市场关注,黄金价格从2024年2月14日的1992美元/盎司上涨到2024年5月17日的2415美元/盎司,两个月间的涨幅达到了20%,远超市场预期。根据2024年1月底的彭博市场一致预期,全球主流机构对2024年第二季度以及2024年全年的黄金均值预测分别为2040美元/盎司和2030美元/盎司;2024年3月底,2024年第二季度的黄金价格一致预期仍为2025美元/盎司,显然市场没有预期到黄金价格的持续上涨。

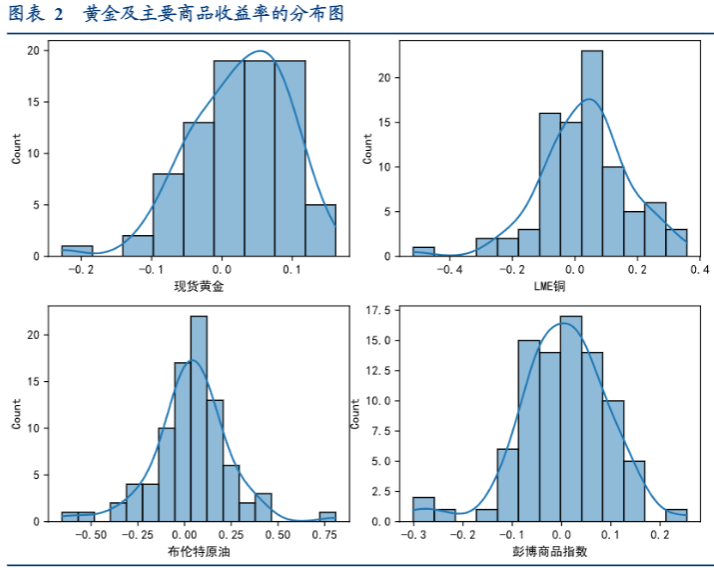

为什么黄金价格难以预测?我们认为除了十年利率规律失效、货币属性回归等原因外(详见报告《金:百年,十年,明年》),黄金收益率“负偏度、低峰度”的统计分布特征也给金价预测带来了困难。同主要商品相比,黄金的收益率分布与正态分布的偏离最明显。我们统计了过去20年间,黄金、铜、原油及彭博商品指数季度收益率的分布特征,发现其偏度依次为-0.66、-0.52、-0.08和-0.56,峰度分别为0.80、1.83、2.97和1.68。标准正态分布的理论偏度和峰度为0和3,可见黄金与正态分布的偏离最为明显,有着负偏度、低峰度的分布特征。

黄金收益率的这种分布特征给收益率预测带来了很大的难题:1)当数据分布明显偏离正态分布时,计算平均值、标准差等便缺乏统计意义;2)方差分析中的F检验同样以样本服从正态分布为假设前提;3)简单OLS线性回归等模型要求残差服从正态分布,否则就无法计算模型参数的置信区间。面对传统规律失效、收益率分布偏离正态分布的状况,我们的报告不是去预测黄金价格,而是通过世界黄金协会的模型来理解金价上涨的驱动因素。

基于模型拟合结果,我们认为近期黄金价格上涨源于黄金头寸、地缘风险、通货膨胀等因素。当前黄金涨幅高于模型拟合值,近两个月的累计偏离幅度约9%,说明近期金价超预期上涨或源于秩序变局、军事变局等模型无法捕捉的因素。需要注意的是,考虑秩序变局、经济变局和政治变局,我们对金价维持十年战略级别看多的判断。

二、月度回报归因法

尽管黄金价格同时由影响供求关系的长期和短期驱动因素系统决定,但在短期内,汇率、相对资产价值和市场风险等宏观经济因素占主导地位。为了确定短期内决定黄金价格波动的驱动因素,我们构建了一个简单而又稳健的黄金短期回报归因模型。

(一)模型方法介绍:OLS简单回归

汇率、ETF流动、CFTC黄金净多头头寸等交易面因素是决定黄金价格短期波动的关键。背后的原因是,短期内黄金的需求和供应主要由机构和其他大型投资者主导,纽约、伦敦、苏黎世和东京等发达市场中心的主要交易所以及OTC市场的日交易量就是证明。因此,为了捕捉黄金的短期波动,我们需要重点关注黄金的交易因素。

我们构建模型的第一步是模型选择。考虑到黄金月度回报的时间序列具有平稳特征,我们选择了普通最小二乘法(OLS)来估计模型。此外,为了得到一个具有尽可能多的解释因素的模型,同时仍然保持稳健性,我们还针对不同长度的时间序列进行回归,并做了异方差、序列相关性等检验。我们构建模型的第二步是变量选择。

根据World Gold Council(2023),我们选取了三个领域的决定因素来捕捉黄金价格的短期波动:风险和不确定性:黄金被全球投资者视为一种有效的多元化和风险对冲工具。为了衡量风险和不确定性,我们选取了股票/债券流动、黄金3个月隐含波动率、美联储资产、布伦特原油价格、美国盈亏平衡通胀、地缘风险指数等6个指标;机会成本:黄金是一种无息资产,其机会成本是实际利率;此外,黄金还具备货币属性,被认为能对冲美元无法对冲的风险。因此,黄金的机会成本是利率以及外汇。为了捕捉机会成本,我们选取了美国10年期名义国债收益率、发达市场外汇指数(欧元+日元)以及新兴市场外汇指数(人民币+澳元)等3个指标;动量&趋势:作为一个投资品种,黄金价格涨跌还受到交易因素的影响,因此我们选取了滞后的黄金价格、黄金ETF流动以及COMEX黄金净多头头寸等3个指标。

(二)历史效果检验

经过OLS回归,我们最终保留了系数在10%的显著性水平上拒绝为0的原假设的黄金ETF变动、CFTC黄金净多头头寸、发达市场汇率指数、美国10年期国债利率、美国10年期盈亏平衡通胀以及全球地缘风险指数等6个指标。从解释力度看,2008~2024年间回归方程的调整𝑅2达到了0.56,而2014~2024年间的调整𝑅2达到了0.61,即模型可以解释过去10年间黄金月度回报60%的波动。从指标系数的显著性看,∆黄金ETF变动以及∆CFTC黄金投机性净多头头寸、滞后1期的∆黄金ETF变动的t值最为显著,说明短期内黄金价格波动受到了动量&趋势因素的影响最为明显;此外,发达市场汇率的t值同样在1%显著性水平成立,说明机会成本对于黄金价格短期波动的影响同样明显;最后,∆美国10年期盈亏平衡通胀的t值在1%水平上拒绝原假设,说明通胀风险对于黄金价格短期波动的影响同样显著。值得注意的是,尽管全球地缘风险指数的系数无法满足在5%的显著性水平拒绝原假设,但是当我们将其纳入回归方程后,仍然可以改善回归方程的调整𝑅2。另外,对于市场普遍关注的央行黄金购买,我们将其月度变动纳入回归方程后无法改善方程的调整𝑅2,因此予以舍弃。

(三)黄金隐含观点

如何理解黄金近期的上涨?从我们的月度回报归因模型看,地缘风险、黄金头寸、通货膨胀等因素是过去两个月黄金上涨的驱动因素,分别贡献了3.9%、1.8%和0.4%的涨幅。其中,CFTC投机性净多头头寸从2月底的141636手迅速抬升至4月底的204210手;而地缘风险指数近期维持在过去10年间80%以上的分位数水平。

从模型表现看,近2个月的累计偏离幅度约9%,说明近期金价超预期上涨或源于秩序变局、军事变局等模型无法捕捉的因素。需要注意的是,这并不意味着我们看跌黄金价格,只是说明传统的定价因素难以解释近期金价的上涨,需要从秩序变局、经济变局以及政治变局的角度去理解。

三、季度宏观方程法2

黄金价格是由一个同时影响供求关系的长期和短期驱动因素系统所决定的。从长远来看,通胀水平、货币供应量和全球央行储备起着至关重要的作用;而在短期内,汇率、相对资产价值和市场风险等宏观经济因素占主导地位。

(一)模型方法介绍:ARDL-ECM模型

根据Economics, Oxford(2011),为描述黄金同时受长短期因素影响的独特性质,我们采用ARDL-ECM模型对黄金价格建模。3总结来看,该模型有三个优势:一是ARDL模型无需时间序列为同阶单整;二是ARDL模型对于小样本的检验足够稳健;三是ARDL可以通过导出误差修正模型(ECM),从而将短期因素与长期因素结合起来。

4ARDL-ECM的长期因素通常需要经过协整检验来确定,其优势在于无需像E-G两步法或者Johansen检验等方法一样要求序列同阶单整。Levinand Eric J.(2006)构建误差修正模型时,仅用通货膨胀一个因素去模拟黄金的长期价格走势。5我们在之前研究的基础上,通过ARDL边限检验,确定了与黄金价格存在协整关系且具有切实经济含义的6个指标。

具体来看,包括:

1)美国通货膨胀,黄金是一种良好的对冲通胀的资产;

2)美国货币供应量,货币供应量增加导致货币价值下降,黄金作为替代品价格上涨;

3)美国实际利率,实际利率是投资黄金的机会成本;

4)美国赤字率,当市场因为赤字率高企担忧美国财政时,投资者通过购买黄金表达自己的立场;

5)黄金ETF余额:黄金ETF变动是驱动黄金价格涨跌的交易性因素;

6)全球地缘风险指数:黄金作为避险资产,全球地缘风险升高同样推高黄金价格。ARDL-ECM的短期因素除了长期因素的短期波动外,我们还添加了美元指数以及COMEX黄金净多头头寸两个指标,从而捕捉黄金价格短期波动的驱动因素。具体来看,黄金具备货币属性,被认为能对冲美元无法对冲的风险,同时美元是黄金的计价货币,因此两者短期存在此消彼长的关系;同时COMEX黄金净多头头寸反映了对冲基金等机构对黄金价格的押注,同样是影响黄金价格波动的重要因素。

(二)历史效果检验

结合长期和短期因素,我们估计了一个解释2004-2024年期间黄金名义价格变动的方程,方程使用季度数据估计。最后的公式将黄金价格与8个变量联系起来,包括美国CPI通胀、美元指数、美国实际利率、美国货币供应量M2、美国赤字率、黄金ETF流动、黄金净多头头寸、全球地缘风险指数等。

其中:长期因素包括美国通胀水平、美国实际利率、美国货币供应量、美国赤字率以及全球地缘风险指数;短期因素包括∆美国通胀水平、∆美国实际利率、∆美国赤字率、∆美国货币供应量、∆黄金ETF流动、∆全球地缘风险指数、∆美元指数以及∆COMEX黄金净多头头寸。

从解释力度看,2004~2024年间ARDL-ECM方程的调整𝑅2达到了0.75,即模型可以解释过去20年间黄金季度回报75%的波动,且模型在1%的显著性水平拒绝了模型不存在协整关系的原假设。长期方程中,美国赤字率、美国通胀水平、全球地缘风险指数的系数显著为正,而美国实际利率以及美国M2增速的系数为负。

(三)黄金隐含观点

从黄金价格的ARDL-ECM模型,我们可以知道从协整关系来看,黄金价格长期来看与美国赤字率、通胀指数、全球地缘风险指数正相关。短期来看,黄金价格涨跌与美国货币供应量增速、黄金ETF净流动、COMEX黄金净多头头寸变化正相关,与美国实际利率变化、美元指数变化负相关。

ARDL-ECM模型的优势在于同时讨论影响黄金价格的长期因素以及短期波动因素,可以有效地避免信息损失。但需要注意的是,ARDL-ECM模型可能存在长期方程系数与短期方程系数方向不同的现象,一方面系数方向相反可能反映了黄金价格的动态调整过程,即长期均衡状态偏离后短期反向调整回到均衡状态;另一方面,长期关系与短期关系可能不一致,即短期内黄金价格会对冲击做出反应,但是长期内价格会调整到均衡状态。

如何理解短期黄金价格上涨?根据ARDL-ECM模型的归因分解可以看出,CFTC黄金净多头头寸、美国实际利率、美元指数是过去两个季度黄金价格上涨的核心驱动因素。其中,从2023年第三季度末到2024年第一季度末,CFTC黄金净多头头寸回升、美元指数回落、美国实际利率回落是黄金价格上涨的主要驱动因素。

如果从ARDL-ECM模型去拟合黄金季度回报看,一季度模型的偏离程度为1.1%,处于过去10年来40%的分位数水平。总体来看,短期黄金价格略高于模型隐含价格,但偏离程度并非处于极端水平。需要注意的是,黄金涨幅高于模型拟合值并非看跌黄金价格,只是说明传统的定价因素难以解释近期金价的上涨,需要从秩序变局、经济变局以及政治变局的角度去理解。

四、年度供需估值法

World Gold Council(2020)指出,黄金的估值非常直观,本质上其均衡价格是由供求的交集决定的。了解黄金需求和供应的潜在驱动因素和相互作用,为投资者提供了一个稳健的框架来确定黄金的表现。

(一)模型方法介绍:Newton-Raphson方法

1、黄金需求根据World Gold Council(2020),黄金需求分为金饰、科技、金条与金币、中央银行黄金储备以及黄金ETFs等五大类。其中,1)金饰需求是滞后的黄金价格回报加上全球名义GDP增速的函数;2)科技需求是发达市场进口增速和美国工业生产增速的函数;3)金条与金币需求是滞后的黄金回报、全球通胀、欧元区M1增速和美国政府债务的函数。我们构建了黄金需求变动的年度OLS回归模型,模型的调整𝑅2达到了0.96。由于全球黄金需求的时间序列受限,因此我们模型回归的稳健性相对有限。从模型结果看,黄金需求变动受到美债期限利差、黄金涨跌、美国工业增速、美国赤字、新兴市场储蓄率以及上个年度黄金需求的共同影响,我们也可以反推黄金需求与价格的函数为:𝑑𝑡(𝑝):𝑑𝑡=160800+575.00𝑝𝑡+𝛾′𝑋𝑡′+𝜀𝑡

2、黄金供给根据World Gold Council(2020),黄金供给分为矿山生产、套期保值和回收利用等三个部门。其中,1)矿山产量变化是滞后的金价、新兴市场通胀增速和矿山产量趋势的函数;2)套保需求是滞后的美国收益率曲线项、滞后的套保变化以及不变项的函数;3)回收利用变化是当前和滞后的黄金回报以及世界名义GDP增长的年变化的函数。我们构建了黄金供给变动的年度OLS回归模型,模型的调整𝑅2达到了0.86。由于全球黄金供给的时间序列受限,因此我们模型回归的稳健性相对有限。从模型结果看,黄金供给变动受到全球GDP同比、美债期限利差、黄金涨跌、美国工业增速以及上个年度黄金供给的共同影响,我们也可以反推黄金供给与价格的函数为:𝑠𝑡(𝑝):𝑠𝑡=5628.84+599.49𝑝𝑡+𝛾𝑋𝑡+𝜀𝑡

3、隐含黄金价格第一步,当我们获得了黄金价格涨跌与黄金供需变动以及宏观经济指标的函数关系后,我们可以根据相关宏观经济变量信息来确定预期的黄金供给变动𝑠𝑡̂=160800++𝛾′̂𝑋𝑡′和黄金需求变动𝑑𝑡̂=5628.84++𝛾̂𝑋𝑡。第二步,当我们得到了预期的黄金供需变动数据之后,我们可以通过Newton-Raphson方法计算出使市场恢复平衡所必需的隐含价格变化,即𝐷𝑇̂(𝑃̂)−𝑆𝑇̂(𝑃̂)=0,其中𝑑𝑇̂(𝑝̂)+𝐷𝑇−1(𝑃)=𝐷𝑇̂(𝑃̂),𝑠𝑇̂(𝑝̂)+𝑆𝑇−1(𝑃)=𝑆𝑇̂(𝑃̂),而𝑃𝑇̂=𝑃𝑇−1+𝑝𝑇̂。7值得注意的是,为了将供给和需求联系起来,我们采用Sathasivam, Saratha, et al.(2024)的方法,按照EPAM模型的设定:𝑑𝑝𝑑𝑡=𝑘(𝐷−𝑆)。

(二)历史效果检验

由于黄金供需数据相对有限,我们采用World Gold Council发布的Qaurum模型。根据World Gold Council(2020),Qaurum模型可以解释黄金价格变动的98%,还解释金价回报变化的60%。此外,该模型对金价的波动(回报)方向的解释力度同样较好。World Gold Council论文指出,使用该模型可以正确地估计1989年到2019年期间80%的黄金回报方向。

(三)黄金隐含观点

根据Qaurum模型,我们第一步对2024年的全球名义GDP、新兴市场储蓄率、美国工业增加值增速、美国10年期国债利率、美国3个月国债利率、新兴市场通胀水平以及全球通胀水平做出假设;第二步根据宏观情景假设获得全球黄金供给和需求预期;第三步根据Newton-Raphson方法计算出2024年隐含的黄金价格数据。根据2024年4月30日的彭博一致预期,全球名义GDP、美国工业产值增速、美国10年期国债利率、美国3个月国债利率、新兴市场通胀、全球通胀水平分别为7.1%、0.3%、4.03%、4.68%、7.3%、4.2%;根据IMF的预测,发达市场储蓄率、新兴市场储蓄率分别为22.12%、32.54%。按照彭博一致预期,我们计算出2024年的黄金隐含涨跌幅为0.4%。

随后,按照彭博预期范围,我们测试了黄金隐含价格对不同宏观指标的敏感程度,发现:

(1)黄金隐含价格对10年期美债利率最为敏感,当10年期美债利率从4.03%上升到6.00%时,2024年隐含黄金跌幅为21.6%;当10年期美债利率回落至3.00%时,2024年隐含黄金涨幅为13.4%。

(2)黄金隐含价格对新兴市场CPI同比也比较敏感,当新兴市场CPI同比从7.3%上升到11.3%时,2024年隐含黄金涨幅为11.3%;当新兴市场CPI同比从7.3%回落到3.3%时,2024年隐含黄金跌幅为7.7%。

(3)黄金隐含价格对全球名义GDP同比、美国工业产值同比以及美国债务率变化同样有反应,全球名义GDP同比越高、美国工业产值同比越高、美国债务率增长越多,2024年隐含黄金涨幅越高。

(4)黄金隐含价格对美国3个月国债利率、全球CPI同比、新兴市场储蓄率、发达市场储蓄率的变化没有反应。

截至2024年5月17日,黄金价格为2415美元/盎司,年初至今涨幅达17.06%,相比模型输入彭博一致预期下的隐含黄金涨跌幅0.4%出现了超15%的偏离。从Qaurum模型的构成去思考偏离背后隐含的市场观点,黄金市场的投资者可能相比彭博一致预期更多地押注10年期美债利率下行或者新兴市场CPI同比上行。需要注意的是,黄金涨幅高于模型隐含涨幅并非看跌黄金价格,只是说明传统定价因素难以解释近期金价的上涨,可能需要从秩序变局、经济变局以及政治变局的角度去理解。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)