2024互联网传媒行业投资策略周报

一、传媒周观点

互联网传媒周观点:6月国产游戏版号发放,OpenAI关闭中国地区API服务本周(6月24日-6月28日)中信传媒板块下跌0.83%,跑赢上证综指0.20个百分点。本周(6月24日-6月28日)A股传媒板块行情有所波动,6/26单日涨幅较大。根据路透社,OpenAI将关闭中国地区API服务,国内多家大模型厂商迅速推出迁移方案,AI应用主题行情走高。展望后市,我们建议把握两条主线:一是优选业绩较好的板块和优质公司,业绩落地验证基本面后,有望支撑估值的稳步抬升,重点可关注互联网、游戏以及长视频、营销等板块。二是持续跟踪板块内AI应用的边际变化,海外和国内AI均有望取得持续进展,有望提升市场对AI应用的落地预期。建议关注有AI产品或技术布局、正在持续推进落地的公司。另外,也可以关注部分账上现金充足、股息率具备吸引力、且积极拓展新业务或有新业务布局预期的公司。互联网:本周我们发布腾讯的深度更新,核心观点:(1)战略复盘,短视频业务开始收获果实:2021年:确立了海外游戏、短视频和企业服务三个主要投入方向。2022年:在降本增效的同时,开发了新的收入来源。2023年:视频号和小游戏等新业务开始显现成效。24年在23年的策略上延续,在基石业务保持稳健的同时,新的高利润的收入来源,如视频号、小游戏、搜一搜、直播电商等,将持续带动经营杠杆的提升。近一年,公司对外投资较为审慎(主要聚焦在AI和医疗等领域),自有资金用于加大股东回馈。(2)展望未来:公司基于视频号的商业化机会空间将驱动未来3-5年的持续增长,而更长的周期来看,去年下半年以来,腾讯的CAPEX投入有所提升,公司加大了对生成式AI技术的投入,近期也上线了元宝应用,AI+应用的探索颇具想象空间。(3)游戏产品增厚:2023年本土重点热门游戏数量增加,预计2024年新产品《地下城与勇士:起源》将带来新的增长周期。海外游戏市场在2024年第一季度流水同比增长34%,显示出加速增长的趋势。考虑到《地下城与勇士:起源》在Q2上线后的强劲表现,我们认为对24Q4及之后的游戏收入有所提振。建议关注腾讯、哔哩哔哩社交平台广告业务的韧性,以及游戏新品带来的业绩弹性。从性价比来看,快手、爱奇艺、微博等标的有修复机会。IP公司,建议关注阅文电影项目在暑期的票房表现。游戏:根据国家新闻出版署,24年6月国产游戏版号于6月25日发放,此次共发放104款产品,较5月环比增加8款。我们近期关注到多款新游上线表现突出,包括6月哔哩哔哩《三国:谋定天下》、5月腾讯《地下城与勇士》、心动公司《出发吧麦芬》。二季度以来新游表现持续提升,垂直品类具备玩法特色的产品表现出色,建议持续关注新品表现优秀公司的基本面变化;后续建议关注储备产品上线表现,7月重点产品关注网易《燕云十六声》定档7月26日、《七日世界》定档7月10日;腾讯《极品飞车:集结》《星之破晓》有望暑期上线,米哈游《绝区零》定档7月4日等。AI+:关注国产大模型能力提升和对B端的持续渗透。根据量子位公众号,多名开发者收到了来自OpenAI的公告,将于7月9日开始封锁来自非支持国家和地区(包括中国地区)的API流量,OpenAI或将进一步加强对非支持国家和地区的监管。智谱、百度等国内大模型厂商迅速提供免费迁移方案,或将加速国内大模型在2B端的渗透和商业化,推动国内AI生态构建。同时,根据公司公众号,本周百度正式发布文心一言4.0 turbo,回复速度更快、效果更好,智能体能力也有所增强。我们认为,AI大模型产业发展趋势仍在持续快速推进,建议关注模型能力的持续提升及成本的边际降低对应用端的催化。投资建议:建议重点关注平台经济业绩及估值双修复机会,以及AI+及数字经济机会。

(1)互联网方面,建议关注:腾讯、美团(到店格局稳定后带来的UE优化)、快手(利润释放超预期等因素)、哔哩哔哩(财务改善)、泡泡玛特(新产品等持续催化,出海逻辑逐步兑现),以及格局稳定盈利持续优化的流媒体板块的爱奇艺、芒果超媒、腾讯音乐和云音乐。(2)游戏建议市场关注绩优且具备优质产品储备的游戏龙头,关注恺英网络、神州泰岳;关注社交业务与AI深度结合的盛天网络;关注板块内具备优质产品储备的公司完美世界等。此外关注低估值的游戏龙头三七互娱、吉比特等。

(3)关注板块龙头价值修复及绩优个股,营销板块推荐分众传媒(618期间投放情况良好,广告主信心有望持续修复);长视频建议关注芒果超媒(歌手回归,关注度提升)和爱奇艺;在线招聘建议关注BOSS直聘;在线出行关注滴滴、满帮等;线下娱乐建议关注华立科技;博彩业绩持续疫后修复,关注金沙中国等;文旅建议关注电广传媒等。

(4)教育建议关注AI+教育、教育数字化、职教及教培方向,建议关注新东方、东方甄选、科德教育、视源股份、佳发教育、盛通股份等相关个股,以及中原传媒、凤凰传媒、南方传媒、皖新传媒等国有出版公司。同时建议关注业绩有望持续复苏和增长的粉笔(公考市占率提升)、高途集团(监管驱稳,拓展非学科培训和线下)等。(5)影视方向,关注影视院线公司暑期档、以及AI技术对影视行业的赋能。关注光线传媒、横店影视、猫眼娱乐、华策影视、万达电影。(6)AI+方向,大模型多模态能力持续演进,随着模型能力边际持续提升、接入成本降低,或将推进应用侧繁荣,继续建议关注逻辑顺、有兑现度的标的。(7)出海逻辑,关注互联网、游戏、内容出海,以及相关营销服务商。传媒行业重点个股情况如下:美团-W:公司发布24Q1业绩公告,Q1实现营收732.76亿元,同增25.01%;GAAP归母净利润为53.69亿元,GAAP净利率为7.3%;NON-GAAP净利润为74.88亿元,NON-GAAP归母净利率为10.2%。分业务来看,24Q1核心本地商业实现收入546.3亿元(YOY+27.38%),OP 96.99亿元(YOY+2.69%)。新业务实现收入186.50亿元(YOY+18.55%),新业务OP-27.57亿元。期间费用来看,销售费用为138.88亿元,销售费用率为18.95%;研发费用为50.00亿元,研发费用率为6.82%;管理费用为22.98亿元。

即时零售业务盈利能力保持乐观,社团加速减亏。外卖业务Q1实现了强劲的单量增长,主要系中高频次用户提频以及中高频用户数量的扩大所致。但宏观环境影响,单量增速承压,预计Q2增速相较于Q1将有所放缓。美团闪购依然保持强劲单量增长,盈利能力得到验证,我们对于美团即时零售领域的壁垒和优势保持乐观。Q1到店业务收入与盈利情况好于预期,Q2美团在全国推广直营模式,低线城市收入势能进一步释放。新业务中的社区团购业务加速减亏。我们对于美团本地核心商业的盈利能力以及长期竞争力保持乐观。到店业务竞争趋势缓和对于美团到店业务OPM和估值修复有双重利好;尽管单量承压,但外卖整体盈利能力有保障。社区团购减亏速度高于预期,将有效增厚整体利润。预计24-25年收入3312、3905亿元;经调整净利为378、530亿元。

腾讯控股:腾讯发布2024Q1季报:24Q1腾讯收入达到1595亿元,YoY+6.34%,QoQ+2.76%,vs.一致预期(彭博,下同)为1588亿元。24Q1归母净利润为419亿元,YoY+62%/QoQ+55%,vs.一致预期为345亿元(超21%)。NonGAAP归母净利润达到502.65亿元,YoY+54.48%,QoQ+17.77%,vs.一致预期为430亿元(超16.90%)。游戏流水业已复苏,收入韧性较强,广告表现超预期,新芽业务推动经营杠杆大幅提升。(1)24Q1游戏收入为481亿元,YoY-0.41%,QoQ+17.6%,比一致预期的473亿元略好,国内游戏下滑比我们料想更温和,海外游戏3月表现也较为超预期,带动流水增长加速。(2)24Q1社交网络收入为305亿元,YoY-2%,QoQ+8%,符合一致预期。音乐、长视频和微信小游戏等收入创造增量,但音乐直播和游戏直播等业务下滑影响了整体表现。(3)24Q1广告收入达到265亿元,YoY+26%,QoQ-11%,vs.一致预期为248亿元。受视频号、小程序、公众号和搜一搜广告增长拉动。(4)24Q1金融和企业服务收入达523亿元,YoY+7%,QoQ-4%,vs.一致预期为551亿元。考虑本土游戏《地下城与勇士:起源》,以及海外流水增长加速在下半年和明年对游戏的增量贡献,我们上调24-25年游戏收入预测至1898/2046亿元,同比增速分别为5.6%/7.8%。我们预计公司24-25年收入为6589/7261亿元,同增8.2%/10.2%。预计24-25年调整后归母净利润为2030/2312亿元,同增29%和14%。

百度:公司发布24Q1季报,核心业务利润稳定:百度24Q1收入达315.13亿元人民币,YoY+1%,QoQ-10%,vs.一致预期(彭博,下同)为314亿元。经调整运营利润为66.73亿元,YoY+4%,QoQ-6%,vs.一致预期为57.32亿元。经调整净利润为70.11亿元,YoY+22%,QoQ-10%,vs.一致预期为55.01亿元(超28%)。百度Core 24Q1收入为238.03亿元,YoY+4%,QoQ-13%。百度核心广告收入达到170亿元,YoY+3%。其他收入为68亿元,同增6%,主要是智能云驱动增长。24Q1百度智能云收入为47亿元,YoY+12%。百度Core经调整运营利润达55.86亿元,YoY+4%,QoQ-10%,vs.一致预期51.44亿元。百度Core 经调整净利润为66.28亿元,YoY+26%,QoQ-12%,vs.一致预期为49.59亿元。我们预计百度搜索的AI重构化正在推进,更多的搜索结果来自于AI生成,或有效通过AI技术进行2C端产品体验改造,优化用户体验,提升用户粘性和留存,短期AI重构对产品的商业化有一定的负向影响,但预计随着产品重塑的完成,广告位的恢复,将会有效提升广告的投放效率,拉动收入增长。我们预计2024-25营收达到1406亿元和1522亿元,同比增长4%、8%。预计2024-25年经调整归母净利润分别为304亿元、332亿元。快手-W:公司发布24Q1财报。24Q1收入达到294亿元,YoY/QoQ+17%/-10%,vs.一致预期为290亿元(超1%)。24Q1净利润为41亿元,去年同期为-8.8亿,23Q4为36亿元。

NonGAAP净利润为43.88亿元,YoY+10348%,QoQ+1%,vs.一致预期为32亿元(超37%),净利润率达到15%,YoY+14.8pct,QoQ+1.5pct。24Q1核心商业(广告+电商佣金)收入同比增长达31%。24Q1广告收入166.5亿元,YoY+27%,QoQ-9%,vs.一致预期为165亿元(超1%)。24Q1其他收入为42亿元,YoY+48%,QoQ-29%,vs.一致预期为39亿元(超6%),其中,电商GMV同比增长28%,环比下降29%,其他收入/GMV的佣金率为1.45%,同环比都有提升。24Q1直播收入86亿元,YoY-8%,QoQ-15%,vs.一致预期为86亿元。海外业务Q1实现同比193%的收入增长,在巴西和中东地区的变现加速。公司此次宣布未来3年不超160亿港元回购计划,持续加大股东回馈。

预计Q2总收入同比增长10%,广告同比增长23%,电商佣金收入同比增长25%,核心商业收入保持强劲增势,短期直播收入仍有一定幅度的下降,预计下半年降幅将有望收窄,整体经营杠杆受业务组合的变化,带来持续优化,预计Q2调整后净利润为43亿元。我们预计24-25年收入为1266/1437亿元,同增12%/14%。24-25经调整利润预计为187/256亿元。哔哩哔哩:公司发布24Q1季报:24Q1总收入56.65亿元,YoY/QoQ +12%/-11%,vs.一致预期(彭博,下同)为56亿元。24Q1毛利率为28.3%,YoY+6.6pct,QoQ+2.2pct,vs.一致预期为27%。24Q1归母净亏损为7.5亿元,vs.一致预期为亏损8.15亿元。nonGAAP净亏损为4.56亿元,亏损同比收缩56%,环比收缩18%,vs.一致预期为亏损4.98亿元;nonGAAP亏损率为8%,同比收窄12pct,环比收窄1pct。广告增长加速,创新增值业务为VAS增收。24Q1 DAU为1.024亿,YoY+9%;日均时长105分钟,YoY+9%,均创新高。(1)24Q1广告收入达16.69亿元,YoY+31%,QoQ-14%,带货视频跳转广告增长快于大盘,搜索、动态页的广告位增加库存。(2)24Q1直播和VAS收入达25.29亿元,YoY+17%,QoQ-11%,在付费课堂、充电和社区装扮等增值业务方面创造了新增收入。(3)24Q1游戏收入为9.83亿元,YoY-13%,QoQ-2%,下滑主要受缺乏新品支撑的影响,以及去年高基数。(4)24Q1 IP衍生及其他收入为4.84亿元,YoY-5%,QoQ-13%。我们预计24Q2游戏在低基数效应和新品逐步上线的预期下恢复增长,广告和VAS业务仍保持较高增速,Q2收入同比增长预计达14%,毛利率环比持续优化,预计24Q2的nonGAAP运营亏损同比收窄65%,亏损3.26亿元,逐步向扭亏为盈迈进。我们预计24-25年收入为256、296亿元,同比增长13.7%、15.4%;NonGAAP归母净利润预计为-12.24亿元/11.29亿元。三七互娱:公司发布一季报,24Q1收入47.50亿元,yoy+26.17%/qoq+5.47%;销售费用28.91亿元,销售费用率为60.87%,yoy+9.93pct/qoq+0.25pct;管理费用为1.88亿元,管理费用率为3.97%;研发费用为1.75亿元,研发费用率为3.69%。

归母净利润为6.16亿元,yoy-20.45%/qoq+32.15%,归母净利率为12.97%。扣非归母净利润6.16亿元,扣非归母净利率为12.97%。从成本费用来看,Q1毛利率为81.72%,环比提升1.41pct,同比提升3.48pct,Q1销售费用绝对值和销售费用率环比变化幅度不大,但是同比增长较为明显。一季度按计划分红,提振信心。公司2024年第一季度向全体股东每10股派发现金红利2.10 元(含税),合计派发4.67亿元,24Q1股息支付率达到75.8%,根据4月29日收盘价计算分红率为1.2%。

24Q1收入同环比有明显增长,实现了从23Q1开始连续五个季度的增长,主要系23年下半年以来陆续上线的小程序游戏《寻道大千》、《灵魂序章》、《无名之辈》贡献了流水和收入增长,但是新游戏投放带来销售费用率的增加,导致利润端承压,公司归母净利率环比提升,但同比有所下滑。公司储备的重点产品有,自研的《代号斗罗MMO》,代理的《时光杂货店》、《赘婿》(小游戏+APP双端)。展望24年,公司通过多款产品验证小游戏研运实力,且储备了多款小游戏,因此我们对今年收入表现较为乐观。小游戏买量发行方式或对利润率有负向影响,但我们对于利润绝对值维持在一定体量保持乐观。公司海外游戏流水较为稳定,24年利润率有望进一步释放。

我们看好公司把握细分赛道红利,驱动业绩增长,预计公司24~26年归母净利润至28.0/30.1/32.3亿元,同增5.3%/7.5%/7.5%。分众传媒:分众传媒披露2023年报及24年一季报。公司23年实现营收119.04亿元,同增26.30%;归母净利润48.27亿元,同增73.02%;扣非归母净利润43.74亿元,同增82.68%。23年业绩亮眼,主要由于广告大盘回暖,业绩复苏弹性释放。23Q4营收2.28亿元,同增57.13%;归母净利润12.25亿元,同增85.81%;扣非归母净利润11.17亿元,同增152.0%。24Q1营收27.30亿元,同增6.02%;归母净利润10.40亿元,同增10.50%;扣非归母净利润9.45亿元,同增18.17%。

梯媒及其他业务分广告主结构看,23年快消广告主投放预算同比复苏明显,占比提升。23年梯媒及其他业务中,日用消费品营收62.85亿元,同增27.24%,占比提升至56.45%(占梯媒及其他业务收入比重)。点位来看,电梯电视媒体点位持续拓展,框架海报整体稳定。根据公司财报,截至24Q1末,国内电梯电视媒体自营点位89.7万台,持续渗透一二线城市。框架海报国内自营点位较为稳定。海外点位高速拓展,是当前战略重点,24年海外业务增长可期。截至24Q1末,公司境外电梯电视自营媒体相比22年末增长43.9%至15.4万台,境外电梯海报自营媒体大幅增长350%至1.8万台,境外点位快速增长。

境外盈利情况看,在新加坡、印尼、中国香港等地区23年实现盈利。公司23年拟每10股分红3.3元(含税),合计现金分红总额47.66亿元,占23年归母净利润的98.73%,保持高分红率。预计公司24-25年营收分别为126.12、133.41亿元,归母净利分别为53.17、57.49亿元。随宏观经济和消费复苏,快消品作为经营韧性最强的广告主,后续投放成长性及持续性有一定保障,海外业务扩张有望带来增量。风险提示:板块系统性风险,监管政策超预期,游戏公司技术性风险。

二、传媒互联网行业一周数据

(一)电影市场

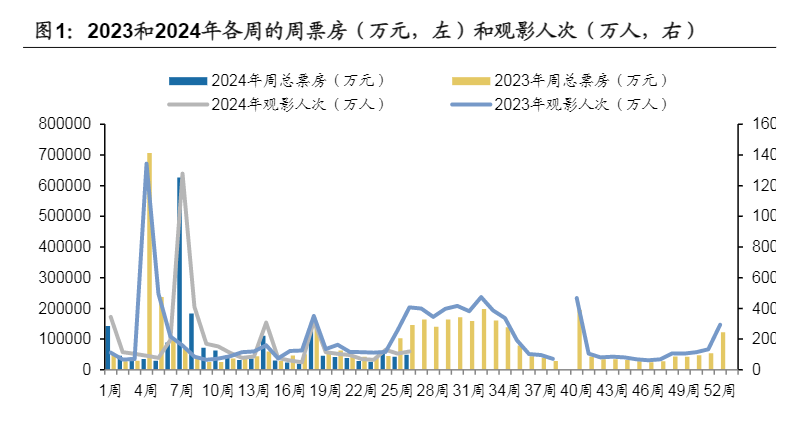

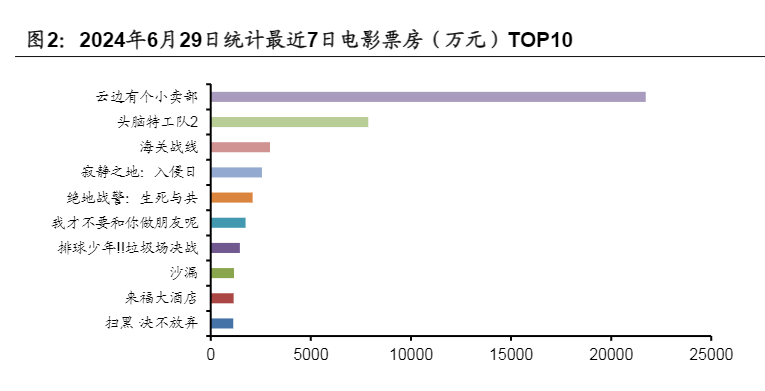

1.周总票房艺恩数据APP显示,2024年6月23日到2024年6月29日票房累计4.88亿元,环比上升13.39%。票房明细:《云边有个小卖部》票房21731.2万元,位列第1名;《头脑特工队2》票房7870.5万元,位列第2名;《海关战线》票房2962.9万元,位列第3名;《寂静之地:入侵日》票房2559万元,位列第4名;《绝地战警:生死与共》票房2093.3万元,位列第5名。

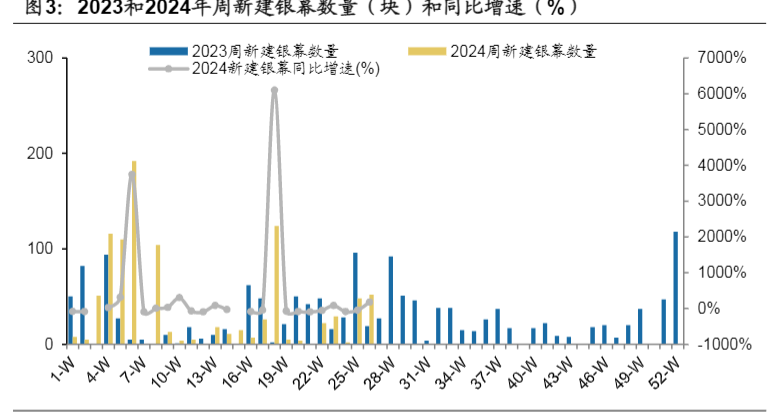

2.新建银幕艺恩网数据显示,2024年6月23日到2024年6月29日,全国新建银幕52块。(统计时间截至2024年6月29日9:30,可能存在时间误差)。

3.即将上映根据猫眼APP统计,下周(2024年6月30日-2024年7月6日)新上映电影8部。刘智海导演的《出发》,柯汶利导演的《默杀》,宋灏霖导演的《欢迎来到我身边》,刘可欣导演的《新大头儿子和小头爸爸6:迷你大冒险》,周涛导演的《山村谜踪》,萧锋导演的《谯国夫人(戏曲粤剧)》,唐滔导演的《脑洞大开》,沈杰导演的《伞少女》。

二)电视剧市场

电视剧播映指数:根据艺恩数据APP上2024年6月29日统计,由企鹅影视出品的《玫瑰的故事》平均播映指数为86.00,排名第1;由优酷出品的《墨雨云间》平均播映指数为84.10,排名第2;由爱奇艺、金禾影视联合出品的《颜心记》平均播映指数为79.20,排名第3;由企鹅影视、星莲影视出品的《长相思第一季》平均播映指数为78.40,排名第4;由青梅影业、浙江影视集团出品,优酷联合出品的《度华年》平均播映指数为75.30,排名第5。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)