2024年煤炭市场分析与投资策略报告

1本周观点

煤价如期上涨,补库需求或提前启动。本周港口及产地煤价均偏强运行。当前产地受安全检查影响供应收紧,下游需求较好且上下游价格传导顺畅,从而拉运增多、价格上涨。铁路发运方面,伴随近期市场上行,大秦线周均运量环比提升2.75%至111.61万吨,唐呼线周均运量环比上升10.49%致29.07万吨,而港口需求整体平稳从而导致库存累积,但因上游供应收缩,港口结构性缺货持续叠加贸易商采购积极性提升,综合导致港口煤价上涨。当前仍处传统电煤需求淡季,但受气温偏高影响迎峰度夏补库需求或提前开启,非电需求也有望受益宏观政策利好稳步提升,进口端因外矿挺价情绪较强以及东南亚市场需求强势,预计对国内市场影响有限,国内煤价已进入上行通道。7月中旬前煤价涨势不改、涨幅有限,而后或加速上涨。展望后市,考虑当前处于来水旺季,水电出力增加且去年同期发电基数较低,我们预计当前到7月上中旬水电发电增速较高、部分挤压火电,煤价涨势不改,但涨幅或较为有限;7月中旬后水电基数回归正常叠加火电发力,煤价有望加速上涨,年底动力煤价格有望达到1200元/吨。

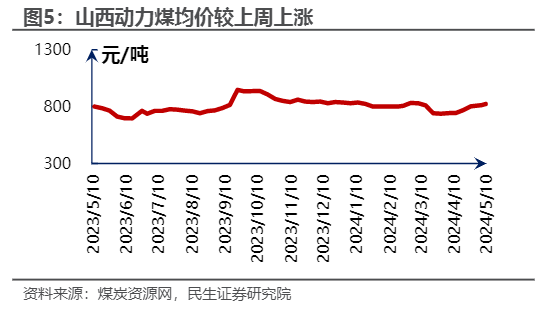

港口及产地煤价上涨。煤炭资源网数据显示,截至5月10日,秦皇岛港Q5500动力煤市场价报收于852元/吨,周环比上涨20元/吨。产地方面,据煤炭资源网数据,山西大同地区Q5500报收于720元/吨,周环比上涨22元/吨;陕西榆林地区Q5800指数报收于730元/吨,周环比上涨33元/吨;内蒙古鄂尔多斯Q5500报收于652元/吨,周环比上涨23元/吨。重点港口库存上升,电厂日耗上升,可用天数下降。港口方面,据煤炭资源网数据,5月10日,重点港口(国投京唐港、秦皇岛港、曹妃甸港)库存为1165万吨,周环比上升36万吨。据CCTD数据,5月9日二十五省的电厂日耗为470.7万吨/天,周环比上升29.1万吨/天;可用天数24.2天,周环比下降1.3天。焦煤市场短期或暂稳运行。本周部分煤矿复产焦煤供应小幅增加,需求端钢厂盈利好转铁水产量稳步提升,但因成材价格下行,周中双焦市场情绪有所回落,下游谨慎观望居多,钢厂去库节奏放缓,焦企节前补库充足、当前按需采购为主。前期盈利修复下焦钢企业多有提产,短期焦煤刚需有支撑,价格短期或暂稳运行,后续伴随终端消费逐步释放,价格或有望震荡走强。港口及产地焦煤价格上涨,海外焦煤价格上涨。据煤炭资源网数据,截至5月9日,京唐港主焦煤价格为2240元/吨,周环比上涨70元/吨。截至5月9日,澳洲峰景矿硬焦煤现货指数为258.05美元/吨,周环比上涨2.30美元/吨。产地方面,山西低硫周环比上涨46元/吨,柳林低硫周环比上涨50元/吨,济宁气煤周环比上涨50元/吨,山西高硫、灵石肥煤、长治喷吹煤周环比持平。

焦炭市场或偏稳震荡运行。节后焦炭四轮提涨落地,焦企已基本恢复盈利,开工积极性提升,焦炭供应边际改善;钢厂盈利好转开工率持续提升,铁水产量稳步增加,采购节奏加快。但近期由于成材价格回落,成交及去库节奏有所放缓,市场情绪有所下降,当前焦炭五轮提涨开启,暂未有钢厂回应,预计短期焦炭市场偏稳震荡运行,后续关注成材价格走势及原料煤价格情况。焦炭四轮提涨落地。据Wind数据,截至5月10日,唐山二级冶金焦市场价报收于2000元/吨,周环比上涨200元/吨;临汾二级冶金焦市场价报收于2880元/吨,周环比持平。港口方面,5月10日天津港一级冶金焦价格为2210元/吨,周环比持平。投资建议:标的方面,我们推荐以下投资主线:1)强α属性公司,建议关注晋控煤业和新集能源。2)行业龙头公司业绩稳健,建议关注中国神华、陕西煤业和中煤能源。3)高股息率公司配置价值凸显,建议关注华阳股份和兰花科创。4)煤价中枢上移后高弹性标的,建议关注潞安环能、山煤国际和兖矿能源。5)稀缺焦煤标的,建议关注恒源煤电、淮北矿业、平煤股份和山西焦煤。

2本周市场行情回顾

2.1本周煤炭板块表现

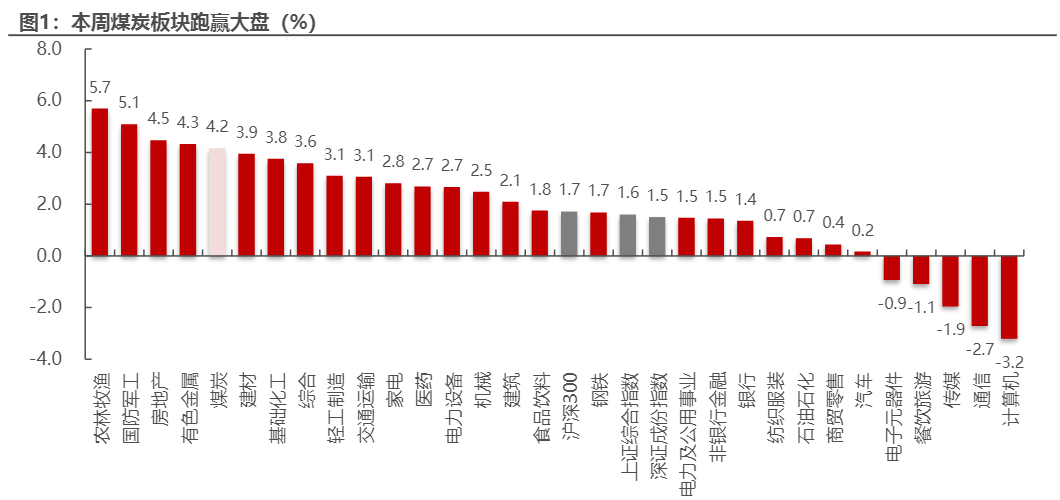

截至5月10日,本周深证成指中信煤炭板块周涨幅4.2%,同期沪深300周涨幅1.7%,上证指数周涨幅1.6%,深证成指周涨幅1.5%。

截至5月10日,中信煤炭板块周涨幅4.2%,沪深300周涨幅1.7%。各子板块中,无烟煤子板块涨幅最大,涨幅9.0%,其他煤化工子板块涨幅最小,周环比持平。

2.2本周煤炭行业上市公司表现

本周昊华能源涨幅最大。截至5月10日,煤炭行业中,公司周涨跌幅前5位分别为:昊华能源上涨16.14%,晋控煤业上涨10.57%,潞安环能上涨8.18%,新集能源上涨8.02%,兰花科创上涨7.75%。本周甘肃能化跌幅最大。截至5月10日,煤炭行业中,公司周涨跌幅后5位分别为:甘肃能化下跌1.14%,山西焦化上涨0.66%,陕西煤业上涨1.75%,安源煤业上涨1.83%,美锦能源上涨1.97%。

3本周行业动态

5月6日5月6日,中国煤炭资源网报道,印度港口协会(IPA)发布最新数据显示,2024年4月份,印度12个大型国营港口共进口煤炭1562.9万吨,同比减少5.23%,环比下降8.65%。其中,动力煤进口量为1062万吨,同环比分别下降10.91%和7.92%;炼焦煤进口量为500.9万吨,同比增加9.56%,环比下降10.15%。5月6日,中国煤炭资源网报道,南非海关最新数据显示,2024年3月份,南非煤炭出口量为621.56万吨,同比增加2.21%,环比增长17.02%;1-3月累计出口煤炭1761.84万吨,同比增长1.46%。5月6日,中国煤炭资源网报道,据其官网4月30日披露的消息,2024年4月,蒙古珍宝塔本陶勒盖公司(Erdenes Tavan Tolgoi JSC,简称ETT)在交易所交易的煤炭月度出口业绩达到105.02万吨,这是自首次交易以来的最高记录。5月6日,中国煤炭资源网报道,新疆电视台新闻联播5月3日消息,今年以来,新疆铁路部门积极推进现代物流体系建设,围绕煤炭、金属矿石、化工等大宗货物运输,开展物流总包业务。2024年1-4月完成货运发送量7666万吨,同比增长6.6%。其中发运煤炭5381万吨,同比增长21.3%。其中疆煤外运超2800万吨,同比增长52%。新疆煤炭资源富集,新疆铁路担负着疆内企业电煤,生产用煤,民生煤,及河西走廊、成、昆等地企业煤炭供应任务。煤炭运量占全年货运量的50%以上。今年以来,新疆铁路通过实施淡旺季互保,运力倾斜等措施,稳住货运发送量基本盘,签约运量达1.78亿吨。

5月7日5月7日,中国煤炭资源网报道,印度煤炭部数据显示,2024年4月份,印度煤炭总产量达到7869万吨,同比增加7.41%,环比下降32.53%。2023-24财年,印度煤炭总产量曾达到9.972亿吨,较2022-23财年的8.932亿吨增长11.65%。销量方面,今年4月份,印度煤炭销量为8510万吨,较上年同期的8030万吨增长5.97%。5月7日,中国煤炭资源网报道,蒙古国海关总署最新数据显示,2024年1-4月份,蒙古国煤炭出口量累计2443.30万吨,同比增加538.43万吨,增幅28.27%。蒙古海关未给出单月数据,中国煤炭资源网根据历史数据计算得出,2024年4月份,蒙古国煤炭出口量677.42万吨,同比增加150.62万吨,增幅28.59%;环比减少26.62万吨,降幅3.78%。数据显示,2024年前4个月,蒙古国煤炭全部出口到了中国。4月份蒙古国向中国出口煤炭677.42万吨,同比增28.60%,环比降3.78%。分煤种来看,1-4月份,蒙古国烟煤出口量为2376.17万吨,同比增26.93%;无烟煤出口量为2.02万吨,同比降79.28%;其他煤出口量为65.11万吨,同比增181.23%。4月,蒙古国烟煤出口量为657.04万吨,同比增27.20%,环比降4.32%;无烟煤出口量为0.59万吨,同比降79.81%,环比降28.06%;其他煤出口量为19.78万吨,同比增169.80%,环比增20.13%。5月7日,中国煤炭资源网报道,Kpler船舶追踪数据显示,2024年4月份,澳大利亚煤炭出口量2833.68万吨,环比降3.87%,而同比增0.54%。分国别看,数据显示,4月,澳大利亚向中国大陆出口煤炭666.69万吨,环比降1.66%,但同比增16.91%;向日本出口煤炭587.38万吨,环比降24.00%,同比降7.01%;向印度出口269.85万吨,环比降22.62%,同比降40.56%。今年1-4月份,澳大利亚煤炭出口量累计1.15亿吨,同比增3.96%。5月7日,中国煤炭资源网报道,中钢协数据显示,4月下旬,21个城市5大品种钢材社会库存1199万吨,环比减少38万吨,下降3.1%,库存连续下降,降幅收窄;比3月下旬减少175万吨,下降12.7%;比年初增加470万吨,上升64.5%;比上年同期增加48万吨,上升4.2%。

5月8日5月8日,中国煤炭资源网报道,2024年4月份,俄罗斯海运煤出口量1400.01万吨,环比增14.89%,同比降21.96%。4月份俄罗斯向中国大陆出口海运煤544.58万吨,环比增22.85%,同比降33.19%,占俄罗斯出口总量的39%。当月俄罗斯向土耳其出口海运煤量192.24万吨,环比增27.34%,同比增12.92%;向韩国出口117.86万吨,环比增1.83%,同比降34.67%;向印度出口114.63万吨,环比降43.50%,同比降67.89%;向中国台湾出口78.33万吨,环比降8.29%,同比增23.51%。5月8日,中国煤炭资源网报道,美国能源信息署(EIA)5月7日发布最新《短期能源展望》报告显示,由于2月份冶金煤出口量高于预期,加之巴尔的摩港相关清理工作的进展,4、5月份美国煤炭出口量较前一月预期值有所上调。预计4月和5月美国冶金煤出口总量将接近800万吨,较前一月预期值增长13%。5月8日,中国煤炭资源网报道,截至4月29日,新疆阿勒泰地区塔克什肯口岸今年累计出入境车辆2.9万余次,同比增长20.83%,累计进口焦煤1.37万余车100万吨,完成全年进口焦煤计划的三分之一。这相较于2023年提早21天完成百万吨目标任务,较2023年同期增长24.25%。5月8日,中国煤炭资源网报道,河南省人民政府办公厅近日发文加快推进煤矿数字化智能化高质量发展三年(2024—2026年)行动,明确到2026年,全省智能化煤矿产能占比不低于60%。与2023年相比,全省煤矿减少用工人数1.5万人,采煤、掘进工效提升15%。

5月9日5月9日,中国煤炭资源网报道,海关总署最新发布的数据显示,今年4月份,全国进口煤炭4525.20万吨,同比增长11.25%,环比增长9.36%。比去年12月创下的4730万吨的单月历史高位仅减少了200万吨,创下了历史第二高位,远超市场预期。5月9日,中国煤炭资源网报道,中国台湾海关初步统计数据显示,2024年4月份,中国台湾煤炭进口量为491.69万吨,较上年同期的524.74万吨减少6.3%,较前一月的539.95万吨下降8.94%。当月中国台湾煤炭进口量创2007年以来同期新低。5月9日,中国煤炭资源网报道,满洲里公路口岸依托一系列优质高效的通关服务,进口煤炭实现持续上涨。据满洲里海关统计,2024年一季度,满洲里公路口岸进口煤炭3.6万吨,贸易额1179.6万元,环比分别增加2.7倍、2.4倍。5月9日,中国煤炭资源网报道,北昆士兰散货港口公司发布最新数据显示,2024年4月份,澳大利亚北昆士兰三大码头——海波因特煤码头(Hay Point)、达尔林普尔湾煤码头(Dalrymple Bay)和阿博特港煤码头(Abbot Point)的煤炭出口总量为1123.86万吨,同比降2.81%,环比增6.35%。5月9日,中国煤炭资源网报道,据BNAmericas网站报道,未来几个月,哥伦比亚政府将向国会提交一项法案,拟对2001年开始实施的矿法进行改革。新法案提出禁止发放新的动力煤勘探开发许可证,目的是推进哥伦比亚承诺的公平能源转型以及脱碳目标。

5月10日5月10日,中国煤炭资源网报道,2024年4月29日,印度商工部发布公告,对进口低灰冶金焦炭作出保障措施终裁,建议对涉案产品以进口数额限制的方式实施为期1年的保障措施。涉及的主要供应国包括澳大利亚、中国、哥伦比亚等,其中中国进口限制额为15.7292万吨。涉案产品为税号2704项下灰分含量低于18%的冶金焦炭,不包括焦炭粉/焦屑以及磷含量高达0.030%、尺寸为30毫米、尺寸公差为5%、用于生产铁合金的超低磷冶金焦炭。5月10日,中国煤炭资源网报道,印度中央电力局(CEA)数据显示,截止5月8日,印度电厂煤炭库存为4705.8万吨,存煤可用天数16.1天,尽管库存已经出现明显下降,但仍远高于上年同期。不过,CEA表示,预计6月份印度夜间发电装机能力将出现最高1.4万兆瓦的缺口,这一缺口创2009年以来最高。5月10日,中国煤炭资源网报道,据郑商所公告,经研究决定,现将动力煤期货2505合约有关事项公告如下:交易保证金标准和涨跌停板幅度交易保证金标准为50%,涨跌停板幅度为10%。按规则规定执行的交易保证金标准和涨跌停板幅度高于上述标准的,仍按相关规定执行。5月10日,中国煤炭资源网报道,5月9日,“蒙煤入鲁”重点项目——山东能源集团西北矿业年产500万吨油房壕矿井及选煤厂项目开工,这是蒙鲁两省保障国家能源安全战略合作项目。投产后,将为打通“蒙煤入鲁”渠道再添新动力。油房壕矿井及选煤厂项目位于鄂尔多斯市东胜区杭锦旗泊尔江海子镇,矿井井田面积110.0749平方公里,探明煤炭资源储量8.89亿吨,矿井设计生产能力500万吨/年、洗选能力500万吨/年。

上市公司动态

陕西煤业:5月6日,陕西煤业股份有限公司发布2024年4月主要运营数据公告。公告中显示:2024年4月,公司煤炭产量1450万吨,同比增长1.89%;自产煤销量1444万吨,同比增长1.68%;2024年1-4月,公司累计煤炭产量5595.47万吨,同比增长1.59%;累计自产煤销量5535万吨,同比增长1.30%。盘江股份:5月6日,贵州盘江精煤股份有限公司发布关于控股子公司关岭县盘江百万千瓦级光伏基地项目一期全容量并网的公告。公告中显示:近日,贵州盘江精煤股份有限公司接到控股子公司盘江新能源发电(关岭)有限公司报告,新能源关岭公司投资建设的关岭县盘江百万千瓦级光伏基地项目一期105万千瓦已于2024年4月30日实现全容量并网发电,预计年平均上网发电量10.49亿kW·h,每年可节约标煤33万吨,减排二氧化碳89.6万吨、二氧化硫109.3吨、氮氧化物164.49吨。该项目建成并网后,有利于公司优化能源结构,促进传统能源与新能源多能互补,深入推进公司煤电新能源一体化发展,助推公司加快建设新型综合能源基地。淮河能源:5月6日,淮河能源(集团)股份有限公司发布关于集中竞价减持已回购股份计划的公告。公告中显示:2024年5月28日至2024年6月26日,公司将通过集中竞价交易方式,按市场价格继续出售1082.16万股已回购股份(占公司总股本的0.28%)。若此期间公司有送股、资本公积金转增股本等导致公司股本数量变动的情形,公司将对出售数量进行相应调整。金能科技:5月6日,金能科技股份有限公司发布关于为全资子公司提供担保的进展公告。公告中显示:本次公司新增为金能化学青岛提供人民币8.60亿元保证担保;本次解除公司为金能化学青岛提供的3.64亿元保证担保和为金狮国贸提供的3.95亿元保证担保。截至目前,公司为金能化学青岛、金狮国贸、金能化学齐河及子公司间互相提供的担保合同余额为人民币78.8亿元,已实际使用的担保余额为人民币34.45亿元(含本次担保)。美锦能源:5月6日,山西美锦能源股份有限公司发布关于“美锦转债”预计触发转股价格向下修正的提示性公告。公告中显示:2024年4月18日至2024年5月6日,公司股票已有连续10个交易日的收盘价低于当期转股价格的85%,预计触发转股价格向下修正条件。若触发转股价格修正条件,公司将按照《募集说明书》的约定及时履行后续审议程序和信息披露义务。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)