2024保健品行业报告:战略升级与市场扩容

1. 多业务共发展,守护全家庭健康

1.1 缘起婴童护理,功于成人保健

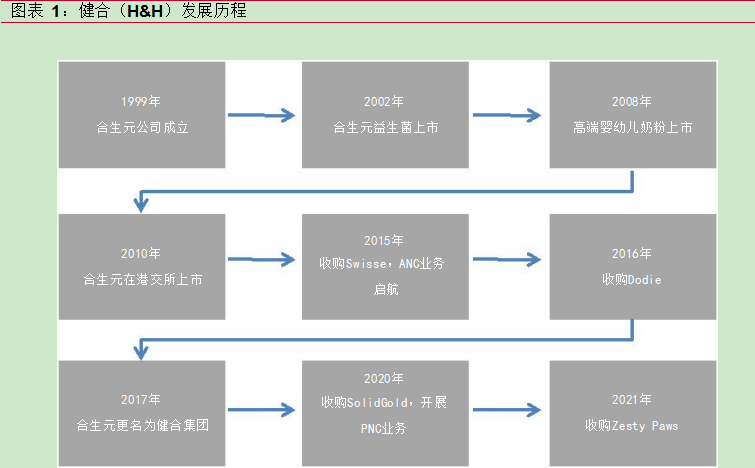

多元化经营,婴童护理、成人保健、宠物营养三大业务协同并进。健合(H&H)国际控股有限公司成立于 1999 年,2010 年 12 月 17 日于香港交易所主板上市。2000 年合生元与法国拉曼集团开展了益生菌产品的研发合作,并在 2002 年正式将益生菌推向市场。目前合生元已经发展成为全球领先的儿童益生菌品牌,2018年益生菌销量突破 10 亿。面临外资奶粉的竞争压力,合生元开始差异化探索,于2008 年推出了超高端婴幼儿配方奶粉,包括合生元派星、合生元贝塔星等,同时选择母婴店作为主要的销售渠道。2015 年公司收购澳洲品牌 Swisse 进入成人营养行业并开启国际化探索,2020 年收购 Solid Gold、2021 年收购 Zesty Paws 进入宠物营养行业,自此形成婴幼儿营养护理用品(BNC)、成人营养护理用品(ANC)、宠物营养护理(PNC)三大业务齐驾并驱的业务布局。

公司现已形成全家庭营养健康布局,引领自然、健康新时尚。据 Earlydata数据,2022年公司成人营养品牌Swisse于中国内地线上維生素、草本及矿物补充剂市场排名第一;同时据IQVIA数据,Swisse于澳新市场成人营养护理市场排名第二。婴童护理方面,据Kantar Consumer Panel数据,2022年公司婴童护理品牌合生元旗下的益生菌产品在国内市场稳居第一;同时据GERS统计,配方奶粉于法国药房渠道位居有机婴幼儿奶粉第一、羊奶市场类别第一。宠物营养方面,据Stackline数据,受益于零售渠道扩张及线上销售起量,2022年公司PNC品牌Zesty Paws在美国电商渠道宠物营养补充剂品牌中位列第一;同时据SmartPath数据,Solid Gold也已晋身成为中国线上高端猫粮第二大品牌。

1.2股权集中,结构稳定

公司股权集中,由罗飞家族实际控制。创始人深耕生物技术领域,降维布局营养保健行业。创始人罗飞于生物技术产品行业拥有约20年经验,目前主要负责公司的整体策略制定及业务发展的规划,丰富的产业经验及卓越的管理能力有望为公司成长持续赋能。

截止2023年报,Biostime Pharmaceuticals(China) Limited是公司第一大股东,持股 66.92%,最终控制人是罗云、罗飞兄弟。重要控制人当中罗飞、王亦东、陈伟成、骆刘燕清分别持有股份比例0.26%、0.32%、0.07%、0.04%。

集团高管外资背景居多。中国区首席执行官李凤婷2018年加入集团前曾在宝洁工作十年,首席财务官、首席人才官在加入前均在全球消费品公司任职。现任董事会中,罗飞先生主要负责公司规划整体战略及业务发展,安玉婷女士主要负责收购投资与集团整合、国际营运,张文会博士负责研发、产品质量把控及技术发展。

1.3营收稳健增长,ANC占比提升

营收稳健增长,增速进一步提升。随着业务布局完善、渠道渗透提升,公司营业收入由2018年的101.32亿元增至2023年的139.26亿元,CAGR达6.57%。

分业务来看,ANC增长稳健,PNC增速较快。受出生率降低等因素影响,BNC业务收入占比由2020年的65.22%降至2023年的42.40%。公司于2015年收购Swisse进入成人营养行业,近年来通过Swisse Plus+奢养高端系列产品促进消费升级,通过Swisse me创新剂型产品持续开拓空白市场,ANC业务营收占比由2020年的34.55%增至2023年的44.10%。2020年公司进军宠物营养市场,专注于高端宠物食品赛道,推动Nutrient Boost系列以及功能性零食的发展,PNC营收占比迅速提升,从2020年的0.23%增至2023年的13.50%。

分区域来看,中国市场贡献公司主要收入,北美市场收入占比加速提升。中国市场为公司传统优势市场,贡献主要收入,2023年收入占比超七成。公司在2020年底收购SolidGold和2021年收购ZestyPaws进军宠物营养护理市场后,北美市场收入占比迅速提升,由2022年的9.56%提升至2023年的10.76%。

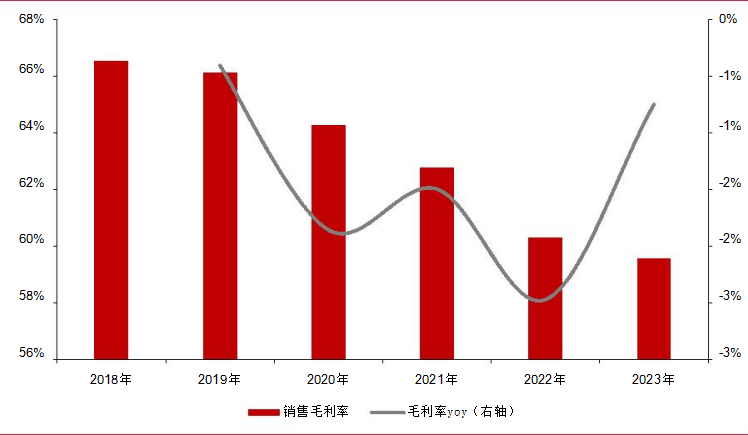

短期毛利率承压,长期盈利空间较大。由于新国标转型后,婴幼儿配方奶粉产品的存货撇销及原材料拨备增加,叠加 PNC业务采购成本增加等原因,2023年公司毛利率同比下滑 0.75pct至 59.56%。展望未来,随着新国标奶粉上市后逐步进入稳定期,叠加公司多项供应链优化措施逐步落地,有望逐步减轻采购成本带来的影响,不改长期盈利空间向上的趋势。

费用优化显成效,盈利水平有望迎提升。随着降本增效措施持续落地,2023年公司的费用率为 55.38%,较 2022年下降 0.14pct,其中销售费用率为 40.21%,较2022年下降 0.77pct。受奶粉业务一次性存货拨备以及商誉减值影响,2023年公司归母净利润为 5.82亿元,同比下滑 4.89%。但展望未来,随着产品结构高端升级以及降本增效措施持续落地,公司轻装上阵,盈利水平有望稳步提升。

2.线上化趋势明确,行业持续扩容

2.1我国保健品行业规模持续扩大

老龄化背景下,保健品行业有望持续扩容。2022年我国 65岁以上人口占比达14.9%,据全国老龄办发布的《中国人口老龄化发展趋势预测研究报告》,2021-2050年我国进入加速老龄化阶段,伴随着20世纪60年代到70年代中期第二次生育高峰人群进入老年,中国老年人口或迎来加速增长。老年人保健意识相对更强,短期财务状况受经济影响波动小,健康消费需求相对更有韧性。

疫后居民健康意识提升,健康消费年轻化发展,地域下沉加速。据中青报对2008名受访者的调查显示,86.6%的受访者表示疫后保健意识明显增强,养生这一概念也不再局限于中老年群体,向Z世代人群拓展,据《2023年618健康消费及营销趋势洞察报告》,16-25岁用户数同比增速最高,接近 60%,健康消费年轻化趋势明确。同时低线级城市年轻消费者成为高潜健康消费人群,地域上下沉趋势明显。

行业渗透率提高,需求端持续扩容。我国保健品市场规模由2013年的993亿元增至 2022年的 2989亿元左右,CAGR达 13.03%。2013-2019年行业规模 CAGR为14.41%;2020-2022年特殊时期线下药房等消费场景受限,品牌端销售活动减少,行业规模CAGR降至9.28%;展望未来,保健品属老龄化受益板块,且随着人均可支配收入增长及消费者保健意识增强,行业中长期逻辑明确,短期消费场景及销售活动恢复,

行业景气度有望逐步修复。

我国保健品人均零售额对比日韩、欧美国家,提升空间较大。从人均零售额角度看,2023年我国人均零售额为25美元/人/年,而同年日本/韩国/澳大利亚/美国/英国人均零售额分别为107/116/117/169/61美元/人/年,我国提升空间较大。

2.2电商渠道加速发展,线上化趋势明确

线上渠道加速扩张,零售电商已超越传统线下成为主要销售渠道。随着电商平台发展及居民消费习惯改变,保健品行业线上渠道销售占比由 2019年的 35%稳步提升,至 2023年零售额占比达 56%,已超越传统线下成为主要销售渠道,而直销及药房渠道份额进一步收缩。

从 VDS行业市占率角度看,汤臣倍健领先,安利及 H&H控股(Swisse)次之。由于零售电商渠道市场份额加速提升,电商品牌Swisse市占率稳步提升,2023年市占率达5.4%,而汤臣倍健则稳居行业龙头位置,2020年后市占率维持在10%以上。

3.成人营养护理:“1+3”战略起步,全家庭全年龄广覆盖

H&H控股于 2015年收购澳洲品牌 Swisse进军成人营养护理行业,现已形成全家庭、全年龄营养健康布局。“1+3”的品牌策略下,公司的成人营养护理业务从SwisseCore主品牌出发,上下延伸出三个子品牌Swisse Plus+、Little Swisse及SwisseMe。其中Swisse Plus+主要针对35-50岁以上的成熟精英人群,用材高端、功效性强;Swisse Me针对25岁以下的年轻族群,产品以软糖及直饮粉剂等创新剂型为主,口味丰富、便于携带、即食性强。从主品牌分离出的Little Swisse主要覆盖青少年群体,填补了原有的空白市场。产品端而言,截至2023年报公司于一般贸易渠道共有55款SKU,其中有蓝帽子产品数量达21个,覆盖市场热销产品,有望为线下渠道的拓展赋能。

分品牌来看,主品牌Swisse Core收入占比最高,Swisse Plus+增速较快。SwisseCore分为家庭营养、口服美容及护肤个护三大系列,占公司国内 ANC业务收入比重约八成。高端奢养品牌Swisse Plus+于2022Q3上市,2023年占国内ANC占比突破10%,我们预计2024年收入增速有望延续双位数高增。

3.1 Swisse Core:家庭营养出发,延展美容新方向

Swisse Core分为家庭营养、口服美容及护肤个护三大系列,品牌内部新老迭代明确。公司从家庭营养系列的膳食营养补充剂出发,向口服美容方向如胶原水光片、超光瓶、美白丸及抗糖丸等产品以及护肤个护类面膜、磨砂膏及卸妆膏等新品类延展。

口服美容新品市场反馈佳,有望带动品牌盈利中枢上行。根据百度指数数据,Swisse主要客群画像或为 20-39岁区间女性消费者,口服美容系列贴近主要客群需求,产品定位上更细分,如锁水补水的“水光瓶”、打造轮廓线的“超光瓶等,终端表现较为突出,23Q4上市的超光瓶在2023年双十一期间GMV高达776万,超光瓶、胶原水光瓶销量位居全平台第一。

从每日服用价格角度出发,美容抗衰类新品每日服用单价水平较高,我们预计随着口服美容系列及高毛利新品的放量,主品牌整体盈利空间有望逐步释放。

尝试个护领域布局,有望赋能主业发展。公司在保健品领域深耕多年,原料、配方技术优势显著,叠加“自然、健康”的品牌调性,有望为其个护领域的布局奠基。公司个护领域布局涵盖身体乳、面膜、磨砂膏、卸妆膏及保湿霜等品类,功效上强调温和舒缓,敏感肌适配性强。

3.2 Swisse Plus+:引领高端升级,提振盈利中枢

主打细胞级奢养,承接主品牌进阶性需求。Swisse Plus+品牌定位35-50岁精英人群,产品原料更高端、营养素功效性更强,主要产品有抗衰概念产品NAD+焕活、能量瓶,护肝产品奶蓟草片、护理心血管健康的红曲片、护脑的PQQ脑黄金以及调节幽门螺旋杆菌的Pylopass益生菌产品。其中京东评价数较高的为护理心血管、护脑及护肝产品,中老年及消费力强而生活不规律的精英白领或为目标群体。

Swisse Plus+于2022Q3上市,终端表现亮眼,收入体量迅速提升。根据独立数据供应商EarlyData的研究统计,截至2023年报,Swisse Plus+中的NAD+系列在同类产品中排名第二,抢占极高市场份额,而Swisse净肝片则继续保持其在中国内地电商市场高端蓟分部的领先地位。据公司公告,2023年Swisse Plus+凭借其较高的盈利能力,在中国内地ANC分部的收入占比达双位数,我们预计2024年品牌收入有望延续双位数高增。同时作为高端升级品牌,Swisse Plus+品牌毛利率显著高于主品牌,收入占比提升有望带来ANC业务盈利空间持续释放。

3.3 Swisse me:应用创新剂型,绑定年轻族群

Swisse Me主要覆盖12-25岁年轻消费群体。从需求端看,据丁香医生《2023年国民健康洞察报告》,熬夜、缺乏运动、久坐及嗑甜为00后年轻消费者主要不良习惯。从消费诉求上看,据库润数据发布的《2023Z世代养身保健趋势洞察报告》,除了效果及原料成分,口感已成为 Z世代消费者考量的第四大因素,占比高达 41.6%。

Swisse Me品牌在产品设计及用法功效上则更为贴合年轻消费者的需求。功效上,该品牌更侧重护眼护肝、调节情绪、调理肠道、减肥瘦身、提振精力及护理皮肤。同时,零糖健康、方便即食、易于携带、口感丰富、剂量较小而单价较低均为该品牌主要特点,剂型应用上,新剂型软糖、直饮粉、微泡片应用较为普遍,注重口感及即食性。年轻消费者粘性较低、爱好尝新、不易坚持,而该品牌单价低、剂量小的特点或进一步降低了消费者尝新成本,用丰富的SKU对冲了单个产品粘性较低的风险。Swisse Me于2021年登陆中国市场,市场导入前期以私域销售为主;展望未来,随着品牌进入一般贸易渠道、产品渗透率提升,终端销售规模起量,品牌毛利率有望持续优化,我们预计2024年品牌收入端有望实现双位高增,为ANC业务发展持续赋能。

3.4 Little Swisse:ANC业务的最后一块拼图

Little Swisse为公司ANC业务的最后一块拼图,自此打通合生元与 Swisse的产品通道。H&H控股旗下婴童护理品牌合生元主要覆盖0-3岁婴儿年龄段,Swisse Me主要覆盖12-25岁青少年消费者,2021年Little Swisse从主品牌Swisse Core中正式分拆,填补了3-12岁幼儿的空白市场。从需求端来看,婴童保健产品多为母亲代为购买,3-12岁年龄段的幼童对应的母亲多为八零、九零后,正好为主品牌SwisseCore的主力消费群,而由于婴童保健品更需强大的品牌背书,主品牌良好的消费者基础及品牌力有望为幼童市场的拓展奠基。Little Swisse与和合生元产品功效性质较为类似,主要为护眼、护脑及增强免疫力,而 Little Swisse由于覆盖儿童的年龄段更大,较合生元新增补钙促进骨骼发育方面功效。Little Swisse自2021年从主品牌Swisse Core中分离出来,我们预计随着与主品牌的全家庭联动效应增强,品牌体量有望逐步增长。

4.盈利预测、估值与投资建议

4.1盈利预测

老龄化叠加居民保健意识增强,保健品需求端持续扩容。随着电商平台发展及消费习惯转变,线上渠道已超越传统线下成为主要销售渠道,电商品牌Swisse有望充分受益。“1+3”品牌战略下,Swisse Core及Swisse Plus+、Swisse Me、LittleSwisse有望协同发展,高毛利产品放量有望打开公司中长期盈利空间。

收入预测:老龄化背景下,保健品需求端持续扩容。

公司成人护理品牌 Swisse1+3”战略起步,全家庭、全年龄、广覆盖,我们预计公司2024-2026年营业收入分别为150.59/161.84/175.01亿元,同比增速分别为8.14%/7.47%/8.14%。业绩预测:随着高毛利品牌Swisse Plus+收入占比持续提升,公司毛利率有望

稳步提高。同时随着降本增效措施持续推进,公司费用水平或进一步优化。我们预计2024-2026年公司毛利率分别为 60.47%/60.66%/60.77%,归母净利润分别为8.57/10.88/12.95亿元,同比增速分别为 47.24%/27.03%/18.96%,EPS分别为1.33/1.69/2.01元/股,3年CAGR为30.55%。

4.2估值与投资建议

我们预计公司2024-2026年营业收入分别为150.59/161.84/175.01亿元,同比增速分别为 8.14%/7.47%/8.14%,归母净利润分别为 8.57/10.88/12.95亿元,同比增速分别为 47.24%/27.03%/18.96%,EPS分别为 1.33/1.69/2.01元/股,3年 CAGR为30.55%。

分部估值:公司业务分为成人保健、婴童护理及宠物营养三大块,各业务特征及发展阶段不同,我们根据公司ANC、BNC、PNC三大板块分部给予估值。成人保健:我们选取与公司经营模式相近的汤臣倍健、华润医药作为可比公司,2024年平均PE约为11.03倍。2024年保健品行业终端需求高基数情况下有所承压,以及考虑到 A股及港股市场流动性差异,我们给予公司成人保健业务 2024年 PE目标值11倍。我们预计2024年成人保健业务利润约3.95亿,对应2024年市值43.44亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)