2024年美团与抖音竞争格局分析报告

美团到店酒旅业务进展

1.1美团到店酒旅:当前战略重点是巩固长期竞争优势,而非仅仅追求市场份额

美团24Q1业绩会表示,到店业务的在线渗透率仍处于早期阶段,随着行业竞争发展到一定阶段,主要参与者将逐渐从补贴驱动型增长战略转向理性的投资回报率驱动型增长战略。虽然美团确实关注竞争对手,但战略重点是巩固长期竞争优势,而非仅仅追求市场份额。当前美团到店酒旅策略:ü以货架为基础的模式:不断扩大商家基数,提高价格竞争力,推出更多样化的套餐,以满足消费者的需求。24Q1年度交易用户同比增长超过37%。ü丰富产品形态:推出了直播和特别优惠,以促进冲动购买,满足消费者对折扣的需求。24Q1,来自超过200个城市的超过40万个商家参与了直播。ü低线城市探索:将代理模式改为直接运营模式,以更好地抓住二三线城市日益增长的需求。

1.2美团到店酒旅:通过补贴等主动应对竞争,当前市占相对稳定

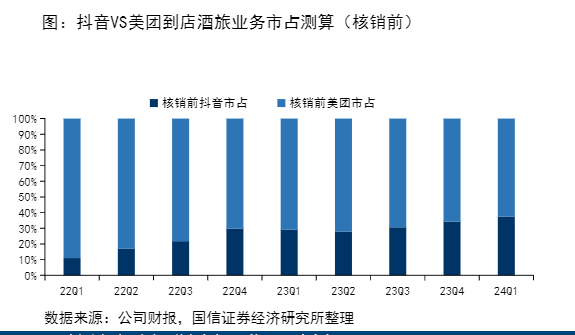

美团市占:没有抖音前,美团本地生活市占90%+。自2023年以来,美团市占相对趋稳。根据美团财报,我们测算当前美团:抖音GTV=2:1,测算核销后GTV美团:抖音=7:3。24Q1美团GTV同比增长约60%+,抖音同比增长100%+。Ø美团市占稳定的原因:1)采用补贴(23Q2大规模落地),抢占商户和用户的低价心智;2)23年解封后,自然流量的恢复。①B端:增加头部商家佣金、补贴激励,保证商户的价格竞争力。②C端:推出团购秒杀、直播间等。建立低价心智,增加优质用户的粘性。

美团主动出击,GTV快速成长,但经营利润率(OPM)受到影响。自23Q2加大应对竞争的补贴后,我们测算美团到店酒旅OPM自23Q148%下跌到23Q429%。24Q1环比略微回升至31%。影响OPM的因素有:1)给B端和C端的补贴:从货币化率(收入/GTV)角度,美团给B端商家更多返佣以及流量减免,我们测算佣金+广告的货币化率由22Q49.3%下跌到23Q4约6%。但根据美团24Q1业绩会,公司预计24Q2营收增长和GTV增长之间的差距缩小,原因是货币化率趋于正常化。除此以外,美团也要做更多对C端的补贴和营销,营销费用上升。2)人员成本:美团加大本地生活市场拓展,23Q4/24Q1在更多低线城市增加BD,导致人员费用增加。

1.3美团本地生活组织调整:有望带来运营效率的持续优化

2024Q1,美团将到家事业群、到店事业群、美团平台、和基础研发平台等进行整合,共同向美团高级副总裁王莆中汇报。我们认为此次组织架构调整,将为美团带来以下几方面运营效率优化:1)整合平台流量,提升商家广告投放ROI。伴随到店到家组织架构合并,我们认为后续商家有望扩大营销预算使用场景,整合整体商家营销解决方案。2)探索更加结构化的补贴推广方式,以更好地捕捉不同消费场景下的用户需求。比如5月中旬公司升级神会员福利,使用场景从外卖扩展到店内、酒店和旅游服务。

抖音本地生活业务进展

2.1抖音本地生活:今年相对疲软,关注核销后GTV以及收入

抖音本地生活完成全年交易额目标有压力。根据晚点新闻,今年一季度抖音生活服务(主要由到店餐饮、到店综合与酒旅业务构成)核销前销售额超1000亿元,同比去年增速超过100%,环比去年四季度持平。抖音要求生活服务业务今年增至近6000亿元,几近翻倍。一季度包含春节假期,抖音销售额环比去年四季度打平的表现不差,但要实现公司全年目标依然有压力。Ø聚焦核销后交易规模并关注收入和利润。1)根据晚点新闻,部分销售员工的计薪方式被大幅调整。此前,他们的收入由底薪+绩效构成,其中绩效会综合考虑所对接商家的核销后销售额、商品丰富度、自播比例。本次调整后,销售员工底薪下降,绩效工资只与核销后销售额挂钩。2023年抖音本地生活推送式团购券核销率约为60%,美团核销率为80%-90%。2)广告业务会是抖音生活服务今年的重点。相比调动销售团队做大销售额赚取佣金,引导商家在平台里打广告可能更容易创造利润。

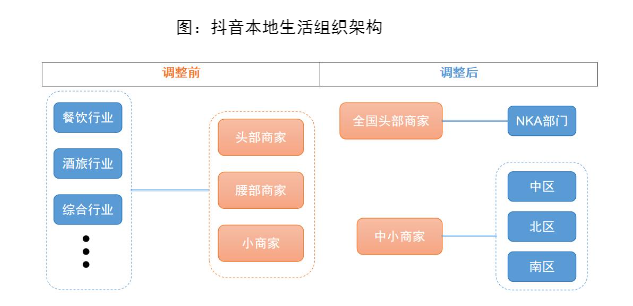

抖音本地生活业务23年年底以来经历组织调整:根据晚点新闻,1)2023年11月,商业化销售团队负责人浦燕子兼管本地生活业务;2)2024Q1,抖音生活服务原先按照行业划分的到店餐饮、到店综合、酒旅三个平行部门,将按地域被重组为北、中、南三个大区,以及服务全国连锁大商户的NKA部门。原商业化部门的部分中层骨干被调往生活服务部门,未外调管理者也将内部轮岗。Ø我们认为此次组织架构调整,重点是将本地生活由按行业划分重整为按区域划分,助力抖音在拓店期提高销售拜访对接效率,快速增加商家供给,也能为精简销售人员留有空间。

2.2抖音当前GTV快速增长,主要系商家覆盖率/品类不断提升

抖音不同业务发展阶段不同,酒旅、到综业务仍在渗透期和品类拓展期,GTV增速较快。23年抖音GTV中到餐/到综/酒旅占比分别为44%/29%/27%。根据巨量算数的报告,抖音生活服务23年GMV同比增幅达256%,分业务看,酒旅GTV增速最高为435%,餐饮GMV增速最低为191%。Ø当前抖音商家数量约为美团的30%。抖音生活服务《2023年度数据报告》公布,到2023年底,抖音生活服务业务已经覆盖370余座城市;合作门店数达450万。根据美团财报,2022年美团活跃商家数量930万,2023年增长超60%,测算为1488万。抖音不同业务发展阶段不同,酒旅、到综业务仍在渗透期和品类拓展期,GTV增速较快。23年抖音GTV中到餐/到综/酒旅占比分别为44%/29%/27%。根据巨量算数的报告,抖音生活服务23年GMV同比增幅达256%,分业务看,酒旅GTV增速最高为435%,餐饮GMV增速最低为191%。Ø当前抖音商家数量约为美团的30%。抖音生活服务《2023年度数据报告》公布,到2023年底,抖音生活服务业务已经覆盖370余座城市;合作门店数达450万。根据美团财报,2022年美团活跃商家数量930万,2023年增长超60%,测算为1488万。

商家数量平稳增长,继续挖掘低线城市机会。根据巨量引擎研究院数据显示,抖音餐饮有动销商家数量平稳攀升。截至2024年2月15日,抖音餐饮企业号数量累计184万余个,同比增长4%。分城市来看,抖音继续挖掘低线城市需求,24年1-2月抖音生活服务餐饮订单量五线以下城市增长142%。Ø用户数增长带动订单量攀升。2023年,抖音餐饮团购用户增加70%,带动餐饮订单量增长。

到综:仍在开发新类目。巨量引擎研究院数据显示,截至2023年11月,综合行业有动销门店数同比增长251%,但环比增速波动下降。Ø分品类来看,除了已有类目如休娱购物、生活服务、婚礼策划、运动健身等快速增长外,2024年,抖音本地生活新开放了汽车服务、教育培训、宠物服务、家政服务、摄影摄像等类目,房产业务也被并入到本地服务业务。

酒旅:商户入驻直播带动GMV成倍增长。根据巨量引擎研究院数据,2024年1-2月,抖音酒旅类支付订单同比增长50%。其中,景点、酒店住宿和旅行社订单量最高,但增速相对放缓,渗透率较高。航空公司、城市出行虽然订单量小,但是高速增长,为机会品类。Ø抖音直播成为酒旅商家营销突破口。2024年第一季度前半段,抖音平台酒旅商家直播场次同比增长70%,带来订单量高速增长,其中城市出行增速超5000%,酒店住宿增速超1000%。

错位竞争or正面竞争?

3.1服务平台价值:商家付费,但消费者是吸引商家的原因

本地生活领域,团购的引流属性强于交易属性。我们认为区别于线上电商平台是销售渠道,团购对商家更重要的是引流和营销价值。比如,团购平台不会将店内所有的品类上架到团购平台,而是会选出具有店内特色的套餐。部分到综品类引流属性更重,比如美容美发行业通过团购平台获客,并通过线下服务将用户拉升为办卡用户。Ø虽然付费的一方是商家,但商家付费的原因不是喜欢平台,而是另一方消费者在平台这里。

美团:用户找店心智形成的自然流量——长效经营ü消费者通过评分/评价自然找到店Ø抖音:快速开拓流量、品牌宣传——短期爆量ü优势1:人群覆盖广,触达新人群;ü优势2:产品用户标签丰富,营销能力强(抖音算法能力全球领先);ü优势3:流量灌溉可快速起量(短视频行业占据互联网总时长1/3)。抖音MAU为7.7亿,DAU为4.9亿;美团MAU4.6亿,DAU为1.5亿。Ø故商家比较ROI时候,针对新人群以及短期起量的诉求,只要抖音ROI>1,就会持续在抖音投放。

3.2商户结构来看,美团中尾部是底盘,抖音大KA客户多

商户结构,美团与抖音形成部分错位竞争,抖音强于KA商家,美团适合中小商家长期运营。根据虎嗅与久谦数据,美团与抖音的核心竞争品类为到餐、KA商家:美团头部商家中20%会在抖音生活服务进行动销,主要来自餐饮商家。单个头部商家约30-50%广告预算在抖音。

3.2商户结构来看,美团中尾部是底盘,抖音大KA客户多图:不同业务的规模效应模型来源:王慧文产品课,国信证券经济研究所整理Ø抖音打破了区域规模效应模型,适合大KA运营,并将服务标准化。根据王慧文曾经分享,本地生活业态是城市区域型的业态,比如北京的商家的存在和在上海有商家的存在没有关系。并具有同边负效应,因为单个商家承接力有限。但是我们认为对于大型连锁商户来说,他们可以通过抖音做到全国拉起,将团购服务券变成类似电商卖货的形式,用户只要下单就可以去周边的连锁店去核销,打破了区域规模效应模型。Ø所以我们发现:1)快餐小吃、饮品的大连锁是抖音餐饮领域的高渗透品类。《2024年中国餐饮加盟行业白皮书》显示,2023年中国餐饮连锁化率提升至21%,抖音将受益于中国连锁化率提升的趋势。2)抖音当前拓展新的到综领域,可以标准化的生活服务品类。比如卫生服务券、电商连锁商家的满减券等。

抖音商家平均成本高于美团。抖音是注重运营能力的更高阶玩法,商家在抖音投放有更多的可变成本(广告、达人费用),成本关键取决于商家本身吸粉能力,所以对于自带流量的大KA以及网红餐饮很适合在抖音上爆量。除此以外,一些新店急需起店爆量,短期不太在乎成本,也适合在抖音上起量。Ø小商家更适合在美团去运营。美团的基本盘也是中小商户,这些商户只要自身能力强就会有好的评分和评价,自然吸引用户。

3.3商家角度:抖音能否拓展小商家?——非标准化产品不友好

当前抖音推出了“云连锁”模式,针对标准化产品。云连锁模式一般由品牌方/服务商牵头,将线下同类目可以去做标准化产品的门店认领到一起。共同享受品牌流量辐射,形成品牌矩阵,集中火力打造中央直播间,增加团购套餐的核销量。Ø抖音当前对不可以标准化的小商家仍不友好。目前云连锁涉及餐饮、理疗、按摩、美业、鲜花、护肤、汽车等本地生活领域,抖音在美业、丽人以及家政赛道出过头部云连锁。但是另一方面,当前抖音对不可以标准化的小商家仍不友好。抖音分配员工支持中小商家的效率低,抖音生活服务的服务商群体也没有太多动力帮助平台开发小客户。当前抖音本地生活团队只有5000+人,美团到店酒旅团队上万人。

根据我们测算,目前本地生活的变现效率低于电商,带团购页面单VV收入为电商业务单VV收入的1/5。1)收入角度:抖音本地生活业务可以贡献佣金与广告收入,我们测算其中广告takerate(收入/GTV)约为3%,佣金率平均为3%,在返点政策下实际佣金率为2%。故抖音本地生活业务当前团购页面产生GTV的takerate为5%左右。我们预计抖音今年提升takerate至6.5%左右。虽然本地生活takerate可以提升,但是从千次VV产生的交易额来看,抖音本地生活远低于电商业务。2)利润角度:本地生活经营利润率低于电商等业务。我们估算抖音电商业务毛利率与快手类比约为75%,经营利润率类比阿里巴巴约为60%(仅拆分广告和佣金)。美团到店餐饮业务毛利率约为90%,经营利润率2022年为45%。抖音本地生活与美团比,运营较为轻度,预计远期经营利润率高于45%,我们假设抖音本地生活业务远期经营利润率在50%左右。

美团强于运营,通过针对性补贴,稳住基本盘。随着抖音商家逐渐渗透,势必会来到美团的基本盘区域——中小商家。但是,根据我们分析,非标准化的中小商家的成本有限,不适合在抖音高投入。美团拥有强大的地推团队,23Q2以来的补贴对中小型商户产生一定效果。大型商户KA更在意平台能带来的交易量,但中小商家看重补贴金额。Ø抖音强于产品,开发美团没有的品类,差异化竞争。抖音需要进行产品创新,把所有类目做完整,而不是通过价格战赢得竞争。24年以来,抖音开发品类包含、房(顾家、宜家等客单价高的家居单品)、家(家政,家政与美团模式不同,走贴牌)、房产、零售代金券(如服饰团购券去线下门店核销)等。这些新的品类,抖音通过主播以及视频讲解,让新用户形成购买心智。

投资建议

抖音不同业务发展阶段不同,商家覆盖率为美团30%。1)到餐:商家覆盖较为完全,数量平稳增长;2)到综:动销商家数增速放缓,但新品类不断开发;3)酒旅:商家入驻率不断提高,直播成为新增长点。从商家覆盖率角度,2023年底,抖音生活服务业务合作门店数达450万。根据美团财报,2022年美团活跃商家数量930万,2023年增长超60%,测算为1488万。Ø抖音和美团都有各自稳固基本盘,美团强于运营,抖音强于产品,抖音开拓差异化新业务。ü抖音的产品打破了区域规模效应模型,适合大KA运营,并将服务标准化。对于大型连锁商户来说,他们可以通过抖音做到全国拉起,将团购服务券变成类似电商卖货的形式。并且抖音的视频以及直播展现形式拓展了美团之前没有的品类,比如房产、零售代金券、驾校等。ü美团由于由评价体系更适合商家长效经营,中小商家是基本盘。对于商家来说,抖音是更高阶的运营方法;内容制作难度大,达人等成本高,投流比不过大KA,导致抖音对中小商家不友好。虽然抖音试图用云连锁售卖中小商家的标准化产品,但对于更多非标准化的中小型服务商家,抖音无暇顾及。美团拥有强大的地推团队,并通过线下销售团队的陪伴,中小商家稳定在美团上经营。Ø总体来说,我们认为今年以来,抖音GTV增长相对疲软,不仅仅是组织调整带来的短暂阵痛期,更多是基于发展阶段做出的正确策略。随着商家渗透逐步完成,抖音拥抱自身产品优势,探索出差异化新业务,而不是通过价格战赢得竞争。

美团前期通过补贴稳住市占,当前随着竞争阶段性放缓,美团对商家的补贴可以有所收窄。美团有望从补贴驱动型增长战略转向理性的投资回报率驱动型增长战略。Ø我们对美团到店酒旅业务经营利润进行敏感性测算:1)货币化率角度:本地生活领域,团购的引流属性强于交易属性。团购对商家看重的是引流和营销价值。故抖音承接了部分商家的品宣需求。但美团23Q2以来持续对B端补贴带来了货币化率下降,随着补贴收窄,货币化率有望回升。2)经营利润率OPM:随着到店到家组织融合,美团对于C端的补贴效率有望提升,费用端有望收窄。比如5月中旬公司升级神会员福利,使用场景从外卖扩展到店内、酒店和旅游服务。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)