2024年建筑材料行业投资趋势分析

我们筛选了198支居住产业链A股(其中地产行业52支、建筑行业92支、建材行业54支)作为样本标的,并进一步细分为3大类10个二级行业(基建地产前周期:房地产开发、设计咨询、基建房建、水泥;基建地产后周期:玻璃玻纤、装修、装修建材、房地产服务;其他:其他材料、专业工程),进行2024年一季度产业链行情回顾和公募基金重仓持股分析。在进行二级行业分析、个股持仓分析时,我们同时加入了家居子行业(19支)与厨电子行业(11支)进行对比。

1. 产业链行情回顾:2024Q1居住产业链收益率跑输市场

本季度(2024年一季度,下同)居住产业链收益率跑输市场,其中建筑行业跑赢市场,建材、房地产行业跑输市场。本季度居住产业链全部样本流通股本加权平均涨跌幅为-0.9%,相对全部A股的超额收益为-1.4%,其中房地产、建筑、建材流通市值加权平均涨跌幅分别为-6.8%、1.8%、-5.5%,相对全部A股的超额收益分别为-7.3%、1.3%、-6.0%。2024年4月1日-4月26日,居住产业链收益率跑输市场,其中房地产、建筑、建材行业均跑输市场,建筑行业绝对收益为正。期间(2024年4月1日-4月26日)居住产业链全部样本流通股本加权平均涨跌幅为-1.0%,相对全部A股的超额收益为-1.8%。期间房地产、建筑、建材流通股本加权平均涨跌幅分别为-7.0%、0.3%、-0.5%,相对全部A股的超额收益分别为-7.9%、-0.5%、-1.4%。

2. 行业持仓分析

2024年第一季度公募基金十大重仓股已披露。我们选取了股票型基金中的普通股票型基金(剔除被动指数型基金和指数增强型基金)、混合型基金中的偏股混合型、平衡混合型和灵活配置型基金作为样本基金,按照上文对样本股票的分类,对2024年第一季度公募基金持仓情况进行了分析。

2.1. 居住产业链重仓持股市值占A股比为10年来最低,其他材料、装饰装修加仓较多

2.1.1. 居住产业链整体继续减仓,重仓持股市值占A股比为10年来最低,三行业低配比例均出现扩大本季度全部A股中居住产业链(申万新分类下地产、建筑、建材行业)基金重仓持股市值占A股比为1.93%(近10年来最低),环比上一季度-0.38pct,超配比例-2.48%(近10年百分比排位41%),环比上一季度-0.17pct。其中,地产、建筑、建材行业本季度基金重仓持股市值占A股比分别为0.98%、0.49%、0.45%(近10年百分比排位分别为0%、26%、3%),环比上一季度分别-0.21pct、-0.09pct、-0.08pct,地产、建材行业基金重仓持股市值占A股比处于10年以来底部;地产、建筑和建材行业超配比例分别为-0.49%、-1.60%、-0.38%(近10年百分比排位分别为41%、46%、23%),环比上一季度分别-0.03pct、-0.12pct、-0.01pct,低配比例均扩大。

本季度居住产业链(申万新分类下地产、建筑、建材行业)基金重仓持股市值占流通盘比为1.01%(近10年百分比排位15%),环比上一季度-0.22pct。其中,申万新分类下地产、建筑、建材行业本季度基金重仓持股市值占流通盘比分别为1.54%、0.54%、1.25%(近10年百分比排位36%、31%、23%),环比上一季度分别-0.25pct、-0.16pct、-0.19pct。2.1.2. 二级行业:其他材料、装饰装修、房地产服务行业有所加仓,装修建材行业减仓较多本季度我们自己划分的二级行业中,基金重仓持股市值占流通盘比最高的三个子行业分别是房地产服务(6.09%)、其他材料(5.38%)、装饰装修(3.47%),最低的三个子行业分别是设计咨询(0.41%)、基建房建(0.57%)、玻璃玻纤(0.79%)。基金重仓持股市值占流通盘比环比上一季度增加最多的三个子行业分别为其他材料(+2.64pct)、装饰装修(+1.95pct)、房地产服务(+0.23pct),减少最多的三个子行业分别为装修建材(-0.64pct)、设计咨询(-0.47pct)、水泥(-0.27pct)。基金重仓持股市值占流通盘比近10年百分比排位最高的三个子行业分别为其他材料(90%)、房地产服务(89%)、装饰装修(85%),近10年百分比排位最低的三个子行业分别为设计咨询(3%)、装修建材(5%)、玻璃玻纤(13%)。

此外,我们进一步在二级子行业的分析中加入家居、厨电子行业。家居行业本季度基金重仓持股市值占流通盘比为3.91%,环比上一季度+1.31pct;厨电行业本季度基金重仓持股市值占流通盘比为1.51%,环比上一季度+0.26pct。家居、厨电行业本季度重仓持股市值占流通盘比位于近10年的百分比排名分别为56%、23%,家居行业较上季度有明显提升。

2.2. 持仓集中度:居住产业链整体及建筑、建材行业有所下降

本季度居住产业链(申万新分类下地产、建筑、建材行业)346支A股中获公募基金重仓持有的股票共有102支(占全行业29%),环比上一季度-15支,持仓集中度略有下降。其中,申万分类下地产、建筑和建材行业获样本基金重仓持有的股票分别为32支、50支、20支(占各自行业的30%、30%、27%),环比上季度分别+2支、-10支、-7支。

3. 个股持仓分析

本季度居住产业链公募基金重仓持仓总市值前五的股票依次是保利发展(65.5亿元)、招商蛇口(36.9亿元)、中国建筑(33.4亿元)、金诚信(27.9亿元)、海螺水泥(23.8亿元)。

(1)房地产行业:基金重仓持仓总市值前五的股票是保利发展(65.5亿元)、招商蛇口(36.9亿元)、万科A(12.8亿元)、华发股份(11.5亿元)、招商积余(8.8亿元)。

(2)建筑行业:基金重仓持仓总市值前五的股票是中国建筑(33.4亿元)、金诚信(27.9亿元)、中国中铁(8.0亿元)、中材国际(4.6亿元)、鸿路钢构(3.3亿元)。

(3)建材行业:基金重仓持仓总市值前五的股票是海螺水泥(23.8亿元)、东方雨虹(19.4亿元)、中国巨石(6.3亿元)、江山欧派(4.4亿元)、华新水泥(4.3亿元)。

进一步加入家居、厨电行业的重点个股进行对比。家居重点个股中,基金重仓持仓总市值前五的股票是顾家家居(32.6亿元)、公牛集团(17.9亿元)、欧派家居(11.5亿元)、索菲亚(7.3亿元)、志邦家居(5.3亿元),厨电重点个股中,基金重仓持仓总市值前三的股票是苏泊尔(7.1亿元)、老板电器(4.5亿元)、华帝股份(2.8亿元)。

个股持仓变动方面,按基金重仓持股占流通盘比计算,环比上一季度加仓幅度前五名依次为安徽建工(+1.37pct)、招商积余(+1.07pct)、中材国际(+0.57pct)、爱丽家居(+0.40pct)、中国巨石(+0.26pct);减仓幅度前五名依次为志特新材(-2.96pct)、滨江集团(-2.68pct)、三棵树(-1.29pct)、华阳国际(-1.21pct)、保利发展(-1.04pct)。

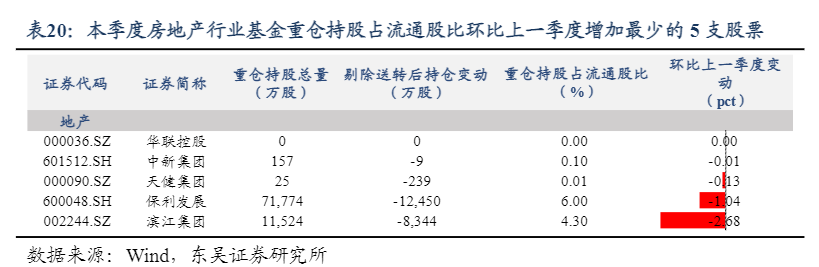

(1)房地产行业:按基金重仓持股占流通股比计算,环比上一季度加仓幅度前五名依次为招商积余(+1.07pct)、金地集团(+0.21pct)、南京高科(+0.07pct)、中国国贸(+0.03pct)、上海临港(+0.01pct);减仓幅度前四名依次为滨江集团(-2.68pct)、保利发展(-1.04pct)、天健集团(-0.13pct)、中新集团(-0.01pct)。

(2)建筑行业:按基金重仓持股占流通股比计算,环比上一季度加仓幅度前五名依次为安徽建工(+1.37pct)、中材国际(+0.57pct)、筑博设计(+0.25pct)、深城交(+0.24pct)、中国化学(+0.13pct);减仓幅度前五名依次为华阳国际(-1.21pct)、华设集团(-0.48pct)、中国建筑(-0.15pct)、三联虹普(-0.15pct)、陕建股份(-0.03pct)。

(3)建材行业:按基金重仓持股占流通股比计算,环比上一季度加仓幅度前五名依次为爱丽家居(+0.40pct)、中国巨石(+0.26pct)、东鹏控股(+0.08pct)、长海股份(+0.08pct)、上峰水泥(+0.03pct);减仓幅度前五名依次为志特新材(-2.96pct)、三棵树(-1.29pct)、科顺股份(-0.93pct)、赛特新材(-0.91pct)、海螺水泥(-0.43pct)。

进一步加入家居、厨电行业的重点个股进行对比。家居重点个股中,环比上一季度加仓幅度前三名依次为顾家家居(+6.98pct)、匠心家居(+1.78pct)、索菲亚(+0.52pct);厨电重点个股中,华帝股份环比上一季度加仓0.68pct。

居住产业链2024Q1获公募基金减仓,重仓持股市值占A股比为10年来最低。

我们筛选了198支居住产业链A股(其中地产行业52支、建筑行业92支、建材行业54支)作为样本标的,并进一步细分为3大类10个二级行业(基建地产前周期:房地产开发、设计咨询、基建房建、水泥;基建地产后周期:玻璃玻纤、装修、装修建材、房地产服务;其他:其他材料、专业工程),进行2024年一季度产业链行情回顾和公募基金重仓持股分析。在进行二级行业分析、个股持仓分析时,我们同时加入了家居子行业(19支)与厨电子行业(11支)进行对比。

2024Q1居住产业链收益率跑输市场:本季度(2024年一季度,下同)居住产业链收益率跑输市场,其中建筑行业跑赢市场,建材、房地产行业跑输市场。本季度居住产业链全部样本流通股本加权平均涨跌幅为-0.9%,相对全部A股的超额收益为-1.4%,其中房地产、建筑、建材流通市值加权平均涨跌幅分别为-6.8%、1.8%、-5.5%,相对全部A股的超额收益分别为-7.3%、1.3%、-6.0%。2024年4月1日-4月26日,居住产业链收益率跑输市场,其中房地产、建筑、建材行业均跑输市场,建筑行业绝对收益为正。

行业持仓:我们选取了股票型基金中的普通股票型基金(剔除被动指数型基金和指数增强型基金)、混合型基金中的偏股混合型、平衡混合型和灵活配置型基金作为样本基金。居住产业链整体继续减仓,重仓持股市值占A股比为10年来最低。本季度全部A股中居住产业链(申万新分类下地产、建筑、建材行业)基金重仓持股市值占A股比为1.93%(近10年来最低),环比上一季度-0.38pct,超配比例-2.48%(近10年百分比排位41%),环比上一季度-0.17pct。三行业低配比例均出现扩大。申万新分类下地产、建筑、建材行业本季度基金重仓持股市值占A股比分别为0.98%、0.49%、0.45%(近10年百分比排位分别为0%、26%、3%),环比上一季度分别-0.21pct、-0.09pct、-0.08pct,地产、建材行业基金重仓持股市值占A股比处于10年以来底部;地产、建筑和建材行业超配比例分别为-0.49%、-1.60%、-0.38%(近10年百分比排位分别为41%、46%、23%),环比上一季度分别-0.03pct、-0.12pct、-0.01pct,低配比例均扩大。自主划分的二级行业中,其他材料、装饰装修加仓较多,装修建材行业减仓明显,其他材料、房地产服务、装饰装修基金重仓持股市值占流通盘比位于历史较高水平,设计咨询、装修建材位于历史较低水平。

本季度基金重仓持股市值占流通盘比环比上一季度增加最多的三个子行业分别为其他材料(+2.64pct)、装饰装修(+1.95pct)、房地产服务(+0.23pct),减少最多的三个子行业分别为装修建材(-0.64pct)、设计咨询(-0.47pct)、水泥(-0.27pct);基金重仓持股市值占流通盘比近10年百分比排位最高的三个子行业分别为其他材料(90%)、房地产服务(89%)、装饰装修(85%),近10年百分比排位最低的三个子行业分别为设计咨询(3%)、装修建材(5%)、玻璃玻纤(13%)。进一步在二级子行业的分析中加入家居、厨电子行业。家居行业本季度基金重仓持股市值占流通盘比为3.91%,环比上一季度+1.31pct;厨电行业本季度基金重仓持股市值占流通盘比为1.51%,环比上一季度+0.26pct。家居、厨电行业本季度重仓持股市值占流通盘比位于近10年的百分比排名分别为56%、23%,家居行业较上季度有明显提升。

个股持仓:(1)个股持仓市值:本季度居住产业链公募基金重仓持仓总市值前五的股票依次是保利发展(65.5亿元)、招商蛇口(36.9亿元)、中国建筑(33.4亿元)、金诚信(27.9亿元)、海螺水泥(23.8亿元)。房地产行业前五的股票分别为保利发展(65.5亿元)、招商蛇口(36.9亿元)、万科A(12.8亿元)、华发股份(11.5亿元)、招商积余(8.8亿元),建筑行业前五的股票分别为中国建筑(33.4亿元)、金诚信(27.9亿元)、中国中铁(8.0亿元)、中材国际(4.6亿元)、鸿路钢构(3.3亿元),建材行业前五的股票分别为海螺水泥(23.8亿元)、东方雨虹(19.4亿元)、中国巨石(6.3亿元)、江山欧派(4.4亿元)、华新水泥(4.3亿元)。

进一步加入家居、厨电行业的重点个股进行对比,家居重点个股中,基金重仓持仓总市值前前五的股票是顾家家居(32.6亿元)、公牛集团(17.9亿元)、欧派家居(11.5亿元)、索菲亚(7.3亿元)、志邦家居(5.3亿元),厨电重点个股中,基金重仓持仓总市值前三的股票是苏泊尔(7.1亿元)、老板电器(4.5亿元)、华帝股份(2.8亿元)。

(2)个股持仓变动:按基金重仓持股占流通盘比计算,环比上一季度加仓幅度前五名依次为安徽建工(+1.37pct)、招商积余(+1.07pct)、中材国际(+0.57pct)、爱丽家居(+0.40pct)、中国巨石(+0.26pct);减仓幅度前五名依次为志特新材(-2.96pct)、滨江集团(-2.68pct)、三棵树(-1.29pct)、华阳国际(-1.21pct)、保利发展(-1.04pct)。进一步加入家居、厨电行业的重点个股进行对比,家居重点个股中,环比上一季度加仓幅度前三名依次为顾家家居(+6.98pct)、匠心家居(+1.78pct)、索菲亚(+0.52pct),厨电重点个股中,华帝股份环比上一季度加仓0.68pct。

4. 风险提示

地产信用风险失控、政策定力超预期、数据统计存在允许范围内偏差的可能。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)