2024数控机床行业报告:国产化转型与市场前景分析

1高端精密数控车床专家,引领国产替代

1.1深耕数控机床30年,潜心打造高端产品体系

浙海德曼深耕数控机床30年,潜心打造高端产品体系。公司前身华丰机床厂成立于1993年,主营仪表车床;2001年向普及型数控车床转型,开启海德曼车床数控化时代;2004年乔迁至玉环市普青新厂区;2006年浙江海德曼机床制造有限公司正式成立,陆续推出直线导轨式普及型数控车床,代表机型有HCL300、HCL360等;2008年公司成立国贸部,开始进军海外市场;2012年公司第一台高端数控机床正式下线,实现核心功能部件自研自制;2017年主导起草的“浙江制造”之《精密数控车床和车削中心》标准通过了专家评审和第三方机构体系及实物认证,该标准高于现行国家标准《数控车床和车削中心检验条件》,Hi6000并行复合加工机正式下线;2018年公司开始建设新工厂沙门智能制造产业园;2019年高端数控车床T55机型荣获“浙江制造精品”称号,V系列并行复合加工机型正式下线;2020年于科创板上市,并推出T65MS双主轴高端数控车床。目前,公司积极拓宽销售渠道,从2023年起通过逐步扩大经销商比例,丰富原有的单一直销模式,进一步推动国产机床出海销售。2023年公司实现营业收入6.64亿元,同比+5.16%,实现归母净利润0.29亿元,同比-50.71%,实现销售毛利率26.8%,同比下降5.06pct,实现销售净利率4.54%,同比下降4.82pct。

公司致力于高端精密数控车床的核心制造和技术突破,车床产品结构完善。公司产品定位“对标德日,替代进口”,致力于打造车/铣/磨一体化高端产品,车床产品精度以高精度为引领,其主轴根部跳动精度已经达到1微米以下。目前,公司主要产品分为高端数控车床、并行复合加工中心、自动化生产线、普及型数控车床四大类:

高端数控车床主要有排刀式数控车床、刀塔式数控车床:

1)刀塔式数控车床主要有T85、T75、T65、T55、T50等系列车床。该类产品配置电主轴、伺服刀塔、伺服尾座和热补偿技术,其电主轴采用海德曼自主开发的高刚性、高精度核心部件,可以实现高精度“以车代磨”,并可适用于大切削量时的高刚性要求,满足客户粗精加工集约化的要求。

2)排刀式数控车床主要有T25、T35、T35B系列车床,该类产品配置自制的高速、高精度主轴部件,主要用于小型零部件的高精度和高速加工,尤其适用于有色金属的精密加工以及黑色金属“以车代磨”的精密加工场合。

并行复合加工机系列产品包含H系列、V系列,其中H系列采用卧式布局,主要包括Hi系列以及HTD系列;V系列采用立式布局,主要包括VD系列、VZ系列、Vi系列、Ve系列。该类产品采用双主轴、双刀塔布局,在产品结构上配置自动化加工接口,采用双通道数控系统进行多坐标、多轴控制,实现双通道独立加工或互相协作加工。该产品主要用于复杂零部件的车削、铣削、钻孔、镗孔和攻丝等复合化、并行化的高精度、高效率、自动化加工。

自动化生产线主要有一体式自动化生产线、集成式自动化生产线:

1)一体式自动化生产线适用于各种轴类、盘类等零部件的高效集约化加工,可以根据客户要求配置自动检测、设备运行自动控制等功能,形成单体自动化加工单元,进而可联接多台自动化加工单元,形成一体式自动化生产线。主要产品型号有T35B-AUTO、T40-AUTO和T55-AUTO等。

2)集成式自动化生产线由标准型高端数控车床、智能化物流系统、检测系统、防护清理系统和智能化控制系统组成,能稳定高效地完成智能化制造,节约人力成本,提高产成品精度和生产效率。

1.2公司营收保持稳步增长态势,盈利能力持续走低

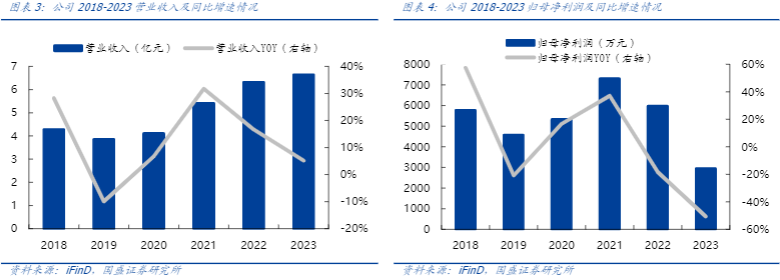

公司营收稳步增长,近两年归母净利润降速明显。2023年实现营收6.6亿元,同比+5.16%,处于稳中有进的发展状态。营收持续增长主要受到国内市场与国外市场的双重影响:国内市场上,一方面公司积极寻求新的战略性客户,在比亚迪公司实现了批量订单,并行复合加工机系列产品在以汽车为代表的制造业形成批量销售势头,有效促进了新签在手订单的持续增长,另一方面公司采取积极进取的销售措施,大力拓展省外市场,推动了销售收入的增长;同时海外市场开拓态势良好,高端机销售实现大幅增长,海外订单及交付增长明显。2023年归母净利润为0.29亿元,同比-50.67%。公司自2021年归母净利润承压主要系公司发展重心偏向技术创新和研发积累,加快产品的更新迭代,持续加大研发和市场推广费用等方面的投入;同时募投项目全面投入使用,折旧与摊销增长较快等因素导致。

公司盈利能力短暂承压,期待回暖。2023年公司毛利率为26.8%,同比-5.06pct,下降幅度相对往年偏大。公司毛利率在行业内处于相对偏高水平,但近年营销策略调整,意在促进高端机市场占有率,同时经销商比例增加,让利增加;公司压缩经济型库存,经济型产品折价销售,故综合毛利率受到影响,持续走低。同时,公司净利率与毛利率变化趋势相近,2023年净利率为4.54%,同比-4.82pct,净利率变化主要系沙门工厂全面投入使用,运营成本以及资产折旧增长,销售部门加大促销力度导致销售费用提升所致。

费用率逐年小幅增长,研发投入迅猛增长。2023年公司总费用达1.5亿,同比+13.28%,费用率达23.75%,同比+1.70pct,费用投入持续加大,费用率保持小幅正向增长。近2年费用率持续上升主要系沙门工厂投产,相关资产折旧增加导致;同时公司加大促销力度,促进订单交易,造成了销售费用的较多增长。此外,公司近年在研发的投入上持续发力,研发人员数量增加,研发费用与营业收入一同稳步增长,2023年研发费用为0.43亿,同比+20.64%。在持续的研发投入支持下,公司的研发取得明显进展,在核心技术以及产品结构转型上有较大突破,截至2023年公司新获授权专利39项,其中发明专利5项,实用新型专利31项,外观设计专利3项;获得国家级专精特新“小巨人”企业认定称号。

业务布局持续优化,产品结构趋向高端化。目前公司主要销售产品为T系列高端数控车床和自动化生产线,两种产品合计营收占比近年维持在60%-82%。公司的产品结构逐渐向高端化转型,优势资源向高端数控车床、自动化生产线、并行复合加工中心倾斜。近4年,自动化生产线的营收占比稳定在9%-15%,并行复合加工中心是公司实现再发展的战略储备产品,经历近4年的推广和持续改进,于2022年在沙门基地进入批量生产阶段,现已建立起满足批量生产要求的生产流程和体系,2023年营收占比达1.88%,业务布局进一步优化。

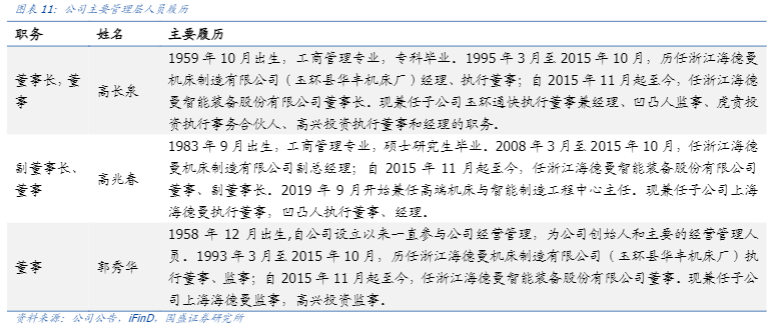

1.3深耕机械设备领域,管理层行业经验丰富

公司管理层架构清晰,管理经验丰富。公司现任董事长高长泉及董事郭秀华为夫妻关系,自1995年公司设立即任公司管理层,多年深耕于机械设备行业,至今已有29年公司经营管理经验及行业经验。公司现任副董事长兼董事高兆春为高长泉之子,为工商管理专业硕士研究生学历,自2019年9月开始兼任高端机床与智能制造工程中心主任,具有专业的技术知识以及丰富的管理知识储备。

1.4股权结构集中,决策效率较高

公司股权结构较为集中。公司控股股东及实际控制人为高长泉、郭秀华及高兆春。高长泉与郭秀华系夫妻关系,高兆春为高长泉、郭秀华夫妇之子。截至2023年年报情况,高长泉直接持有本公司1297.67万股,持股比例为23.94%,同时在玉环虎贲(持有公司6.46%的股份)持有35.03%的股权并担任执行事务合伙人,在玉环高兴(持有公司4.02%的股份)持有27.31%的股权并担任执行董事、经理及法定代表人;郭秀华直接持有本公司660.42万股,持股比例为12.18%;高兆春直接持有本公司933.58万股,持股比例为17.22%。三位控制人合计控制公司57.10%的股权,持股结构相对集中,对公司的控制相对集中,有利于提升决策效率。

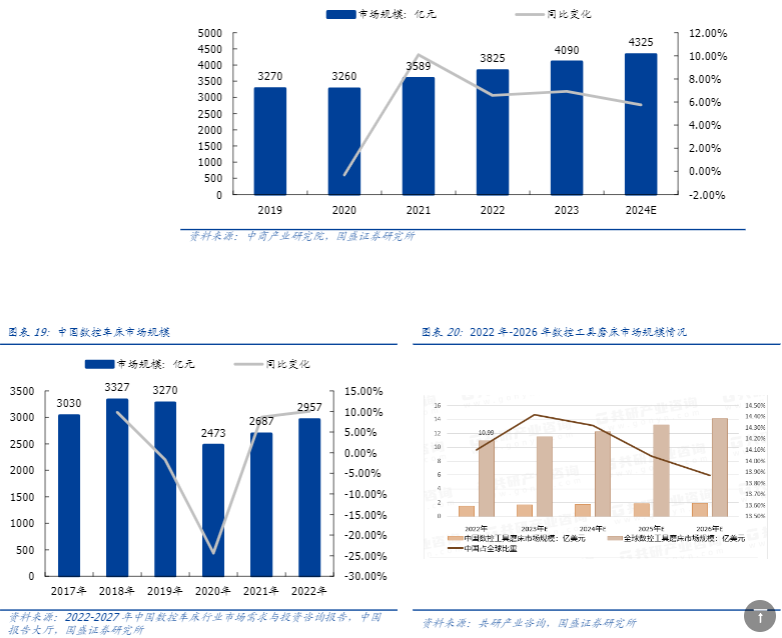

2机床是制造业基石,国内市场规模超4000亿

机床应用范围广、结构复杂。机床有工具机或工业母机之称,是制造业中不可或缺的关键工具,广泛应用在机械制造、汽车、电力设备、铁路机车、船舶、国防工业、航空航天、石油化工、工程机械、电子信息技术工业等行业。机床通常由机械结构、传动系统、控制系统和辅助装置组成,通过切削、成形、磨削和其他金属加工操作,制造各种工件和零部件。

根据机床的控制方式的不同,分为数控机床和传统机床。数控机床是搭配数字控制系统的自动化机床,按程序自动加工,加工精度可以由软件进行自动校准补偿,是机电一体化的典型产品;传统机床是指以非自动化方式人工操作的机床。相较传统机床,数控机床较好地解决了复杂、精密、小批量、多品种的零件加工问题,是一种柔性化、高效化的自动化机床。

根据中国机床工具工业协会的统计分类标准,机床分为金属切削机床、金属成形机床、木工机床、铸造机械等,其中金属切削机床是我国机床工具行业的重要组成部分。

根据加工方式或加工对象差异,金属切削机床可分为车床、刨床、镗床、磨床、钻床和铣床等。

车床是最常见的机床之一,主要用于加工各种旋转类工件。通过主轴高速旋转、刀具相对移动来实现内外圆加工、钻孔、车螺纹、切断车槽、端面加工、车成形面等加工工艺。车床的主要结构包括床身、主轴箱、交换齿轮箱、进给箱、溜板箱、刀架、尾座等部分,主轴箱中的主轴是车床的关键零件,主轴部件回转精度直接影响加工精度。

磨床是以磨料、磨具(砂轮、砂带、油石、研磨料)为工具进行磨削加工的机床。磨床主要由床身、头架、内圆磨具、砂轮架、工作台、尾架等部分组成,大部分采用高速旋转的砂轮进行磨削加工,适用于精加工和硬表面加工。

数控机床产业链上游主要分为主体零部件、功能部件、电气元件和数控系统四大部分。从成本占比来看,数控系统成本占比约30%。数控系统作为数控机床的“大脑”,一般由控制系统、伺服系统和检测系统三部分组成,是决定高端数控机床性能、功能、可靠性的关键因素。数控系统产品存在技术壁垒,市场被海外品牌占据。随着技术不断攻关,国内头部企业与国外品牌在产品功能和核心技术上的差距正不断缩小,中高端系统国产替代空间广阔,为我国核心制造装备的自主可控提供有力保障。

数控机床广泛应用于汽车行业、工程机械行业、模具以及航空航天工业等领域。数控机床主要用于加工汽车发动机、新能源汽车电机、变速箱、底盘等零部件中轴、齿轮等典型零件以及工程机械的液压及操作系统、变矩器系统、底盘系统等关键零件等等。在航空航天及军事工业领域,数控机床最突出的应用是以车代磨技术和车铣复合加工技术。根据前瞻产业研究院数据,汽车行业是机床的最主要应用领域,占比约40%,而航空航天工业、工程机械工业以及模具行业分别占比约17%,10%,13%。

本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。