2024年旅游行业趋势分析报告

1大类资产表现

6月第1周(6.1-6.7),货币市场收益率小幅回落,DR007和同业存单利率均小幅回落;全球主要经济体股市表现分化,国内权益市场小幅下行,美国、日本、越南、韩国等主要经济体股市小幅上行;大宗商品市场价格回落;美元指数小幅走高,人民币汇率小幅升值。

2端午假期旅游热度有所降温,假期置业热度较为明显下降

2.1居民出行需求保持较高热度,较五一假期和清明假期有所降温

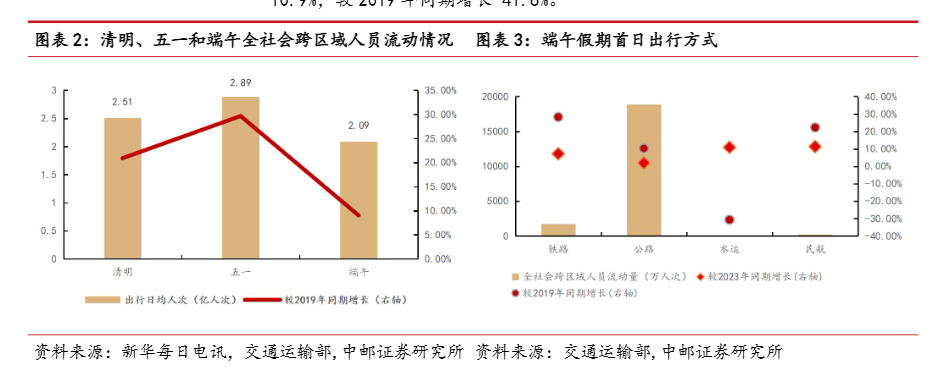

端午假期居民出行需求依然旺盛,但较五一假期和清明假期有所放缓。交通运输部消息,今年端午假期首日(6月8日),预计全社会跨区域人员流动量20867.1万人次,环比增长10.8%,较2019年同期增长9%。从日均出行人次来看,端午假期首日出行人次低于五一假期和清明假期日均出行人次水平,分别是五一假期和清明假期日均出行人次的72.32%和83.27%,且出行人次同比增速亦有所回落,指向在经历了清明假期、五一假期出行大幅增长后,端午出行热度边际有所回落。端午假期出行较五一有所降温或与假期天数有关,五一假期时间相对较长,此外,考虑今年端午假期恰逢高考,势必对居民出行产生短暂影响。分结构看,公路出行是最主要出行方式,其中自驾游热度持续上升。

端午假期选择公路出行的人次18872万人次,占比达到90.44%,比2023年同期增长1.9%,比2019年同期增长8.4%,其中,高速公路及普通国省道非营业性小客车人员出行量15171万人次,在公路出行的人次中占比高达80.39%。其次,选择铁路出行的人次1724.6万人次,比2023年同期增长7.2%,比2019年同期增长21.10%。再次,选择民航出行的人次191.4万人次,比2023年同期增长11.3%,比2019年同期增长11%。最后,选择水运出行的人次79.1万人次,比2023年同期增长10.9%,较2019年同期增长-41.6%。

2.2周边游、“新中式”民俗游成主力军

(1)湖北、湖南、泰安等省市端午假期旅游稳定有序湖北省:湖北省文旅厅消息,端午假期第一天湖北全省15家5A级旅游景区接待游客23.21万人次,同比增长21.86%。端午假期第一天,湖南全省当日全域客流657.56万人次,其中省外游客40.45万人次,占比为6.15%。

湖南省:据湖南省文旅厅官方微信,端午假期第一天,湖南全省当日全域客流657.56万人次,其中省外游客40.45万人次,占比为6.15%。全省游客人均花费为679.8元。端午假期第二天,全省当日全域客流858.88万人次,其中省外游客53.50万人次,占比为6.23%。全省游客人均花费为638.02元。泰安市:据监测,6月8日0时至14时,全市纳入统计的A级旅游景区、新业态旅游景区、乡村旅游区点、红色旅游景区等21家旅游景区(点)共接待游客8.96万人次,实现营业收入382.58万元。6月8日14时至6月9日14时,全市纳入统计的A级旅游景区、新业态旅游景区、乡村旅游区点、红色旅游景区等21家旅游景区(点)共接待游客19.32万人次,较2023年减少12.66%,实现营业收入952.68万元,较2023年增长7.15%,实现门票收入648.84万元,较2023年增长10.83%。(2)周边游、“新中式”民俗游成主力军今年端午旅游市场整体呈现出以本地游和周边游为主、民俗游相结合的特点。美团数据显示,截至6月1日,端午假期文旅预订单量同比增长接近70%;携程数据显示,端午假期国内周边游预订量同比增长20%;同程数据显示,上海、北京、广州等中心城市开往周边小城市的车票预订热度较平日增长2倍以上;抖音数据显示,多个赛龙舟地区酒旅和餐饮订单量攀升明显;马蜂窝数据显示,近一周,“端午去哪玩”热度环比大涨166%。端午假期,历史博物馆参观、龙舟观赛体验、非遗体验、历史文化景区打卡、汉服妆造体验等各类深度体验中国历史文化的“新中式”旅行受到年轻用户关注。

2.3端午假期观影热度有所降温

端午假期总票房较为明显下降,较2023年和2019年大幅下降。根据灯塔专业版统计,截至6月10日11时30分,端午假期票房2.96亿元,较2023年同期9.11亿元下降了67.50%,较2019年同期7.85亿元下降了62.29%。观影人次不及2023年和2019年同期。据灯塔专业版,截至6月10日11时,今年端午档观影人次310.7万人次,较2023年同期增长-86.22%,较2019年同期增长-86.07%。

平均票房低于2023年同期,略好于2019年同期水平。今年端午档平均票价为39.93元/场,较2023年同期平均票价40.43元/场下降1.24%,较2019年同期平均票价35.18元/场上涨了13.5%。2024年端午假期观影热度有所降温可能是多方面的原因,一方面是电影风格或并未受到大家欢迎;另一方面,今年端午与高考相撞,会对娱乐消费产生短暂影响,而2023年端午在高考之后,经历紧张高考的众多暑假考生消费热情高涨,一定程度上亦提高了观影热度。同样的,今年端午后的暑期消费亦值得期待。

2.4端午假期居民置业热度较为明显下降

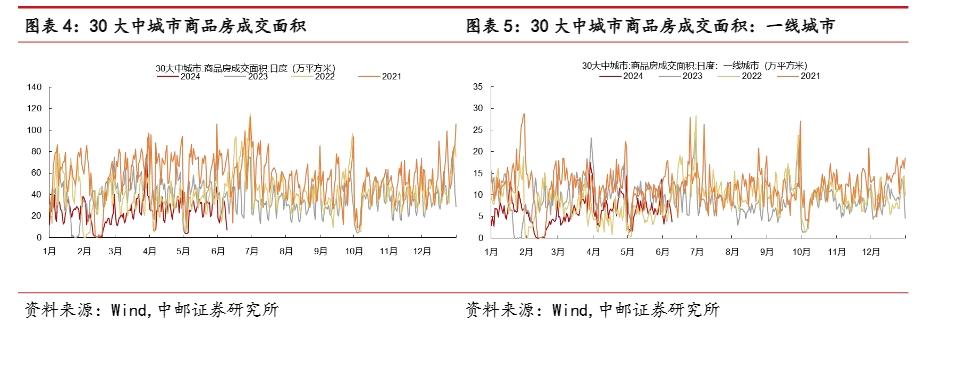

端午假期居民置业热度较为明显下降。端午假期前两天(6月8日和6月9日),30大中城市商品房成交面积分别为17.44万平方米和7.39万平方米,较2023年端午同期(6月22日和6月23日)变动分别为-19.54%和-62.45%。鉴于当前我国房地产市场供求关系发生重大变化,关注商品房销售较节前环比变化。端午假期前两天(6月8日和6月9日),30大中城市商品房成交面积较6月7日30.65万平方米明显放缓,分别下降43.08%和75.89%。其中,一线城市商品房销售面积两天合计9.65万平方米,较2023年端午同期下降9.87%;二线城市商品房销售面积两天合计7.52万平方米,较2023年端午同期下降66.43%;三线城市商品房销售面积两天合计7.67万平方米,较2023年端午同期下降7.21%。

3低基数下出口超预期回升,短期出口韧性犹在

3.1剔除基数效应,5月出口边际放缓

(1)5月出口好于预期和季节性,主因是低基数效应以美元计价,5月当月出口同比增长7.6%,较上月回升5.1pct,较wind一致预期6.42%高1.18pct,好于季节性,较2017-2023年(不包括2020年和2021年两个异常年份,下同)同期均值水平5.7%高1.9pct。5月当月出口同比增速超预期走高的重要原因是存在低基数效应。剔除基数效应,5月当月出口同比增速边际回落。从两年复合增速来看,5月出口两年复合增速为-0.27%,出口同比增速明显回落,较4月两年复合增速4.27%回落4.54pct。从环比增速来看,5月出口环比增长3.38%,较4月环比增速4.58%回落1.2pct,亦呈现边际回落态势。1-5月出口累计同比增速2.7%,较1-4月出口累计同比增速1.5%回升1.2pct;考虑基数效应,从两年复合增速来看,1-5月出口累计两年复合增速0.63%,较1-4月出口累计两年复合增速0.92%回落0.29pct,亦呈现边际回落态势。以人民币计价,5月当月出口同比增长11.2%,较上月回升6.1pct,好于季节性表现,较2017-2023年同期均值水平7.5%高3.7pct。1-5月累计出口同比增速6.1%,较上期回升1.2pct,弱于季节性水平,较2017-2023年同期均值水平8.27%低2.17pct。

(2)我国对主要贸易伙伴出口均环比改善,对美国、韩国、东盟、巴西出口产生正向拉动作用,对东盟出口的拉动作用最为显著在低基数效应下,5月我国对主要贸易伙伴出口对整体出口增速的拉动作用均有边际改善。其中,我国对美国、韩国、东盟、巴西出口增大对整体出口增速的拉动作用为正,而我国对东盟出口的拉动作用最为显著;我国对欧盟、日本、俄罗斯和南非的出口增速对整体出口增速的拉动作用仍为负值。5月,我国对美国、韩国、中国香港、中国台湾、东盟、巴西出口增速对整体出口增速的拉动作用分别为0.55%、0.16%、0.74%、0.47%、3.32%、0.81%,较上月变动分别为1pct、0.4pct、0.1pct、0.4pct、2pct、0.5pct。值得注意的是,我国对美国和韩国出口增速对我国整体出口增速拉动作用由负转正,开始产生正向拉动作用,其中,我国出口美国的贸易额在我国出口总额中的占比连续两个月回升,5月对美国出口贸易占比为14.56%,较上期回升0.26pct;我国对韩国出口的贸易额在我国出口总额中的占比小幅回落,5月对韩国出口贸易占比为4.23%,较上月回落0.13pct。5月,我国对欧盟、日本、俄罗斯、南非出口增速对整体出口增速的拉动作用为负,分别为-0.16%、-0.07%、-0.06%和-0.14%,较上月变动分别为0.4pct、0.5pct、0.4pct、0.2pct。

(3)剔除基数效应,主要商品出口增速边际放缓,机电产品出口仍保持正增长,高新产品和劳动密集型产品出口增速转负5月,低基数效应下,高新产品、机电产品和服装及衣着附件出口增速环比改善,其中高新产品和机电产品出口正增长,服装及衣着附件出口为负增长。5月,高新技术产品和机电产品出口对整体出口同比增速的拉动作用分别为1.89%和4.39%,较上期回升1.15pct和3.53pct。服装及衣着附件对整体出口增速拉动作用为-0.02%,较上期回升0.39pct。若剔除基数效应,高新产品、机电产品和服装及衣着附件出口增速均环比回落,仅机电产品出口正增长。从出口两年复合增速来看,5月机电产品出口两年复合增速为2.59%,较上月出口两年复合增速回落3.25pct;高新技术产品和服装及衣着附件出口两年复合增速分别为-3.54%和-6.64%,较上月出口两年复合增速分别回落2.05pct和8.44pct。具体来看,一是在低基数效应下,家具、家电、灯具等地产后周期产品出口增速均边际改善,其中家具和家电出口增速高增长,灯具出口负增长。若剔除基数效应,从两年复合增速来看,家具出口负增长,且边际走弱;家电出口仍保持正增长,边际改善;灯具出口负增长,但边际改善。

5月家具、家电、灯具同比增速分别为16.04%、18.32%和-0.11%,较上月同比增速变动分别为12.50pct、7.46pct和11.55pct,呈现边际改善。从两年复合增速来看,家具、家电、灯具两年复合增速分别为-0.57%、9.16%和-1.79%,较上月变动分别为-2.32pct、2.7pct、0.89pct,出口增速边际变化有所分化,家具出口边际走弱,家电和灯具出口增速边际改善。二是手机和集成电路出口增速边际回落,音视频设备和液晶平板显示模组出口保持韧性。5月手机、音视频设备及其零件、集成电路、液晶平板显示模组出口同比增速8.13%、11.32%、28.47%、15.12%,较4月分别变动0.87pct、13.12pct、10.67pct、3.21pct,出口增速边际改善。从复合增速来看,手机、音视频设备及其零件、集成电路、液晶平板显示模组出口两年复合增速分别为0.87%、13.12%、10.67%和8.42%,较上月变动分别为-6.7pct、1.24pct、-6.85pct和7.55pct。三是交通运输工具出口增速保持韧性,船舶出口增速边际放缓。5月汽车、汽车零配件、船舶出口同比增速分别为16.63%、1.14%和57.13%,较4月分别变动12.14pct、3.66pct和-34.20pct。从两年复合增速来看,5月汽车、汽车零配件、船舶出口两年复合增速分别为61.44%、7.1%和39.28%,指向汽车和汽车零配件或存在高基数效应,船舶存在一定低基数效应,较4月分别变动为-33.71pct、-5.46pct、-45.86pct。结合当月同比和两年复合增速来看,汽车、船舶出口保持了较高韧性,但船舶出口增速边际放缓,这在通胀数据亦有所体现。四是低基数下,劳动密集型产品出口增速边际明显改善,但从两年复合增速来看,劳动密集型产品出口基本负增长,且出口增速边际仍是放缓态势,或与近期运费涨价有关,侵蚀了劳动密集型利润,制约了出口改善。5月塑料制品、箱包、纺织、服装出口同比增速8.56%、-0.01%、7.2%、-0.39%,较4月变动分别为10.91pct、13.47pct、11.52pct、8.69pct,均呈现环比改善迹象。从两年复合增速来看,塑料制品、箱包、纺织、服装出口两年复合增速分别为-1.75%、0.58%、-4.15%和-6.64%,较上月变动分别为-0.57pct、7.57pct、-1.97pct和-2pct,整体呈现为出口增速边际放缓态势。

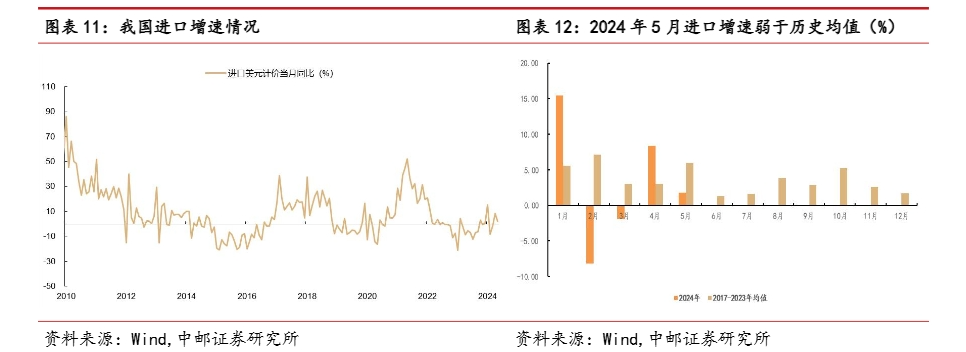

3.25月进口增速超预期回落(1)5月进口增速弱于预期和季节性以美元计价,5月当月进口同比增速1.8%,较前值回落6.6pct,弱于预期,较wind一致预期4.5%低2.7pct,亦弱于季节性,较2017-2023年同期均值水平6.01%低4.21pct。1-4月累计进口同比增速2.9%,较上月回落0.3pct,弱于季节性水平,较2017-2023年同期均值水平7.39%低4.49pct。以人民币计价,5月当月进口同比增速5.2%,较上月回落7pct,弱于季节性表现,较2017-2023年同期均值水平7.65%低2.45pct。1-5月累计进口同比增速6.4%,较上月回落0.4pct,弱于季节性,较2016-2023年同期均值水平9.25%低2.85pct。

(2)对日、韩、东盟、南非进口走强,对美、欧盟、巴西、俄罗斯进口走弱我国对日本、韩国、中国香港、中国台湾、东盟、南非进口增速对我国整体进口增速呈现正向拉动作用,其中,我国对日本进口增速边际放缓。我国对日本、韩国、中国香港、中国台湾、东盟、南非进口增速对整体进口增速的拉动作用分别为0.09%、1.12%、0.16%、1.22%、0.88%、0.25%,较上期变动分别为-0.16pct、0.01pct、0.12pct、0.14pct、0.08pct和-0.04pct。我国对美国、欧盟、巴西和俄罗斯进口增速对我国整体进口增速呈现负向拉动作用。我国对美国、欧盟、巴西和俄罗斯进口增速对整体进口增速的拉动作用分别为-0.52%、-0.78%、-1.03%和-0.27%,较上期变动分别为-1.13pct、-1.06pct、-1.82pct、-1.17pct,均呈现边际放缓态势。

(3)农产品、机电、高新技术产品进口增速均转负第一,5月农产品进口同比增速-13.55%,较4月进口增速回落7.71pct,其中,肉类(包括杂碎)、粮食、大豆进口增速均边际放缓,进口同比增速分别为-13.48%、-28.69%和-32.84%,较4月分别回落0.59pct、24.43pct和26.91pct。第二,5月机电产品进口同比9.09%,较4月进口增速回落2.37pct,其中,自动数据处理设备及其他零部件、集成电路、汽车(包括底盘)进口同比增速分别为64.51%、17.34%、-0.78%,较4月进口同比增速分别变动17.39pct、1.56pct、21.87pct。第三,高新技术产品进口增速12.56%,较4月进口增速回落2.49pct。第四,从主要大宗商品来看,原油、铁矿砂及其精矿、大豆、钢材、煤及褐煤进口同比增速分别为-1.91%、-4.04%、-32.84%、-4.03%、-8.45%,较4月进口同比增速变动分别为-16.03pct、-9.69pct、-26.91pct、-12.63pct、-0.07pct。

3.3出口展望:短期出口韧性犹在,中长期面临挑战

从主要贸易伙伴来看,短期我国对美国、欧盟、日本、韩国出口增速有望维持韧性,且存在边际改善空间,对俄罗斯出口或存在下行风险。由于东盟并未有月度或季度统计数据,但马来西亚、泰国、越南、老挝等国家经济景气度较高,出口保持了较高韧性,会对我国产生有利支撑。

整体来看,短期我国出口韧性犹在,中长期面临一定挑战。第一,短期美国进口增速或小幅回落,但我国对美国出口贸易份额或存在回升空间,整体判断短期我国对美国出口增速或仍保持韧性,对我国出口增速仍有望产生正向拉动作用。美国进口增速有边际放缓迹象。美国经济增长呈现边际放缓态势,一季度修正后的实际GDP增速较前值进一步回落,消费亦有所走弱,一季度消费对经济增长拉动作用转负,且4月和5月美国制造业景气度连续两个月处于收缩区间,会拖累美国补库周期发展,进而制约美国进口增速。美国与欧洲、加拿大等经济体货币政策周期错位,美国通胀粘性仍较高,降息时间延后,而欧洲央行、加拿大央行已降息,支撑美元维持高位,在一定程度利好进口增速,但该信息已被市场消化,并未超预期。整体来看,美国进口增速存在边际放缓的风险。1-4月美国货物累计进口增速为3.02%。

我国对美国贸易份额或仍存改善空间。尽管美国发布对我国加征301关税四年期复审结果,宣布在原有对华301关税基础上,进一步提高对自华进口的电动汽车、锂电池、光伏电池、关键矿产、半导体以及钢铝、港口起重机、个人防护装备等产品的加征关税,但由于整体体量(180亿美元)相对有限,且部分商品存在豁免期,对我国出口贸易份额变动影响相对较小。结合2018年中美贸易摩擦加剧时期经验,2019年我国对美国贸易份额(中国对美国出口/美国进口总额)因中美贸易摩擦有所下降,下降幅度为1.92pct,但目前中美贸易摩擦并未升级到2019年水平,降幅或相对有限,根据近五年我国对美国贸易份额变动均值-0.45%,2023年我国对美国贸易份额变动为13.12%,预计2024年全年我国对美国贸易份额在12.7%左右。而1-4月我国对美国贸易份额为11.42%,预计仍存在回升空间。4月我国对美国贸易份额(中国对美国出口/美国进口总额,下同)为12.36%,较上月回升1.24pct,连续三个月呈现边际改善趋势。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)