2024机械设备行业报告:工程机械与光伏设备前景看好

1. 建议关注组合

2. 近期报告

【注塑机】行业深度:顺周期乘风而起,千亿海外市场出口可期【检测服务】2023年&2024年一季报总结:业绩阶段性承压,静待下游复苏&新兴产业需求释放【光伏设备行业】点评:白银价格持续上涨,看好降银新技术0BB&HJT产业化加速【工程机械行业】点评:CME预测5月挖掘机内销同比+19%超预期,内销持续回暖【杰瑞股份】公司点评:中东客户拓展顺利获大单,设备出海低估值高确定优质标的。

3. 核心观点汇总

检测服务:业绩阶段性承压,静待下游复苏&新兴产业需求释放我们选取A股19家主营业务为检测服务的上市公司进行分析。

受医药医学、特殊行业景气下行影响,板块业绩阶段性承压:2023年检测服务板块实现营收468亿元,同比下降21%,板块增速下行,主要系(1)2022年医学感染类业务需求大幅增长,基数较高,(2)2023年医药医学、特殊行业政策收紧,影响接单。剔除医学检测占比较高的金域医学、迪安诊断后,2023年板块增速同比提升5%,维持正增长,呈现一定韧性。2024年Q1板块实现营收99亿元,同比下降3%,剔除医学检测占比较高的金域医学、迪安诊断后,板块增速同比提升5%。

2023年检测服务板块实现归母净利润41亿元,同比下降46%,主要系(1)收入规模下降而实验室成本刚性,(2)医学感染类业务计提较多减值损失。剔除医学检测占比较高的金域医学、迪安诊断后,2023年板块归母净利润增速同比下降7%,降幅明显收窄。

检测行业集约化发展为趋势,看好具备品牌、资本和管理优势的龙头企业:第三方检测广泛服务于消费品、工业品、医药医学等行业,且覆盖研发、生产、运输和消费等环节,具备空间大、增速稳的特点:2022年市场规模约1759亿元,市场空间广阔,2018-2022年第三方检测行业市场规模CAGR约12%。由于下游分散、业务开展具备本地化特征,检测行业格局高度分散,2022年龙头华测检测份额仅约1%。

我们认为第三方检测行业集约化发展为大趋势,看好公信力、资本和管理优势凸显的龙头:(1)行业具备重资产特征:第三方检测企业业务拓展需持续的新建实验室、或是并购整合优质标的,行业具备一定“重资产”逻辑。龙头企业,尤其上市公司具备资本优势,且管理体系更加完善,可通过内生增长和外延并购,持续增强自身实力,提升份额。(2)检测优质企业乘着半导体国产替代的窗口期,进入半导体实验室检测和后道检测领域,长坡厚学赛道下,龙头企业利用先发优势强化规模效应和学习曲线,构筑竞争壁垒。(3)低空经济如火如荼下对检测机构的资本和技术实力提出新要求,先进入的企业有望受益于低空经济持续增长。

2023年龙头业绩表现已明显领先行业:(1)营收端:2023年综合性检测龙头华测检测、广电计量增速稳健,营业总收入分别增长9%/11%,以特殊行业、新能源为主要下游的苏试试验营业总收入增长17%,谱尼测试受医学感染类业务影响较大,同比下降34%。(2)利润端:华测检测、广电计量归母净利润同比增长1%/8%,苏试试验归母净利润同比增长16%。谱尼测试受医学感染类业务影响较大,同比下降66%。

投资建议:重点推荐品牌认可度高、管理体系成熟、产业布局领先的检测龙头【华测检测】、【苏试试验】、【谱尼测试】、【广电计量】

风险提示:宏观经济及政策变动、行业竞争加剧导致利润率下滑、实验室投产进程不及预期、并购整合不及预期、品牌和公信力受到不利影响等

光伏设备行业:白银价格持续上涨,看好降银新技术0BB&HJT产业化加速供需关系&避险情绪等多重因素影响,白银价格快速上涨:受地缘政治紧张增加的避险情绪、美联储降息预期及光伏组件排产增加带来的供需紧张等因素影响,白银价格近期快速攀升,2024年初价格约为6000元/KG,截至2024年5月20日已经突破8200元/KG。世界白银协会数据显示,2023年全球白银需求总量为35551吨,2023年全球白银缺口为4400吨左右;2024年在矿产银产量复苏的带动下,全球白银总供应量预计约31700余吨,白银总需求预计约36700余吨,供需缺口约5000吨左右。

从需求结构来看,白银需求主要分为工业制造、珠宝首饰银器、实物投资三部分,其中工业用银是最大的白银需求构成,占总需求的比重超过50%,工业用银主要分为银浆、镀银、银合金、银触点等,涉及领域包括光伏、新能源汽车、电力、半导体等,其中光伏用银占比最高约30%,近年来光伏行业快速发展,组件年出货量由2020年的不到100GW提升至2023年的500GW+,尤其是N型TOPCon、HJT技术银耗量明显提升&出货占比快速增加,使得白银供求趋于紧张。

白银价格持续上涨,利好降银新技术0BB&HJT产业化:我们考虑了白银价格从6000元/KG上升至12000元/KG时,对不同浆料的售价影响,关键变量为银含量与加工费,a.银含量:高温银浆、低温银浆银含量均为90%,50%银包铜银含量为50%,30%银包铜银含量为30%;b.加工费:高温银浆为600元/KG,低温银浆为900元/KG,50%银包铜为1200元/KG,30%银包铜为1500元/KG。

(1)0BB:我们测算得到白银价格每上涨1000元,0BB可多节约2-4厘/W。从不同技术路线来看,HJT在20BB下的浆料耗量约10mg/W,应用0BB后可降低至6-7mg/W,节省3-4mg/W,综合考虑纯银浆料或银包铜浆料,我们测算得到若白银价格由6000元/KG涨价至12000元/KG,0BB成本节约可由0.01-0.02元/W放大至0.02-0.04元/W。(2)HJT:我们测算得到白银价格每上涨1000元,HJT通过应用0BB+30%银包铜技术,可多节约7-8厘/W。与TOPCon技术不同,HJT的低温优势使其能够使用银包铜浆料,而TOPCon只能应用纯银浆料。目前HJT的50%银包铜已基本实现产业化,2024年30%银包铜有望导入批量量产,我们测算得到若白银价格由6000元/KG涨价至12000元/KG,HJT通过应用0BB+30%银包铜,成本节约可由0.04元/W放大至0.09元/W。

HJT产业化临近,降本增效加速进行:成本端,HJT非硅成本中0BB+银包铜的应用已使得HJT具备浆料优势,目前设备投资额约为3-4亿元/GW,与TOPCon的1.5-1.7亿元/GW相比较高,我们认为未来随着设备零部件国产化+迈为推出1GW大产能设备,有望进一步降低成本;效率端,华晟最新量产效率已达26%,210组件功率约为710-720W,我们认为2024年随着新技术的导入,有望达到740W。我们认为技术创新是开启光伏行业新一轮周期的核心驱动力,HJT作为新技术有望迎来大规模产业化。复盘光伏行业的每一轮周期,核心驱动力都是技术迭代——技术成熟后盈利能力好,驱动行业进入大规模扩产阶段,随着产能集中落地,行业出现产能过剩&盈利能力下降,行业进入产能出清阶段,倒逼新技术的突破,实现降本增效,打开新的一轮周期。

随着TOPCon竞争日益加剧,盈利逐步恶化、产能加剧出清,行业亟需新一轮技术周期,HJT有望迎来规模扩产。投资建议:重点推荐0BB串焊机龙头奥特维、HJT龙头迈为股份。风险提示:下游扩产不及预期,技术推广不及预期。

注塑机行业:顺周期乘风而起,千亿海外市场出口可期注塑机:塑料制品成型通用设备。注塑机是一种用于制造塑料制品的机器设备,其运作原理是利用液压油缸或者伺服电机丝杠驱动柱塞和螺杆,将经过加热剪切处理的塑料,在熔融状态下射入封闭的模具型腔内,最终在模具内冷却并固化成所需形状的产品。市场空间方面,根据华经产业研究院统计,2022年国内注塑机市场空间超260亿元,2017-2022年CAGR为3.79%。

2020年全球注塑机规模为994亿,2028年预计全球规模达到1414亿元,CAGR为4.5%。注塑机行业下游应用广泛,包括通用型塑料、汽车、家电、包装饮料等。行业竞争格局:欧日占据高端领域,国内“一超多强”格局稳定。全球注塑机行业可分为三个梯队。以恩格尔、发那科为代表的欧日企业为第一梯队,垄断高端市场,以海天国际、伊之密为代表的国内注塑机龙头为第二梯队,卡位中端市场向高端发展,另有国内众多中小企业占据中低端市场。

国内外对比来看,目前国产注塑机和外资品牌仍有差距,主要系核心零部件仍依赖进口,具体看日系品牌以电动注塑机见长,而欧系品牌液压注塑机性能更佳,同时在注塑机整体解决方案与交钥匙工程方面全面领先于国产品牌。国内竞争来看,我们认为在规模效益和产品力领先下强者恒强。一方面产品力是决定注塑机竞争格局的第一要素,头部企业如海天国际在产品种类,迭代速度方面都处于领先地位;另一方面,注塑机高端下游格局集中,中低端竞争激烈,头部企业享受红利,在盈利能力方面也处于领先地位。

海外拓展:海外占比目前30%-40%,看好国内品牌逐步渗透欧日品牌占据的高端市场。国产注塑机出海大势所趋,主要系:1)国产化格局基本形成,外资龙头仅占据部分高端市场,国产龙头企业出海寻求更多机会。2)国内注塑机企业海外业务毛利率高于国内业务,龙头企业追逐高利润出海;3)产业链转移下海外注塑机市场需求旺盛。出口看点是国产注塑机性能逐步与海外高端产品靠齐,且兼具性价比&服务优势。

目前国产注塑机在印度和东南亚等地已有布局,未来随着产业链转移,且国产注塑机逐步向欧洲、南美等市占率较低的市场拓展,海外份额有望加速提升。长期看,海外份额会从现在的20-30%提升到50%。投资建议:推荐【伊之密】国产注塑机龙头,国内外布局快速成长;建议关注【海天国际】全球注塑机龙头,深耕塑机领域50年、【泰瑞机器】注塑机后起之秀,募投产能释放潜力。

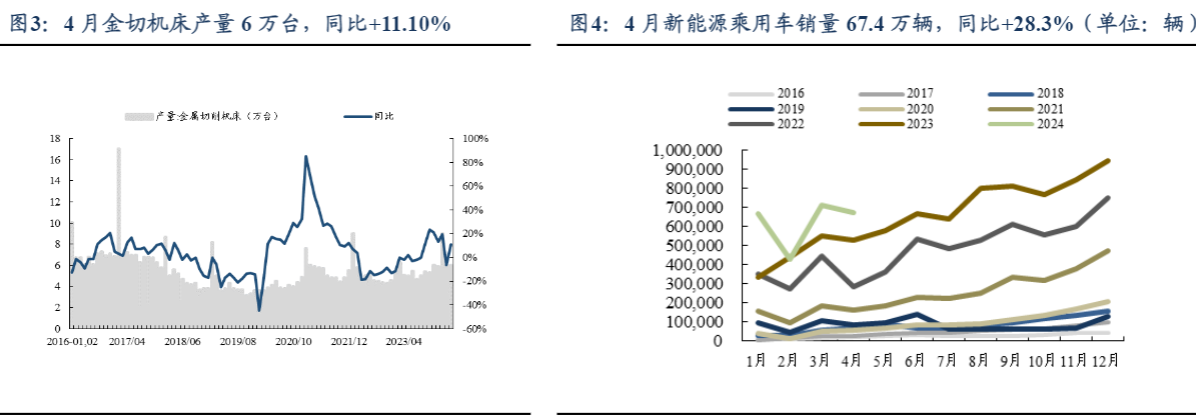

风险提示:注塑机行业景气度不及预期、注塑机海外拓展不及预期、原材料价格上涨的风险。叉车行业:4月叉车内销同比+30%,制造业、物流业需求向好4月叉车销量内/外销分别同比+30%/12%,行业景气延续:2024年4月叉车行业合计销量123876台,同比增长24%,其中国内销量85072台,同比增长30%,出口销量38804台,同比提升12%。

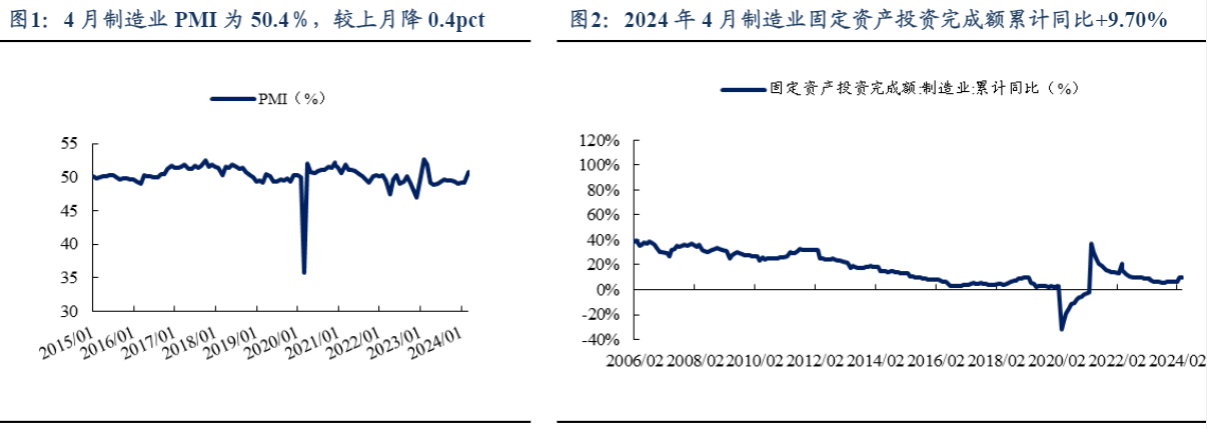

4月叉车行业销量延续增长趋势,且国内同比增速较强,我们判断系:国内制造业景气度较好,4月PMI为50.4%,环比下降0.4pct,仍保持在景气区间,物流业景气度延续,4月物流业景气指数52.4,环比提升0.9pct。4月仓储指数49.0%,环比下降3.6pct,主要系3月需求集中释放后,市场进入消化前期需求的恢复期,但业务活动预期指数56.2%,环比回升2.7pct,后续仓储业务需求有望修复。

展望2024年,行业有望保持稳健增长:(1)国内环保政策收紧、大规模以旧换新政策推进,内销结构有望优化,规模持续增长。2024年3月国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,推进重点行业设备更新改造,且提出要分行业分领域实施节能降碳改造。后续随政策落实,行业同样受益。(2)海外景气度未见下行,份额提升逻辑可持续。2021年受疫情影响、供应链阻塞,全球叉车订单量达到历史高峰。随后疫情扰动消除,2022-2023年欧美,新增订单同比增速均出现下滑。

在此背景下,国内叉车龙头新签订单仍向上,海外营收增速维持高位,杭叉集团2022/2023年海外营收增速分别为70%/30%,安徽合力2022/2023年海外营收增速分别为57%/32%。我们判断国产叉车短交期、锂电化领先等优势仍可持续,将驱动份额持续提升。2024Q1叉车板块收入增速弱于销量,关注后续平衡重叉车复苏优化结构:我们选取杭叉集团、安徽合力、诺力股份为叉车板块核心标的。

2024年Q1叉车板块实现营业总收入102亿元,同比增长5%,而同期叉车行业销量32万台,同比增长11%,板块收入增速低于行业增速,主要系销量受三类小车影响较大,影响行业规模、主机厂收入和盈利水平的平衡重叉车需求复苏刚起步。平衡重叉车应用领域更加广泛,销量与整体经济活跃度相关性强,且存量设备更新规模更大。3-4月国内制造业PMI回到枯荣线以上,随存量更新政策推进,大车销量有望提升,板块有望受益。

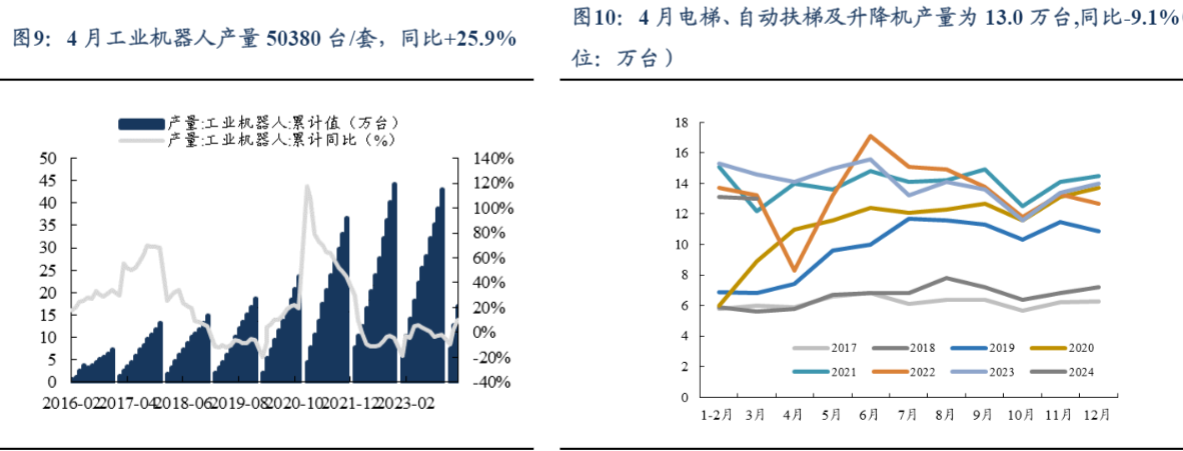

叉车行业成长性强于周期性,继续看好成长确定性强的国产龙头:叉车与传统工程机械逻辑不同,成长性大于周期性。行业需求来源于(1)制造业、物流业投资规模增长,对搬运工具需求提升,(2)人工成本提升,工厂、仓库等对工作效率的要求提高,机器替人为趋势,行业2017-2023年销量复合增速15%。

锂电化、全球化为国产叉车两大趋势,由于电动叉车、出口叉车的单车价值量、利润率较高,行业规模有望持续增长:(1)锂电化:高价值量平衡车锂电化带动产业规模提升。2023年我国行业平衡重叉车电动化率约31%,低于欧美48%水平(按订货量测算)。(2)全球化:2023年海外叉车市场规模约1200亿元,国产双龙头杭叉集团、安徽合力海外份额仅各5%,提升空间广阔。(3)后市场:海外叉车龙头后市场与租赁业务收入占比约40%,国内叉车厂以设备销售为主。随着我国叉车保有量提升,后市场服务有望成为业绩新增长点。

风险提示:行业竞争格局恶化,地缘政治冲突,原材料价格波动。半导体封装设备行业:后摩尔时代封装技术快速发展,封装设备迎国产化机遇后摩尔时代渐进,先进封装快速发展:随着先进制程工艺逐渐逼近物理极限,越来越多厂商的研发方向由“如何把芯片变得更小”转变为“如何把芯片封得更小”,先进封装快速发展。

先进与传统封装最大区别在于芯片与外部电连接方式,先进封装省略引线,采取传输速度更快的凸块、中间层等,主要包括凸块(Bump )、倒装(Flip Chip)、晶圆级封装(Wafer level package)、再分布层技术(RDL)和硅通孔(TSV)技术等。我国封测产业链较为成熟,但封装设备国产化率较低:2022年全球委外封测(OSAT)厂商前十大合计占比约78%,基本被中国台湾和中国大陆厂商包揽,中国台湾日月光、安靠等合计占比约41%,中国大陆长电科技、通富微电占等合计占比约25%;但国内缺乏知名封装设备商,封装设备国产化率不超过5%,主要系产业政策向制程设备等有所倾斜,我们认为未来自主可控背景叠加国产设备商突破,封装设备的国产化率有望进一步提升。

传统&先进封装所需设备有一定重合但工艺要求有所变化,设备增量主要在于前道图形化设备:(1)传统后道设备:①减薄机:可分为转台式磨削和硅片旋转磨削两种方式,先进的多层封装芯片厚度都在100μm以下甚至30μm以下,增大减薄难度;②划片机:以砂轮划片机为主导,激光划片机补充,激光切在超薄硅晶圆、低k介质晶圆、小尺寸及MEMS 芯片方面凸显出重要优势;③固晶机:对设备的效率和精度要求提高,关键在于视觉对位系统、运动控制等;④键合机:过去传统多为引线键合,但晶圆级封装技术快速发展,如临时键合&解键合是处理超薄晶圆背面制程工艺的关键支撑,混合键合仅通过铜触点实现短距离电气互连;⑤塑封机:转注封装多用于传统封装,先进封装背景下压塑封装为未来趋势;⑥电镀机:传统封装中电镀机主要在封装体的特定部位上沉积金属层,随着先进封装发展,例如凸块、RDL、TSV等均需要电镀金属铜进行沉积。

(2)新增前道图形化设备:先进封装与传统封装工艺流程最大的区别在于增加了前道图形化的工序,主要包括PVD或CVD等薄膜沉积设备、涂胶显影设备、光刻机、刻蚀机、电镀机等,如TSV需要硅刻蚀钻孔、需要PVD来制作种子铜层,凸块也需要涂胶显影、光刻、刻蚀来制作更精细的间距。

他山之石可以攻玉,海外龙头经验借鉴:(1)减薄机&划片机:龙头为日本DISCO、东京精密等,二者合计份额在70-90%左右,其中DISCO为切磨抛设备+刀轮、磨轮耗材龙头,国内布局减薄机的主要有华海清科、迈为股份、晶盛机电等,划片机主要有迈为股份、光力科技、大族激光、德龙激光等;(2)固晶机:Besi和ASM占据全球前两位,CR2在60%左右,国内主要为新益昌、快克智能等;(3)键合机:海外K&S(库力索法)、ASM为半导体引线键合机龙头,CR2约80%,国内主要为奥特维等,晶圆键合机龙头为奥地利EVG、德国SUSS等,CR2约70%,国内主要为拓荆科技、芯源微等。投资建议:重点推荐晶盛机电(减薄机)、拓荆科技(键合机)、盛美上海(电镀机)、迈为股份(切磨抛+键合机)、华海清科(研磨机)、奥特维(键合机)、大族激光(切片机)、芯源微(键合机)、德龙激光(切片机);建议关注新益昌(固晶机)、光力科技(切片机)、快克智能(固晶机)、文一科技(塑封机)、耐科装备(塑封机)等。

风险提示:封装设备需求不及预期、封装设备技术研发不及预期、行业竞争加剧。轨交行业:国之基石,维修维保&海外扩张开辟成长新逻辑万亿轨交行业,系基建托底经济的重要抓手:轨道交通领域市场规模超万亿人民币。轨道交通一般包含铁路(普铁、高铁)和城市轨道交通(地铁、轻轨、有轨电车等),2014年以来轨交领域年均完成投资额超万亿人民币。

投资占比来看,交通运输、仓储和邮政业投资额每年约占政府基建投资总额的35%,是基建托底经济的重要抓手。轨交行业——三大稳增长推荐逻辑:1)轨交长期建设规划目标明确:铁路固定资产投资额维持较高水平,近十年固定资产投资目标基本超额完成。自2014年以来,年度铁路固定实际投资额均稳定在7500亿元左右,计划完成率高。2)维修维保&设备更新成为新增长点:近年来铁路运输频次和密度相应提高,动车组高级修数量逐渐提升。具体来看,动车组高级修的检修需求中价值量较低的三级修减少、价值量较高的四级修和五级修增多。根据我们测算,悲观/中性/乐观假设下,2026年高级修市场空间分别可以达121/193/234亿元。3)一带一路沿线国家基建潜在需求大:铁路密度角度来看,多数一带一路沿线国家轨交水平发展落后于国内,但重视程度上却逐年提升,铁路规划纷纷提上日程。

中国高铁海外建设经验丰富,已承建诸如雅万高铁、中老铁路等,有望充分受益于一带一路沿线基建需求。建议关注价值量占比高的整车&信号系统环节:轨交产业链可以从上中下游分为装备设计、土地建设、零配件、机电设备与系统、整车和运维等环节,但从价值量占比来看,整车和通信为轨交装备制造中最核心的部分,成本分别占15%和6%。此外从更新维修的角度来看,装备制造中的整车和信号系统也最为受益。

投资建议:建议关注:1)整车环节:【中国中车】;2)信号系统环节:【中国通号】【思维列控】【合众科技】等;3)车辆零配件环节:【时代电气】【永贵电气】等;4)土建施工和轨道环节:【铁建重工】【中铁工业】【时代新材】【铁科轨道】等。风险提示:基建投资力度不及预期;海外一带一路沿线国家基建拓展不及预期,高铁维保及更新改造力度不及预期。

机器人行业:Figure 01超快迭代,大模型转变机器人决策逻辑事件:Figure AI首发OpenAI大模型加持的机器人demo,具身智能直观体现。Figure 01超快迭代,大模型转变机器人决策逻辑:3月13日晚Figure AI发布Figure 01最新视频,视频中Figure AI就像之前Open AI发布的ChatGPT一样可以流畅与人类对话,可以识别视觉内看到的物品信息并做出与人类一样的合理推断,我们判断大概率在未事先编程情况下仅靠端到端学习实现递苹果、收垃圾、整理餐盘等动作,直观展示了“机器人是具身智能的最佳载体”这句话的含义,而这距离Figure AI与OpenAI合作仅仅只有13天(3.1日Figure AI公布获得Open AI、英伟达等科技巨头6.75亿元融资)。

财联社在新浪新闻中指出Figure 01的机器人已经可以完全理解人类的自然语言指令和意图并进行动作,同时解释原因,甚至可以对自身行为做出主观的评价。其实现最核心的地方在于Open AI加持下的端到端,传统机器人根据人类设定好的规则逻辑行动,而端到端则是模拟人类本身思考过程。以往的AI/机器人的决策逻辑是感知→判断→决策,大模型的加入让决策逻辑变成感知→决策。

在科创领域拥有丰富创业经验的Brett及其创始团队正引领世界:除了Open AI加持下,天才老板及其团队正引领未来。创始人Brett在科技领域有近20年的创业经验,26岁创立了基于AI的在线人才市场Vettery,被全球最大的招聘公司The Adecco Group以1.1 亿美元收购;2018年创立了Archer Aviation,Brett将卖掉Vettery的全部资金“All in”到Archer,2021年Archer以27亿美元估值在纽交所上市,2022年他卖掉Archer创立Figure。

除了一直处于科技前沿的老板,团队中还有来自波士顿动力、特斯拉、谷歌等全球巨头公司的骨干,共同引领世界。Brett在一次对外深度访谈和分享中也提及到团队的重要性:“初创公司成功与否的关键,在于团队里的每一个人是否能够及时冲向最需要被扑灭的那一团火苗。”投资建议:Figure让我们看到人形机器人软件已经解决,未来只需AI迭代,硬件降本依旧是未来几年的主要矛盾,依然看好国内硬件供应链的性价比优势。

建议关注①传感器板块:东华测试、柯力传感、汉威科技、昊志机电、奥比中光-UW、舜宇光学、华依科技、敏芯股份、芯动联科等。②丝杠环节:贝斯特、恒立液压、华辰装备、秦川机床、浙海德曼、日发精机、沃尔德、国机精工。

风险提示:宏观经济波动风险,政策支持力度不及预期,行业竞争格局加剧风险。农机行业:农机更替需求对补贴依赖程度高,政策支持为行业发展注入新动能事件:在5万亿设备更新行动方面,农业在重点聚焦的7大领域中排名第二。农机更替需求对补贴依赖程度高,政策支持为行业发展注入新动能:农业发展关系国计民生,农机则是推动农业高质量发展的有力工具。

经过多年的发展我国农机市场已经基本实现现代化,但现阶段我国农机市场仍存在两大问题:①大而不强:主要表现为产业水平不高,农机的智能化、高端化水平仍然较低;②需求疲软:国内从2004年开始实施农机购置补贴等政策刺激行业需求,行业经历了20年左右的农机购置补贴政策的刺激,行业需求被提前透支,社会保有量较大,且21-23年行业补贴逐年退坡,农机购置补贴政策作为农机行业的旧动能效果式微。

我们认为大规模设备更新和以旧换新会成为农机行业的新引擎:从需求的角度来说,新一轮政策的支持有助于快速刺激消费意愿,增强投资信心;从供给的角度来说,新一轮的政策对需求的刺激将间接改善农机企业的盈利情况,从而保障农机企业具备足够的资金投向自主创新方向,提高我国农机装备的高端化和智能化水平,促进我国农机产业升级。

参考中央一号文件,新一轮的政策支持或将偏向装备短板:关于政策的补贴方向,我们可以参考中央一号文件。2024年一号文件在农机方面的表述为“大力实施农机装备补短板行动”,我国农机装备的短板主要在于大型大马力高端智能农机装备和丘陵山区适用小型机械(一大一小)。①大型大马力高端智能农机装备指的是依托于北斗、5G网络、大数据等技术,对农机进行智能化、数字化升级,包括智能拖拉机、智能插秧机等大型智能农机产品,我国大型化高端农机多年来由国外农机巨头垄断,亟需攻破“卡脖子”关键技术。②丘陵山区适用小型机械方面,参考历年中央一号文件,2021-2023连续三年国家将加快丘陵山地拖拉机的研发写入中央一号文件,体现出中央对丘陵山地农业机械化的高度重视。“一大一小”装备是我国实现粮食安全的重要抓手,可能是新一轮政策补贴的重点侧重方向。

投资建议:展望2024年,国三切国四导致的需求透支不利因素有望完全消退,在新一轮补贴刺激下将激发更新替换需求,行业需求有望上行。此外,农机在国三切国四行业技术要求提高背景下,行业份额加速向头部集中,建议关注【一拖股份】(率先实现大马力拖拉机国产化)、【威马农机】(专注山地丘陵农业机械)、【中联重科】(2022年农机收入21亿元,重点研发智能农机)、【潍柴动力】(收购雷沃,雷沃在CVT农机优势明显,于2022年并入潍柴)、【吉峰科技】(国内最大的农机连锁企业)

重点高频数据跟踪

1. 下游固定资产投资不及市场预期:制造业景气度复苏存在不及预期可能,将可能导致下游固定资产投资减少,从而影响制造业企业利润。

2. 行业周期性波动风险:制造业存在行业周期性波动,将对制造业企业经营及股价表现造成影响。

3. 地缘政治及汇率风险:出口系制造业重要需求来源,但在地缘政治影响下,国际关系将对企业出口造成重大影响,此外汇率波动也将对制造业企业盈利能力产生影响。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)