2024机械行业报告:设备更新与新质生产力驱动分析

1.中信机械行业2024年行情回顾

1.1.中信机械行业2024年整体呈震荡下行趋势

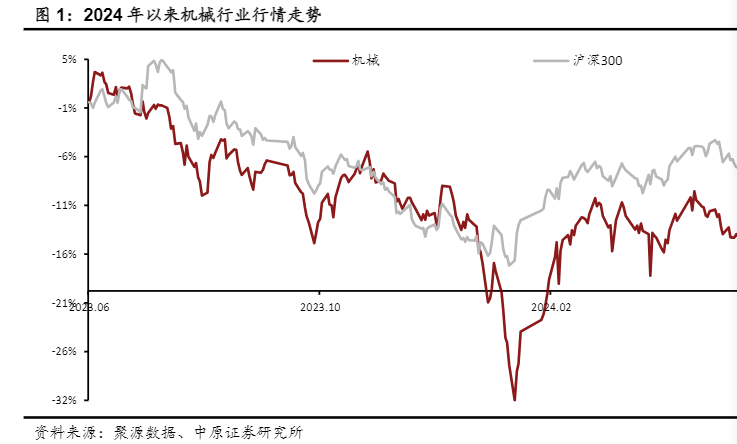

2024年机械板块走势整体呈震荡下行趋势,波动较大,和沪深300走势基本同步,略弱于沪深300走势。

截止到2024年6月26日收盘,2024年中信机械行业下跌10.87%,跑输沪深300指数(+1.43%)12.3个百分点,排名30个中信一级行业第15名。2024年中信机械三级子行业服务机器人、工程机械、高空作业车、叉车、船舶制造子行业表现较好,涨幅基本大于15%。锅炉设备、仪器仪表、锂电设备表现靠后,下跌幅度超过25%。

1.2.机械行业近十年估值分位数整体处于低位,部分子行业低于10%分位数

从申万一级行业指数市盈率及近10年分位数来看,截止2024年6月26日收盘,申万机械行业市盈率为25.3倍,近10年收益率分位数为10.6%,处于较低水平。申万机械三级子行业来看,纺织服装机械、磨料磨具、制冷空调设备、能源及重型设备、光伏设备、工控设备、激光加工设备、半导体设备等子行业市盈率近10年分位数低于10%,机器人、其他自动化设备、轨交设备等子行业市盈率近10年分位数高于50%。

1.3.中信机械上市公司2024年行情回顾

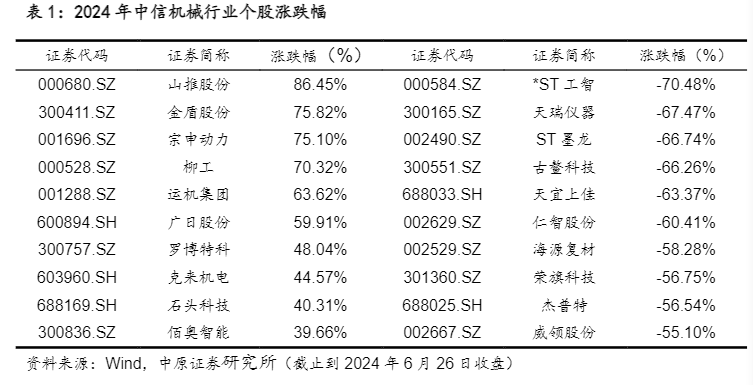

中信机械行业沪深两市618家上市公司。截止到2024年6月26日收盘,2024年上涨的家数为75家,下跌为543家,涨跌比大致为1:7,涨跌幅中位数为-24.12%,远大于中信机械行业上半年跌幅(-10.87%)。2024年沪深两市中信机械上市公司涨幅前10名分别是000680.SZ山推股份、300411.SZ金盾股份、001696.SZ宗申动力、000528.SZ柳工、001288.SZ运机集团、600894.SH广日股份、300757.SZ罗博特科、603960.SH克来机电、688169.SH石头科技、300836.SZ佰奥智能。跌幅前10名分别是000584.SZ*ST工智、300165.SZ天瑞仪器、002490.SZST墨龙、300551.SZ古鳌科技、688033.SH天宜上佳、002629.SZ仁智股份、002529.SZ海源复材、301360.SZ荣旗科技、688025.SH杰普特、002667.SZ威领股份。

2.中信机械行业2023年报&2024一季报财报回顾

2.1.行业业绩稳健增长,环比小幅改善

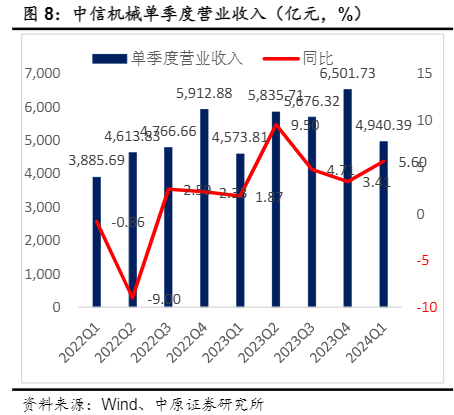

2023年中信机械行业实现营业收入22657.13亿,同比增长4.84%,实现归母净利润1389.78亿,同比增长5.56%,营收、归母净利润均保持稳健增长,环比小幅反弹。2024年Q1中信机械行业实现营业收入4940.39亿,同比增长5.6%,实现归母净利润318.8亿。同比增长8.22%。从单季度来看,中信机械行业单季度营业收入和归母净利润稳健增长。2024Q1营业收入、归母净利润增速环比均上升。

2.2.盈利能力小幅改善

2023年报中信机械行业毛利率、净利率分别为23.2%、6.54%,环比小幅上升0.74个pct和0.07个pct;加权ROE为7.36%,基本持平去年。2024Q1中信机械行业毛利率下滑到22.56%,但净利率有小幅提升。

2.3.2023年报经营现金流有所改善

2023年报中信机械行业经营现金流入净额为1793.71亿,同比大幅增长,行业回款逐步恢复,现金流改善。2024年一季报现金流短期有波动。

2.4.存货、合同负债稳健增长

2023年报中信机械行业存货为7516.15亿,同比增长13.97%;合同负债4099.28亿,同比增长18.61%。2024Q1存货、合同负债分别同比增长10.06%、14.49%。机械行业存货和合同负债同步稳健增长,行业需求情况良好。

2.5.三级子行业:部分周期子行业复苏,成长子行业依然有较好增速

2023年报中信机械子行业营业收入增速:光伏设备(+56.27%)、半导体设备(+28.94%)、核电设备(+21.69%)营业收入增速超过20%。高空作业车、船舶制造增速也超过了15%。其他运输设备、锅炉设备、电梯、工程机械、纺织服装机械增速靠后。2024Q1中信机械子行业延续了2023年报的趋势,光伏、半导体设备、服务机器人为代表的成长子行业和船舶制造为代表的周期板块表现依然比较突出,锅炉、油气设备、塑料加工机械、锂电设备、电梯等行业增速低迷。

2024Q1中信机械三级子行业扣非归母净利润,表现比较突出的子行业是船舶制造、纺织服装机械、服务机器人、金属制品、光伏设备等子行业。锅炉、机床工具、工业机器人、仪器仪表等子行业扣非净利润增速出现较大下滑。通过2023年报和2024一季报的数据,我们可以明显看出光伏设备、半导体设备为代表的成长子行业依然持续高增长,同时,服务机器人等其他成长子行业也开始触底,此外周期机械子行业中,船舶增长、纺织服装机械、金属制品等行业开始出现明显的业绩拐点,叉车、高空作业车等子行业也出现稳健增长。我们建议重点关注底部拐点型的成长子行业,例如半导体设备、服务机器人等投资机会,同时也高度重视已经成为右侧趋势的船舶制造、纺织服装机械、金属制品等行业龙头投资机遇,关注潜在触底反弹的工程机械、机床、工业机器人行业龙头。

3.2024年中期策略主要观点

2024年机械行业投资主要关注新需求。内需上重点关注大规模设备更新推动的周期机械板块设备更新和新质生产力推动的成长子行业,出口主要关注中国优势的装备制造业出海。内需上,随着国内经济增速平稳,新增需求挖掘较为困难,因此对于较成熟的产业主要把握行业设备更新周期,2024年3月国务院推动大规模设备更新及消费以旧换新,带动了社会巨量的存量设备更新需求,随着各部委和地方政府逐步落实配套政策,大规模设备更新有望在未来几年带动存量设备行业更新需求,加速设备更新周期到来。

此外,经济转型升级,未来的新经济主要看新质生产力带动,新质生产力也是较长一段时间我国GDP增长的一大动力,既有行业成长属性,也有科技创新属性,具有较好的投资价值。出口上,近年来机械行业增长核心动力有很大部分来自出口推动。经过多年的发展,中国的装备制造业已经逐步在较多领域有了较强的全球竞争力,优势装备制造业出海将进一步推动中国装备制造业实现全球化布局,推动优势装备产业龙头企业迈向更高的台阶,打开更大的市场空间。国外装备制造业龙头无不都是从国内走向全球,并成长为巨头企业,全球市场才能诞生巨头企业,中国优势装备产业龙头正在向全球龙头进军的途中。我们按照主要的看好逻辑梳理了受益的子行业。

内需--设备更新:主要受益的子行业有船舶制造、工程机械、铁路设备、机床、机器人、矿山冶金机械、农业机械、电梯、电表燃气表水表等。内需--新质生产力:主要受益的子行业有机器人、机床、半导体设备、低空经济等。出口:我国的优势装备产业主要包括船舶、工程机械、核电、锂电设备、机床\机器人、集装箱等。在三大需求中有很多子行业有明显的共振,我们优选共振比较多、周期右侧已经明显走出来,业绩修复阶段的子行业,重点推荐国内外需求共振,周期复苏右侧明显的船舶制造、高铁设备、半导体设备、矿山冶金机械等,次选内需共振,周期处于底部向上的子行业包括工程机械、机床、机器人、农业机械等。

4.设备更新叠加优质装备制造业出海推动景气度向上

4.1.船舶制造:船舶行业长周期复苏,盈利修复弹性可期

船舶按用途分,有民用船和军用船;按船体材料,有木船、钢船、水泥船和玻璃钢船等;按航行的区域分,有远洋船、近洋船、沿海船和内河船等;按动力装置分,有蒸汽机船、内燃机船、汽轮船和核动力船等;按推进方式分,有明轮船、螺旋桨船、平旋推进器船和风帆助航船等。民用船舶的分类中通常是按用途进行划分的。因分类方式的不同,同一条船舶可有不同的称呼。按用途的不同,可分为:客货船、普通货船、集装箱船、干散货船、油船、LNG船、特种作业船等等。

据联合国贸易和发展会议(UNCTAD)发布的《2022全球海运发展评述报告》,2021年,船舶运力总计达21.35亿载重吨,全球船舶中干散货船占比43%、油船占运力比重29%、集装箱船占比13%,杂货船及其他船占比15%。根据我国《关于实施运输船舶强制报废制度的意见》,海运船舶中,油船、散货船、杂货船报废船龄分别为31年、33年、34年(含)以上。但因为老旧船舶维保费用高、运输经济性差、环保要求等诸多因素,大部分船舶都会在强制报废之前提前退出市场。根据交通部数据,2017-2021年我国提前退出市场的老旧油船数量远大于强制报废的油船,因此,我国主要船型的实际报废在周期在20-25年。

以后巴拿马型集装箱船价格为例,2020年新船、5年、10年、15年、20年、25年船龄船舶价格分别是新船价格的78.63%、48.91%、28.04%、15.14%、10.35%。船龄到达20-25年以后,船舶残值只有约10-15%,接近报废。从克拉克松海运指数和新船价格指数看,上一轮周期在2000年左右启动,2008年初达到顶点,然后持续下行到2020年,2021年后海运指数和新船价格指数有明显复苏。2024年5月Clarksons新船价格指数达点186.43,较年初上涨4.7%,较2020年价格底部上升49%。中国编制的中国新造船价格指数同样也在在2020年见底(773点),2021年开始快速复苏,2023年以来中国新造船价格指数出现连续17个月上涨趋势,5月底中国新造船价格指数已经上涨到1098点,对比2020年底已经上涨超过42%。

从全球造船三大指标来看,新接订单从2000年开始复苏,2008年前后分别到达上一轮周期巅峰,然后持续回落到2020年见底,2021年又开始出现明显回暖,开启新一轮周期,目前仍处于船舶复苏周期阶段。

从手持订单量可以明显看到行业拐点的出现。2008年全球造船手持订单量达到上轮周期的顶峰,然后持续滑落,2020年见底,2021年开始全球造船手持订单重新开启向上增长的通道。与新接订单、手持订单快速增长的格局不同,造船完工量增长比较缓慢,从2021年本轮周期复苏开始,造船完工量远远赶不上新接订单量的速度,船舶制造出现供不应求的格局。

船舶行业的需求主要由三个因素驱动:1)船舶自身寿命周期、旧船的更新换代;2)海运需求景气周期;3)环保政策、能源政策或者新技术变革推动。1)船舶寿命决定周期,旧船更新换代周期开启从2000年开启的上一轮周期开始交付的船舶开始进入淘汰阶段,更新换代需求成为本轮周期最大推动力。按照20年周期的预测,预计本轮上行周期将持续到2030年左右。从2021年开始的船舶周期主要推动力将是上一轮行业周期上行期(2000-2011年)的船舶陆续进入老化淘汰阶段带来的设备更新需求。从图23的模拟推演可以看出,2024年仍处于这轮船舶设备更新的初期阶段,大规模更新换代仍在2029-2030年左右,这轮船舶上行周期仍有5-6年,造船完工量的空间仍有翻倍以上。

2)环保或能源政策推动。环保政策趋严愈演愈烈,将加速旧船更新节奏在2018年制定的初始战略中,国际海事组织IMO的目标为到2030年国际航运碳强度(单位运输量的碳排放)较2008年水平降低40%,到2050年降低70%;到2050年国际航运的温室气体年度排放总量比2008年至少减少50%。2023年7月国际海事组织(IMO)召开海洋环境保护委员会(MEPC)最新会议,提出航运业碳减排行动计划,目标于2050年实现碳排放量减少50%,三大短期措施指标,新造船能效涉及指标(EEDI)从2013年起分三个阶段实施,现有船舶能效指数(EEXI)、碳强度指标登(CII)将于2023年生效。

新造船能效涉及指标(EEDI):新造船碳排放量指标。要求2015年开始的新造船碳排放减排不低于10%,2020年开始的新造船碳排放减排不低于20%,其他新造船在指标生效之后碳排放减排不低于30%。集装箱船、LNG船2022年4月生效,干散货船、油船2025年生效。现有船舶能效指数(EEXI):所有400GT及以上的现有船舶(限于EEDI适用船舶种类),于2023年的第一个年度检验、中间检验或换证检验时(与IAPP证书时间协调,以最早发生者为准),其技术能效指数(EEXI)必须达到对应于2022年4月1日的设计能效指数(EEDI)水平。EEXI与EEDI类似,公式、基线相同,不同是具有折减系数。船级社评估了23000条船舶,符合要求散货船不到15%,集装箱船17.3%,油船26%,平均不到20%。

碳强度指标登(CII)指的是每吨每海里的碳排放量,CII值越低越好。在新的评级方式下根据船舶的CII,船舶的碳强度将分为A、B、C、D、E五个等级,其中A等级最佳。船舶的CII评级将记录在“合规声明”中,进一步详细体现在船舶的能效管理计划(SEEMP)中。连续三年被评为D级或E级的船舶,其管理人员必须提交一份优化行动计划,说明如何达到所要求的C等级及以上水平。根据中国船级社,现有运力中不满足EEXI要求,需要更新的油船、散货船、集装箱船分别占70%、77%、65%,将大幅催化船舶更新需求。

环保政策趋严愈演愈烈,将加速旧船更新节奏,大量存量的不符合环比排放标准的旧船在新的环保政策监管下将加速淘汰,推动行业更新换代加速。从新接订单情况来看,考虑到环保要求和能源转型,船东们正在继续加大力度投资替代燃料船舶和液化天然气(LNG)运输船。2023 年,全球替代燃料动力船舶订单共计460艘、3754.1 万载重吨,分别占新船订单的26.7%、34.5%,艘数占比进一步提高。

克拉克森(Clarksons)日前发布最新一期的《全球船厂监测》(World Shipyard Monitor)统计数据显示,2024年1-4月全球总计540艘2850总吨的新船订单中,多达217艘1370万总吨为替代燃料船舶,占比达到了47.9%,超过去年全年的40.9%,低于2022年全年创历史纪录的54.3%。2024年1-4月LNG动力船85艘950万总吨,甲醇动力船29艘200万总吨,LPG动力船34艘140万总吨,以及电池/混合动力推进船舶68艘60万总吨。以订单价值来计算,2024年1-4月全球新造船投资总计508亿美元,替代燃料船舶订单价值290亿美元(约合人民币2100.47亿元),同比上涨37%,所占比例达到了57.1%。

2024年1-4月船舶新接订单中,绿色动力船舶已经占船舶新建订单总吨位的47.9%,总订单价值量的57.1%,平均单价达到2116.79美元/总吨,较传统动力平均单价高出43.71%,绿色动力船舶平均单价明显高出传统动力。

绿色能源船舶不仅需求快速提高,单价也提高了很多,绿色船型占比的提高进一步优化了船舶订单的结构,提高了船舶制造企业的盈利能力,有望释放更大利润空间。中国船舶在2023年报业绩说明会上说明2023年中国船舶手持订单结构不断改善,中高端船型占比近80%,绿色船型占比超45%。公司瞄准大型LNG运输船、大型邮轮、双燃料超大型集装箱船、豪华客滚船、极地运输船、汽车运输船等中高端产品领域,打造了一批主要技术指标达到国际先进水平的标准化、系列化精品船型。3)海运需求带来的新增购置需求海运价格指数可以很大程度上反应出海运行业的景气程度。从波罗的海干散货指数BDI、原油运输指数BDTI两大海运价格指数来看,BDI指数在2007年底达到历史峰值11039点后,持续多年低迷,2016年一度跌破300点,最大跌幅超过97.4%。2021年开始,BDI出现明显的景气复苏一度反弹到5650点,差不多上一轮峰值55%。2022年以来全球经济形势走弱BDI重新下行调整。2023年开始又有明显震荡上行趋势。原油运输指数BDTI相对干散货景气度好得多,2019年,2022年有阶段性景气上行阶段。海运指数整体已经脱离周期底部区间,逐步震荡上行,海运需求的好转对船舶的新增购置和更新换代需求有明显的促进作用。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)