2024机械行业报告:挖掘机销量修复与高端制造机遇

核心观点:产业升级+自主可控,把握结构性机会

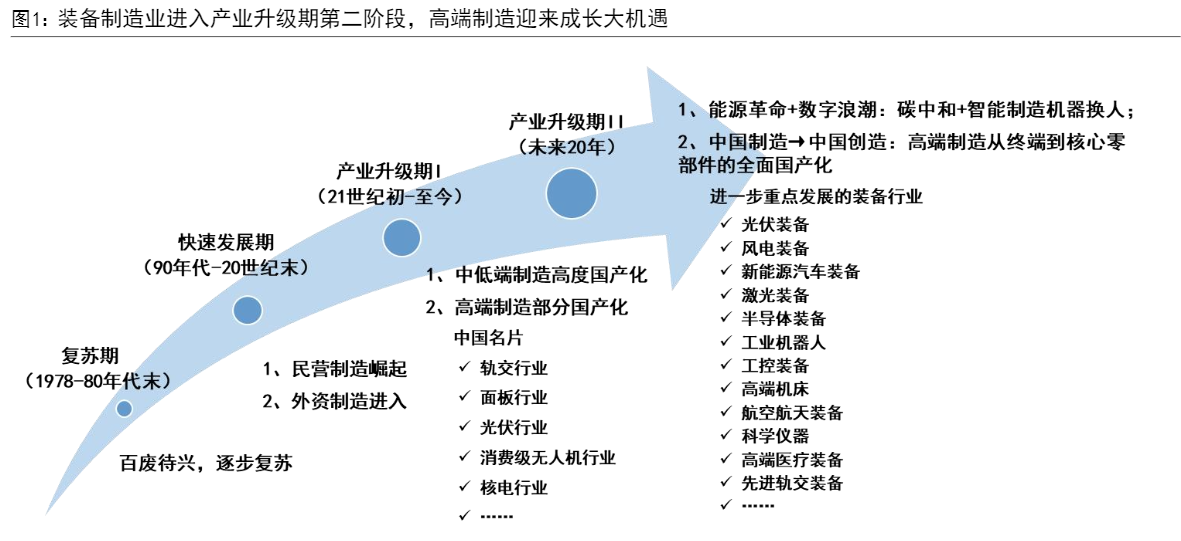

机械行业背景及展望:高端制造成长大机遇数字浪潮和能源变革的大时代,工业互联和万物互联让社会效率不断提升,新能源利用让社会成本不断降低,我们同时站在了这两个巨大的风口前面。中国正在迎来全方位的产业升级,中国制造业厚积薄发,自2020年新冠疫情后正在加速崛起,行业内“专精特新”小巨人企业正在解决我国各行各业的卡脖子问题,逐步实现进口替代,正在或者已经成为各细分行业的隐形冠军;行业内优秀制造企业已经从进口替代走向出口替代,具备全球竞争力,中国高端制造正在迎来历史性的成长机遇。装备制造业当前已进入产业升级期第二阶段,高端装备自主可控、智能制造引领未来。

1)高端装备自主可控:核心装备国产化是产业自主崛起的基础,突破核心高端装备的瓶颈,才会实现下游产业真正的自主化、产业化,重点产业包括有:半导体装备、高端机床及刀具、工控装备、工业机器人、激光装备、科学仪器等;

2)产业升级大势所趋:中国正在迎来全方位的产业升级,“双碳”目标引领下的新能源和人口老龄化背景下的数字化制造步入黄金发展期。

整体看,产业升级+自主可控背景下,光伏/锂电/风电/半导体/工业自动化等新兴战略产业迎来爆发,推动相关企业形成大量的资本开支,带来对中游机械公司巨大的需求,产业链上设备公司均有较好地成长,特别是在增量扩张逻辑下中小制造企业也会有更大的盈利弹性。

研究框架:把握强阿尔法公司,挖掘高贝塔行业投资机会为了更好探讨机械行业上市公司的商业模式和核心竞争力,我们基于相似的商业模式和业务特性将机械公司主要分为4个类型:上游核心零部件公司、中游专用/通用设备公司、下游产品型公司以及服务型公司。

1)上游核心零部件公司:强阿尔法属性,属于中游专用/通用设备公司的上游,通常是研发驱动,具备核心底层技术,依靠技术实力或业务模式创新构建较高的竞争壁垒,形成较好的竞争格局,使得公司具备一定的议价权,普遍具备较强盈利能力,通过品类升级/扩张及下游领域拓展不断打开成长天花板,此类公司均值得关注。

2)中游专用/通用设备公司:高贝塔属性,产品供应下游客户进行工业生产,机械公司整体处于产业链中游,议价权相对较低,重点关注高成长行业或稳健增长行业中具备进口替代机会的公司,公司层面关注公司技术实力及优质客户绑定情况,通常行业竞争较为激烈,强者越强,优选龙头公司,推荐高景气的新能源(光伏/锂电/风电/核电)和工业自动化(工业机器人/工控/激光)等行业。

3)下游产品型公司:产品具备使用功能,直接供人类使用或操作,行业空间更大,通常下游应用领域较为广泛,下游较为分散的客户公司具有较强的议价权。重点关注高成长行业或稳健增长行业中具备进口替代机会的公司,公司层面综合考虑公司技术+产品+品牌+渠道,优选龙头公司,推荐培育钻石、通用测试测量仪器等细分子行业。

4)服务型公司:通过提供服务获取收入,通常需求稳健,现金流较好,行业长期稳健增长,龙头公司先发优势显著,优选赛道空间大的细分赛道龙头,推荐检测服务等行业。

基于以上框架,我们按照特性进行了将机械公司主要分为了4类:

1)商业模式好、增长空间大的检测服务公司:重点推荐华测检测、广电计量、苏试试验、信测标准,关注中国电研。

2)处于成长阶段或高景气度的上游核心零部件公司:a、激光行业重点推荐柏楚电子,其他关注锐科激光;b、液压件行业重点推荐恒立液压;c、高端密封件行业重点推荐中密控股;d、X线探测器行业重点推荐奕瑞科技、日联科技;e、机器人核心部件行业重点推荐绿的谐波、埃斯顿;f、工业机器视觉行业重点推荐奥普特;g、通用核心部件行业重点推荐汇川技术、国茂股份、汉钟精机;h、工业自动化行业重点推荐怡合达。

3)处于成长阶段或高景气度的产品型公司:通用电子测量行业重点推荐鼎阳科技、普源精电、优利德。4)景气度高的专用/通用装备行业:a、光伏装备行业重点推荐捷佳伟创、晶盛机电、奥特维、帝尔激光;b、注塑机行业重点推荐伊之密。

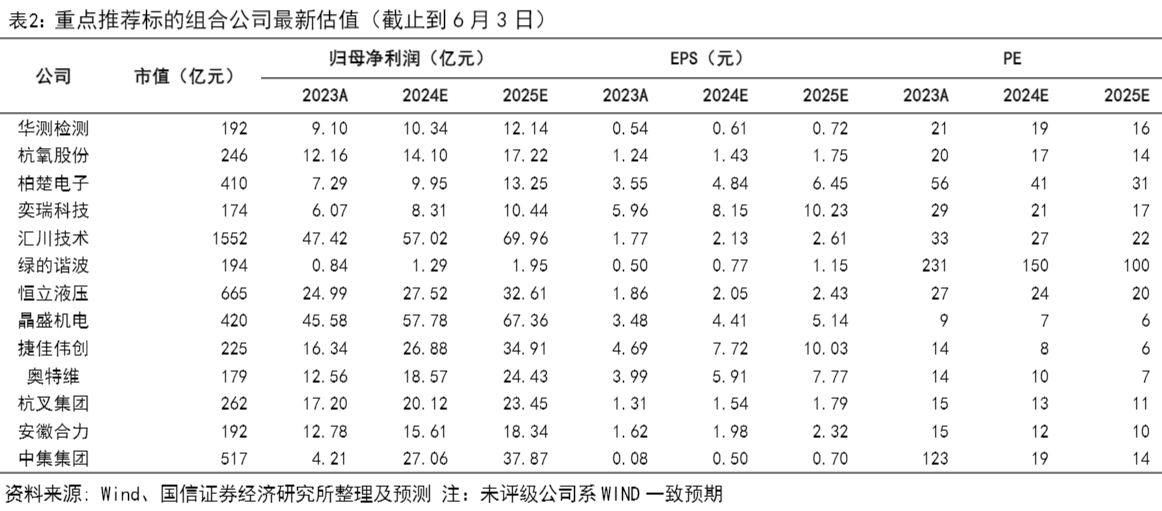

投资建议:关注经营趋势确定性向好的优质标的重点组合:华测检测;杭氧股份;柏楚电子、奕瑞科技、汇川技术、绿的谐波;恒立液压、三一重工;捷佳伟创、奥特维;杭叉集团、安徽合力;中集集团、中国通号。

6月金股推荐:【中集集团】【中国通号】【伊之密】【三一重工】。当前时点,建议积极关注国内有望见底企稳且出口较好的工程机械、独立周期向上的集装箱,以及经营趋势确定性向好板块轨交设备、核电设备、注塑机等行业,具体看:

1、工程机械:(挖掘机下行4年销量边际企稳,出口打开增量空间):中国工程机械工业协会5月11日数据,2024年4月主要制造企业销售各类挖掘机18822台,同比增长0.27%,增速环比改善,其中国内10782台,同比增长13.3%,增速超过此前CME预期;出口8040台,同比下降13.2%。重点关注【三一重工】【恒立液压】【徐工机械】【中联重科】【柳工】等。

2、轨交设备:2024年5月10日,国铁集团发布2024年首次动车组招标公告,招标范围及内容:时速350公里复兴号智能配置动车组(8辆编组),数量132组;时速350公里复兴号智能配置高寒动车组(8辆编组),数量13组;时速350公里复兴号智能配置动车组(17辆编组),数量20组(10列),共计165组,为近年来单轮规模最大招标,行业保持高景气度,重点关注【中国通号】【中国中车】【朗进科技】等;

3、核电装备:(三代核电已批量化建设,四代核电可期):第三代核电2019-2023年新批4/4/5/10/10台核电机组,确定性向好趋势,第4代核电示范首堆22年成功并网发电后,多个项目已启动招投标工作,批量化建设未来可期,重点关注【佳电股份】【中密控股】【江苏神通】。

4、通用设备:通用制造库存周期一般3-4年,自2021年7月行业下行至今已超过2年半,我们认为即使在需求疲软的背景下当前库存已处于底部阶段,部分行业已开启补库存过程,叠加政策端刺激设备更新,通用设备将充分受益,建议积极关注订单已企稳回暖的注塑机、叉车及工控行业,其他关注机床、工业机器人等,重点关注【伊之密】【杭叉集团】【安徽合力】【汇川技术】【国茂股份】【华锐精密】;

5、科学仪器:股价已处于底部位置,长期逻辑持续受益国产化替代,短期有望受益设备更新政策,建议积极关注电子测量仪器行业,重点关注【鼎阳科技】【普源精电】【优利德】等。

6、检测服务:检测行业经营稳健、现金流好,估值已消化到历史低位,多家检测公司亦前瞻布局低空经济相关检测服务项目,重点关注【华测检测】【广电计量】【苏试试验】【信测标准】。

7、集装箱:集装箱行业一般4-5年一轮周期。2020年-2023年行业产量分别约310/710/380/231万TEU,已至周期底部,2024年行业已呈现复苏趋势,建议重点关注【中集集团】。风险提示:宏观经济下行、原材料涨价、汇率大幅波动。

5月行情回顾

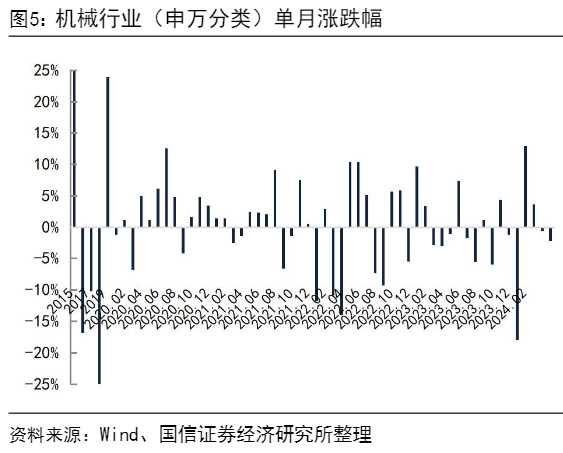

机械板块重点推荐组合5月份重点推荐组合:华测检测;杭氧股份;柏楚电子、奕瑞科技、汇川技术、绿的谐波;恒立液压、三一重工;晶盛机电、捷佳伟创、奥特维;杭叉集团、安徽合力;中集集团、中国通号。截止5月31日,机械行业(申万分类)指数下跌2.20%,跑输沪深300指数1.52个pct。

6月份重点推荐组合:华测检测;杭氧股份;柏楚电子、奕瑞科技、汇川技术、绿的谐波;恒立液压、三一重工;奥特维;杭叉集团、安徽合力;中集集团、中国通号。

6月“小而美”组合:佳电股份、中密控股;鼎阳科技、普源精电、东华测试、优利德;汉钟精机;广电计量、信测标准;伊之密;华锐精密。

5月机械板块下跌2.20%,跑输沪深3001.52个点5月份市场表现分化。截至2024年5月31日,5月机械行业(申万分类)指数下跌2.20%,跑输沪深300指数1.52个pct。从全行业看,机械行业5月涨幅在27个行业(申万分类)中排第15位。

5月机械板块估值水平处于较低位置截止5月31日,从市盈率看,机械行业TTM市盈率约为30.02倍,从市净率看,机械行业市净率约为2.08倍,整体处于历史较低位置。5月机械子行业表现分化,检测服务涨幅最大从我们分类的17个机械子行业(各子行业按等权重加权)来看,2024年5月机械行业少数子行业上涨,检测服务涨幅最大,5月涨幅2.12%,其次为核电装备,5月涨幅1.54%。

从个股表现来看,2024年5月单月涨幅排名前五位的公司分别为:电科院/上工申贝/力星股份/广日股份/上海沪工等公司;2024年涨幅排名前五位的公司分别为:金盾股份/广日股份/宗申动力等公司。

数据跟踪:5月制造业PMI指数49.50%

5月制造业PMI指数49.50%,环比下降0.90个pct

国家统计局5月31日数据)5月制造业PMI指数49.50%,环比下降0.90个pct。根据国家统计局数据,5月制造业采购经理指数为49.50%,环比下降0.90个pct,低于荣枯线。历史情况看,制造业PMI自2020年3月持续到2021年8月连续17个月维持景气区间,2021年9月以来在50%荣枯线附近波动,2022年10-12月连续三个月在荣枯线之下。2023年1-3月重返扩张区间,制造业景气水平回升,4-5月回落,6月至9月持续小幅回升,9月保持在荣枯线之上,2023年10月-2024年2月持续处于荣枯线之下,3月以来持续高于荣枯线。

5月钢/铜/铝价格指数环比变动0.23%/0.12%/5.19%

Wind6月3日数据)机械行业上游主要原材料钢/铜/铝价格自2016年起持续上涨至2021年中旬达历史最高水平,后有所回调,目前处于近五年中间偏高位置。2022年以来钢价/铜价/铝价指数变动-18.79%/+3.02%/-4.60%;2023年以来钢价/铜价/铝价指数变动-5.49%/+19.05%/+13.41%;2024年1月以来钢价/铜价/铝价指数环比变动-5.20%/+17.80%/+14.62%。

机床:2024年4月金属切削机床当月产量同比增长11.10%

(国家统计局5月17日数据)2024年4月金属切削机床当月产量为6.00万台,同比增长11.10%。根据国家统计局,2015-2023年金属切削机床产量由75.50万台下降至61.25万台,CAGR为-2.58%;金属成形机床产量由30.40万台下降至15.10万台,CAGR为-8.38%。2024年1-4月金属切削机床累计产量为21.10万台,同比增长6.00%。2024年1-4月金属成形机床累计产量为5.10万台,同比下降16.40%。

工业机器人:2024年4月当月产量同比增长25.90%

(国家统计局5月17日数据)2024年4月工业机器人当月产量5.04万台,同比增长25.90%。根据国家统计局统计,2015-2023年我国工业机器人产量由3.30万台增长至42.95万台,CAGR达37.81%。2024年1-4月工业机器人累计产量17.08万台,同比增长9.90%。

工程机械:2024年5月挖掘机销量同比增长5%左右

工程机械杂志5月28日数据)2024年5月销售各类挖掘机16200台,同比增长5%左右,其中国内7700台,同比增长近19%;出口8500台,同比下降近17%。1—5月,累计销售挖掘机84986台,同比下降8.67%;其中国内同比下降0.5%,出口同比下降16%。挖掘机:5月销量1.62万台,同比增长5%左右。从销量来看,根据中国工程机械工业协会对26家挖掘机制造企业统计,2015-2022年我国挖掘机销量由5.63万台增长至26.13万台,CAGR达24.51%,2022/2023年我国挖掘机累计销量26.13/19.50万台,同比增长-23.76%/-25.38%。月度数据来看,2024年5月销量1.62万台,同比增长5%左右。挖掘机销量自2016年以来大幅复苏,呈现一轮五年的景气上行周期,2021年5月以来持续下滑,景气度降低。从产量来看,根据国家统计局统计,2015-2022年我国挖掘机产量由9.26万台增长至30.70万台,CAGR达18.67%,2023年我国挖掘机累计产量23.58万台,同比增长-23.50%。

月度数据来看,2023年12月挖掘机产量2.19万台,同比增长-4.60%。2016-2020年呈现新一轮景气上行周期,2021年增速放缓,2022-2023年下降。装载机:4月销量9779万台,同比增长0.89%。从销量来看,据中国工程机械工业协会对22家装载机制造企业统计,2015-2022年我国装载机销量由6.50万台增长至11.03万台,CAGR达7.83%,2022/2023年装载机累计销量为11.03/9.47万台,同比增长-13.95%/-14.08%。月度数据来看,2024年1月销量0.71万台,同比增长18.40%。装载机销量自2017年以来增速转正,呈现复苏态势,2022-2023年下滑,景气度受影响。

5月行情回顾&重要数据跟踪:5月制造业PMI指数49.50%,低于荣枯线5月机械行业(申万分类)指数下跌2.20%,跑输沪深300指数1.52个pct。机械行业TTM市盈率/市净率约为30.02/2.08倍。2024年1月以来钢价/铜价/铝价指数环比变动-5.20%/+17.80%/+14.62%。

5月制造业采购经理指数为49.50%,环比下降0.90个pct,低于荣枯线。PMI(国家统计局5月31日数据):5月制造业采购经理指数为49.50%,环比下降0.90个pct,低于荣枯线。分行业看,装备制造业PMI为50.7%,环比下降0.6个pct;高技术制造业PMI为50.7%,环比下降2.3个pct,保持在扩张区间。

工程机械(工程机械杂志5月28日数据):CME预计2024年5月主要制造企业销售各类挖掘机16200台,同比增长5%左右,市场逐步修复。国内市场预估销量7700台,同比增长近19%;出口市场预估销量8500台,同比下降近17%。重点组合&6月投资观点:关注经营趋势确定性向好的优质标的重点组合:华测检测;杭氧股份;柏楚电子、奕瑞科技、汇川技术、绿的谐波;恒立液压、三一重工;捷佳伟创、奥特维;杭叉集团、安徽合力;中集集团、中国通号。

6月金股推荐:【中集集团】【中国通号】【伊之密】【三一重工】。当前时点,建议积极关注国内有望见底企稳且出口较好的工程机械、独立周期向上的集装箱,以及经营趋势确定性向好板块轨交设备、核电设备、注塑机等行业,具体看:

1、工程机械:(挖掘机下行4年销量边际企稳,出口打开增量空间):中国工程机械工业协会5月11日数据,2024年4月主要制造企业销售各类挖掘机18822台,同比增长0.27%,增速环比改善,其中国内10782台,同比增长13.3%,增速超过此前CME预期;出口8040台,同比下降13.2%。重点关注【三一重工】【恒立液压】【徐工机械】【中联重科】【柳工】等。

2、轨交设备:2024年5月10日,国铁集团发布2024年首次动车组招标公告,招标范围及内容:时速350公里复兴号智能配置动车组(8辆编组),数量132组;时速350公里复兴号智能配置高寒动车组(8辆编组),数量13组;时速350公里复兴号智能配置动车组(17辆编组),数量20组(10列),共计165组,为近年来单轮规模最大招标,行业保持高景气度,重点关注【中国通号】【中国中车】【朗进科技】等;

3、核电装备:(三代核电已批量化建设,四代核电可期):第三代核电2019-2023年新批4/4/5/10/10台核电机组,确定性向好趋势,第4代核电示范首堆22年成功并网发电后,多个项目已启动招投标工作,批量化建设未来可期,重点关注【佳电股份】【中密控股】【江苏神通】。

4、通用设备:通用制造库存周期一般3-4年,自2021年7月行业下行至今已超过2年半,我们认为即使在需求疲软的背景下当前库存已处于底部阶段,部分行业已开启补库存过程,叠加政策端刺激设备更新,通用设备将充分受益,建议积极关注订单已企稳回暖的注塑机、叉车及工控行业,其他关注机床、工业机器人等,重点关注【伊之密】【杭叉集团】【安徽合力】【汇川技术】【国茂股份】【华锐精密】;

5、科学仪器:股价已处于底部位置,长期逻辑持续受益国产化替代,短期有望受益设备更新政策,建议积极关注电子测量仪器行业,重点关注【鼎阳科技】【普源精电】【优利德】等。

6、检测服务:检测行业经营稳健、现金流好,估值已消化到历史低位,多家检测公司亦前瞻布局低空经济相关检测服务项目,重点关注【华测检测】【广电计量】【苏试试验】【信测标准】。

7、集装箱:集装箱行业一般4-5年一轮周期。2020年-2023年行业产量分别约310/710/380/231万TEU,已至周期底部,2024年行业已呈现复苏趋势,建议重点关注【中集集团】。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)