2024年国产数据库市场发展报告

1、国产数据库龙头

公司已成长为国产数据库龙头。公司成立于2000年,是国内领先的数据库产品开发服务商,国内数据库基础软件产业发展的关键推动者。公司始终坚持独立研发的技术路线,已掌握数据管理与数据分析领域的核心前沿技术,拥有主要产品全部核心源代码的自主知识产权。目前公司为客户提供各类数据库软件及集群软件、云计算与大数据等一系列数据库产品及相关技术服务,致力于成为国际顶尖的全栈数据产品及解决方案提供商。

公司逐渐形成以数据库管理系统为核心的产品生态体系。公司通过基础数据库软件、面向不同应用场景的数据库集群软件以及云计算系列软件、大数据系列软件等产品形成以数据库管理系统为核心的产品生态体系,覆盖从数据交换、数据储存、数据治理到数据分析的全产业链,可为客户提供企业级的全栈数据解决方案和技术服务。

公司逐渐形成全栈互补的数据库产品布局。公司以集群式关系数据库为核心产品,同时积极布局原生分布式数据库、图数据库、缓存数据库、数据治理、云服务与云数据库管理等相关技术、产品发展趋势,形成全栈互补的产品结构,实现了对当前市场形态和未来发展趋势的兼顾。

公司客户涵盖党政、金融、能源等行业。公司主营业务(终端)客户主要为党政、能源、军工、金融、航空、通信等领域内的机关单位和大型央企、国企,服务于包括建设银行、中国人保、国家电网、中国航信、中国移动、中国烟草等行业头部央企。

中国软件为达梦数据单一最大股东。中国软件旗下拥有较为完整的自主安全软件产业链,在生态适配、驱动销售等方面赋能达梦数据公司业务拓展。公司实际控制人为公司创始人、董事长冯裕才,直接持有公司7.64%股份,并通过对梦裕科技、曙天云、得特贝斯、数聚云、惠梦源、数安科技、梦达惠佳、数聚通等合伙企业实施控制进而间接拥有公司股份,此外冯裕才还通过与韩朱忠、周淳等管理团队的一致行动关系控制公司部分表决权。冯裕才为行业领军人物,曾任华中科技大学数据库与多媒体技术研究所所长、中国计算机学会数据库专业委员会副主任等职位,执掌公司20余年,对行业现状具有丰富洞察力,对市场价值具备敏锐的判断力,有望带领公司成长壮大。

达梦数据业绩高增长。2018-2023年,公司营业收入从2.17亿元增至7.94亿元,CAGR为29.60%;归母净利润从0.30亿元增至2.96亿元,CAGR为58.55%。公司业绩高增长,一方面得益于国内数字化建设及国产数据库软件行业的发展,一方面主要系公司技术积累深厚,产品力不断打磨,同时公司不断完善渠道体系,市场开拓能力较强。

按业务类型构成,软件产品使用授权业务收入为公司主营业务收入的最主要来源且占比持续提升。软件产品使用授权业务分行业来看,能源、金融行业增长加速。公司数据库软件产品在国家电网的核心电力调度系统中得到广泛应用,伴随公司数据库软件产品向电网管理信息系统市场及风电、水电、核电等新能源市场的进一步拓展延伸,公司能源行业软件产品使用授权业务收入实现快速增长。金融行业用户数据量大、数据处理效率要求高,对数据库软件产品的运行性能要求极高,2021-2023年,公司金融行业软件产品使用授权业务收入复合增长率为22.67%,充分彰显公司产品技术实力。

2、信创正当时,国产厂商初显峥嵘

2.1、潜力空间广阔,关系型占主导

中国数据库市场规模快速增长。根据中国通信标准化协会大数据技术标准推进委员会(简称CCSATC601)测算,2022年全球数据库市场规模为833亿美元,中国数据库市场规模为59.7亿美元,占全球7.2%。预计到2027年,中国数据库市场总规模将达到1286.8亿元,市场年复合增长率(CAGR)为26.1%。

中国数据库市场规模快速增长。根据中国通信标准化协会大数据技术标准推进委员会(简称CCSATC601)测算,2022年全球数据库市场规模为833亿美元,中国数据库市场规模为59.7亿美元,占全球7.2%。预计到2027年,中国数据库市场总规模将达到1286.8亿元,市场年复合增长率(CAGR)为26.1%。中国数据库市场规模快速增长。根据中国通信标准化协会大数据技术标准推进委员会(简称CCSATC601)测算,2022年全球数据库市场规模为833亿美元,中国数据库市场规模为59.7亿美元,占全球7.2%。预计到2027年,中国数据库市场总规模将达到1286.8亿元,市场年复合增长率(CAGR)为26.1%。

2022年公有云数据库市场规模首次过半。据CCSATC601测算,按数据库部署方式划分,2022年中国公有云数据库市场规模为219.15亿元,较2021年增速51.6%;本地部署数据库市场规模为184.45亿元,较2021年增速14.4%。2022年公有云和本地部署模式市场规模分别占总市场54.3%和45.7%,2022年公有云数据库市场规模首次过半。预计2023年公有云市场占比将进一步扩大达到59.8%,规模达到323.16亿元;本地部署式市场增速达到17.8%,规模为217.24 亿元。

中国数据库产品数量分布仍以关系型为主。根据墨天轮对中国数据库模型数量的分析,2023年关系型数据库以绝对优势占据主导地位,占比高达57.0%,这反映了关系型数据库在数据管理和分析中的普遍适用性和重要性。时序数据库占比14.8%位居第二,显示出市场对于处理时间序列数据的强烈需求,特别是在物联网、金融监控和实时分析等领域。图数据库占比10.9%位列第三,凸显了图数据库在处理复杂关系和网络分析方面的重要性,其应用在社交网络分析、推荐系统等领域日益增多。

2.2、国产厂商初现峥嵘,未来成长更值期待

中国关系型数据库管理软件市场:国内厂商主导,腾讯、华为份额提升。一方面,凭借在整体公有云服务市场的突出优势,阿里、腾讯在国内关系型数据库管理软件市场中占有率排名始终居于TOP2。另一方面,华为得益于持续对数据库产品技术的大力投入和产业生态不断完善,市场份额显著提升。

传统本地部署模式市场,国产数据库厂商份额迅速扩大。政策支持下近两年本土厂商市场份额迅速扩大,市场份额正在快速追赶上Oracle、微软、IBM、SAP等国际厂商。达梦数据库凭借多年的市场积累,市场销售额保持了快速增长,在国内处于领先地位。

3、竞争优势突出,有望持续突破

3.1、研发实力雄厚,人才队伍强大

公司持续加码研发投入,保持多产品方向的领先地位。公司主要研发项目集中于关系型、集中式、分布式、数据采集与集成、非关系型、多模、HTAP 等方向。根据IDC 发布的《2021 年下半年中国关系型数据库软件市场跟踪报告》,关系型数据库正向分布式、云原生、AI 使能、HTAP(混合事务与分析型数据库)、多模等方向发展。针对上述数据库产业发展方向,公司积极应对,在进一步加强原有集中式、关系型方向技术优势的同时,投入大量资源对数据采集与集成、数据分析与应用、非关系型、分布式、HTAP、多模、云部署等方向进行深度研发,并在多个方向完成产品化与商业化,力争实现多技术路径、多产品方向的均衡发展。公司在数据库方向核心技术研发方面较高水平的投入规模能够为公司核心产品、技术持续迭代发展提供重要支撑。

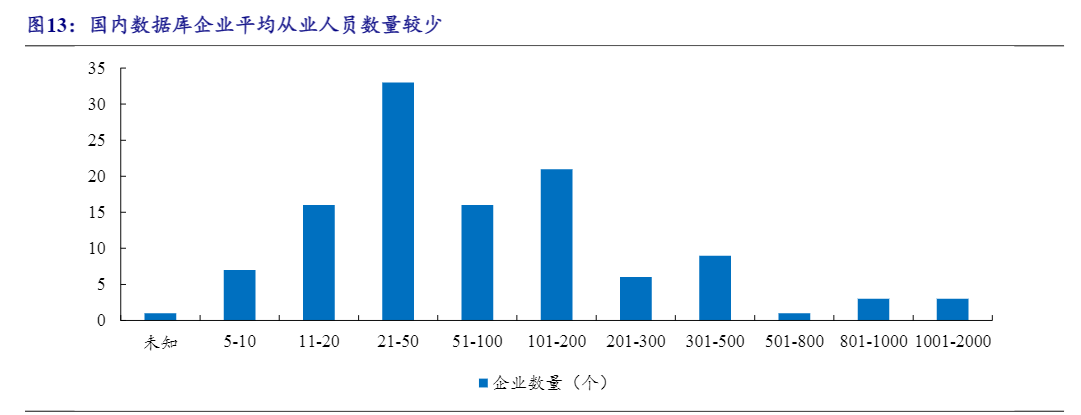

公司人才队伍强大。公司经过长期发展,逐步形成了一支掌握数据库核心技术的人才团队。相关核心人才从公司初创初期开始持续研发达梦数据库产品,具有丰富的一线研发经验。根据中国信息通信研究院发布的《数据库发展研究报告(2022年)》中对国内数据库企业人员的调查结果:“我国数据库企业从业技术人员不足2万人,员工数量平均约200人。最高为2000人左右规模,最低不足5人左右规模。其中21-50人左右规模企业占比最高,数量为33个,比例达到28.4%。人数在101-200人左右规模次之,数量为21个,占比18.1%。11-20以及51-100人数量均为16个,位居第三,占比13.8%”。由此可见,我国数据库虽然数量众多,但平均从业人员数量较少。目前公司员工规模已超过1400人,在国内数据库厂商中处于前列。

3.2、技术积累雄厚,产品性能优异公司技术积累雄厚,创新实力强大。公司核心团队在数据库领域拥有40余年研发经验及技术积累,完成并获得数十项国家级或省部级科研开发项目与奖项。根据中国信通院发布的《数据库发展研究报告(2021年)》对国内数据库厂商专利状况的调查结果,我国数据库企业针对数据库领域的平均专利数量(含国内外专利)为38个,50%的企业专利数量不足4个,90%的企业专利数量不足100个。根据公司招股书,截至2023年12月31日,公司已拥有授权专利292项,软件著作权365项,具有丰厚的技术储备。

公司整体技术水平国内领先、国际先进。根据公开的产品性能指标,公司DM8产品整体技术水平达到国内领先、国际先进水平。根据中国电子学会、中国电子技术标准化研究院赛西实验室等专业机构的评测,在国产CPU与IntelCPU仍存在一定性能差距的情况下,达梦数据库共享存储集群通过聚合多台国产CPU服务器计算资源,在整体系统层面对所测试应用场景取得良好性能水平,并发业务处理性能与OracleRAC集群为代表的国外产品基本处于同一水平。此外,根据金融、电信运营商、财政等领域客户反馈,公司产品表现出与用户原有系统所采用的国际主流数据库产品性能相当的水准,从整体上表现出良好的技术能力水平。

3.3、产品布局日臻完善,力争提供全栈数据解决方案公司将提供全栈数据解决方案作为公司的战略发展方向,力争全面覆盖关系和非关系数据库市场的产品。在此策略下,公司通过独立的蜀天梦图、达梦江苏两个子公司在图数据库、缓存数据库、时序数据库方向加大投入,有利于打造专业品牌,专注细分市场特有技术研发,提升公司在非关系数据库领域的市场竞争力,逐渐形成完善的产品布局。公司在非关系型数据库领域已布局相关产品及技术包括,除公司核心产品达梦数据库(多模)已经具备文档类型、空间类型、对象类型的非关系型数据支持能力外,公司组织研发的蜀天梦图数据库亦已经进入商业化阶段。在技术储备方面,公司通过图数据库的研发,已经完成并掌握了分布式图存储、分布式键值存储技术。综上所述,在非关系型数据库技术趋势中,公司及时跟进,相关产品规划和策略符合业界发展方向。

公司积极布局云上数据库领域。公司将主要通过提升达梦数据库的上云能力以及增加云上达梦数据库的差异化特点以更好的应对云厂商自有数据库产品的竞争与挑战。在上云能力方面,公司已通过达梦启云数据库云服务平台开展相关研发,可提供达梦数据库在私有云、公有云上的按需发访、统一纳管、集中运维等能力,并形成了产品和收入。

在云上达梦数据库差异化方面,公司通过采取一套数据库产品支持在不同公有云平台进行部署和对接的产品策略,可为用户在不同公有云间提供统一的数据库访问体验和服务水平,与云厂商自有数据库产品进行差异化竞争,以满足规模较大用户的多公有云部署需求。目前,公司数据库产品已在天翼云、移动云、中国电子云等公有云平台实现了服务交付能力。

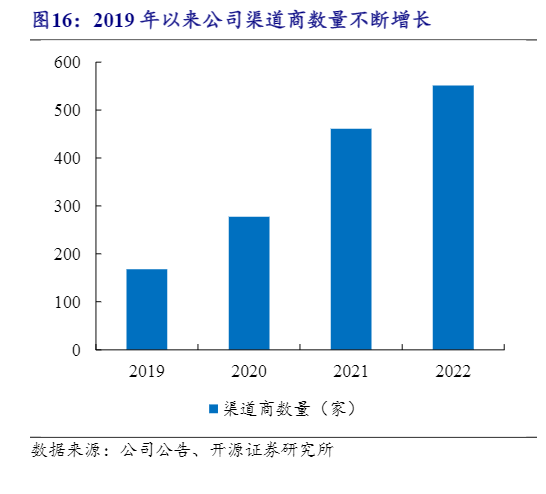

3.4、渠道布局卓有成效,市场开拓能力显著提升公司致力于构建和完善渠道体系。公司自2018 年着手建设渠道销售体系,渠道商数量逐年增长,截至2023年末公司已与近千家渠道商签订框架合作协议,渠道销售网络遍布全国各行业和地区,为公司持续的市场开拓打下了良好的基础。得益于渠道体系不断完善,公司终端用户数量和收入逐年增长,渠道布局卓有成效。此外,公司也在全国范围内持续布局本地化销售及服务网络,提供本地化的售前、售后服务,进一步促进客户维护与开发。

数据库:乘信创东风而起,国产厂商初现峥嵘数据库:潜力空间大,替代正当时。根据中国通信标准化协会大数据技术标准推进委员会测算,2022年中国数据库市场规模为59.7亿美元,预计到2027年将达到1286.8亿元,市场年复合增长率为26.1%。作为核心基础软件,国产数据库产业有望乘信创东风迎来重要发展机遇。国产厂商初现峥嵘,市场份额提升。政策驱动下近两年国产厂商产品性能日趋成熟,并加快抢占国外厂商份额,根据IDC,2023年达梦在本地部署市场的份额已上升至7.45%。未来伴随行业信创的持续加速推进,我们看好具有领先产品性能和丰富客户生态国产龙头厂商有望强者恒强。竞争优势突出,有望持续突破(1)研发实力雄厚,人才队伍强大。截至2023年底,公司员工规模超过1400人,相关核心人才具有丰富的一线研发经验,在国内数据库厂商中处于前列。

(2)技术积累雄厚,产品性能优异。截至2023年12月31日,公司已获得授权专利292项,具备较强技术创新能力和深厚技术积累。另据公开的产品性能指标,公司DM8产品整体技术水平达到国内领先、国际先进水平,获得客户广泛认可。(3)产品布局日臻完善。公司将提供全栈数据解决方案为战略发展方向,力争全面覆盖关系和非关系数据库,积极布局云数据库并实现产品收入快速增长。(4)渠道布局卓有成效。截至2023年末公司已与近千家渠道商签订框架合作协议,渠道网络遍布全国各行业和地区,为市场开拓打下良好基础。

4、盈利预测与投资建议

4.1、核心假设核心假设1:公司为国产数据库龙头厂商,产品技术实力领先,客户关系良好,市场份额领先,有望受益行业信创机遇收入快速增长。其中我们预计金融、能源行业有望率先实现信创替换,预计2024-2026年收入年均复合增速约30%;考虑到受全国财政支出安排因素影响,党政信息化建设有所放缓,预计党政2024-2026年收入年均复合增速约13%。核心假设2:公司数据库软件产品整体标准化程度较高,叠加收入占比提升,有望带动公司综合毛利率持续向上。核心假设3:收入高增长有望摊薄销售费用、管理费用;公司持续一定研发投入,研发费用率预计保持稳定,保证核心竞争力。

4.2、盈利预测与估值分析公司为国内领先的数据库产品开发服务商,拥有全栈互补的数据库产品布局,市场份额在国内处于领先地位,有望受益信创机遇进入业绩高增长通道。我们预计公司2024-2026年归母净利润分别为3.50、4.20、5.06亿元,EPS分别为4.61、5.53、6.65元/股。我们选取了金山办公、中望软件、航天软件、星环科技等国产基础软件龙头作为可比公司。公司对应当前股价PE分别为46.1、38.4、31.9倍,低于行业可比公司,首次覆盖,给予“买入”评级。

5、风险提示

客户投资不及预期:公司软件产品使用授权业务终端用户主要集中于党政、能源和金融等领域。其中,得益于近年政务信息化的推进,公司已在党政领域实现大幅增长,但由于该领域内行业竞争愈发激烈,已建设完毕的项目也存在一定的更新迭代周期,公司未来该领域内收入能否持续增长存在一定不确定性。同时,国家产业政策的支持对基础软件行业的发展及各行业的数字化转型也有较大影响,若未来产业政策出现不利变化导致各行业领域核心系统信息化进程不及预期或出现行业竞争加剧,公司将存在未来收入增长率下滑的风险。市场竞争加剧:基础软件行业具有很高的技术壁垒和市场壁垒,目前国际数据库公司仍占据大部分市场份额。同时,部分国内互联网、通信龙头企业也依托云数据库、开源数据库等产品逐步进入相关市场,可能对公司未来的新市场开拓进程产生冲击。渠道销售收入较为集中的风险:若公司未能对主要渠道商进行有效管理或因意外情况导致主要渠道商与公司取消合作且公司无法找到实力较强的渠道商进行替代,将可能会对公司销售收入及经营业绩造成影响。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)