【天风证券】酒水饮料周报:茅台业绩平稳落地,把握回调机会

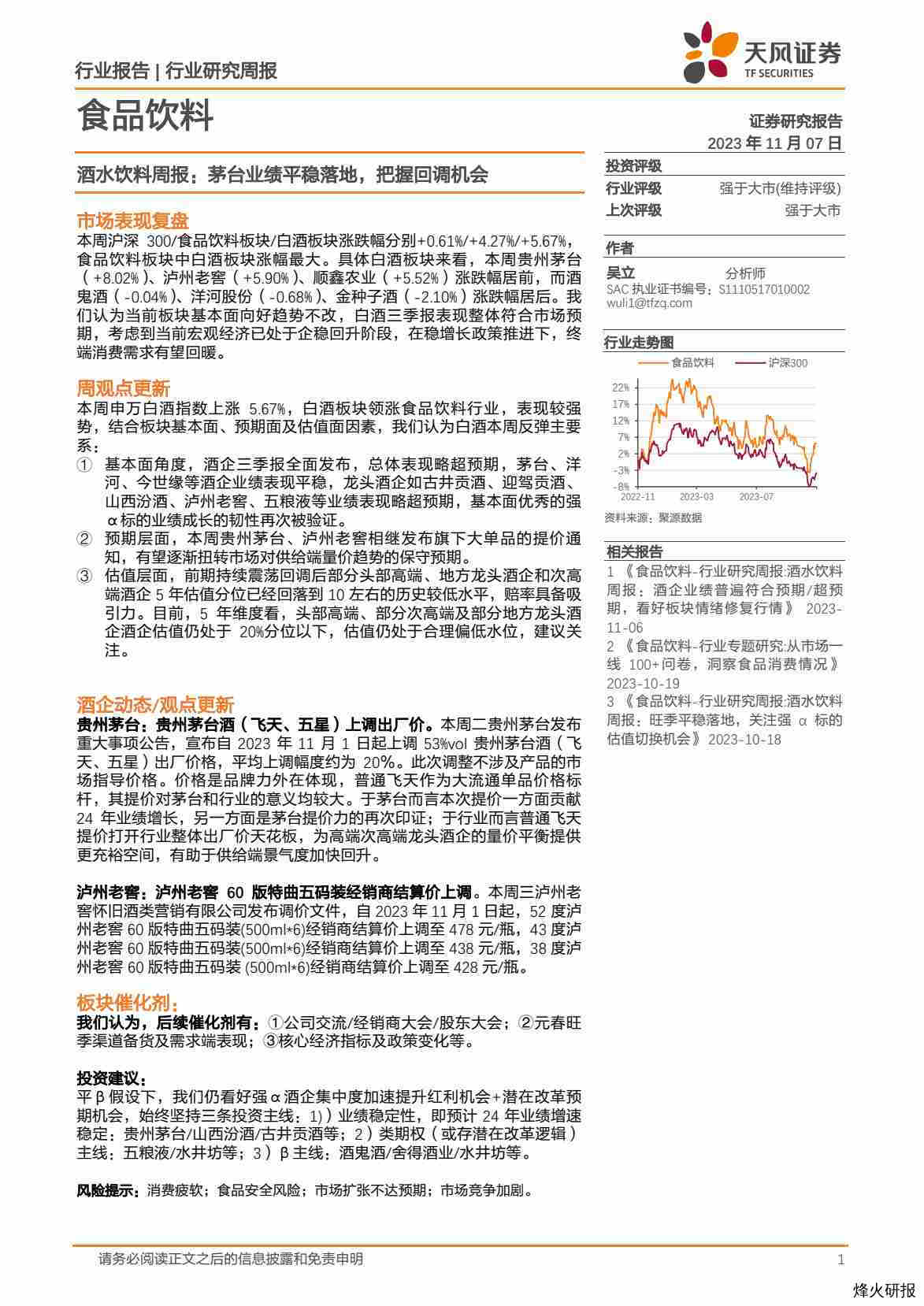

本周沪深300/食品饮料板块/白酒板块涨跌幅分别+0.61%/+4.27%/+5.67%,食品饮料板块中白酒板块涨幅最大。具体白酒板块来看,本周贵州茅台(+8.02%)、泸州老窖(+5.90%)、顺鑫农业(+5.52%)涨跌幅居前,而酒鬼酒(-0.04%)、洋河股份(-0.68%)、金种子酒(-2.10%)涨跌幅居后。我们认为当前板块基本面向好趋势不改,白酒三季报表现整体符合市场预期,考虑到当前宏观经济已处于企稳回升阶段,在稳增长政策推进下,终端消费需求有望回暖。本周申万白酒指数上涨5.67%,白酒板块领涨食品饮料行业,表现较强势,结合板块基本面、预期面及估值面因素,我们认为白酒本周反弹主要系:①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。贵州茅台:贵州茅台酒(飞天、五星)上调出厂价。本周二贵州茅台发布重大事项公告,宣布自2023年11月1日起上调53%vol贵州茅台酒(飞天、五星)出厂价格,平均上调幅度约为20%。此次调整不涉及产品的市场指导价格。价格是品牌力外在体现,普通飞天作为大流通单品价格标杆,其提价对茅台和行业的意义均较大。于茅台而言本次提价一方面贡献24年业绩增长,另一方面是茅台提价力的再次印证;于行业而言普通飞天提价打开行业整体出厂价天花板,为高端次高端龙头酒企的量价平衡提供更充裕空间,有助于供给端景气度加快回升。泸州老窖:泸州老窖60版特曲五码装经销商结算价上调。本周三泸州老窖怀旧酒类营销有限公司发布调价文件,自2023年11月1日起,52度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至478元/瓶,43度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至438元/瓶,38度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至428元/瓶。我们认为,后续催化剂有:①公司交流/经销商大会/股东大会;②元春旺季渠道备货及需求端表现;③核心经济指标及政策变化等。平β假设下,我们仍看好强α酒企集中度加速提升红利机会+潜在改革预期机会,始终坚持三条投资主线:1))业绩稳定性,即预计24年业绩增速稳定:贵州茅台/山西汾酒/古井贡酒等;2)类期权(或存潜在改革逻辑)主线:五粮液/水井坊等;3)β主线:酒鬼酒/舍得酒业/水井坊等。

本周沪深300/食品饮料板块/白酒板块涨跌幅分别+0.61%/+4.27%/+5.67%,食品饮料板块中白酒板块涨幅最大。具体白酒板块来看,本周贵州茅台(+8.02%)、泸州老窖(+5.90%)、顺鑫农业(+5.52%)涨跌幅居前,而酒鬼酒(-0.04%)、洋河股份(-0.68%)、金种子酒(-2.10%)涨跌幅居后。我们认为当前板块基本面向好趋势不改,白酒三季报整体表现整体符合市场预期,考虑到当前宏观经济已处于企稳回升阶段,在稳增长政策推进下,终端需求有望回暖。本周申万白酒指数上涨5.67%,白酒板块领涨食品饮料行业,表现较强势,结合板块基本面、预期面及估值面因素,我们认为白酒本周反弹主要系:①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。①基本面角度,酒企三季报全面发布,总体表现略超预期,茅台、洋河、今世缘等酒企业绩表现平稳,龙头酒企如古井贡酒、迎驾贡酒、山西汾酒、泸州老窖、五粮液等业绩表现略超预期,基本面优秀的强α标的业绩成长的韧性再次被验证。②预期层面,本周贵州茅台、泸州老窖相继发布旗下大单品的提价通知,有望逐渐扭转市场对供给端量价趋势的保守预期。③估值层面,前期持续震荡回调后部分头部高端、地方龙头酒企和次高端酒企5年估值分位已经回落到10左右的历史较低水平,赔率具备吸引力。目前,5年维度看,头部高端、部分次高端及部分地方龙头酒企酒企估值仍处于20%分位以下,估值仍处于合理偏低水位,建议关注。贵州茅台:贵州茅台酒(飞天、五星)上调出厂价。本周二贵州茅台发布重大事项公告,宣布自2023年11月1日起上调53%vol贵州茅台酒(飞天、五星)出厂价格,平均上调幅度约为20%。此次调整不涉及产品的市场指导价格。价格是品牌力外在体现,普通飞天作为大流通单品价格标杆,其提价对茅台和行业的意义均较大。于茅台而言本次提价一方面贡献24年业绩增长,另一方面是茅台提价力的再次印证;于行业而言普通飞天提价打开行业整体出厂价天花板,为高端次高端龙头酒企的量价平衡提供更充裕空间,有助于供给端景气度加快回升。泸州老窖:泸州老窖60版特曲五码装经销商结算价上调。本周三泸州老窖怀旧酒类营销有限公司发布调价文件,自2023年11月1日起,52度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至478元/瓶,43度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至438元/瓶,38度泸州老窖60版特曲五码装(500ml*6)经销商结算价上调至428元/瓶。我们认为,后续催化剂有:①公司交流/经销商大会/股东大会;②元春旺季渠道备货及需求端表现;③核心经济指标及政策变化等。投资建议:平β假设下,我们仍看好强α酒企集中度加速提升红利机会+潜在改革预期机会,始终坚持三条投资主线:1))业绩稳定性,即预计24年业绩增速稳定:贵州茅台/山西汾酒/古井贡酒等;2)类期权(或存潜在改革逻辑)主线:五粮液/水井坊等;3)β主线:酒鬼酒/舍得酒业/水井坊等。

10月30日~11月3日,5个交易日上证综指上涨0.43%,沪深300指数上涨0.61%,食品饮料板块上涨4.27%,具体来看,乳品+1.94%、软饮料+0.17%、白酒+5.67%、其他酒类+0.13%、啤酒-5.44%。本周白酒涨幅前五个股分别为贵州茅台、泸州老窖、顺鑫农业、五粮液和山西汾酒,涨跌幅分别为+8.02%、+5.90%、+5.52%、+4.37%和+2.92%,涨跌幅后五个股分别为舍得酒业、今世缘、酒鬼酒、洋河股份和金种子酒,涨跌幅分别为+0.63%、+0.26%、-0.04%、-0.68%和-2.10%。酒水饮料板块涨幅前五个股分别为泉阳泉、贵州茅台、岩石股份、*ST西发和泸州老窖,涨跌幅分别为+21.10%、+8.02%、+7.84%、+6.12%和+5.90%,跌幅前五个股分别为新乳业、青岛啤酒、光明乳业、佳禾食品和重庆啤酒,涨跌幅分别为-4.85%、-5.20%、-6.83%、-10.54%和-11.60%。

估值方面,截至2023年11月3日食品饮料板块动态市盈率为27倍,位于一级行业第13位。酒水饮料块中,白酒(27.78倍)、啤酒(29.39倍)、其他酒类(46.87倍)、软饮料(25.80倍)、乳品(18.51倍)。其中白酒板块(+2.02%)本周估值涨幅最大,其他酒类板块(-9.45%)本周估值跌幅最大。

北向资金流入增加,食品饮料净买入排名第2位。截止2023年11月3日,北向资金累计净买入17907.11亿元,2023年10月30日到2023年11月3日净买入29.54亿元。从行业配置来看,食品饮料净买入金额排名第2位,净买入33.41亿元,前一周净卖出23.19亿元,净买入额增加56.60亿元。

陆股通持股标的中,重庆啤酒(6.94%)、贵州茅台(6.80%)、五粮液(5.10%)、口子窖(4.71%)、燕京啤酒(4.12%)、水井坊(3.61%)持股排名居前。酒水板块17支个股受北向资金增持,其中水井坊(+0.44pct)、老白干酒(+0.34pct)、天佑德酒(+0.33pct)北上资金增持比例较高。

饲料市场,本周玉米平均价下跌,豆粕平均价下跌。根据Wind数据,截至2023年10月27日,省市玉米平均价为2.75元/千克,环比下降0.72%;截至2023年10月27日,豆粕平均价为4.42元/千克,环比下降2.00%。液态奶市场,主产区生鲜乳平均价环比下降,牛奶零售价环比微幅上升,酸奶零售价环比微幅上升。根据Wind数据,截至2023年10月25日,主产区生鲜乳平均价为3.72元/公斤,环比下降0.27%;截至2023年10月27日,牛奶零售价为12.47元/升,环比上升0.08%;酸奶零售价为16.23元/升,环比上升0.06%。

公司从无实际控制人变更为实际控制人为中信集团。本次实际控制人变更事项不会对公司日常生产经营造成影响,公司各项生产经营活动正常。资料来源:Wind,天风证券研究所

求,使得贵州红缨子高粱的价格一路下行,相较2022年已下降了近30%。

食品安全、环境保护等政策对白酒行业以及产品的要求越来越高,白酒产品主要供消费者直接饮用,产品的质量安全、卫生状况关系到消费者的生命健康。如果市场竞争加剧或消费者对白酒的消费需求下降,且未能及时有效拓展其他市场,将对行业的生产经营活动产生不利,从而影响战略目标的实现。中国白酒行业总体产能过剩,市场竞争非常激烈,竞品若不断加入市场方面的投入,未来抢占全国市场份额将会存在较大挑战。

本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表述的所有观点均准确地反映了我们对标的证券和发行人的个人看法。我们所得报酬的任何部分不曾与,不与,也将不会与本报告中的具体投资建议或观点有直接或间接联系。除非另有规定,本报告中的所有材料版权均属天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)及其附属机构(以下统称“天风证券”)。未经天风证券事先书面授权,不得以任何方式修改、发送或者复制本报告及其所包含的材料、内容。所有本报告中使用的商标、服务标识及标记均为天风证券的商标、服务标识及标记。本报告是机密的,仅供我们的客户使用,天风证券不因收件人收到本报告而视其为天风证券的客户。本报告中的信息均来源于我们认为可靠的已公开资料,但天风证券对这些信息的准确性及完整性不作任何保证。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,天风证券及/或其关联人员均不承担任何法律责任。本报告所载的意见、评估及预测仅为本报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。过往的表现亦不应作为日后表现的预示和担保。在不同时期,天风证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。天风证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。天风证券没有将此意见及建议向报告所有接收者进行更新的义务。天风证券的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。在法律许可的情况下,天风证券可能会持有本报告中提及公司所发行的证券并进行交易,也可能为这些公司提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。因此,投资者应当考虑到天风证券及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突,投资者请勿将本报告视为投资或其他决定的唯一参考依据。