2024铂金行业报告:市场迎来结构性短缺

1.铂金综述:用途广泛的稀有贵金属

1.1铂是工业用途广泛但地壳含量极低的稀贵金属

铂(Platinum),俗称白金,化学符号Pt,是元素周期表第5 和第6 周期第8-10 族六种铂金属中最著名、应用最广泛的一种。铂是一种非常重的银白色贵金属,质地柔软,韧性好,熔点高,具有良好的耐腐蚀性和耐化学侵蚀性。例如,在空气中加热到白热化后,铂金的表面仍然光亮,虽然它很容易溶解在王水中,但几乎不受单酸的侵蚀。(在有空气的情况下,它在盐酸中的溶解速度较慢)。通常添加少量的铱可以使合金更坚硬,强度更高,同时保留了纯铂金的优点。

铂在工业中具有极其广泛的应用。铂及其合金是化学实验室中不可或缺的电极、坩埚和可将材料加热至高温的皿。铂金既能耐高温,又能抵御电弧的化学侵蚀,因此被用于电触点和火花点。首饰和牙科合金是铂金的主要用途之一;铂铱合金被用于外科手术针。国际标准千克质量的原型是由90% 的铂和10% 的铱合金制成的。铂的电阻率相对较高,并明显取决于温度;国际温标-259.35 至961.78 °C(-434.83 至1763.2 °F)是用铂丝制成的电阻温度计定义的。作为一种催化剂,铂在汽车催化转换器和石油提炼中具有重要地位。

铂金在地壳中的含量极低,主要分布在南非、俄罗斯和北美等地。其稀有性使得铂金的开采和提炼成本高昂,进一步增加了其市场价值。通常,铂金矿石中仅含有少量的铂金,需要经过复杂的提炼过程才能得到纯净的金属。

铂的制备有富集和精炼两种形式。富集铂矿物主要采用重选方式,使用溜槽、跳汰机、摇床及风力均可有效富集相对密度较大的铂矿;天然铂表面湿润性小,可用黄药作捕收剂浮选;富集后可得到精矿。传统的精炼方法分为溶解、还原、沉淀、锻烧,即:铂精矿用王水溶解,铂、钯、金形成溶液,用硫酸亚铁从溶液中还原金;溶液中加入氯化铵,使铂以氯铂酸铵沉淀,经煅烧得到粗铂,再用溴酸钠水解法精制。1970年开始出现的萃取工艺,以Cl2/HCl混合物作介质,实现了贵金属的完全浸出,自此分离效率和产品纯度大幅提升,也奠定了现代化铂精炼流程的基础。

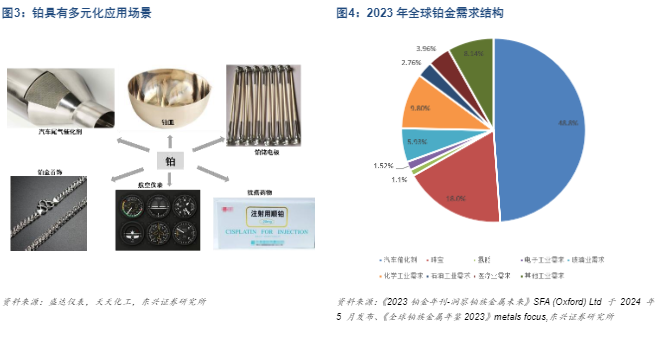

1.2铂用途呈现多样化特点

铂金因较高的催化活性和化学稳定性而在冶金、仪器制造、石油炼制、化工、医学等领域被广泛应用。铂金的高催化活性使其被广泛应用于各类化学催化反应中(氢化/脱氢/异构化/环化/脱水/裂解),如二氧化铂是氢化反应的催化剂,用于生产植物油;铂是过氧化氢催化剂,被用于制造导弹发射燃料;此外,铂最大用途为汽车尾气的催化转化器。而玻璃工业中,铂多被用于制造耐腐蚀的化学仪器,如反应器皿、蒸发皿、坩埚等;在电器与电子工业中,铂则被用于制造接触点和铂铑合金热电偶、铂铱火花塞电极。其他方面,铂可与钴、铁形成合金以制备永磁体,用于航天航空仪表、电子钟表、磁控管等。而医药行业中,铂的化合物如顺铂(Cisplatin)可用于癌症化疗。此外,铂还通常被用于首饰制造。

汽车催化领域占铂金需求领域最高。铂金的需求总体分为汽车催化剂、首饰、工业需求与氢能。过去十年,汽车催化剂领域的铂金需求最高,2023年约占总需求48.8%;工业需求占铂金总需求的32.1%左右,比重仅次于汽车领域,其中化工、玻璃制品、医药领域各占9.80%、5.93%、3.96%;首饰消费占铂金总需求的18%;氢能占铂金总需求的1.1%。

2.铂系金属矿山供应:矿端及冶炼端均呈现寡头垄断特征

2.1铂金供应链:金字塔分布,矿产商话语权强

铂金供应链环节主要分为矿产商、分销商和终端客户。全球主要铂金矿产商包括英美铂业、斯班一静水、羚羊铂业、诺里尔斯克镍业等公司。矿产商仅对部分终端客户采用年度长单方式进行销售,其余部分还是依赖庄信万丰、贺利氏、日本田中等全球或区域性的分销商进行渠道销售,也依靠世界铂金协会等非盈利组织开展市场推广。

铂金贸易供应链呈“金字塔”分布。原料供应集中度高,话语权掌握在几家巨头手中,矿产商处于金字塔顶部;首饰及工业产品制造商和投资者在内的终端用户数量众多,则处于金字塔底部。产业分布属于典型的供应端“寡头垄断”市场结构,容易因上游矿产商减停产而催化价格上行弹性显现。

2.2全球铂矿分布:生产商高度集中度,铂产量增速刚性

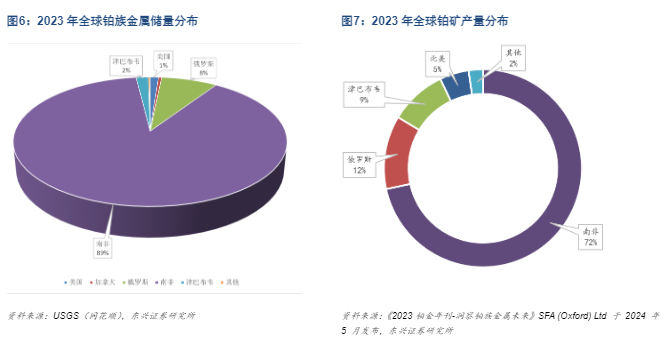

全球铂矿储量分布具有极强聚拢型特征。全球有60多个国家发现含铂族金属的矿床或有远景的岩体,南非占全球铂资源总储量比重接近90%。据USGS数据,全球2023年铂族金属资源储量约7.1万吨,主要分布于南非、俄罗斯、加拿大、美国等国。南非铂族金属储量6.3万吨,占全球总储量的88.73%,其铂族金属主要产于南非北部德兰士瓦省(Transvaal)布什维尔德杂岩体(Bushveld platinum deposit)的3个层位。最重要的含铂层是梅林斯基层(Merensky),与铜-镍硫化物矿床有关,硫化矿石中铂族金属的品位为5-7g/t;另一个含铂层位是UG-2铬铁矿层,铂族金属和金的平均品位约7g/t,主产品铂族金属,副产品为铬铁矿;普拉特层相关数据较少。目前主要在开采的是前两层。此外,从全球其他铂矿主要分布地观察,俄罗斯的铂族金属矿储量约5500吨,占全球比约7.75%,集中于西伯利亚的诺里尔斯克-塔耳纳赫地区(Norilsk-Talnakh);加拿大的铂族金属矿储量约310吨,占比0.44%,主要分布在安大略省的萨德伯里(Sudbury Complex);美国铂族金属矿储量820吨,占比1.15%,集中在斯蒂尔沃特(Stillwater Complex)基性-超基性杂岩的铬铁矿矿床中;而津巴布韦铂矿储量主要出自著名的大岩墙岩体(Great Dyke)。

全球铂矿供给CR5高达97.7%。全球铂矿的供给状态显现高聚拢型及强刚性特征。从供给区域分布观察,2023年全球铂矿产量约558万盎司,其中南非以400万盎司供给量居首,占比71.68%;加上俄罗斯、津巴布韦、加拿大、美国,全球前五大铂矿供给国年产量占全球总产量97.7%以上。从矿山及生产商角度观察,全球前五大铂金生产商铂矿供给占总供给量83%,而行业CR10则高达99%以上。英美铂业、斯班一静水、羚羊铂业、诺里尔斯克镍业等矿商以控股或合资的形式,控制了如莫家拉克维纳(Mogalakwena)、马利卡纳(Marikana)、布依森代尔(Booysendal)、因帕拉(Impala)、齐姆铂(Zimplats)、鲁斯腾堡(Rustenburg)等大中型矿山,占全球供给份额超过80%。

全球铂矿产量供给状态强刚性,2016至今整体供给有收缩迹象。从供给的周期性变化观察,2016-2019期间全球铂矿产量保持在610万盎司左右浮动,然而2020至2023年该均值数据降至556万盎司(-8.9%),其中2023年产量已较2016年下降7.69%至558万盎司。当前矿端供给面临限电、安防、维护、资本削减等供应链事件冲击,如2023年南非国家电力公司在南非全境范围内实施限电,导致库存精矿无法加工,大大限制了矿业公司精炼金属产量。同时,南非和俄罗斯的冶炼厂维护期延长,亦限制了铂矿的供给。此外,在过去几年,低迷的铂金价格限制了矿企的盈利能力,据WPIC估计,按照2022财年报告的成本计算,约25%的初级铂族金属供应处于实际亏损状态。金属价格的下跌伴随成本增加,使得各矿企资本项目缩减,导致铂矿供给延续低迷态势。数据端也印证着这种供给失衡状态的发生,2023年全球铂金总供给为697万盎司(558万盎司矿产铂,139万盎司再生铂),而全球铂金总需求则达729.5万盎司,供需之间存在32万盎司的缺口;此外,根据WPIC预测,2024-2027期间铂金市场将进入持续的供应不足,短缺量或于2027年达到50万盎司。

2.3中国铂族金属现状:铂矿禀赋较差,进口依赖度高

中国铂族金属资源储量贫乏,至2022年底全国铂系金属储量近80.91吨。中国的铂金资源自60年代方被发现使用,1959年金川含铂铜镍矿被发现,1966年镍电解车间投产,标志之中国的铂金资源正式被生产利用。70年代起,开始利用低品位含铂贫矿,以及多金属矿石与斑岩铜矿石的冶炼过程中回收铂。2018年全国已查明铂族金属总储量约400吨,但该数据受新冠疫情影响,在2020年严重下滑,至2022年底经自然资源部调查全国铂系金属总储量已降至80.91吨。

中国铂矿产量稳定且刚性,年均产量仅约3吨。据中国有色金属工业协会数据显示,中国铂矿产量年均维持在2.5吨-3吨波动;铜陵有色、江西铜业、阳谷祥光等冶炼厂从铜阳极泥中年回收铂约200千克,整体显示铂端矿产产量难有结构性变化。

中国铂系金属进口依赖度达86.5%。2023年中国铂金进口约101.8吨,是中国2023年铂金需求量的1.79倍,进口依赖度86.5%(2023:供给:矿产3吨,回收4.68吨,共计7.68吨;需求缺口49.3吨,需求56.98吨)。从进口国家观察,南非及日本进口占比下滑但俄罗斯进口占比明显攀升。南非依旧是中国铂金进口的主要来源国家,2023年中国从南非进口铂金约47.7吨,占总进口量比重约46.9%(2021:64.9%,2022:61.4%);日本此前是中国铂金第二大进口国,2023年进口约12.7吨,占比12.4%(2021:13.8%,2022:14.8%)。此外,由于海外市场限制制裁俄罗斯铂族金属出口,我国在2023年加大了从俄罗斯的铂族金属进口,年度进口俄罗斯铂金数量是2022年同期的2.8倍,从9.0吨增加到了25.1吨,占总进口量比重由10.4%升至24.7%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)