2024年商贸零售行业复苏与增长分析报告

1、零售行情回顾

本周(5月20日-5月24日)A股下跌,零售行业指数下跌3.98%。上证综指报收3088.87点,周累计下跌2.07%;深证成指报收9424.58点,周下跌2.93%;本周全部31个一级行业中,表现排名前三位的分别为煤炭、公用事业和农林牧渔。零售行业指数(参照商贸零售指数)本周报收1719.57点,周跌幅为3.98%,在所有一级行业中位列第24位。2024年年初至今,零售行业指数下跌12.68%,表现弱于大盘(2024年年初至今上证综指累计上涨3.83%)。

零售各细分板块中,百货板块本周涨幅最大;2024年年初至今,钟表珠宝板块涨幅最大。在零售行业各主要细分板块(我们依据二级行业分类,选择较有代表性的超市、百货、多业态零售、专业连锁、商业物业经营、互联网电商、钟表珠宝和品牌化妆品8个细分板块)中,本周子板块均下跌,其中百货板块跌幅最小,周跌幅为2.26%;2024年全年来看,钟表珠宝板块年初至今累计涨幅为0.74%,在零售行业各细分板块中领跑。

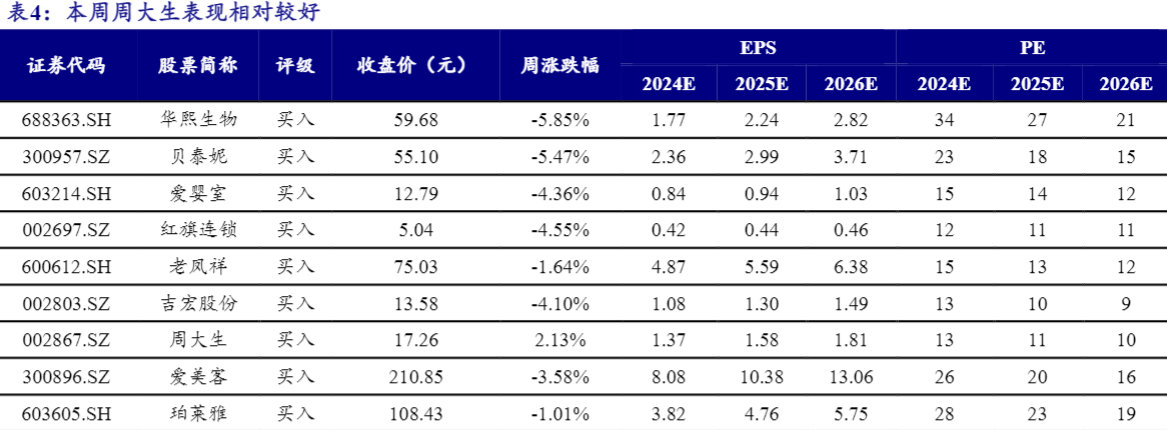

个股方面,本周*ST步高、ST大集、赛维时代涨幅靠前。本周零售行业主要93家上市公司(参照一级行业指数成分,剔除少量主业已发生变化公司)中,合计有5家公司上涨、87家公司下跌。其中,本周个股涨幅排名前三位分别是*ST步高、ST大集、赛维时代,周涨幅分别为6.1%、4.7%和2.9%。本周跌幅靠前公司为ST联络、新迅达、丽人丽妆。

2、零售观点:重组胶原热度不减,跨境电商行业未来可期

2.1、行业动态:重组胶原蛋白成分热度不减,跨境电商行业未来可期

重组胶原蛋白成分热度不减,未来拓展不同型别有望打开行业成长空间。618大促火热进行中:可复美旗下大单品“胶原棒”(主打I型、III型重组胶原蛋白)在李佳琦直播间618首日单品预售GMV近1.4亿元,位列直播间单品TOP1并一度售罄;另外可复美成功跻身天猫618首日美妆榜top5(2023年仅13名);重组胶原蛋白成分热度不减。此外,Medactive公众号资料显示,锦波生物正与山西省人民医院联合开展注射用XVII型重组人源化胶原蛋白用于毛发增量的临床试验;我们认为,继I型、III型之后,XVII型重组胶原蛋白有望接力成为下一热门成分,而天然胶原有29种,未来拓展不同型别的重组胶原有望助力行业持续发展、打开成长空间。

商务部研究院发布《“跨境电商+产业带”高质量发展报告》,关注行业高质量发展。商务部国际贸易经济合作研究院发布《“跨境电商+产业带”高质量发展报告》,报告指出,随着跨境电商出口带动效应不断增强,我国“跨境电商+产业带”呈现集聚化、品牌化、高端化和全球化等新特点;同时,跨境电商通过数字化、协同创新、精准营销、智能物流等方式,形成立体联动的助力生态,有望推动产业带出口规模扩大、出口品类创新等,从而进一步推动行业发展。当前“跨境电商+产业带”正逐步形成共振共赢的高质量发展机制,跨境电商行业作为核心之一未来可期。

2.2、关注消费复苏主线下的高景气赛道优质公司

投资主线1:关注受益金价上涨、具备“稳增长+高股息”属性的黄金珠宝龙头品牌。金价上涨阶段,品牌方有望从多业务环节受益;长期看,金价创新高也有望支撑行业景气度。黄金珠宝公司基于“单店销售+门店数量”双轮驱动,实现经营业绩稳健增长,“稳增长+高股息”属性凸显,且产品研发能力和信息化能力领先的头部品牌有望表现更优。重点推荐潮宏基(时尚珠宝构筑差异化产品力,渠道端加盟拓店弹性大)、周大生(关注长期“稳增长+高股息”属性)、老凤祥和中国黄金等。

投资主线2:关注把握细分结构性机会且综合实力强的国货美妆品牌。行业温和复苏,机会与挑战并存,需重视渠道、成分、品类等结构性红利。美妆公司综合竞争力建设迫在眉睫,把握细分结构性机会且具备强产品力、运营力、营销力、品牌力的公司,有望在变化中抢占市场。重点推荐润本股份(“驱蚊+婴童护理”细分龙头,拓品类、拓渠道持续成长)、珀莱雅(增长持续超预期,产品+品牌+渠道全面发力)、巨子生物,及后续有望持续修复的福瑞达、水羊股份、贝泰妮、华熙生物等。

投资主线3:关注差异化医美产品上游厂商及医美机构龙头。差异化上游厂商抢占市场能力更强,长期看“渗透率+国产化率+合规化程度”多维提升逻辑未变,建议关注重组胶原蛋白、再生类、毛发类等差异化品类厂商,以及市占率&盈利能力有望同步提升的机构端龙头。重点推荐爱美客(看好差异化单品表现,未来平台化有望实现长期增长)、科笛-B(管线推进叠加外延拓展有望打开成长空间)、朗姿股份等。投资主线4:关注顺应海外消费趋势、具备强运营能力的跨境电商头部卖家。海外消费降级和线上化趋势下,我国出海企业输出高性价比优质商品,有望受益;行业发展进入深水期,未来运营能力重要性将愈发凸显,看好头部卖家延续更优表现。重点推荐华凯易佰(深筑数字化壁垒,“泛品+精品+亿迈”驱动增长)、吉宏股份(跨境社交电商龙头,“数据为轴、技术驱动”助力长期成长)。

2.2.1、老凤祥:一季度经营稳健,金价上涨助推盈利能力持续提升公司2023年经营业绩稳健增长,2024Q1利润增速相对较快。公司发布年报、一季报:2023年实现营收714.36亿元(同比+13.4%,下同)、归母净利润22.14亿元(+30.2%);2024Q1营收256.30亿元(+4.4%),归母净利润8.02亿元(+12.0%);此外,公告拟每10股派发现金红利19.50元。我们认为,公司品牌积淀深厚,国企改革激发内生动能,践行《三年行动计划》有望促进持续成长。一季度盈利能力持续提升,或受益于金价上涨。2023年公司珠宝首饰业务实现营收581.36亿元,同比增长15.4%,抓住黄金产品消费机遇实现稳健增长;整体销售毛利率8.3%(+0.7pct),销售/管理/财务费用率分别为1.5%/0.7%/0.2%。2024Q1公司盈利能力持续提升,毛利率达8.4%(+0.3pct),我们认为原因可能在于一季度国际金价持续上涨,带来公司黄金原材料库存增值和销售毛利率增厚;期间费用率方面,2024Q1公司销售/管理/财务费用率分别为1.3%/0.5%/0.2%,同比-0.2%/-0.1%/持平,整体稳中有降。扎实推进“双百行动”各项改革任务,《三年行动计划》谋划未来发展。老凤祥作为我国珠宝首饰的“百年金字招牌”,持续深入推进“双百行动”,力争完成“十四五”规划的目标任务,按照《三年行动计划》,积极推动改革、科技、数字、文化等四大维度赋能。渠道方面,截至2023年末公司门店总数达到5994家(包括自营187家、连锁加盟5807家),全年净增385家。未来,公司将全面巩固长三角及长江经济带销售地位,布局重点都市圈及新兴区域线下渠道,适当提升华南、西南区域的销售占比,筹建东北地区销售公司。2024年计划新增专卖店、经销网点(专柜)不少于300家。零售业务方面,继续加强“藏宝金”等主题店推广力度,提升品牌形象。详见开源零售2020年6月14日首次覆盖报告《老凤祥(600612.SH):黄金珠宝龙头,品类优化+门店扩张驱动长期发展》和2024年4月30日信息更新报告《老凤祥(600612.SH):一季度经营稳健,金价上涨助推盈利能力持续提升》等。2.2.2、福瑞达:扣非归母净利润高增,聚焦大健康高质量发展可期2024Q1扣非归母净利润+242.5%,聚焦核心业务高质量发展可期。公司发布一季报:2024Q1实现营收8.91亿元(同比-30.0%,下同),归母净利润0.59亿元(-54.4%),2023Q1剥离部分地产业务增厚利润导致表观承压,扣非归母净利润0.52亿元(+242.5%),2023Q1地产业务亏损导致基数较低。我们认为,公司持续聚焦核心大健康业务,高质量发展可期。

化妆品业务优化资源配置见成效,医药业务略有承压、原料业务稳健。2024年一季度分业务来看,化妆品:营收5.44亿元(+15.1%)、毛利率62.2%(-0.7pct),两大品牌颐莲、瑷尔博士一季度分别实现营收2.0亿元(+17.5%)/2.9亿元(+20.6%),公司聚焦两大品牌、优化资源配置进而实现投入产出比及整体利润提升。医药:营收1.09亿元(-23.3%)、毛利率54.9%(-1.5pct),略有承压。原料:营收0.84亿元(+10.3%)、毛利率29.7%(-0.7pct),基本稳健。

盈利能力方面,公司2024Q1综合毛利率为50.8%(+11.4pct),高毛利妆品业务占比提升带动改善;费用方面,公司2024Q1销售/管理/研发费用率为36.3%/4.1%/3.7%,同比分别+11.1pct/-0.5pct/+1.3pct,业务结构变化带动销售费用率较快提升。化妆品战略升级高质量发展可期,医药、原料业务有望稳健增长。化妆品:公司一方面优化全域营销体系、全面升级新系列产品,持续提升摇醒精华、闪充系列等高毛利产品占比;另一方面也积极拓展新品类,推出专研头皮微生态的科学洗护品牌“即沐”;

未来新产品、新品类有望为业务贡献增量。医药:品牌端积极探索线上医药新零售模式,打通新媒体营销链路;销售端夯实研产销一体化管理、拓展销售渠道,并创新开展产品组合包销售模式;业务有望稳健向好。原料:公司将持续深耕“透明质酸+”,提升高毛利原料销售占比、拓展多领域应用,并积极开发原料药业务的海外市场。

详见开源零售2022年1月16日首次覆盖报告《福瑞达(600223.SH):生物医药+生态健康双轮驱动,打造大健康生态链》和2024年4月30日信息更新报告《福瑞达(600223.SH):扣非归母净利润高增,聚焦大健康高质量发展可期》等。

2.2.3、华熙生物:2024Q1利润有所回暖,期待公司变革完成焕新生2023年业务调整背景下经营承压,2024Q1利润端有所回暖。公司发布年报及一季报:2023年实现营收60.76亿元(同比-4.5%,下同)、归母净利润5.93亿元(-39.0%);2024Q1实现营收13.61亿元(+4.2%)、归母净利润2.43亿元(+21.4%)。公司是四轮驱动的玻尿酸全产业链龙头,我们看好公司业务优化完成后回归稳健增长,估值合理,维持“买入”评级。2023年功能性护肤品业务表现欠佳,2024Q1销售费用率优化明显。2023年分业务看,(1)功能性护肤品业务实现营收37.57亿元(-18.5%)、毛利率73.9%(-4.4pct),业务调整导致经营承压;(2)医疗终端产品业务实现营收10.90亿元(+59.0%)、毛利率82.1%(+1.2pct),其中医美/骨科/其他产品分别实现营收7.47/2.05/1.38亿元,同比分别+60.3%/+35.3%/+102.5%;(3)原料业务实现营收11.29亿元(+15.2%)、毛利率64.7%(-6.8pct),生产成本上升叠加市场竞争激烈导致毛利率有所下滑。盈利能力方面,2023年/2024Q1毛利率分别为73.3%(-3.7pct)/75.7%(+1.9pct)。费用方面,销售/管理/研发费用率2023年同比分别-1.2pct/+1.9pct/+1.2pct,2024Q1则同比分别-10.4pct/+1.9pct/+0.7pct,一季度销售费用率下滑预计主要系公司品牌资源配置及营销渠道结构优化成效显现。四轮驱动打造长期竞争力,期待公司变革完成焕新生。展望2024年,原料:将关注新业务领域及海外市场拓展,强化多领域自主创新。医疗终端:将深耕骨科市场并坚持医美产品家族化组合应用,此外颈纹针有望于2024H2获批III类械,合规水光亦已进入注册申报阶段。功能性食品:同步发力品牌、研发、组织,期待后续贡献增量。功能性护肤品:旗下润百颜、夸迪、米蓓尔、肌活四大品牌均立足产品、渠道,持续强化品牌心智,恢复高增长可期。

详见开源零售2021年4月9日首次覆盖报告《华熙生物(688363.SH):透明质酸全产业链龙头,四轮驱动打开新成长空间》和2024年4月30日信息更新报告《华熙生物(688363.SH):2024Q1利润有所回暖,期待公司变革完成焕新生》等。2.2.4、中国黄金:一季度业绩增长良好,渠道端深耕细作夯实基本盘公司2023年经营业绩稳健增长,2024Q1利润增速亮眼。公司发布年报、一季报:2023年实现营收563.64亿元(同比+19.6%,下同)、归母净利润9.73亿元(+27.2%);2024Q1营收182.51亿元(+13.1%),归母净利润3.63亿元(+21.1%);此外,公告拟每10股派发现金红利4.50元。我们认为,公司作为国字头品牌,全产业链布局深筑黄金品类竞争优势,深度绑定省代有望促进持续成长。

金产品/K金珠宝类产品/品牌使用费/管理服务费分别实现营收554.9/3.6/1.1/0.8亿元,同比+20.1%/-26.5%/+40.7%/-10.3%;分渠道看,2023年公司直销/经销分别实现营收329.4/231.0亿元,同比+15.4%/+26.1%。盈利能力方面,2023年公司综合毛利率为4.1%(+0.2pct),销售/管理/财务费用率分别为0.9%/0.3%/0%。2024Q1,公司抓住黄金品类高景气机遇实现增长;综合毛利率为4.1%(+0.1pct),销售/管理/财务费用率分别为0.7%/0.2%/0.1%,整体盈利能力稳中有升,主要系规模效应凸显以及产品力提升见效。渠道端深耕细作夯实基本盘,大力实施专业化战略。(1)渠道:2023年公司净增门店615家,期末门店总数达4257家,渠道扩张速度显著提升;主要销售渠道持续深耕细作、精益求精,夯实经营业绩基本盘。(2)产品:联合创新、跨界合作,提升产品力;发挥“产品领导小组”的引领能力,培育自身设计团队、丰富自有IP文化、牵引产业链、价值链焕发活力。(3)品牌:品牌管理做到印记鲜明、系统运作,提高含金量。用好用足国家队高端资源,把品牌推广向线下延展、向市场一线推动,加快打造品牌立体式传播。(4)新兴业务:以培育钻石等新兴业务深化产业链协同,培育更多新质生产力。详见开源零售2023年2月9日首次覆盖报告《中国黄金(600916.SH):全产业链布局黄金龙头,培育钻石打开新成长空间》和2024年4月29日信息更新报告《中国黄金(600916.SH):一季度业绩增长良好,渠道端深耕细作夯实基本盘》等。2.2.5、潮宏基:一季度高基数下实现稳健增长,全年继续快速拓店公司2023年经营业绩表现良好,2024Q1在高基数下稳健增长。公司发布年报、一季报:2023年实现营收59.00亿元(同比+33.6%,下同)、归母净利润3.33亿元(+67.4%);2024Q1营收17.96亿元(+17.9%),归母净利润1.31亿元(+5.5%);此外,公告拟每10股派发现金红利2.50元。我们认为,公司产品端以时尚珠宝打造年轻差异化特色,渠道端发力加盟扩张,品牌力提升驱动持续成长。2023年业绩受女包商誉减值等拖累,规模效应带动期间费用率持续下降。分产品看,2023年公司时尚珠宝/传统黄金/皮具分别实现营收29.9/22.6/3.7亿元,同比+20.4%/+56.8%/+14.4%;分渠道看,自营/代理分别实现营收32.6/24.8亿元,同比+14.5%/+67.6%。盈利能力方面,2023年公司综合毛利率为26.1%(-4.1pct),销售/管理/财务费用率分别为14.0%/2.1%/0.5%;公司对女包品牌菲安妮计提商誉减值准备3943万元,对业绩造成一定拖累。2024Q1在高基数下,公司凭借优秀产品力、品牌力实现稳健增长,综合毛利率为24.9%(-3.1pct),销售/管理/财务费用率分别为11.4%/1.8%/0.6%,期间费用率在规模效应带动下持续下降。把握年轻化消费趋势构筑品牌竞争壁垒,东方时尚珠宝龙头成长可期。

(1)渠道扩张:公司发力加盟模式加快渠道布局,2023年珠宝业务净增241家门店(加盟净增291家),总数达1399家,2024年计划净开加盟店300家以上;

(2)产品研发:公司把握国潮机遇,持续精耕品牌印记系列,利用研发资源和供应链优势发力特色黄金产品线,打造核心竞争优势,时尚黄金品类增长可期;(3)品牌提升:以非遗新生立时尚标杆,拔高调性,为地区加盟拓展及品牌力提升赋能;此外,持续推进线上渠道建设、私域会员运营和培育钻石布局等。详见开源零售2022年3月7日首次覆盖报告《潮宏基(002345.SZ):东方时尚珠宝龙头品牌,发力加盟扩张驱动高成长》和2024年4月28日信息更新报告《潮宏基(002345.SZ):一季度高基数下实现稳健增长,全年继续快速拓店》等

2.2.6、周大生:一季度有所承压,关注长期“稳增长+高股息”属性2023年经营业绩稳健增长,2024Q1业绩有所承压。公司发布2023年报及2024年一季报:2023年实现营收162.90亿元(+46.5%)、归母净利润13.16亿元(+20.7%);2024Q1营收50.70亿元(+23.0%),归母净利润3.41亿元(-6.6%);此外公告拟每10股派发现金股利6.5元。我们认为,公司丰富品牌矩阵有望促进渠道扩张,产品端发力提升黄金品类,推动持续成长。2024Q1业绩有所承压,预计与产品结构变化和费用支出增加有关。2023年分模式看,公司自营线下/线上/加盟分别实现营收16.2/25.1/119.7亿元,同比+51.3%/+62.3%/+44.3%;分产品看,素金首饰/镶嵌首饰/品牌使用费分别实现营收137.2/9.2/8.6亿元,同比+62.0%/-29.4%/+38.2%。2024Q1分模式看,公司自营线下/线上/加盟分别实现营收6.3/5.7/38.3亿元,同比+28.7%/+9.8%/+24.7%,分产品看,镶嵌类/素金类产品分别实现营收1.3/45.1亿元,同比-42.2%/+28.9%。

盈利能力方面,2024Q1公司综合毛利率为15.6%(-2.3pct),销售/管理/财务费用率分别为4.9%/0.5%/0.2%,同比分别+0.4pct/-0.1pct/+0.2pct。综合来看,2024Q1业绩有所承压,预计与产品结构变化(镶嵌下滑)和销售费用支出增加有关。整合渠道资源、丰富品牌矩阵实现拓店超预期,关注稳增长+高股息属性。(1)渠道:2023年公司净增门店490家,期末门店总数达5106家;新品牌周大生经典与主品牌优势互补,助力渠道扩张,2024年计划净增400-600家门店。

(2)稳增长+高股息:公司把握消费趋势发力黄金产品,同时渠道端持续扩张,有望实现经营业绩稳步增长。此外,公司2023年全年两次现金分红总额占到2023年归母净利润的78%,后续有望延续良好的投资者回报。详见开源零售2020年7月19日首次覆盖报告《周大生(002867.SZ):珠宝龙头拥抱直播电商,新渠道新营销驱动新成长》和2024年4月27日信息更新报告《周大生(002867.SZ):一季度有所承压,关注长期“稳增长+高股息”属性》等。

2.2.7、吉宏股份:一季度跨境电商业务承压,期待品牌和新市场拓展2024Q1营收同比下滑3.8%,归母净利润同比下滑39.2%。公司发布一季报:2024Q1实现营收13.24亿元(同比-3.7%,下同)、归母净利润0.43亿元(-39.2%)、扣非归母净利润0.38亿元(-41.0%)。

公司是跨境社交电商龙头,“数据为轴、技术驱动”打造独特壁垒,核心竞争力持续强化助力长期增长。一季度包装业务营收同比增长,跨境电商业务营收同比下滑。分业务看,包装业务营收实现同比增长,但跨境电商业务营收同比下滑,预计主要系公司发力品牌业务、拓展新市场导致短期业务增长承压;此外,我们预计广告延续收缩战略、SaaS业务仍未实现盈利。盈利能力方面,2024Q1公司毛利率为40.6%(-5.0pct)、净利率3.0%(-1.9pct),综合盈利能力有所下滑。

费用方面,2024Q1销售费用率为30.3%(-2.3pct),预计系重营销的跨境电商业务占比下滑所致;管理费用率为4.4%(+0.8pct)、研发费用率2.2%(-0.2pct);此外一季度股份支付摊销1085万元(同比增加616万元)。“数据为轴、技术驱动”打造独特壁垒,看好公司长期发展。跨境电商业务方面:(1)公司推出ChatGiiKin-6B等多个AI垂类模型,并通过自有样本不断训练升级,有助于强化数据分析能力、提升广告投放效果、提高全流程运营效率,打造自身独特壁垒;(2)发力品牌建设,孵化SenadaBikes电动自行车、Veimia内衣、Konciwa遮阳伞及PETTENA宠物用品等自有品牌,未来有望提升盈利能力;(3)此外公司基于自身完善数字化运营系统,打造吉喵云SaaS平台化身卖水人。

包装业务方面:公司将继续深耕纸制快消品绿色包装,市占率有望稳健提升。综合看,公司核心竞争力在“数据为轴、技术驱动”赋能下有望持续强化,看好公司长期发展。详见开源零售2020年7月6日首次覆盖报告《吉宏股份(002803.SZ):移动互联网时代的精准营销“带货人”》和2024年4月27日信息更新报告《吉宏股份(002803.SZ):一季度跨境电商业务承压,期待品牌和新市场拓展》等。

2.2.8、润本股份:盈利能力持续提升,推新品拓渠道放量可期公司2023归母净利润同比增长41.2%,符合预期。公司发布年报及一季报:2023年实现营收10.33亿元(同比+20.7%,下同)、归母净利润2.26亿元(+41.2%);2024Q1实现营收1.67亿元(+10.0%)、归母净利润0.35亿元(+67.9%)。

公司是“驱蚊+婴童护理”细分龙头,未来有望依靠敏锐的市场嗅觉与高度灵活的自有供应链持续开拓高潜力细分品类市场。婴童护理系列贡献收入持续上升,盈利能力向好。分品类看,2023年公司婴童护理/驱蚊/精油业务分别实现营收5.2/3.2/1.5亿元,同比分别+33.6%/+19.2%/+0%,婴童护理系列贡献收入占比提升,达50.5%。分渠道看,2023年线上直销/线上平台经销/线上平台代销/非平台经销同比分别+20.1%/+8.6%/+4.4%/+32.4%,公司发力线上直营渠道,并通过非平台经销与大润发、沃尔玛等KA及特通渠道合作。盈利能力方面,2023年及2024Q1毛利率分别为56.3%(+2.1pct)、55.7%(+2.9pct),主要系高毛利的婴童护理品类占比提升。

费用方面,2023年公司销售/管理/研发费用率同比分别-1.1pct/+0.2pct/+0.2pct,2024Q1则同比分别为+1.2pct/-0.3pct/+0.4pct。公司积极开拓高潜力细分品类,期待后续防晒新品与抖音渠道放量。产品端,公司持续拓展细分高潜品类,2023年上新50余款新品,主要集中在婴童护理品类;此外,儿童防晒市场存在机遇,公司2024年2月推出儿童防晒新品,截至2024年4月24日在抖音累计销量15.8万,在天猫已登上宝宝防晒好评榜第6,期待防晒新品持续放量。渠道端,公司以线上渠道为主,当前已在天猫、京东、抖音等平台具备一定市占率,预计公司将进一步发力抖音与拼多多渠道,同时亦在探索海外市场,长期看好渠道拓展贡献增量。

详见开源零售2024年1月15日首次覆盖报告《润本股份(603193.SH):驱蚊及婴童护理细分龙头,立足小品类、打造大品牌》和2024年4月26日信息更新报告《润本股份(603193.SH):盈利能力持续提升,推新品拓渠道放量可期》等。2.2.9、华凯易佰:一季度销售良好,毛利率同比下降影响利润增速公司2024年一季度营收同比+23.0%,归母净利润同比+7.7%。公司发布一季报:2024Q1实现营收16.97亿元(同比+23.0%)、归母净利润0.82亿元(同比+7.7%)。我们认为,公司作为跨境电商泛品类头部卖家,通过自研信息化系统深筑运营能力壁垒,未来在巩固泛品类竞争优势基础上,发力“精品+亿迈生态平台”,基于三驾马车延续亮眼增长。

跨境电商销售增长良好,毛利率同比下降拉低利润表现。公司2024Q1实现营收增速23.0%,跨境电商主业销售增长良好,但归母净利润增速7.7%明显低于营收增速。从盈利能力看,2024Q1公司综合毛利率为36.5%(同比-1.5pct),我们认为下降原因可能在于业务结构变化,即毛利率相对低的跨境电商综服业务增速快、占比提高(参考公司2023年年报数据,该业务毛利率仅为15.2%,显著低于跨境出口电商业务的40.2%)。费用方面,公司销售/管理/财务费用率分别为23.9%/6.1%/-0.1%,分别同比-1.2pct/+1.2pct/-0.2pct。跨境电商业务未来可期,“泛品+精品+亿迈生态平台”三驾马车驱动增长。

(1)三驾马车:公司将推进“泛品+精品+亿迈生态平台”三驾马车驱动战略。(2)新渠道布局:公司计划多元化、多模式、全场景延展,持续创新跨界模式和合作渠道,布局TikTok、Temu、SHEIN等新兴平台,拓展流量入口助增长。(3)新市场开发:公司将在深耕欧美发达国家市场基础上,重点布局以墨西哥为代表的拉美市场,该市场渗透空间广阔、消费群体基数大且年龄结构相对年轻。(4)科技创新:公司还计划借力数字化运营优势,进一步降本增效,包括延续精细化运营策略,加大对信息系统的投入,依靠数字化手段解决业务需求,实现降本增效;持续提升AIGC技术的智能化水平,重点关注智能刊登、智能文案库的全面应用,研发AI客服的智能回复功能等。

详见开源零售2023年6月25日首次覆盖报告《华凯易佰(300592.SZ):跨境电商泛品龙头,深筑数字化壁垒驱动多元发展》和2024年4月25日信息更新报告《华凯易佰(300592.SZ):一季度销售良好,毛利率同比下降影响利润增速》等。2.2.10、爱美客:一季度经营业绩符合预期,看好医美龙头长期成长公司一季度营收同比+28.2%,归母净利润同比+27.4%。公司发布一季报:2024Q1实现营收8.08亿元(同比+28.2%,下同)、归母净利润5.27亿元(+27.4%)、扣非归母净利润5.28亿元(+36.5%),符合预期。公司是医美产品龙头,产品、渠道、研发全面夯实竞争力,未来差异化产品矩阵持续丰富有望助力长期成长。预计嗨体、天使系列稳健增长,盈利能力同比基本持平。

分产品看,我们预计以嗨体系列为主的溶液类产品稳中向好,凝胶类中预计天使系列表现较好。盈利能力方面,2024Q1公司毛利率为94.5%(-0.7pct),预计系公司加大部分产品折扣力度以应对激烈市场竞争。费用方面,2024Q1公司销售费用率为8.3%(-2.1pct),预计公司品牌心智进一步得到强化;管理费用率为4.1%(-3.9pct),降幅较大,主要系2023年同期存在港股上市费用;研发、财务费用率分别为7.1%/-1.7%,同比分别+0.2pct/+0.8pct。综上因素,2024Q1公司净利率为65.4%(-0.2pct)。产品、渠道、研发全面夯实竞争力,扩产能、拓市场蓄力未来成长。产品端:展望2024年全年,我们预计嗨体系列有望维持相对稳健,凝胶类中濡白天使有望延续较好势头,期待如生天使后续放量。渠道端:截至2023年底公司销售团队已超400人,覆盖约7000家医美机构,渠道建设不断完善。

研发端:(1)宝尼达2.0(颏下)、肉毒素已均处于注册申报阶段,看好后续新品获批上市贡献增量;(2)二代埋植线、麻膏、透明质酸酶、司美格鲁肽等在研管线亦稳步推进;(3)公司代理韩国Jeisys旗下两款能量源设备,丰富自身布局的同时有望与现有产品联动;(4)此外公司还投资美丽健康产业化创新建设项目以扩充产能,并计划适时开展产品海外注册,有望进一步打开成长空间。

详见开源零售2020年10月28日首次覆盖报告《爱美客(300896.SZ):推新能力深筑壁垒,医美龙头蓝海先行》和2024年4月25日信息更新报告《爱美客(300896.SZ):一季度经营业绩符合预期,看好医美龙头长期成长》等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)