2024年美国宏观经济与政策分析报告

1 大类资产表现

6月第4周(6.22-6.28),DR007较为明显回升,或因跨季资金紧张,而同业存单(股份制银行)利率小幅下行;全球主要经济体股市表现分化,国内上证综指、深证成指、创业板指小幅回落。海外纳斯达克综指、日经225、印尼雅加达综指小幅上升;大宗商品市场方面,黄金、铝、锌、原油价格回升,白银、铜、玉米和大豆价格回落;外汇市场方面,美元指数小幅走高,人民币小幅贬值。

2 5月美国通胀温和降温,美国抗通胀仍道阻且长

2.1 整体符合预期,核心商品和核心服务价格温和降温从环比增速来看,美国5月PCE和核心PCE物价指数环比增速符合市场预期,低于前值,其中,食品价格环比正增长,较前值较为明显回升;能源和核心商品(不包括食品和能源)价格环比负增长;核心服务价格环比正增长,但边际有所回落。5月PCE物价指数环比增速0%,预期0%,前值0.3%;核心PCE物价指数环比增速0.1%,预期0.1%,前值0.2%。从结构来看,5月食品、能源、核心商品(不包括食品和能源)、核心服务(不包括能源)环比增速分别为0.1%、-2.1%、-0.2%和0.2%,较前值变动分别为0.3pct、-3.3pct、-0.3pct、-0.1pct。食品、能源、核心商品(不包括食品和能源)、核心服务(不包括能源)环比增速对PCE物价指数环比增速贡献分别为0.01%、-0.09%、-0.05%、0.13%,较前值变动分别为0.02pct、-0.14pct、-0.07pct、-0.07pct,其中半粘性的核心商品(不包括食品和能源)价格环比增速边际变化高于前值,粘性较强的核心服务(不包括能源)价格环比增速边际变化持平前值。美国5月PCE和核心PCE物价指数同比增速符合市场预期,其中能源价格同比增速较前值回升,主要是去年同期基数较低,环比增速有所回落;食品、半粘性的核心商品(不包括食品和能源)和粘性较强的核心服务(不包括能源)同比增速均呈现边际回落态势。美国5月PCE物价指数同比增长2.6%,预期2.6%,前值2.7%;核心PCE物价指数(剔除食品和能源)同比增长2.6%,预期2.6%,前值2.8%。从结构上看,能源价格同比增长4.8%,较前值回升1.8pct,对PCE物价指数同比增速的拉动作用为0.2%,较前值回升0.08pct;食品价格同比增长1.2%,较前值回落0.1pct,对PCE物价指数同比增速的拉动作用为0.09%,较前值回落0.01pct;核心商品(不包括食品和能源)价格同比增长-1.1%,较前值回落0.5pct,对PCE物价指数同比增速的拉动作用为-0.25%,较前值回落0.11pct;核心服务(不包括能源)价格同比增长3.9%,较前值回落0.1pct,对PCE物价指数同比增速的拉动作用为2.55%,较前值回落0.06pct。

2.2 核心商品的二手车、家具、娱乐商品价格拉动作用边际回落,核心服务的医疗价格边际回升,其他核心服务价格拉动作用持续回落半粘性的核心商品(不包括食品和能源)价格同比增速对PCE物价指数同比增速的拉动作用为-0.25%,较前值回落0.11pct,主要是耐用品贡献,非耐用品价格同比增速贡献边际回升,其中,耐用品的二手车、家具、娱乐商品是主要贡献,且其价格同比增速对PCE物价指数同比增速的拉动作用边际回落。(1)耐用品价格同比增速对PCE物价指数同比增速的拉动作用为-0.43%,较前值回落0.14pct。二手车、家具、娱乐商品是主要贡献项,对PCE物价指数同比增速的拉动作用分别为-0.11%、-0.04%和-0.12%,较前值变动分别为-0.05pct、-0.01pct、-0.05pct。新车、家电、其他耐用品价格同比增速延续回落,但对PCE物价指数同比增速的拉动作用边际不变。新车、家电、其他耐用品价格同比增速对PCE物价指数同比增速的拉动作用分别为-0.01%、-0.02%、-0.04%。(2)非耐用品价格同比增速对PCE物价指数同比增速的拉动作用为0.15%,较前值回升0.02pct,其中服装价格边际回落,其他非耐用品价格有所回升。服装、其他非耐用品物价同比增速分别为0.7%和1.2%,对PCE物价指数同比增速拉动作用为0.02%和0.08%,较前值变动分别为-0.02pct和0.01pct。核心服务(不包括能源)价格同比增速对PCE同比增速拉动作用为2.55%,较前值回落0.07pct。其中,医疗服务价格PCE物价指数同比增速的拉动作用边际回升,住房、交通服务、娱乐服务、餐饮服务和其他服务价格同比增速对PCE物价指数同比增速的拉动作用边际回落。

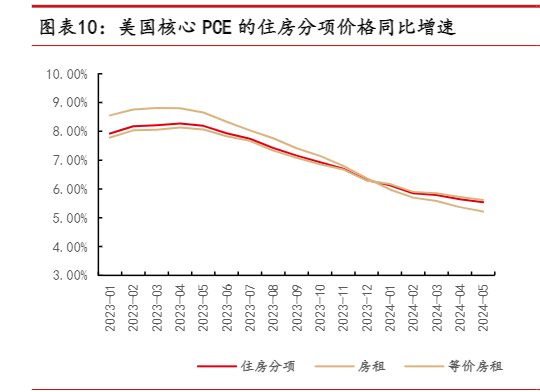

住房价格同比增速为5.5%,较前值回落0.1pct,对PCE物价指数同比的拉动作用为0.85%,较前值回落0.01pct,其中,房租和等价租金的拉动作用均边际回落0.01%;交通服务价格同比增速2.4%,较前值回落0.7pct,对PCE物价指数同比增速的拉动作用为0.08%,较前值回落0.02pct;娱乐服务价格同比增速4%,较前值回落0.1pct,对PCE物价指数同比增速的拉动作用为0.15%,较前值回落0.01pct;餐饮服务价格同比增速2.9%,较前值回落0.5pct,对PCE物价指数同比增速的拉动作用为0.22%,较前值回落0.03pct;其他服务价格同比增速2.4%,较前值回落0.4pct,对PCE物价指数同比增速的拉动作用为0.29%,较前值回落0.04pct;金融服务价格同比增速5.4%,持平前值,对PCE物价指数同比增速的拉动作用为0.38%,持平前值。医疗服务价格有所回升,同比增速3.1%,较前值回升0.5pct,对PCE物价指数同比增速拉动作用为0.51%,较前值回升0.9pct。

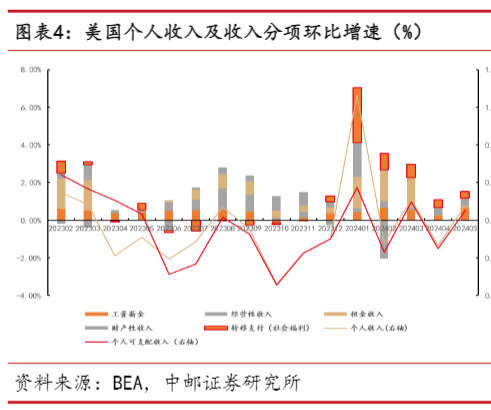

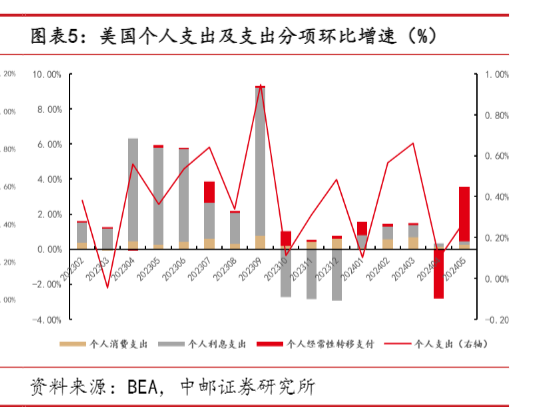

2.3 5月美国个人收入环比增速和储蓄率边际回升,或对6月消费产生支撑5月美国个人总收入为23.92万亿美元,环比增长0.48%,较4月增速回升0.21pct;美国个人可支配收入为20.93万亿元美元,环比增长0.45%,较4月增速回升0.2pct;美国个人消费支出19.34万亿元美元,环比上涨0.25%,较前值回升0.11pct;美国个人储蓄率占个人可支配收入为3.9%,较前值回升0.2pct。与4月相比,5月美国个人收入环比增速和美国个人消费支出增速均高于PCE物价指数环比增速,即美国个人实际收入和实际支出环比增速由负转正,或对6月商品和服务形成支撑,6月美国密歇根大学消费者信心指数超预期回升,亦是佐证。美国6月密歇根大学消费者信心指数终值68.2,预期65.8,前值65.6。从收入结构来看,5月美国个人收入环比明显增长,主要是工资薪金收入、财产性收入环比增长贡献,或对6月消费产生支撑,进而或延缓6月通胀下降速度。

5月美国工资薪金、财产性收入、转移支付(社会福利)、租金收入和经营性收入环比增速分别为0.64%、0.42%、0.35%、0.11%、-0.02%,较前值变动分别为0.4pct、0、-0.04pct、0.09pct、-0.03pct。其中,5月美国非农数据超预期与工资薪金环比增速回升相互印证,指向当前就业市场仍相对紧张;转移支付环比增长部分透支了6月空间,因6月1日是星期六,6月份联邦福利金930亿元美元在5月支付。从支出结构来看,5月美国个人消费支出并未受4月实际收入增速转负的影响,5月美国个人消费支出环比增速温和回升。5月美国个人消费支出环比增速为0.28%,较前值回升0.18pct;个人利息支出环比增速为0.19%,持平前值水平。美国个人储蓄率边际回升,仍处于历史相对低位。5月美国个人收入环比增速为0.48%,美国个人可支配收入环比增速为0.45%,美国个人支出环比增速为0.28%,个人可支配收入增速高于支出增速,美国个人储蓄率3.9%,较前值回升0.2pct。

2.4 向后看:6月美国通胀粘性仍强,核心PCE存在反复的风险2.4.1 6月原油价格回升,或推升6月美国能源和商品价格回升原油价格与商品价格存在较高相关性,特别是原油价格与非耐用品价格。在样本期2010年1月-2024年6月,布伦特原油价格同比增速(指数修匀)与美国商品分项、耐用品分项、非耐用品分项的个人消费支出物价指数同比增速(指数修匀)的相关性分别为58.04%、56.03%和80.15%。6月原油价格回升或推升能源和商品价格回升,特别是非耐用品价格。5月布伦特原油期货价格回落7.1%,而6月布伦特原油价格出现较为明显回升,从5月底81.62美元/桶升至6月27日的86.39美元/桶,上涨了5.84%,原油价格上涨或带来6月美国能源和服务价格上升,或亦会推升6月美国商品价格回升。

2.4.2 高利率制约汽车信贷扩张,汽车需求走弱或制约汽车价格5月半粘性的核心商品(不包括能源)的新车和二手车价格同比增速延续回落。受美国高利率环境影响,6月美国汽车消费信贷持续收缩,会抑制汽车需求,进而抑制汽车价格回升。6月前三周,汽车消费贷款环比增速分别为-0.07%、-0.07%和-0.07%,同比增速分别为-5.02%、-5.01%和-5.01%。与此同时,进口汽车价格指数呈现回落态势,亦会降低美国汽车价格粘性。5月美国汽车整车、零部件和发动机进口价格指数为2.3%,较4月回落0.4pct。考虑6月美元指数有所走强,或进一步带动进口汽车价格指数回落。截至6月27日,美元指数105.9304,较5月底上涨了1.24%。2.4.3 6月核心服务价格粘性较5月有所增强,下降速度或边际放缓从核心服务分项来看,房价环比增速阶段性高点已过,房租阶段性高点或亦已显现,不会成为推升核心服务价格明显走高的因素,短期仍会存在价格粘性,但边际回落;医疗服务就业市场仍相对较为紧张,医疗服务价格粘性或仍强;5月美国居民个人实际收入增速回升,或支撑6月交通服务、娱乐服务、餐饮服务价格粘性。因此,6月美国核心服务价格粘性或高于5月,核心服务价格下降速度或有所放缓,亦不能排除反复的风险。(1)房租环比增速阶段性高点或已显现,住房分项对服务价格贡献有望逐步走弱住房分项权重较高,房租变动更易引起核心服务价格变动。根据历史经验,美国房价环比增速领先美国个人住房和公用事业环比增速6-8个月。美国标准普尔/CS房价指数环比增速在2023年8月达到阶段性高点,指向2024年1月美国个人住房和公用事业环比增速或已达到阶段性高点,之后环比增速边际回落。因此,住房分项对服务价格贡献有望逐步回落,或不会成为推升核心服务价格明显上涨的因素。

(2)医疗服务就业市场仍相对紧张,医疗服务价格粘性仍强5月美国医疗分项的个人消费价格支出同比增速回升,主要是医院与养老院服务分项价格回升。就业市场是医疗服务市场供求关系的领先指标。5月该领域非农就业人数同比增速10.01%,增速较4月有所放缓,但仍保持了较高水平,与此同时,教育和医疗服务平均时薪同比增长3.18%,同比增速较4月有所扩大,环比增速0.47%,环比增速较4月亦有所扩大,整体指向医疗保健和社会救助就业市场仍相对紧张,间接说明医疗和养老服务市场供求仍相对较为紧张,短期医疗服务价格粘性仍较强,对核心服务价格支撑犹在。需密切关注6月该领域非农数据和工资变化情况。

3)5月美国居民个人实际收入增速回升,或支撑6月交通服务、娱乐服务、餐饮服务价格粘性交通服务、娱乐服务、餐饮服务取决于美国居民收入与支出情况。考虑4月美国个人收入和支出环比增速低于通胀环比增速水平,即美国居民实际收入增速为负,这在一定程度上制约了消费支出,进而对交通服务、娱乐服务、餐饮服务价格支撑减弱。但5月美国个人收入增速有所回升,实际收入增速由负转正,这对6月消费形成有效支撑,或支撑消费支出水平,对6月交通服务、娱乐服务和餐饮服务价格产生支撑。

综上所述,6月美国商品价格或有所分化,非耐用品价格粘性仍强,汽车价格或延续回落,核心服务价格粘性或高于5月,下降速度或有所放缓,亦不排除反复的可能。原油价格维持上涨,或推升美国非耐用消费品价格,而美国居民汽车消费贷款收紧,抑制美国汽车需求,同时美元指数走高,或导致汽车进口物价指数回落,汽车价格粘性或减弱。从核心服务分项来看,房价环比增速阶段性高点已过,房租阶段性高点或亦已显现,不会成为推升核心服务价格明显走高的因素;医疗服务就业市场仍相对较为紧张,医疗服务价格粘性或较强;5月美国居民个人实际收入增速回升,或支撑6月交通服务、娱乐服务、餐饮服务价格粘性。

3 国内外宏观热点

3.1 海外宏观热点

美国最大的几家银行通过了美联储的年度压力测试,为提高股东派息铺平了道路。美联储在声明中说,在假设的经济衰退期间,每家公司的资本金都高于最低要求。总的来说,受测银行将承担近6850亿美元的损失,比去年更大,但“在最近压力测试的范围内”。今年测试中的“严重不利”情景包括美国失业率达到10%的峰值,股市下跌55%,商业房地产价格下跌40%。资本要求一直是华盛顿激烈辩论的一个话题。去年7月,美联储和其他监管机构公布了一项计划,拟出台更严格的监管规定。然而银行高管们发起了一场游说战,声称他们已经拥有足够的资本。本次测试中一些大银行的表现远高于最低要求,这可能会支持他们反对资本要求进一步大幅上涨的理由。https://www.yicai.com/brief/102168133.htm

亚特兰大联储GDPNow模型预计美国第二季度GDP增速为2.2%,此前预计为2.7%。https://m.jrj.com.cn/madapter/24h/2024/06/27230541249037.shtml美联储发布工业生产和产能利用率年度修正数据美联储发布工业生产和产能利用率年度修正数据,美国5月工业产出数据修正为+0.7%(此前为+0.9%);美国5月产能利用率修正为78.2%(此前为78.7%);美国5月制造业产出数据修正为+0.6%(此前为+0.9%)。https://api3.cls.cn/share/article/1718417?os=web美联储戴利:目前通胀风险与就业任务更加平衡美联储戴利称目前通胀风险与就业任务更加平衡;必须谨慎考虑不要过早放松利率或按兵不动时间过长;我们从数据中可以看到强劲的劳动力市场;我们需要坚定不移,在没有必要的时候我们不会采取先发制人的行动;目前没有证据表明滞胀和衰退将出现在我们的未来;我没有看到我们在1970年代遇到的问题(指滞胀)的因素;美联储一直小心翼翼地不愿过早宣布(抗通胀)胜利。https://baijiahao.baidu.com/s?id=1802768572060904146&wfr=spider&for=pc美联储古尔斯比:通胀数据放缓将为更宽松的政策打开大门。

目前美联储的政策是限制性的。我们将看到通胀数据有所改善。希望我们能获得更多通胀信心。通胀数据之外的经济显示出降温迹象。实体经济并未显示传统意义上的过热迹象。必须考虑政策相对于其他经济体的限制性。不会评论政府财政状况。https://baijiahao.baidu.com/s?id=1802746111752040380&wfr=spider&for=pc美联储梅斯特:美联储应保留出售抵押贷款债券的选项克利夫兰联储主席梅斯特本月底即将退休,但她仍然认为,美联储需要对积极出售抵押贷款债券持开放态度,这是其缩表的持续努力的一部分。虽然任何出售抵押贷款债券的行动都不是“迫在眉睫”的,但梅斯特指出,美联储目前的目标是恢复只持有美国国债,这意味着它可能不得不采取积极措施,抛售抵押贷款债券(MBS),这些债券是在新冠疫情爆发后为恢复市场功能和刺激经济而购买的。梅斯特在接受采访时表示:“在某个时候,我将对出售MBS持开放态度。我不认为我们应该立即出售MBS,但最终我们可能会想要出售这类债券。”https://finance.sina.com.cn/money/bond/2024-06-24/doc-inazvzce2155838.shtml美联储理事鲍曼:不预计2024年会有任何降息行动不预计2024年会有任何降息行动,将预期降息时间改为2025年。随着通胀下降,我们将需要降息。https://finance.eastmoney.com/a/202406253113296642.html美联储鲍曼重申:直至更明显的通胀消退前,不准备降息美联储理事鲍曼周四重申,在通胀压力仍居高不下的情况下,她仍未准备好支持央行降息。她认为,美联储目前的利率立场仍是具有"限制性的",即使货币政策维持在当前水平,价格压力也会降温。她表示,如果未来的数据表明,通胀正在持续向我们2%的目标移动,那么逐步降低利率以防止货币政策变得过于限制性,最终将是合适的。但我们还没有到达降低政策利率的合适时机,继续看到通胀存在一些上行风险。而如果未来的数据显示通胀进展停滞或逆转,仍愿意在未来的会议上上调联邦基金利率目标区间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)