2024年金融工程择时周报:市场分化与行业轮动分析

1.观点综述

本周(2024年6月24日至2024年6月28日)从全球市场角度看,A股整体领跌于全球股市,其中上证50下跌0.17%;美国股市整体震荡,其中纳斯达克指数上涨0.24%;欧洲股市整体分化,其中德国DAX上涨0.4%;亚太股市表现分化,其中日经225上涨2.56%;新兴市场表现依旧分化,其中马尼拉综指上涨4.12%。本周北向资金表现卖出,两市成交额下降。北向资金成交净卖出117.62亿元人民币,两融余额(截止2024年6月27日)减少165亿元。从情绪面来看,本周Wind全A日均成交额6661.05亿元,成交额较上周下降。沪深300择时观点:一,沪深300指数快慢线差值在2024年3月26日触发金叉信号,快慢线差向上突破0,本周有所回落;二,从沪深300成分股多空状态推演看,当前多头比例较大,模型翻多。创业板择时观点:一,创业板指快慢线差值触发死叉信号,本周继续上升;二,本周创业板下跌,2024年2月初以来创业板指底部涨跌幅度由上周10.50%下降至5.94%。根据行业扩散指数观察,截至2024年6月28日,扩散指数排名前六的中信一级行业分别是煤炭(0.853)、家电(0.815)、银行(0.68)、电力及公用事业(0.651)、石油石化(0.65)、有色金属(0.595)。从周度环比变化来看,行业扩散指数变化排名前六的中信一级行业分别是石油石化(0.137)、交通运输(0.096)、医药(0.036)、电力及公用事业(0.032)、国防军工(0.013)、通信(0.011)。从本周宽基ETF流向来看,标的指数资金净流入前五的分别是沪深300(209.29)、中证500(44.99)、创业板指(20.78)、科创50(18.37)和中证A50(13.13)。其中,沪深300宽基指数周成交额最高的ETF是沪深300ETF(510300.SH,264.65),中证500宽基指数周成交额最高的ETF是中证500ETF(510500.SH,141.51),创业板指宽基指数周成交额最高的ETF是创业板ETF(159915.SZ,65.06)。本周行业/主题ETF当中,净流入前五的行业分别是证券ETF(11.64)、银行ETF易方达(9.07)、券商ETF(7.98)、医疗ETF(4.56)和医药ETF(3.66)。将行业/主题ETF按行业分类,本周净流入前五的行业分别为金融地产(34.33)、医药生科(13.99)、新能源(3.27)、消费(3.22)和红利(0.33)。中信一级行业中融资余额上升最多的五个行业分别是煤炭(1.86)、纺织服装(-0.3)、综合金融(-0.45)、消费者服务(-0.97)和轻工制造(-0.98)。本周中信一级行业中北向资金成交净买入最多的五个行业分别是有色金属(20.19)、电力及公用事业(5.55)、交通运输(2.68)、计算机(2.19)和银行(1.03)。从北向资金净流入个股分布看,净流入居前的有工业富联(8.8)、中国船舶(5.74)、福耀玻璃(3.58)、歌尔股份(2.74)、紫金矿业(2.59)。下周预计解禁规模居前的公司有百洋医药(95.7,136.24%)、税友股份(85.28,56.79%)、杭州热电(67.88,28.6%)、威高骨科(64.08,587.29%)、芯动联科(54.48,179.06%)。

综合来看,本周市场表现总体表现分化。从大盘择时模型看,沪深300指数快慢线差值在2024年3月26日触发金叉信号,快慢线差向上突破0,本周有所回落,创业板指择时模型快慢线差值突破0以下,本周继续上升。宽基ETF中,本周沪深300ETF流入居前,行业ETF中,证券ETF流入居前,结合扩散指标来看,认为当前可重点关注石油石化、交通运输、医药、电力及公用事业、国防军工、通信。从已披露A股企业数据来看,2024Q1盈利增速为-4.74%,增速较2023Q4有所下降。2024Q1稳定风格板块仍呈显著正增长,消费风格略有增长,其他风格板块盈利表现较弱。

2.大盘择时:沪深300偏乐观、创业板指偏悲观

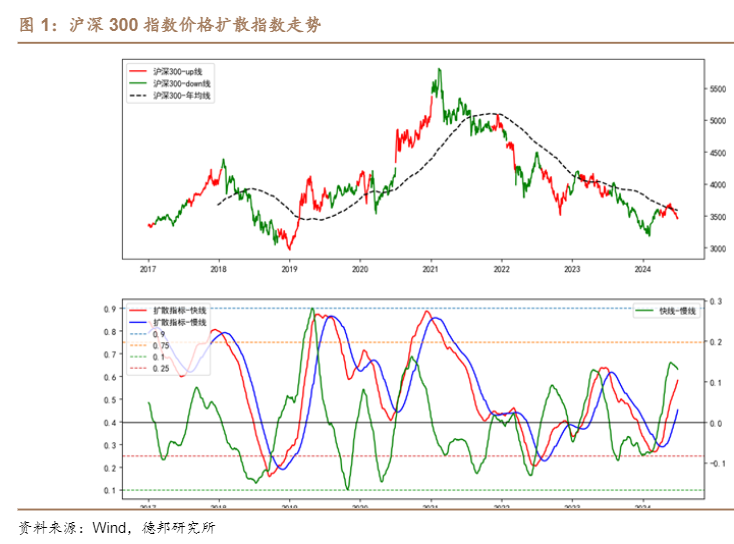

沪深300择时观点:一,沪深300指数快慢线差值在2024年3月26日触发金叉信号,快慢线差向上突破0,本周有所回落;二,从沪深300成分股多空状态推演看,当前多头比例较大,模型翻多。创业板择时观点:一,创业板指快慢线差值触发死叉信号,本周继续上升;二,本周创业板下跌,2024年2月初以来创业板指底部涨跌幅度由上周10.50%下降至5.94%。

2.1.大盘指数择时

本周大盘表现上涨,沪深300指数下跌0.97%。根据我们的扩散指数择时模型,沪深300指数在2024年3月26日快慢线差向上突破0,本周有所回落。

因此,我们对于后市的判断是:一,沪深300指数快慢线差值在2024年3月26日触发金叉信号,快慢线差向上突破0,本周有所回落;二,从沪深300成分股多空状态推演看,当前多头比例更大,模型翻多。

创业板指数下跌4.13%。模型于2024年2月29日触发“死叉”信号,创业板指扩散指数快线和慢线之差(图2下方图中的绿线)目前低于0线,本周继续上升。因此,我们对于后市的判断是:一,创业板指快慢线差值触发死叉信号,本周继续上升;二,本周创业板下跌,2024年2月初以来创业板指底部涨跌幅度由上周10.50%下降至5.94%。

2.2.全球股市本周表现情况:A股市场表现下跌、新兴市场整体分化

本周沪深300指数下跌0.97%,创业板指数下跌4.13%,上证50下跌0.17%。本周(2024年6月24日至2024年6月28日)从全球市场角度看,A股整体领跌于全球股市,其中上证50下跌0.17%;美国股市整体震荡,其中纳斯达克指数上涨0.24%;欧洲股市整体分化,其中德国DAX上涨0.4%;亚太股市表现分化,其中日经225上涨2.56%;新兴市场表现依旧分化,其中马尼拉综指上涨4.12%。

2.3.A股资金流向情况2.3.1.两融余额流向:本周减少165亿元截至2024年6月27日,两融余额为14869亿元,较2024年6月21日15035亿元减少165亿元(-1.1%)。两融余额占A股流通市值比例为2.27%,较2024年6月21日2.25%增加0.02个百分点。两融交易额占A股成交额的7.81%,较2024年6月21日8.4%减少0.59个百分点。

2.3.2.沪深港通资金流向:本周北向净卖出117.62亿元陆股通(北向)资金本周累计成交净卖出117.62亿元人民币;本月累计成交净卖出444.45亿元人民币;2024年累计成交净买入385.78亿元人民币;开通以来累计成交净买入18068.79亿元人民币。

港股通(南向)资金本周累计成交净买入93.34亿元港币;本月累计成交净买入876.46亿元港币;2024年累计成交净买入3737.08亿元港币;开通以来累计成交净买入32636.31亿元港币。

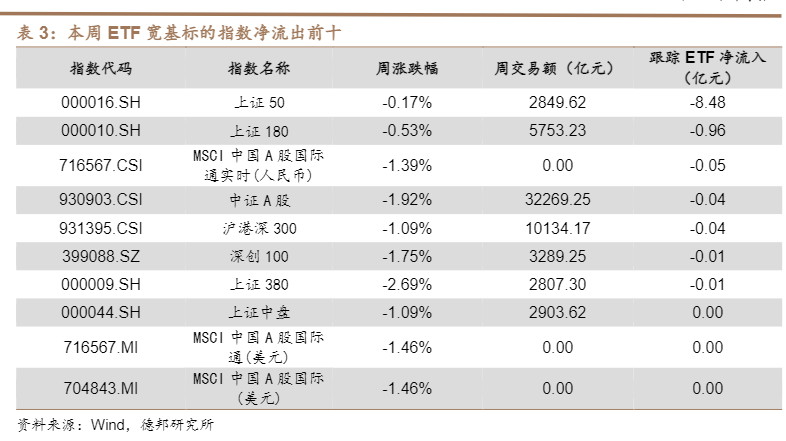

2.3.3.宽基ETF资金流向从本周宽基ETF流向来看,标的指数资金净流入前五的分别是沪深300(209.29)、中证500(44.99)、创业板指(20.78)、科创50(18.37)和中证A50(13.13)。其中,沪深300宽基指数周成交额最高的ETF是沪深300ETF(510300.SH,264.65),中证500宽基指数周成交额最高的ETF是中证500ETF(510500.SH,141.51),创业板指宽基指数周成交额最高的ETF是创业板ETF(159915.SZ,65.06)。

标的指数资金净流出前五的分别是上证50(-8.48)、上证180(-0.96)、MSCI中国A股国际通实时(人民币)(-0.05)、中证A股(-0.04)和沪港深300(-0.04)。

具 体 来 看 , 净 流 入 前 五 的 分 别 是沪深300ETF(102.63)、 沪 深300ETF(47.42)、中证500ETF(44.31)、沪深300ETF易方达(39.08)和沪深300ETF华夏(22.09)。

净流出前五的分别是上证50ETF(-8.32)、创业板100ETF华夏(-3.04)、300ETF天弘(-2.17)、上证180ETF(-0.96)和中证500ETF华夏(-0.9)。

2.3.4.解禁规模统计:本周全市场解禁规模为589亿元本周全市场解禁规模为589亿元,其中沪市主板为79亿元,深市主板为113亿元,创业板为134亿元,科创板为262亿元。预计未来一周解禁规模为735亿元,较本周增加145亿元,预计未来一月解禁规模为2986亿元。

3.行业轮动:2024年以来超额收益6.02%

回顾2021年扩散指数行业轮动模型表现情况,9月份之前动量类策略比较好的捕捉了行业趋势,超额收益率一度超过25%。而9月份后随着周期股回调,模型并未及时做出调整导致策略出现较大回撤。2022年策略收益较为稳定,全年超额收益6.12%。2023年策略超额有所回调,全年超额收益-4.58%。根据扩散指数行业轮动模型,2024年7月份建议配置的行业有煤炭、家电、银行、电力及公用事业、石油石化、有色金属。3.1.行业扩散指数轮动3.1.1.行业扩散指数周度跟踪:石油石化、交通运输、医药环比提升排名靠前根据行业扩散指数观察,截至2024年6月28日,扩散指数排名前六的中信一级行业分别是煤炭(0.853)、家电(0.815)、银行(0.68)、电力及公用事业(0.651)、石油石化(0.65)、有色金属(0.595),扩散指数排名后六的中信一级行业分别是综合(0.004)、食品饮料(0.021)、非银行金融(0.035)、综合金融(0.056)、建筑(0.06)、消费者服务(0.086)。

从周度环比变化来看,行业扩散指数变化排名前六的中信一级行业分别是石油石化(0.137)、交通运输(0.096)、医药(0.036)、电力及公用事业(0.032)、国防军工(0.013)、通信(0.011),行业扩散指数变化排名后六的中信一级行业分别是农林牧渔(-0.209)、银行(-0.201)、建材(-0.179)、非银行金融(-0.152)、汽车(-0.114)、食品饮料(-0.059)。3.1.2.行业扩散指数月度轮动根据扩散指数行业轮动模型,2024年7月份建议配置的行业有煤炭、家电、银行、电力及公用事业、石油石化、有色金属。本周平均收益0.13%,超额中信一级行业等权收益1.84%,6月以来超额收益3.75%,今年以来超额收益6.02%。

3.2.行业指数周度表现情况本周中信一级行业涨跌幅居前的有银行(2.48%)、石油石化(2.22%)、电力及公用事业(0.88%)、交通运输(-0.47%)和国防军工(-0.67%);涨跌幅居后的有房地产(-4.8%)、计算机(-3.4%)、非银行金融(-3.36%)、医药(-3.27%)和电力设备及新能源(-3.01%)。

今年中信一级行业涨跌幅居前的有银行(19.19%)、煤炭(12.79%)、石油石化(11.36%)、家电(10.77%)和电力及公用事业(9.99%);涨跌幅居后的有综合(-37.1%)、消费者服务(-23.82%)、计算机(-21.62%)、商贸零售(-21.47%)和传媒(-21.45%)。

3.3.行业资金流向情况3.3.1.融资余额净流入行业统计截至2024年6月28日,中信一级行业中融资余额上升最多的五个行业分别是煤炭(1.86)、纺织服装(-0.3)、综合金融(-0.45)、消费者服务(-0.97)和轻工制造(-0.98);融资余额下降最多的五个行业分别是电子(-27.06)、有色金属(-19.2)、食品饮料(-16.14)、电力设备及新能源(-14.97)和通信(-13.56)。(注:深市数据截至2024年6月27日,数据均与2024年6月21日的结果做差)。

3.3.2.北向资金成交净买入行业统计截至2024年06月28日,本周中信一级行业中北向资金成交净买入最多的五个行业分别是有色金属(20.19)、电力及公用事业(5.55)、交通运输(2.68)、计算机(2.19)和银行(1.03);北向资金成交净买入最少的五个行业分别是食品饮料(-21.37)、家电(-20.01)、电子(-16.38)、医药(-15.83)和基础化工(-14.96)。

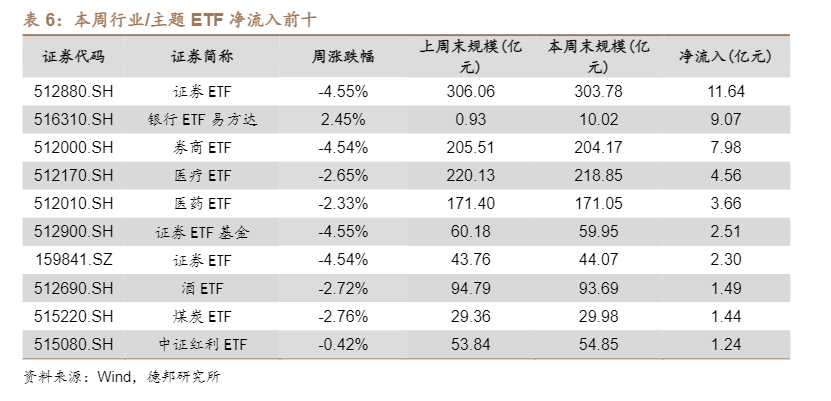

3.3.3.行业/主题ETF资金流向总体来看,本周行业/主题ETF当中,净流入前五的行业分别是证券ETF(11.64)、银行ETF易方达(9.07)、券商ETF(7.98)、医疗ETF(4.56)和医药ETF(3.66)。

本周行业/主题ETF当中,净流出前五的行业分别是银行ETF(-2.97)、有色金属ETF(-2.02)、军工ETF(-1.99)、芯片ETF(-1.73)和军工龙头ETF(-1.43)。

将行业/主题ETF按行业分类,本周净流入前五的行业分别为金融地产(34.33)、医药生科(13.99)、新能源(3.27)、消费(3.22)和红利(0.33);本周净流入后五的行业分别为TMT(-6.63)、宏观主题(-6.37)、国防军工(-5.63)、上游及材料(-3.76)和基建运营(-1.14)。

金融地产行业周成交额最高的ETF是证券ETF(512880.SH,52.51),医药生科行业周成交额最高的ETF是医疗ETF(512170.SH,19.69),新能源行业周成交额最高的ETF是光伏ETF(515790.SH,16.47)

4.个股资金流向监控

4.1.北向资金流入流出个股情况从北向资金净流入个股分布看,净流入居前的有工业富联(8.8)、中国船舶(5.74)、福耀玻璃(3.58)、歌尔股份(2.74)、紫金矿业(2.59)、韦尔股份(2.57)、中国人寿(2.5)、通富微电(2.44)、工商银行(2.36)、中远海控(2.32)。

从北向资金净流出个股分布看,净流出居前的有三花智控(-9.55)、万华化学(-7.18)、比亚迪(-7.06)、贵州茅台(-6.24)、中际旭创(-5.41)、美的集团(-5.07)、五粮液(-4.84)、格力电器(-4.72)、立讯精密(-4.56)、伊利股份(-4.3)。

4.3.下周预计解禁个股情况下周预计解禁规模居前的公司有百洋医药(95.7,136.24%)、税友股份(85.28,56.79%)、杭州热电(67.88,28.6%)、威高骨科(64.08,587.29%)、芯动联科(54.48,179.06%)、悦康药业(43.78,142.14%)、信科移动-U(35.03,105.75%)、漱 玉 平 民(23.71,337.55%)、 无 锡 振 华(23.01,72.58%)、 华 凯 易 佰(18.79,36.94%)。

5.附录1:A股企业盈利情况(截至2024年一季报)

截至2024年4月30日,全部A股上市公司2024年一季报共披露5350家。从已披露A股企业数据来看,2024Q1盈利增速为-4.74%,增速较2023Q4有所下降。科创板利润增速上升,2024Q1盈利增速为-0.96%,创业板利润增速上升,2024Q1盈利增速为-1.39%。5.1.A股上市公司盈利同比增速全部A股:2024年Q1归母净利润同比增长-4.74%,营业总收入同比增长0.16%;2023年Q4归母净利润同比增长-2.70%,营业总收入同比增长1.47%。2024Q1归母净利润同比增速较2023Q4下降,营业总收入同比增速较2023Q4下降。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)