2024年风电行业展望报告

2024H1基本面与行情复盘

2024年中期策略观点——风电行业产业链

需求侧:全球能源转型需求日益迫切。中国“十四五”收官年临近,海风并网压力增大,叠加海风政策逐步清晰,中国海上风电核准加速,有望带动行业快速放量;欧洲海上风电规划目标宏伟,根据GWEC预测,2033年欧洲市场海上风电新增装机量有望从2023年的3.8GW增长至28.2GW,CAGR22.3%。供给侧:1、国产供应链成本占优,全球风电国产替代加速。(1)国产风电供应链价格及产能具备显著竞争力,零部件对外出口可期;关注主轴、铸件、塔筒、法兰等环节;(2)风电国产替代趋势加速推进。轴承系风电中国产替代化率偏低的环节,风电轴承及风电滚子国产化有望加速推进。2、海上风电全球趋势,深远海趋势带来价值量提升。全球海上风电加速推进,海上风电往深远海发展带来离岸距离及水深增加,海上风电产业链有望受益,关注海上风电走向深远海后迎来技术升级及价值量上升的海缆环节,用量提升的海塔桩基、法兰环节。建议关注:(1)海缆:东方电缆、中天科技、亨通光电、起帆电缆等;(2)海风基础及塔筒:泰胜风能、天顺风能、海力风电、大金重工、天能重工等;(3)其他零部件(大型化、出海、国产替代):金雷股份、中际联合、日月股份、盘古智能、崇德科技、新强联、五洲新春、禾望电气、双一科技、麦加芯彩等;(4)整机:明阳智能、三一重能、金风科技、运达股份等。

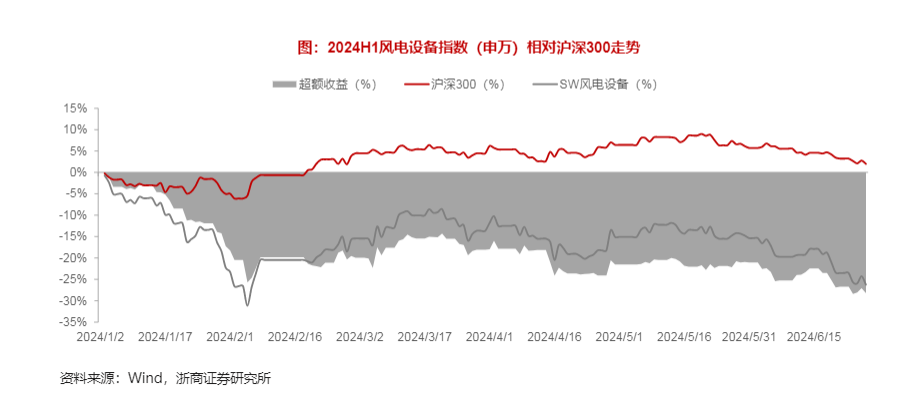

行业复盘:审批延缓导致风电行业指数承压

截至2024年6月27日,风电设备行业今年相对A股超额收益为负。主要原因如下:✓1)项目进展缓慢:海风项目进展缓慢,行业企业业绩不达预期;审批节奏缓慢,打击市场信心。✓2)部分环节承压:主机、叶片等环节受行业竞争影响,2024年盈利承压,后续产能出清后可见拐点。

业绩复盘:产业链利润阶段性承压,项目开工有望带动业绩释放

复盘子行业,海上风电、风电出海、国产替代三条主线利润同比下行;✓1)海上风电:受海上风电项目延后影响,海上风电产业链业绩确收不顺利,整体利润有所下滑,海缆环节具备较高技术壁垒,价格稳定,我们认为随着项目审核加速,2024-2025年海风有较大增长空间;✓2)风电出海:塔筒/桩基海外产能紧俏,价格稳定;风机、铸锻件等环节竞争加剧,价格承压,整体利润有所下滑,2025年开始欧洲海风需求有望开始释放,出海链中长期确定性强;✓3)国产替代:主轴承/偏变轴承等价格有所下降,大兆瓦轴承价格稳定,国产替代渗透率仍在提升中,大兆瓦产品仍待突破。

需求:国内招标重启,海外蓄势待发

全球风电新增装机超预期,中国陆风装机创纪录

全球装机:2023年全球陆上风电装机超预期,海上风电装机保持增长势头。2023年全球风电新增装机量达117GW,较2022年增长51%,其中陆上风电尤其是中国贡献主要装机量,2023年全球陆上风电新增装机量达106GW,同比增长54%,中国陆风新增装机量为69.3GW,同比增长112.8%,占全球陆风比例65.5%,全球海上风电新增装机量达11GW,同比增长25%。◼海风空间:中国海风装机持续领跑全球,欧洲装机创下新纪录。据GWEC预测,2023-2033E,全球海上风电新增装机量从10.9GW增长至66.2GW,CAGR为19.8%。其中,2023-2032E,欧洲海上风电新增装机量从3.8GW增长至28.2GW,CAGR为22.3%,高于全球平均增长率。

国内海风进入高增周期,规划新增装机规模达57GW

中国海风装机:预计2025年中国海上风电新增装机量达15GW,海上风电占比扩大至16%。考虑到当前海风项目规划以及建设进度,我们预计2024-2025年,中国海上风电新增装机量分别有望达到10GW和15GW,新增装机量稳步提升。从风电装机结构来看,2017-2023年海上风电总体占比持续扩大,CWEA预计至2025年,海上风电占所有风电比例达16%。◼规划规模:十四五新增装机总规模57.2GW。多省发布相关政策对海上风电予以支持,其中广东、江苏扶持力度较大。据CWEA及北极星风力发电网统计,“十四五”期间,各省海上风电新增装机总规模约57.2GW,到2025年,累计装机并网容量将超过59GW。

招标重启:江苏海风项目开工在即,青洲、帆石重回轨道

海风不及预期:海风项目延期,装机量不及预期。回顾2022-2023年,中国海上风电行业呈现“巨量招标,微量装机”态势,2022年招标量达到14.7GW,而当年装机量仅有5.1GW,2023年项目继续延期,实际装机量仅为7.2GW。◼海风项目重启:2021年以来许多项目不断延期,如青洲六项目2023年海缆送出延期一年,江苏射阳、大丰项目也不断延期。2024年江苏省发布《2024年江苏省重大项目名单》,包括龙源射阳100万千瓦、大丰800MW、大丰85万千瓦项目,其中大丰85万千瓦项目于2024年6月20日启动海缆招标,预示国内早一批延期项目得到解决,海风核准流程理顺,其他海风项目有望重回轨道。

欧洲:2030年北欧四国海风累计装机目标达65GW2.311◼欧洲装机目标:欧洲海风装机目标宏大。为应对能源危机问题,实现碳中和战略目标,欧洲2022年各国不断提高海风规划容量。北欧四国(德国、丹麦、比利时和荷兰)于2022年5月签署《埃斯比约宣言》,承诺2030年海风累计装机达65GW,到2050年累计装机150GW,共同建设“欧洲绿色发电站”,为海上风电加速重添里程碑。同年8月30日,欧洲8国在能源峰会上签署“马林堡宣言”,同意加强能源安全和海上风电合作,计划在2030年将波罗的海地区海上风电装机容量提升至19.6GW,为目前容量的7倍。

各国:全球海风继往开来,规划远大接力成长2.312◼英国:欧洲最大海风市场,23年新增海风0.8GW。根据2022年英国政府最新公布的《英国能源安全战略》,到2030年,英国海上风电的发展目标将从之前的40GW提高到50GW,其中漂浮式风电的装机规模目标提高到了5GW。◼德国:海风发展短期面临挑战,23年新增海风0.3GW。2022年12月,德国《海上风电法案》(WindSeeG)修正案获得欧盟批准,此版修正案中将德国2030年海上风电装机规模目标由20GW提高到30GW,2035年和2040年目标分别设定和提高到40GW和70GW。◼荷兰:海风新增装机表现亮眼,达1.9GW,发展较快。根据荷兰《可持续增长能源协议》,设定2023年海上风电装机容量达到4.5GW,2023-2030年将再增加7GW,使2030年总装机容量达到11.5GW。◼美国:2030年目标30GW,开发潜力巨大。2022年2月,美国能源部发布《海上风能战略》,规划到2030年、2050年海上风电累计装机规模将达30GW、110GW。2022年8月,美国政府通过《2022年通胀削减法案》,法案恢复此前对海风的30%税收减免,旨在帮助项目开发商降低成本。2022年9月,拜登政府提出计划到2035年建设15GW漂浮式海上风电。◼越南:PDP8发布引领海风加速落地。最新公布的第八个电力发展计划(PDP8)明确到2030年后将不再新建燃煤发电项目,2050年可再生能源将占全国全部发电量的70%左右。按照此计划,到2030年,越南海上风电装机规模可达到6GW,到2050年至少达到70GW。◼日本:新增装机达近十年历史第二高,国际开发商首次中标成功。按照2020年9月的《海上风电产业愿景》,其规划到2030年海上风电实现累计装机10GW、到2040年实现累计装机30-45GW。处于环评及审核阶段的项目约15GW,预计2025年后日本海上风电将迎来较大发展。

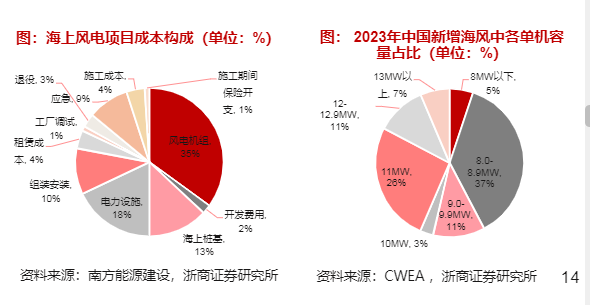

趋势:大型化+深海化+出海化

大型化:降本诉求驱动风机大型化,大型化着力于“高、大、长”3.114◼全球风机大型化趋势显著:2024年中国风电仍以机组大型化降低成本为主,据崇德科技招股说明书,风轮直径每增加10%,整机发电量将提高8%以上。据GWEC数据,1980-2023年全球海上风电最大单体风机规模从0.45MW增长至18MW,陆上风电从0.05MW增长至10MW,预计至2030年海风和陆风分别将达到25MW和15MW。2023年,海上风电机组的大兆瓦机型订单平均单机容量为14.9MW,较上一年增长了约22%(2022年为12.2MW)。随着更大单机容量的风电机组即将进入市场,预计已安装的海上风电机组的平均单机容量将在未来几年内持续增加。◼中国新增机型中大容量占比较大:据CWEA统计,2023年新增吊装的海上风电机组中,单机容量10MW及以上的风电机组装机容量占比由2022年的12.1%提升到46.4%,主要集中在11MW和12MW机型,合计占比约36.9%;12MW以上风电机组装机容量占比为6.6%,2023年新增吊装最大单机容量由2022年的11MW提升到16.5MW。在所有吊装的海上风电机组中,8.0MW(不含8.0MW)以下风电机组装机容量占比73.2%,同比下降约16个百分点,8.0MW以上风电机组装机容量占比达26.8%。

大型化:大容量风机成本更低、回报更高3.115◼大容量机组优势:大容量风机组成风场较小容量风机成本更低、回报更高。以明阳智能12MW与8MW产品为例,在1000MW风场状况下,8MW机组需要125台,12MW机组仅需84台,约减少1/3的机位,节约用海面积30%以上;全场基础成本降低24%,塔筒成本降低27%,总体降低成本25%以上。另外,由于机位点减少,尾流约减少3-4%,并且因大机组捕风效率提高,发电量整体提升5%以上。总体而言,单位千瓦造价节省8.6%以上,度电成本降低8.3%,自有资金内部收益率能提高7.5%以上。

深远海:装机从近海走向深远海,海风基础从固定式向漂浮式发展3.216◼深远海风电:远海风电一般指场区中心离岸距离大于70km,深海风电指水深大于50m的场区。世界上80%的海上风力资源位于水深超过60米的海域。欧洲深远海风电发展先于中国,2019年欧洲在建的海上风电项目平均离岸距离达59km,而在新开标的风电场中,最远离岸距离已达到220km。中国已装机海上风电项目集中在离岸30km、水深15-20m的区域;2022年已完成招标待建项目平均离岸距离40km、水深30m;2023年待招标项目平均离岸距离50km、水深35m。◼海风基础转变:固定式桩基适用于浅海,当进入深水区其安装难度及成本几何倍增,漂浮式基础应运而生。2022年美国启动“漂浮式海上风电行动计划”,重点在平台制造、海洋工程和漂浮式机组领域进行集中研究、开发和示范,到2035年将漂浮式海上风电的度电成本降低70%以上,从2021年的0.084美元/KWh(约合人民币0.602元/KWh)下降至0.045美元/KWh,并且,到2035年部署1500万千瓦的漂浮式海上风电装机容量。10年后美国有望成为全球第三个重要的漂浮式海上风电市场。据GWEC预测,2032年全球漂浮式海风新增装机量达8.2GW,累计装机量达26.2GW,其中,欧洲占比66%,亚太地区占比32%,北美占比6%。

深远海:漂浮式安装成本高,漂浮基础占比大3.217◼成本差异:固定式与漂浮式海风成本结构差异大,漂浮式安装成本、漂浮基础占比大。固定式海上风电机组成本占比最大,达42%,安装成本仅占5%;与之相反,由于漂浮式海上风电更高的投资成本,导致风机占比相对下降,风电机组、浮式基础、系泊锚固以及施工安装分别占比为13%、26%、22%和21%。

深远海:示范项目实践创新,漂浮式海风LCOE快速下降3.218◼漂浮式海风造价:造价有望大幅下降。据CWEA报告,全球首个漂浮式海上风电项目的造价高达30万元/KW。随着漂浮式海上风电技术的进步、单机容量的增加、项目规模的提升,漂浮式海上风电项目单位千瓦造价已经下降至4万元/ KW 。据DNV报告,到2050年漂浮式海上风电成本将下降近80%。与之相对,中国万宁百万干瓦漂浮式海上风电项目造价约2.3万元/ KW ,中国漂浮式海上风电项目投资成本有望在2025年达到2万元/KW左右,2030年降至1万-1.5万元/KW,达到与固定式海上风电相当的水平。◼中国漂浮式海风:中国深远海风电关键技术研制取得重大进展,装机路线以三立柱半潜式为主。截止到2023年7月19日,中国共有6个漂浮式海上风电项目(样机)实现投运或正在推进实施。中国海油主导的“海油观澜号”,在距海南文昌136km的海上油田海域投运,成为全球第一个离岸距离超过100km和海水深度超过100m的“双百”海上风电项目。

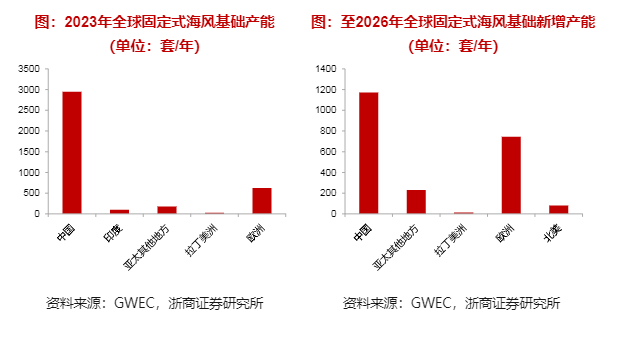

出海:欧美固定式海基出现缺口,单桩/塔筒出海成为亮点3.319◼固定式基础产能:据GWEC统计,2023年全球固定式海风基础产能为3880套,其中,中国为2945套,占76%,欧洲为625套,占16%。至2026年,预计全球新增固定式海风基础2242套,其中中国1172套,占52%,欧洲745套,占33%。◼固定式基础需求:欧洲固定式海风基础有可能将于2026年出现供需缺口。据GWEC测算,如2026年欧洲的745套固定基础无法顺利投产,欧洲将出现供需缺口,并且随着时间的推移,缺口将进一步扩大。类似的情况将出现在北美洲,预计北美2025年需求达到193套,而预计新增产能仅为80套。◼单桩/塔筒出口:向欧美出口固定式海风基础将成为下一个海风增长点。由于固定式单桩/塔筒重量大运输困难,港口稀缺资源制约扩产,中国单桩/塔筒企业有望取得海外订单,改善盈利。

出海:欧洲海缆需求旺盛,中低压交流海缆有望打开出口空间3.320◼海缆需求:2023-2030年,按长度计算,全球海缆需求平均增长率将达到18%,从价值来看,年均增长率为15%。2022年,全球仅有0.5%的电缆企业能生产海缆,2023年欧洲海缆需求占全球的27%,接下去将按照平均每年21%的速度增长,并且为了应对海缆供不应求,欧洲各国已经计划扩产海缆。◼海缆出口:海缆出口是海风出口另一大亮点。中国中低压交流海缆产能远超欧洲,预计随着欧洲中低压交流海缆供需缺口扩大,中国将成为主要供应商,并且随着中国超高压直流电缆发展和项目经验积累,有望实现对外出口。

格局:各环节龙头优势凸显

塔桩:抗通缩属性较强,码头资源成为核心能力4.122◼趋势:导管架、吸力筒式受益于深远海化趋势,占比有望进一步扩大。单桩、多桩基础结构数量随着水深的增加而渐降低;吸力桶式、导管架式基础结构数量随着水深的增加而逐渐增加。随着近岸资源开发趋于饱和,海上风电产业将逐步走向深远海,单桩基础结构的占比将会进一步降低,导管架基础结构因其在深水海域的优势,占比将会逐渐增多。◼需求:2023年全球海上塔筒及桩基市场需求为245万吨,对应市场规模为272亿元;随风电发展逐渐向深远海迈进,预期2026年全球海上塔筒及桩基市场需求达748万吨,预计2023-2026年三年CAGR为45.1%;对应市场规模达790亿元,预期2023-2026年CAGR为42.7%。

海缆:远海柔直送出成本优于交流,离岸距离提升海缆价值量4.223◼成本对比:柔性直流送出技术系远海风电可靠并网的首选技术方案,远海送出成本优于交流输电。当大容量风电场的离岸距离超过一定距离(通常为85千米)时,选用柔性直流海缆相比交流海缆送出更具经济性,尤其是在100千米以上时,更能显示其优势。◼价值量:深海化趋势拉高海缆价值量,价值量与长度成正比关系。在海缆相同的情况下,海缆总金额与其使用量成正比,因此在风场规模不变情况下,海缆单GW价值量与离岸距离成正比,随着近海资源开发完全,深远海趋势将拉动海缆价值量提升。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)