2024煤炭行业报告:供需波动与市场趋势分析

1本周观点

煤价延续震荡,进口煤量环比下降拐点已现。本周产地煤价涨跌互现,港口煤价小幅震荡、基本平稳。展望后市,供给方面国内供应受安全事故影响整体或延续收缩趋势,进口端据海关总署数据,2024年5月我国进口煤炭4381.6万吨,环比下降3.2%,同比增长10.7%,海内外煤价倒挂下进口量迎来拐点。发运方面大秦线周均运量维持百万吨左右低位,唐呼线运量略有回升,从而港口库存延续去化,截至6月7日北方港口库存2366.9万吨,周环比下降0.3%,同比下降10.8%。

需求方面,近期电厂日耗有所提升、仍处于淡季水平,但市场迎峰度夏预期强烈,港口报价坚挺,6月进入备货关键期,电煤需求有望持续上升。我们预计短期煤价延续震荡走势,伴随后续旺季需求开启,煤价加速上涨时点或随时启动。板块配置方面,在煤价上行趋势下,考虑山西省产量恢复有望使省内煤炭企业受益量价齐升,建议重点配置板块山西煤企。港口煤价震荡偏稳,产地煤价涨跌互现。

煤炭资源网数据显示,截至6月7日,秦皇岛港Q5500动力煤市场价报收于875元/吨,周环比下跌2元/吨。产地方面,据煤炭资源网数据,山西大同地区Q5500报收于750元/吨,周环比上涨5元/吨;陕西榆林地区Q5800指数报收于762元/吨,周环比下跌4元/吨;内蒙古鄂尔多斯Q5500报收于688元/吨,周环比下跌4元/吨。重点港口库存下降,电厂日耗上升,可用天数下降。港口方面,据煤炭资源网数据,6月7日,重点港口(国投京唐港、秦皇岛港、曹妃甸港)库存为1207万吨,周环比下降9万吨。据CCTD数据,6月6日二十五省的电厂日耗为481.6万吨/天,周环比上升10.4万吨/天;可用天数25.5天,周环比下降0.2天。焦煤市场弱稳运行。本周焦煤供应受事故及检查影响有所收缩,需求端受近期市场情绪转弱影响,下游观望情绪较浓,焦企多消耗厂内库存为主,钢厂方面铁水产量见顶回落,采购节奏有所放缓但刚需仍有支撑,短期焦煤市场或弱稳运行,后续观察终端需求情况。

国内焦煤价格下跌,海外焦煤价格上涨。据煤炭资源网数据,截至6月6日,京唐港主焦煤价格为2080元/吨,周环比下跌130元/吨。截至6月6日,澳洲峰景矿硬焦煤现货指数为272.5美元/吨,周环比上涨16.5美元/吨。产地方面,山西低硫周环比下跌51元/吨,柳林低硫周环比下跌50元/吨,灵石肥煤周环比下跌50元/吨,长治喷吹煤周环比上涨20元/吨,山西高硫、柳林低硫、济宁气煤周环比持平。

成本支撑减弱,焦炭市场弱稳运行。本周伴随原料煤价格下移焦企盈利尚可,但因市场情绪转弱,开工有所下滑,整体供应较为稳定;需求端成材价格继续下行,钢厂铁水产量见顶回落,但刚需仍有支撑,短期焦炭价格成本支撑减弱或弱稳运行,后续关注原料煤及成材价格走势。

焦炭价格平稳。据Wind数据,截至6月7日,唐山二级冶金焦市场价报收于1900元/吨,周环比持平;临汾二级冶金焦报收于1735元/吨,周环比持平。港口方面,6月7日天津港一级冶金焦价格为2110元/吨,周环比持平。

投资建议:标的方面,我们推荐以下投资主线:1)产量环比提升、受益煤价上涨,建议关注山煤国际、华阳股份和潞安环能。2)强α属性公司,建议关注晋控煤业和新集能源。3)行业龙头公司业绩稳健,建议关注中国神华、陕西煤业和中煤能源。4)高弹性标的,建议关注兰花科创和兖矿能源。5)稀缺焦煤标的,建议关注恒源煤电、淮北矿业、平煤股份和山西焦煤。

2本周市场行情回顾

2.1本周煤炭板块表现

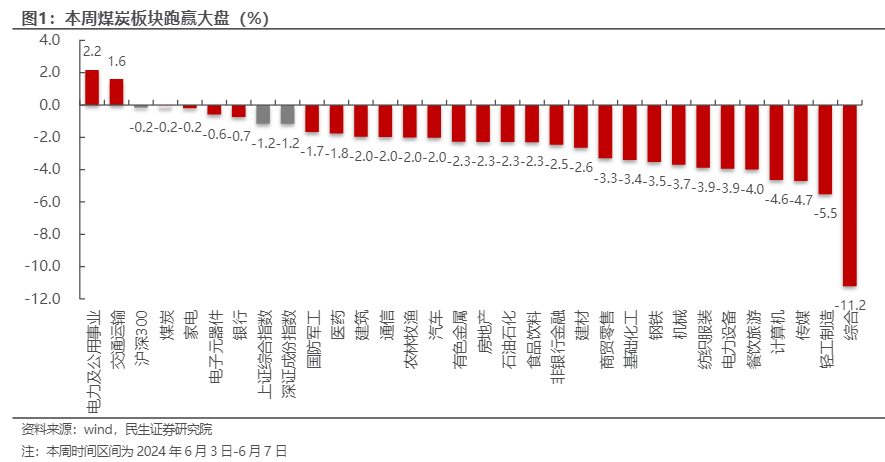

截至6月7日,本周深证成指中信煤炭板块周跌幅0.2%,同期沪深300周跌幅0.2%,上证指数周跌幅1.2%,深证成指周跌幅1.2%。

截至6月7日,中信煤炭板块周跌幅0.2%,沪深300周跌幅0.2%。各子板块中,动力煤子板块涨幅最大,涨幅1.3%,焦炭子板块跌幅最大,跌幅5.8%。

2.2本周煤炭行业上市公司表现

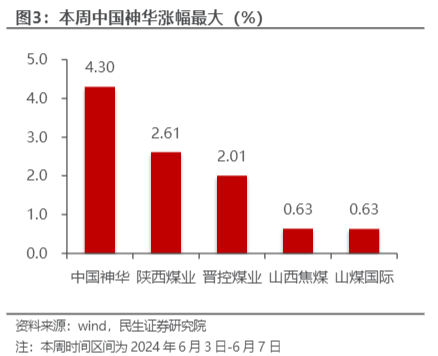

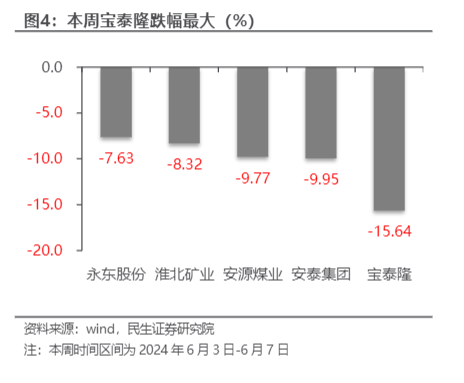

本周中国神华涨幅最大。截至6月7日,煤炭行业中,公司周涨跌幅前5位分别为:中国神华上涨4.30%,陕西煤业上涨2.61%,晋控煤业上涨2.01%,山西焦煤上涨0.63%,山煤国际上涨0.63%。本周宝泰隆跌幅最大。截至6月7日,煤炭行业中,公司周涨跌幅后5位分别为:宝泰隆下跌15.64%,安泰集团下跌9.95%,安源煤业下跌9.77%,淮北矿业下跌8.32%,永东股份下跌7.63%。

3本周行业动态

6月3日,中国煤炭资源网报道,印度煤炭公司(CIL)最新数据显示,2024年5月份,公司煤炭产量为6440万吨,同比增加7.5%,环比增长4.2%。上年同期,印度煤炭公司产量为5990万吨,而前一月产量为6180万吨。本财年以来(4-5月份)煤炭产量为1.262亿吨,较上年同期的1.175亿吨增长7.4%。5月份,印度煤炭公司煤炭销量为6820万吨,同比增加7.1%,环比增长6.1%;4-5月累计销售煤炭1.325亿吨,同比增长5.1%。印度煤炭部近日透露,截至5月15日,印度煤矿和火电厂煤炭库存量达1.47亿吨,较上年同期的1.17亿吨增长2.5%。

其中,火电厂煤炭库存为4500万吨,同比增长29%。6月3日,中国煤炭资源网报道,南非海关最新数据显示,2024年4月份,南非煤炭出口量为622万吨,同比下降13.93%,环比微增0.42%;1-4月累计出口煤炭2375.95万吨,同比下降3.38%。6月3日,中国煤炭资源网报道,弗吉尼亚海运协会数据显示,2024年4月,美国弗吉尼亚州汉普敦水道码头煤炭出口量为360万短吨(327万吨),环比降8%,但同比增31%。

当月,DTA码头煤炭出口量为100万短吨,环比降30%,同比降12%。兰伯特码头煤炭出口量为170万短吨,环比增5%,同比增80%,该码头煤炭出口以冶金煤为主。9号码头4月煤炭出口量为82万短吨,环比增4%,同比增35%,该码头主要出口动力煤。数据显示,今年1-4月份,汉普敦水道码头煤炭出口量累计1420万短吨,同比增24%。

6月4日,中国煤炭资源网报道,印度煤炭部数据显示,2024年5月份,印度煤炭总产量为8391万吨,同比增加10.15%,环比增长6.63%。上年同期,印度煤炭产量为7618万吨,而今年4月份产量为7869万吨。印度煤炭公司(CIL)煤炭产量为6440万吨,同比增加7.46%,环比增长4.24%;新加瑞尼矿业公司(SCCL)煤炭产量为573万吨,同比减少2.39%,环比增加4.56%;自有煤矿及其他煤炭产量为1378万吨,同比增加32.76%,环比增长20.56%。

6月4日,中国煤炭资源网报道,日前,山西省政府办公厅制定出台《山西省煤矿复工复产验收管理办法》。《管理办法》规定煤矿企业在履行复工复产验收程序,并经属地煤矿安全直接监管部门验收合格后,由本级人民政府主要负责人审核签字。规定市、县级人民政府及有关部门要对被责令停工停产整顿煤矿落实依法暂扣安全生产许可证、驻矿盯守、停止审批民用爆炸物品、停供生产建设用电等措施。6月4日,中国煤炭资源网报道,据俄罗斯铁路公司(RZD)数据显示,2024年1-5月,俄罗斯铁路货运量为5.02亿吨,同比下降3%。

其中,煤炭运输量为1.431亿吨,同比下降5.3%,在俄铁货运总量中占比最高,达28.5%。6月4日,中国煤炭资源网报道,俄罗斯财政部提议,从2025年起提高煤炭、黄金、钻石、铁矿石和化肥的生产税。6月5日6月5日,中国煤炭资源网报道,由于高温热浪推动用电需求大幅增加,5月份,印度燃煤发电量同环比均显著增长。印度中央电力局(CEA)数据显示,今年5月份,全印度燃煤发电量达到1195.3亿千瓦时,同比增加12.7%,环比增长2.6%。随着电力需求增加,印度电企发电耗煤需求同样增多,今年以来,印度煤炭进口量呈现逐月增加趋势。

6月5日,中国煤炭资源网报道,俄罗斯财政部提议,从2025年起提高煤炭、黄金、钻石、铁矿石和化肥的生产税。据悉,税法相关修正案已于6月3日提交国家杜马。对于动力煤和炼焦煤,俄罗斯财政部建议在远东海港的超额价格基础上加收10%的溢价。动力煤的起征价为100美元/吨,炼焦煤为140美元/吨。6月5日,中国煤炭资源网报道,哥伦比亚国家统计局数据显示,2024年4月份,哥伦比亚煤炭出口量为605.93万吨,同比大增96.04%,环比增长23.19%,创今年以来新高。

6月5日,中国煤炭资源网报道,中国气象局:国家气候中心监测结果显示,2023年5月开始的厄尔尼诺事件于2023年12月达到峰值,是一次中等强度事件。2024年以来,厄尔尼诺事件处于持续衰减阶段,此次厄尔尼诺事件已于5月结束,预计夏季后期可能进入拉尼娜状态。拉尼娜发展年的夏季,热带季风槽偏西偏北,菲律宾容易产生反气旋,台风生成偏少,盛夏北方降水易偏多。6月6日6月6日,中国煤炭资源网报道,印度港口协会最新数据显示,2024年5月份,印度国营港口煤炭进口量同环比均有所增长,其中环比增幅接近15%,进口量创去年12月份以来新高。数据显示,5月份,印度12个大型国营港口共进口煤炭1793.9万吨,同比增加2.63%,环比增长14.78%。

当月,这12个港口进口动力煤1265.7万吨,同环比分别增长6.08%和19.18%;进口炼焦煤528.2万吨,同比下降4.79%,环比增长5.45%。6月6日,中国煤炭资源网报道,Kpler船舶追踪数据显示,2024年5月份,澳大利亚煤炭出口量2939.34万吨,环比增5.43%,同比降4.78%。分国别看,数据显示,5月份中国大陆为澳大利亚煤炭出口第一大目的地。当月澳大利亚向中国大陆出口煤炭690.69万吨,环比增2.01%,同比增19.76%。5月,澳大利亚向日本出口煤炭622.74万吨,环比增6.53%,同比降27.07%;向印度出口331.36万吨,环比降6.39%,同比降32.02%。

6月6日,中国煤炭资源网报道,今年以来,越南对煤炭的依赖持续升高,煤炭需求、进口量以及碳排放量均创下历史高位。今年4月份,燃煤发电在越南发电总量中的占比达到创纪录的64.4%,相比之下,2023年全年越南发电总量中煤电平均占比仅46%。今年前4个月,越南燃煤发电总量达到570亿千瓦时,较上年同期增长42.5%。近几个月东南亚地区极端高温天气推动了该地区的电力需求,增加了越南及其他亚洲国家的煤炭消费。6月6日,中国煤炭资源网报道,“甘其毛都口岸”微信号消息,截止5月31日,甘其毛都口岸累计完成进出口货运量1682.49万吨。其中,进口煤炭1629.74万吨;进口铜精粉39.13万吨;出口货物13.62万吨。

6月7日6月7日,中国煤炭资源网报道,据海关总署公布的最新数据,中国2024年5月份进口煤炭4381.6万吨,较去年同期的3958.4万吨增加423.2万吨,增长10.69%,较4月份的4525.2万吨减少143.6万吨,下降3.17%;2024年1-5月份,全国共进口煤炭2.05亿吨,同比增长12.6%。6月7日,中国煤炭资源网报道,据海关总署公布的最新数据,中国2024年5月份进口煤炭4381.6万吨,较去年同期的3958.4万吨增加423.2万吨,增长10.69%,较4月份的4525.2万吨减少143.6万吨,下降3.17%;2024年1-5月份,全国共进口煤炭2.05亿吨,同比增长12.6%。

6月7日,中国煤炭资源网报道,Kpler船舶追踪数据显示,2024年5月份,俄罗斯海运煤出口量1343.16万吨,环比降5.22%,同比降21.83%。5月份俄罗斯向中国大陆出口海运煤540.95万吨,环比降11.80%,同比降33.61%,占俄罗斯出口总量的40%;当月俄罗斯向土耳其出口海运煤量200.77万吨,环比增7.36%,同比降7.03%;向印度出口109.85万吨,环比降40.85%,同比降50.79%;向中国台湾出口95.23万吨,环比增14.22%,同比增45.85%;向韩国出口71.27万吨,环比降34.67%,同比降65.24%。6月7日,中国煤炭资源网报道,美国能源信息署(EIA)6月6日公布的数据显示,2024年第22周(截至6月1日当周),美国煤炭预估产量为870.54万短吨(789.74万吨),较前一周增长3.55%,较上年同期下降22.72%。

数据显示,当周,美国怀俄明州和蒙大拿州的煤炭预估产量为393.96万短吨,较前一周增长2.43%,较上年同期下降20.79%;伊利诺伊州煤炭预估产量为60.54万短吨,较前一周增长9.31%,较上年同期下降28.11%;阿巴拉契亚地区(Appalachian)煤炭预估产量为258.53万短吨,较前一周增长2.56%,较上年同期下降17.83%。2024年以来,美国煤炭预估产量共计2亿短吨,较上年同期的2.46亿短吨下降18.2%。

4上市公司动态

金能科技:6月3日,金能科技股份有限公司发布关于为全资子公司担保的进展公告。公告显示:2024年5月,公司为金能化学(青岛)有限公司提供人民币8.07亿元保证担保,为金能化学(齐河)有限公司提供人民币460.40万元保证担保,解除为金能化学(青岛)有限公司提供的4.76亿元保证担保,为金狮国际贸易(青岛)有限公司提供的2.34亿元保证担保。截至目前,公司为金能化学青岛、金狮国贸、金能化学齐河及子公司间互相提供的担保合同余额为人民币78.8亿元,已实际使用的担保余额为人民币35.5亿元(含本次担保)。

平煤股份:6月3日,平顶山天安煤业股份有限公司发布关于“平煤转债”2024年跟踪评级结果的公告和关于以集中竞价交易方式回购股份的进展公告。公告显示:(1)平顶山天安煤业股份有限公司委托信用评级机构中诚信国际信用评级有限责任公司对本公司2023年3月发行的“平煤转债”进行了跟踪信用评级。评级机构中诚信在对本公司经营状况、行业情况进行综合分析与评估的基础上,于2024年4月30日出具了《平顶山天安煤业股份有限公司2024年度跟踪评级报告》,本次公司主体信用评级结果为:AAA;平煤转债跟踪评级结果为:AAA;评级展望为:“稳定”,维持主体及债项上次评级结论。(2)公司于2023年9月7日召开的第九届董事会第十三次会议,同意通过集中竞价交易方式进行股份回购,回购股份将用于股权激励。本次回购价格不超过人民币12.78元/股,回购资金总额不低于人民币2亿元(含)且不超过人民币3亿元(含)。

截至2024年5月31日,公司已累计回购股份2624.12万股,占目前公司总股本的比例为1.06%,购买的最高价为12.01元/股、最低价为9.76元/股,已支付的总金额为2781.27万元(不含印花税、交易佣金等交易费用)。美锦能源:6月3日,山西美锦能源股份有限公司发布关于董事会提议向下修正“美锦转债”转股价格的公告。公告显示:“美锦转债”当前转股价格为12.93元/股。截至2024年6月3日,公司股票已触发“美锦转债”转股价格向下修正条款。经公司十届十八次董事会会议审议通过,公司董事会提议向下修正“美锦转债”转股价格。本次向下修正“美锦转债”转股价格事项尚需提交公司2024年第二次临时股东大会审议。兖矿能源:6月4日,兖矿能源集团股份有限公司发布关于根据一般性授权发行H股的公告。公告中显示:配售股份数量为公司拟通过本次发行配发的2.85亿股H股,总面值为人民币2.85亿元。本次配售股份数量占公司已发行H股股份数量10%,占公司已发行全部股份数量约3.83%。本次配售股份数量占公司经本次发行后H股股份数量约9.09%,占公司届时已发行全部股份数量约3.69%。配售价为每股配售股份17.39港元。

冀中能源:6月4日,冀中能源股份有限公司发布2023年年度权益分派实施公告。公告中显示:以公司现有总股本35.34亿股为基数,向全体股东每10股派6元人民币现金(含税),共计21.2亿元。扣税后,通过深股通持有股份的中国香港市场投资者、QFII、RQFII以及持有首发前限售股的个人和证券投资基金每10股派5.4元。

股权登记日为:2024年6月11日,除权除息日为:2024年6月12日,红利发放日为:2024年6月12日。陕西煤业:6月4日,陕西煤业股份有限公司发布2024年5月主要运营数据公告。公告中显示:2024年5月,陕西煤业煤炭产量为1532.7万吨,同比增长5.05%;自产煤销量为1520.0万吨,同比增长5.08%。2024年1-5月,公司煤炭产量为7128.2万吨,同比增长2.32%;自产煤销量为7055.0万吨,同比增长2.08%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)