2024光伏行业前景分析报告

行情回顾与市场需求

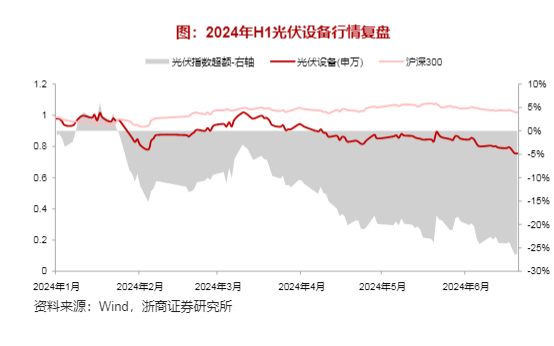

行情回顾:2024年H1光伏指数回调显著,盈利下行压力较大

供给过剩、盈利下行压力较大,2024年H1光伏板块显著回调。截止2024年6月21日,光伏设备(申万)下跌24.44%,沪深300指数上涨1.88%,相较沪深300指数,光伏设备(申万)相对下跌26.32%,在行业供给过剩,盈利能力下行的压力下,光伏板块经历了显著回调。细分板块来看,光伏加工设备相较光伏板块超额收益0.9%。截止2024年6月21日,光伏设备(申万)下跌24.44%(相对下跌26.32%),其中光伏电池组件(申万)下跌31.63%、光伏辅材(申万)下跌26.71%、光伏加工设备(申万)下跌23.50%,在光伏细分行业之中加工设备板块有一定相对收益,相比光伏设备(申万)超额收益0.9%。

宏观政策:多国贸易政策多变,海外市场不确定性增强

301关税复审结果公布,多项商品汇率上调。2024年5月14日,美国政府公布301关税复审结果,提高多项中国进口商品的301关税:光伏方面,针对光伏电池与组件,2024年以后的税率将从原先的25%升至50%。而在储能部分,美国对锂离子电动汽车电池、非电动汽车电池及其零部件的税率皆有上调。储能电池所属的非电动汽车电池征收的税率预计将从7.5%升至25%,并在2026年实施。东南亚双反调查请愿通过,双反调查持续推进。2024年4月,美国光伏制造商First Solar、Meyer Burger、REC Silicon 等公司向美国商务部递交请愿书,要求针对进口自柬埔寨、马来西亚、泰国和越南的晶硅光伏电池和组件进行反倾销/反补贴调查,若本次针对东南亚的双反税率落地,将对中国组件东南亚产能出口美国市场形成较大的影响。

新增装机持续增长,下游需求旺盛。2023年国内光伏新增装机216.88GW,同比增长148.12%,其中2023年12月新增装机超过53GW,创月度新增装机量新高;2024年1-4月,光伏新增装机60.11GW,同比增长24%,2024年光伏装机需求维持较高增速。组件排产维持高位,终端装机需求持续释放。2024年1-6月,我国组件排产约为286.65GW,其中6月组件排产约为46.85GW,同比增长23.61%,环比下降11.22%,受益于产业链价格中枢下移,终端需求加速释放,组件排产同比显著提升。

需求:组件出口再创新高,逆变器库存持续去化8组件出口再创新高,出口量同比增加。随着海外尤其是欧洲的组件库存消纳顺利,下游需求旺盛,2023年我国组件出口210.7GW,同比增长约33%,出口额为396.1亿美元,呈现出“量增价减”的态势。2024年5月,国内组件出口约为23.3GW,同比增长20.7%,环比增长2.6%。随着各国能源转型加速、欧洲组件库存消化顺利,2024Q2下游装机需求显著增加,装机经济性持续提升,拉动组件出口。逆变器出口环比回升,降价去库存优势明显。2023年我国逆变器出口总额为99.54亿美元,2024年5月逆变器出口额为7.79亿元,同比下降28.40%,环比增加12.25%。当前逆变器去库进程加速,欧洲区域出口情况修复,厂商库存持续去化。

行业供给——主产业链

硅料:新增产能持续释放,价格处于底部区间

产能加速投放,头部企业优势显著。截至2023年底,中国多晶硅产能约为230万吨/年,是全球最大的多晶硅生产国。国内多晶硅头部企业新增规划产能逐步释放,规模优势突出,成本相较二线企业优势显著。产能投放+库存去化,硅料价格跌至底部区间。五一之后多晶硅价格再度走跌,但跌幅已经大大放缓,价格已经处于历史底部区间。截至6月12日,多晶硅致密料周度均价约为40元/KG,为今年以来最低水平。

硅片:石英砂有效供给增加,硅片产量边际减少11石英砂有效供给增加,价格中枢逐步回落。根据SMM数据,近期石英砂价格稳定,国内内层砂价格为10-13万元/吨、中层砂价格为6-9万元/吨、外层砂价格为2.4-5万元/吨,国内石英砂内、中层供给增加,价格中枢逐步回落。硅片开工维持高位,行业供给持续提升。根据水平仍维持高位,硅片价格持续下降,根据PVinfolink价格数据(0612),目前182单晶P型硅片价格约为1.25元/片,2024年6月国内硅片产能约为54GW,自3月份以来排产逐渐减少。

电池:电池产能利用率维持高位,TOPCon产能加速释放12电池产能利用率维持高位,N型渗透加速。根据SMM数据,2024年3-5月,光伏电池产能分别为57GW、62GW、62GW,排产水平处于高位,6月预计电池排产约为58.69GW,部分落后、接单能力较低的P型产能加速退出市场。老旧产能改造+新增产能释放,TOPCon渗透率持续提升。根据SMM统计数据,2024年4-6月,N型电池产能占比分别为69%、74%、80%,部分企业对老旧PERC产线进行停产或升级改造,同时行业新增N型电池片继续爬产,产能加速释放,N型电池渗透率有望在未来几个月持续提升。

组件:排产水平边际下行,遗留订单和海外需求支撑开工13组件排产维持高位,历史遗留订单和海外需求支撑开工。根据SMM数据,2024年3月国内组件月度总产能为78.22GW,总产量54.35GW,开工率达到69.49%。年初开工水平维持高位,其中主要因为1-2月历史遗留订单以及海外需求好转。价格处于底部区间。随着上游硅料价格下跌,2023年至今组件价格持续下跌,根据PVinfolink数据,目前TOPCon双玻组件约为0.8-0.9元/W,整体价格处于历史底部区间。

行业供给——辅材

玻璃:双玻组件渗透率提升,盈利能力优势突出

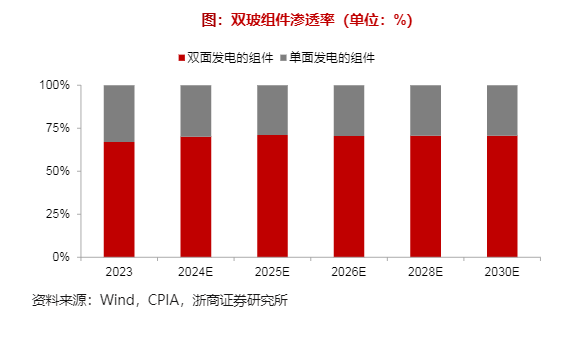

双玻组件渗透率提高,拉动玻璃需求增长:2023年,双玻组件市占率达67%,双玻结构能提高光伏组件的抗腐蚀防磨损等性能,大大降低了发生PID衰减的可能性。在与双面电池结合的条件下,双面双玻组件发电量较单面发电组件增益10%~30%,我们预计未来6年内双玻组件市占率稳中有升,刺激光伏玻璃需求增长。原材料价格有所回落,盈利能力有望改善:光伏玻璃生产成本主要由直接材料和燃料动力构成,两者合计成本占比较高。其中原材料主要包括石英砂和纯碱,燃料主要包括石油类燃料、天然气。2024年以来,纯碱和天然气的价格均持续走低,光伏玻璃盈利能力或将提升。

双玻组件渗透率提高,拉动玻璃需求增长:2023年,双玻组件市占率达67%,双玻结构能提高光伏组件的抗腐蚀防磨损等性能,大大降低了发生PID衰减的可能性。在与双面电池结合的条件下,双面双玻组件发电量较单面发电组件增益10%~30%,我们预计未来6年内双玻组件市占率稳中有升,刺激光伏玻璃需求增长。原材料价格有所回落,盈利能力有望改善:光伏玻璃生产成本主要由直接材料和燃料动力构成,两者合计成本占比较高。其中原材料主要包括石英砂和纯碱,燃料主要包括石油类燃料、天然气。2024年以来,纯碱和天然气的价格均持续走低,光伏玻璃盈利能力或将提升。

玻璃:双玻渗透率提升带来玻璃需求,组件排产拉动价格提升16双玻渗透率提高拉动玻璃需求。光伏装机提升叠加双玻加速渗透,我们预计2024-2025年光伏玻璃市场需求分别为3326万吨、3953万吨、4581万吨,对应名义产能需求量分别为10.1万吨/天、12.0吨/天、13.9万吨/天,分别同比增长20.29%、18.87%、15.87%,市场需求旺盛。组件排产旺盛拉动玻璃需求,光伏玻璃价格上涨。根据PVinfolink数据,2024年5月15日,2.0/3.2mm玻璃价格分别为18.5元/平米、26.5元/平米,相较3月价格低点上涨1-2元/平米。

胶膜:EVA粒子价格边际下行,胶膜盈利能力短期或许承压17EVA粒子价格边际下行,胶膜盈利能力短期或许承压。2024年开年以来,受到终端需求拉动的影响,EVA粒子价格超跌反弹,2024年初至2024年5月末,EVA粒子价格超跌反弹,价格涨幅约7%,受到成本提升的影响,白色EVA胶膜、透明EVA胶膜涨幅分别约为6%、5%。由于粒子是胶膜生产主要成本来源,胶膜厂商成本传导相对顺畅,毛利率相对稳定,EVA粒子价格上行有望带动胶膜企业单平净利提升。4月以来,由于组件排产持续下降,胶膜需求边际受到影响,同时粒子产量较多,价格出现边际下行。

胶膜:EVA胶膜为主流封装方案,LECO银浆放量助力胶膜降本18EVA胶膜市占率较高,目前是市场主流。2023年,组件封装材料仍以透明EVA胶膜为主,约占42.5%的市场份额。尽管POE胶膜可以使得组件具有更好的耐老化性,但由于其成本较高、POE粒子供给有限,目前EVA为光伏组件封装方案中的主要材料。LECO银浆应用推广,EVA胶膜有望维持高市占比例。LECO银浆能够提高电池效率,降低电池片损耗,预计未来将迎来快速放量。在使用传统银铝浆的情况下,由于其易发生氧化,EVA胶膜将会受到腐蚀,不适用于电池封装。使用LECO银浆避免了铝产生的腐蚀问题,EVA胶膜可以更好的应用于电池封装,LECO银浆的广泛应用刺激EVA胶膜产量提升,助力降本。

推荐组合1.419建议关注:(1)能耗水平优于同业,先进产能制程领先:大全能源、协鑫科技、通威股份、合盛硅业、TCL中环、双良节能、隆基绿能、阿特斯、晶澳科技、天合光能、晶科能源等;(2)新技术引领降本增效:钧达股份、仕净科技、帝科股份、聚和材料、爱旭股份、迈为股份;(3)欧洲需求改善弹性显著的逆变器板块:阳光电源、德业股份、固德威、锦浪科技、禾迈股份等;(4)盈利能力有支撑的辅材:福莱特、福斯特、中信博、宇邦新材。

产业链价格处于底部区间,落后产能出清持续改善行业供需格局。全球能源转型需求依然旺盛,尽管目前主产业各个环节盈利能力承压,但是目前各环节已经处于价格的底部区间,随着终端需求持续释放,库存水平不断下降,光伏基本面有望企稳,并随着落后产能出清,行业供需有望得到持续改善,基本面拐点有望在供需达到新平衡之后加速到来。其中:(1)主产业链:组件价格下行盈利能力边际下降,“重研发、低成本、三表稳健、国际化”特质的公司有望穿越周期保持领先。由于硅料产能释放,组件价格进入下行通道,产业链盈利能力边际下降,主产业链各个环节供需和格局发生盈利再分配,因此制造能力强、成本低、现金及财务状况好的公司有望在下行周期保持盈利的韧性。(2)辅材:量增利稳确定性强,关注新技术应用与格局优化方向。光伏产业链中玻璃、胶膜等辅材成本占比较高,随着组件排产提升,盈利能力有望持续修复;焊带、银浆、钨丝金刚线等辅材有望受益于新技术迭代迎来量利双增。建议关注:(1)能耗水平优于同业,先进产能制程领先:大全能源、协鑫科技、通威股份、合盛硅业、TCL中环、双良节能、隆基绿能、阿特斯、晶澳科技、天合光能、晶科能源等;(2)新技术引领降本增效:钧达股份、仕净科技、帝科股份、聚和材料、爱旭股份、迈为股份;(3)欧洲需求改善弹性显著的逆变器板块:阳光电源、德业股份、固德威、锦浪科技、禾迈股份等;(4)盈利能力有支撑的辅材:福莱特、福斯特、中信博、宇邦新材。

Scalinglaw下算力需求持续扩张,基础硬件端将充分受益OpenAI的Scaling Law下,模型有效性和计算约束正相关。因此在GPU能力一定的情况下,如何提高集群的线性加速比,满足低时延、大带宽、无阻塞的机间通信,从而降低多机多卡间数据同步的通信耗时,成为模型训练侧新的核心议题。根据英伟达的财报后电话会,黄仁勋认为推理需求在当下被极大低估。当下大模型企业把更多的精力都花在提升大模型智能水平,因此绝大部分算力都被用在于训练。但随着模型迭代逐步放缓及更多AI应用的落地,推理侧的需要也在快速增加。

IB胜在性能、以太网优在开放,看好AI推动的量、速双增IB协议由于源生的RDMA技术,从而天然的具有低时延高性能的特征,在AI训练侧有更好的应用。而推理侧的需求方面,具有成本及开放性优势的RoCE协议或将更占优。IB的网络硬件格局相对封闭,核心供应商Mellanox具主要份额。GB200的新架构通过充分提升单芯片的算力密度、应用散热效率更高的液冷方式,实现了在更小的空间内部署更多的GPU卡,使铜缆连接成为机柜内连接新需求。以太网设备国内供应商参与相对充分,从上游交换芯片到中游的制造和品牌商均有覆盖。在数据中心市场为核心驱动的大背景下,中游的品牌商格局相较制造商更为集中,同时由于互联网厂商对于数据安全及硬件可编程性的重视,自组网的白盒硬件有望持续受益;上游原材料中,芯片的BOM成本占比高,交换芯片作为原材料核心,具有天然的技术、资金壁垒,同时盈利能力高度依赖出货规模,需警惕部分自用厂商在该方向的垂直整合程度深化。投资建议受益于智算数据中心的推动,网络硬件的需求持续提升。以太网架构的网络硬件随着海外巨头的布局市场重视度强化,我们认为随着国产算力链的迭代升级,以太网交换机链亦将深度受益。看好产业链上游交换芯片核心供应商盛科通信;网络设备商锐捷网络、紫光股份、菲菱科思、星网锐捷、共进股份。风险提示国际贸易摩擦加剧与宏观经济环境波动的经营风险、下游行业发展不及预期、客户相对集中度高的风险、行业竞争加剧风险。

风险提示

经营风险(1)库存减值风险:随着产业链新增产能释放,阶段性行业供给大于行业需求,光伏制造端相对于运营端的议价能力减弱,产业链价格进入下行通道,产业链库存存在一定程度减值风险。2、政策风险(1)海外贸易保护政策风险:美国、欧洲等全球主要光伏装机市场能源转型诉求强烈,出于能源安全以及本土制造业保护的目的,可能出台针对中国光伏制造的相关政策。从需求侧来看,海外贸易保护政策影响低成本光伏产品进入主要装机市场,短期抑制光伏装机需求;从供给侧来看,具备全球制造优势的中国光伏企业向相关市场产品出货受阻。(2)新能源支持性政策削减风险:随着光伏发电成本下行,全球主要市场光伏装机进入经济性驱动阶段,存在支持性政策削减的可能性。虽然全球主要光伏装机市场基本达到平价上网的情况,但是支持性政策的退出导致光伏项目收益率下行,市场阶段性需求受挫,从而影响短期光伏装机需求。3、其他风险:(1)行业竞争加剧风险:产业链各环节新增扩产计划较多,在产业链不存在产能瓶颈的情况下,如果新增产能释放较快,出现阶段性供给大于需求的情况,将进入降价竞争阶段,行业盈利能力受到较大影响。(2)新能源消纳风险:新能源发电具备不连续性、不稳定性的特征,接入电网需要配套调峰、调频能力的匹配,如果短期并网体量过大,容易导致接入能力受限,产生延期并网、弃光问题,影响光伏装机节奏以及光伏电站持有方的收益水平。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)