2024电子行业报告:英伟达财报亮眼,台积电创新CFET架构

1、股票组合及其变化

1.1、本周重点推荐及推荐组

(1)英伟达公布2024年Q1财报,净利同比暴增近630%英伟达Q1财报显示:其在第一财季实现营收260亿美元,较去年同期增长262%;其中数据中心营收为226亿美元,同比增长427%;Q1净利润148.1亿美元,同比上升628%,对应每股净利5.98美元。市场此前颇为担心的毛利率也继续上升。Q1毛利率达到78.4%,上一季度为76%,去年同期为64.6%。英伟达同时预期,第二财季的营收为280亿美元(±2%),调整后的毛利率预期为75.5%(±0.5%)。

从数据上可以看出,英伟达的核心增长完全由数据中心业务驱动,在260亿美元的营收中,数据中心一项占到226亿美元。从管理层表述来看,这个比例还将进一步扩大。英伟达CFO Colette Kress解读称,Q1数据中心业务的增长源自于Hopper架构GPU(例如H100)出货量的增加,这一季度的重要亮点之一是Meta宣布推出Lama 3开源大模型,他们使用了2.4万个H100 GPU,大型云服务提供商大概占据数据中心收入的45%左右。尽管英伟达的业绩倍增持续了一整年,黄仁勋依然表示,伴随着下一代Blackwell架构芯片的上市,公司正准备迎接“下一波的增长”。

同时,英伟达在财报中披露,Blackwell平台已经进入“全面生产”。Kress称,Blackwell芯片产能正满负荷运转,H200和Blackwell芯片都供不应求,这样的状态可能会维持到2025年。建议关注:工业富联、浪潮信息、海光信息、中际旭创、沪电股份、寒武纪、龙芯中科、菲菱科思、天孚通信、中贝通信、胜宏科技等。

(2)台积电官宣:成功做出CFET台积电资深副总暨副共同营运长张晓强在台积电技术论坛宣布,台积电已成功整合不同晶体管架构,在实验室做出CFET(互补式场效晶体管),虽然他未透露未来会导入在哪个制程,但指出继CFET可预见导入先进逻辑制程,下世代先进逻辑制程,台积电研发部门仍寻求导入新材料,实现让单一逻辑芯片放入比现有逾2000亿颗还更多的晶体管,推动半导体技术持续创新。

张晓强强调,未来AI芯片发展,接近99%将靠台积电先进逻辑技术和先进封装支持,而台积电技术创新,已可看到未来在技术持续推进下,发挥芯片更高的效能及更优异能耗表现。他表示,台积电在2纳米基础下,全球首创的A16纳米制程技术,搭配独家开发的超级电轨(即晶背供电)技术,让产出的芯片在相同速度下效能比2纳米再高出8~10%,在相同面积下,节耗减少15%到20%,台积电已计划在2026年导入量产,首颗芯片将用于资料中心高效能运算(HPC)芯片。

此外,台积电也成功在实验证整合P-FET和N-FET二种不同型态晶体管,做出CFET架构的芯片,这是2纳米采用纳米片(Nano Sheet)架构创新后,下一个全新晶体管架构创新。建议关注:通富微电、长电科技、甬矽电子、华天科技、雅克科技、强力新材、华海诚科、华懋科技、彤程新材、上海新阳等。

1.2、海外龙头一览

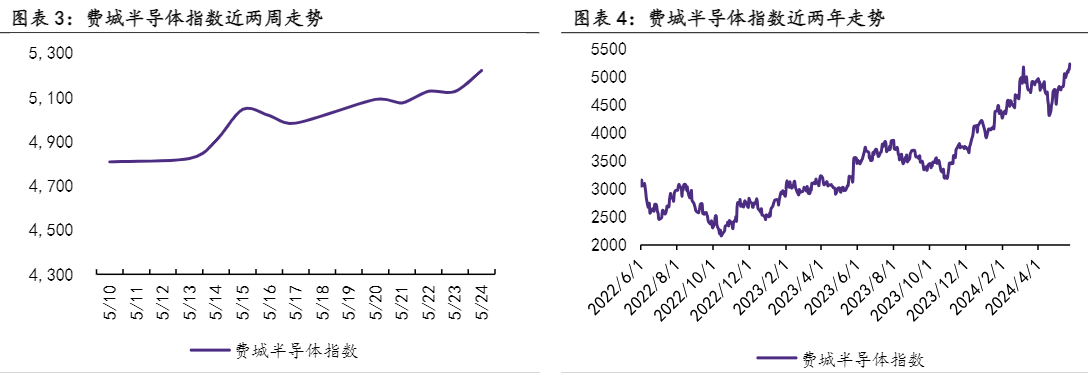

5月20日-5月24日当周,海外龙头大部分处于上涨态势。英伟达领涨,涨幅为12.24%;大立光领跌,跌幅为6.67%。从更宏观角度,我们可以用费城半导体指数来观察海外半导体行业整体情况。该指数涵盖了17 家IC 设计商、6 家半导体设备商、1 家半导体制造商和6 家IDM 商,且大部分以美国厂商为主,能较好代表海外半导体产业情况。从数据来看,5月20日-5月24日当周,费城半导体指数呈现上涨的态势,近两周整体处于上涨态势。更长时间维度上来看,指数在进入2022 年下行通道后,2023 年1-6 月,复苏迹象明显,处于震荡上行行情;7 月以来处于下行行情;10 月底开始持续上涨。

2、周度行情分析及展望

2.1、周涨幅排行

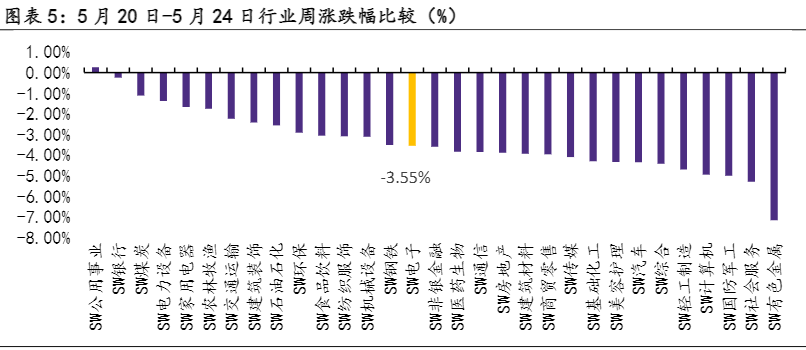

跨行业比较,5月20日-5月24日当周,申万一级行业整体处于下跌状态。其中电子行业下跌3.55%,位列第15位。估值前三的行业为综合、计算机、国防军工,电子行业市盈率为51.43,位列第4位。

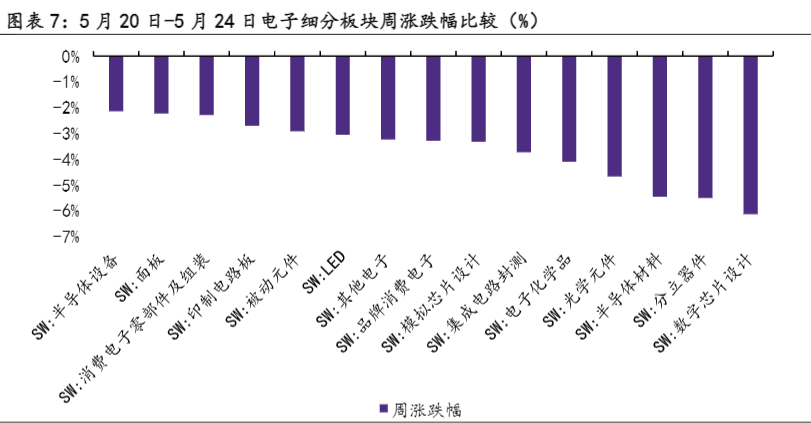

电子行业细分板块比较,5月20日-5月24日当周,电子行业细分板块处于下跌态势。估值方面,数字芯片设计、半导体材料、模拟芯片设计估值水平位列前三,半导体设备、LED估值排名本周第四、五位。

5月20日-5月24日当周,重点关注公司周涨幅前十:消费电子零部件及组装、面板各占两席,金属制品、电子化学品、PCB、其他计算机设备、膜材料、仪器仪表各占一席。阿为特(金属制品)、思泉新材(电子化学品)、中石科技(消费电子零部件及组装)包揽前三,周涨幅分别为38.59%、20.84%、14.64%。

2.2、行业重点公司估值水平和盈利预测

3、行业高频数据

3.1、台湾电子行业指数跟踪

行业指标上,我们依次选取台湾半导体行业指数、台湾计算机及外围设备行业指数、台湾电子零组件行业指数、台湾光电行业指数,来观察行业整体景气。日期上,我们分别截取各指数近两周的日度数据、近两年的周度数据,来考察不同时间维度的变化。近两周:环比看,5月13日-5月24日两周,台湾半导体行业指数、台湾计算机及外围设备行业指数、台湾电子零组件行业指数整体呈现上涨态势;台湾光电行业指数呈现先升后降的态势。

近两年:更长时间维度看,台湾电子行业各细分板块指数经过2022年震荡下行后,上半年整体呈现震荡上行趋势,但进入下半年以来复苏放缓。其中台湾计算机及外围设备行业指数2023年7月以来呈现先降后升态势,台湾电子零组件行业指数、台湾半导体行业指数近期有所回升,台湾光电行业指数则在低位震荡。

我们可以通过中国台湾IC产值同比增速,将电子各板块合在一起观察:中国台湾IC各板块产值同比增速自2021年以来持续下降,从2023年Q2开始陆续有所反弹,各板块产值降幅均有所收窄。IC板块整体表现不佳,主要因为消费电子需求差,导致IC设计下滑,加之2021年缺货、涨价导致的2022年库存水位上升。但随着AI、5G、汽车智能化等应用领域的推动,2024年需求开始逐步回升。

3.2、电子行业主要产品指数跟踪

受益于上游头部供应商减产以及2023年第四季度消费电子市场有所恢复,存储芯片价格整体呈现回升趋势。NAND方面:Wafer:512GbTLC现货平均价从2023年7月底开始回升,2024年5月13日价格为3.68美元。DRAM方面:DRAM:DDR48Gb512mx163200Mbps现货平均价从2023年9月中旬开始持续上涨,2024年3月以来价格略有下滑,5月24日价格为1.73美元。

全球半导体销售额2023 年H1 整体呈同比下降态势。2024 年3 月,全球半导体当月销售额为459.1 亿美元,同比增长15.2%,其中中国销售额为141.4 亿美元,环比增长0.07%,占比达30.8%。此外,从2023 年3 月开始全球半导体当月销售额逐月递增,自2023 年4 月以来,全球半导体销售额同比降幅逐月收窄,直至2023 年11月份开始全球半导体销售额同比变动转正并持续扩大。

面板价格保持稳定态势。面板价格自2021年7月以来,价格持续下降,目前价格整体保持稳定,其中液晶电视面板:32寸:OpenCell:HD价格近期有所回升,2024年5月24日为40美元/片,液晶显示器面板:21.5寸:LED:FHD价格自2022年8月23日以来,价格稳定在43.3美元/片,2024年3月22日价格略有上升,为44.00美元/片。

2023H2,国内智能手机出货量同比转正。但2024年3月国内手机出货量同比下跌6.2%。全球范围内,2023年智能手机出货量同比下滑3.3%,但分季度来看,全球智能手机出货量前三季度同比降幅逐季收窄,2023年四季度同比变动转正。主要由于两个方面,一方面是手机硬件缺乏创新,发达经济体以及中国5G周期结束后,消费者换机周期拉长;另一方面中国疫情之后经济复苏不及预期,消费者需求疲软。

无线耳机方面,国内海关出口数据显示,2023 年以来呈现复苏趋势,全年自2023年2 月以来无线耳机月度出口量同比增幅持续为正,且自2023 年9 月以来同比增幅持续扩大。无线耳机技术已经充分成熟,相对于手机消费,无线耳机普及还有空间,随着无线耳机传感器的增多,产品体验感会更加出色,叠加价值量相对手机较小,换机周期会显著快于手机。因此,随着国内的放开和经济复苏,我们继续看好无线耳机这类可穿戴设备的成长。

中国智能手表2023 年全年累计产量同比下降5.90%;但进入2024 年之后出现反弹,第一季度智能手表累计产量同比增长24.7%,打破近两年的持续下滑趋势。展望2024 年,随着生成式AI 与终端硬件的结合,智能手表有望集成更多AI 功能,从而为市场增长开辟新途径。

个人电脑方面,2020-2021年疫情带来居家办公需求快速上升,推动PC重回增长轨道,但疫情带来的短期复苏结束后PC重回弱势趋势,在2022Q2开始进入下行区间,2022Q2全球PC出货量同比微增0.53%,远低于Q1的11.44%的增速,2023H1,全球PC出货量继续下降,一季度同比下降29.16%,二季度同比下降17.16%;2023Q3,出货量同比下降5.47%,降幅有所收窄;2023Q4,出货量同比下降2.94%,降幅进一步收窄。2023年,品牌台机/品牌一体机/服务器出货量累计达392.58万件,同比增长2.62%。AI大模型落地给PC产业链带来新的创新驱动力,另外PC换机潮的到来,预计2024年PC市场将恢复增长。

随着汽车智能化和电动化带来更好的用户体验以及国家大力推广新能源车,新能源车销量依旧保持强劲增长势头,2023年1-4季度分别取得26.18%、60.92%、28.68%、38.68%的同比增速。2023年全年,新能源汽车累计销量达到949.52万辆,同比增长37.88%。2024年第一季度,新能源汽车销售量同比增长31.82%。新能源车产业链已经发展成熟,汽车电动化和智能化带来的电子零部件和汽车半导体的需求将持续保持高成长态势。

4、近期新股

4.1、汇成真空(301392.SZ):以真空镀膜技术及成膜工艺为核心的“专精特新小巨人”

公司是一家以真空镀膜设备研发、生产、销售及其技术服务为主的真空应用解决方案供应商,主要产品和服务包括真空镀膜设备及配套的工艺服务支持。经过多年技术发展和经验积累,公司具备了完整的真空镀膜设备研发、制造能力以及镀膜工艺开发能力,可为不同行业客户提供定制化、专业化的真空镀膜设备及其工艺解决方案。2021年8月,公司被工信部授予第三批“专精特新‘小巨人’企业”称号。

公司长期致力于溅射镀膜、蒸发镀膜、离子镀膜、柔性卷绕镀膜等技术的研究和应用。公司的真空镀膜设备广泛应用于智能手机、屏幕显示、光学镜头等消费电子领域,以及家居建材、生活用品、航空、半导体、核工业、工模具、柔性薄膜等工业品领域和高校、科研院所等。

公司掌握了多项核心技术,包括真空腔体及系统设计技术、温控系统设计技术、电弧蒸发源设计技术、磁控溅射靶设计技术等,并搭建了完整的各种功能膜系的研发试验平台。公司参与制定了“真空蒸发镀膜设备”行业标准,参与了国家重点研发计划等项目,获得了多项体系认证证书,并荣获多项奖项和称号。公司以真空镀膜技术及成膜工艺为核心,针对不同行业客户的需求,提供定制化、专业化的真空镀膜设备综合解决方案。

公司根据客户需求设计膜层性能指标,并配套设计真空镀膜设备,然后采购相关原材料,进行加工、集成装配、参数配置和检测,最终生产出客户定制化的真空镀膜设备,并提供生产工艺调试和技术支持服务。真空镀膜技术在高度洁净环境下,通过物理或化学手段对材料表面直接沉积膜层,与传统镀膜方法相比,具有更丰富的镀膜材料选择、更易控制的膜层厚度、更强的附着力和更广泛的适用范围,且更加节能、安全、环保。真空镀膜技术在表面处理技术中占有重要地位,应用领域广泛,是生产制造行业的重要环节。

2023年实现营收5.22亿元,2019-2023年CAGR为15.34%;2023年实现归母净利润0.81亿元,2019-2023年CAGR为38.52%。公司2019-2023年分别实现营业收入2.95亿元、3.92亿元、5.34亿元、5.71亿元、5.22亿元,2020-2023年YOY依次为32.83%、36.13%、6.86%、-8.53%;2020-2023年分别实现归母净利润0.55亿元、0.71亿元、0.71亿元、0.81亿元,2020-2023年YOY依次为146.57%、29.82%、-0.22%、13.73%。公司业绩小幅下滑的主要原因是系受宏观经济环境影响,消费电子市场需求不足等不利影响影响,但公司不断开发新应用领域,拓宽产品市场。

4.2、欧莱新材(688530.SH):高性能溅射靶材提供商

公司主营业务为高性能溅射靶材的研发、生产和销售,主要产品包括多种尺寸和各类形态的铜靶、铝靶、钼及钼合金靶和ITO靶等,产品可广泛应用于半导体显示、触控屏、建筑玻璃、装饰镀膜、集成电路封装、新能源电池和太阳能电池等领域,是各类薄膜工业化制备的关键材料。

公司主要代表性客户包括京东方、华星光电、惠科、超视界、彩虹光电、深超光电和中电熊猫等半导体显示面板行业主流厂商,超声电子、莱宝高科、南玻集团、长信科技和TPK(宸鸿科技)等知名触控屏厂商,AGC(旭硝子)、南玻集团、Pilkington(皮尔金顿)和旗滨集团等建筑玻璃龙头厂商。此外,公司持续推动产品研发与技术升级,不断拓展产品应用范围,目前已进入越亚半导体、SKHynix(海力士)等知名半导体厂商的集成电路封装材料供应体系和万顺新材、宝明科技、腾胜科技等新能源电池复合集流体正负极材料和镀膜设备核心厂商的供应链,并应用于中建材等大型新材料开发商的太阳能薄膜电池中。

2023年实现营收4.76亿元,2019-2023年CAGR为31.13%;2023年实现归母净利润0.49亿元,2020-2023年CAGR为30.59%。公司2019-2023年分别实现营业收入1.61亿元、2.46亿元、3.82亿元、3.92亿元、4.76亿元,2020-2023年YOY依次为52.75%、55.44%、2.50%、21.50%;2020-2023年分别实现归母净利润0.22亿元、0.50亿元、0.35亿元、0.49亿元,2020-2023年YOY依次为370.68%、129.07%、-30.03%、39.69%。

公司抓住半导体显示、触控屏、建筑玻璃等下游行业快速发展的良好市场机遇,不断拓展产品应用领域,持续深化与下游知名头部客户间的合作关系,营业收入持续增长。近年来,随着电子与信息产业国产化进程加快,液晶显示器、触控屏等产业呈现出向中国大陆进行产能转移的趋势,国内溅射靶材行业在国家产业政策的扶持下逐渐突破关键技术,形成了一批具有较强市场竞争力的本土溅射靶材厂商。

公司积极推动高性能溅射靶材国产化进程,基于下游市场需求变化和技术发展趋势对前沿领域溅射靶材的工艺与技术开展研发工作,成功进入国内外知名半导体显示、触控屏等下游企业的供应链,有效保障了国内重点行业上游关键原材料的自主可控及供应安全,助力关键领域溅射靶材实现进口替代。随着高性能溅射靶材国产化进程加速,公司市场份额不断提升,在部分优势领域已成功实现进口替代。

公司应用于半导体显示领域的溅射靶材的多项核心技术指标已达到国内外同类产品先进水平,具备与国内外厂商竞争的技术实力,产品广泛应用于京东方、华星光电、惠科等下游行业知名厂商的高世代显示面板生产线中,树立了良好的市场口碑,为公司新产品的市场推广奠定了坚实的基础。根据中国电子材料行业协会的证明,按销售额统计,2021年公司平面显示用铜靶产品出货在国产厂商中排名位居前列。