2024建筑材料行业周报:出海机遇与市场观察

1. 板块观点

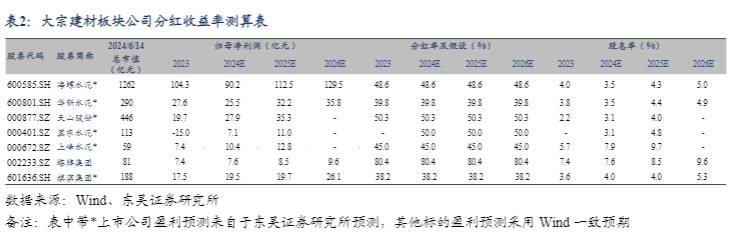

(1)水泥:本周全国水泥市场价格环比继续上行,涨幅为1%。价格上涨区域有湖南、重庆和甘肃地区,幅度20-100元/吨;价格回落地区为天津、山西、湖北和广东,幅度10-25元/吨。六月中旬,受中高考、农忙、梅雨和高温等多重因素叠加影响,国内水泥市场需求继续小幅减弱,全国重点地区水泥企业平均出货率降至50%以下。价格方面,受益于企业加强错峰生产力度,整体库存水平缓慢下降,部分地区水泥价格继续上涨,从而带动全国水泥价格震荡上行。需求不足背景下,水泥行业库存控制依赖错峰停窑,前期盈利大幅下滑的背景下企业稳价涨价意愿显著增强,支撑短期价格反弹。但跨区域流动和企业市场策略的影响下,行业竞合或有反复,行业景气中低位震荡。随着财政工具和准财政工具有望进一步发力,财政前置下基建投资增速有望维持高位,有望向实物需求进一步传导,水泥需求改善有望促进行业预期稳定和盈利修复。水泥企业市净率估值处于历史底部。行业景气低位为进一步的整合带来机遇。双碳、环保政策利好中长期供给侧出清,此次提出加强产能产量调控,有望结合节能降碳工作加强供给侧的优化调整,龙头企业综合竞争优势凸显,估值有望迎来修复。推荐中长期产业链延伸有亮点的龙头企业:华新水泥、海螺水泥、上峰水泥、天山股份、冀东水泥等。

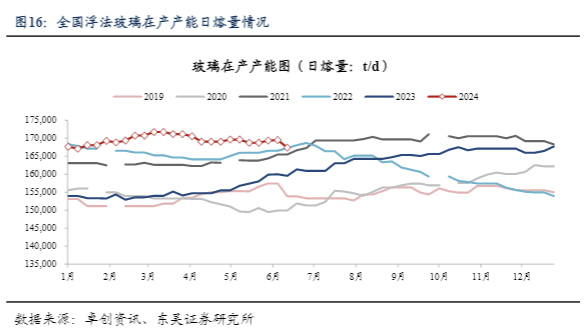

(2)玻璃:短期随着玻璃盈利水平下行,冷修产线有增多预期,叠加厂商和社会库存绝对水平不高,玻璃价格阶段性有一定支撑。但若需求下行压力加大,供需平衡压力也将加大,盈利仍然承压,中长期仍需跟踪保交楼等政策对竣工需求落地的影响。浮法玻璃龙头享有硅砂等资源等中长期成本优势,叠加光伏玻璃等多元业务的成长性,继续推荐旗滨集团,建议关注南玻A等。

(3)玻纤:中期粗纱盈利向上趋势确立。随着供需平衡已经得到充分修复,叠加龙头企业市场策略的调整,景气拐点已经确立。我们认为行业中低的盈利水平会使得潜在新增产能持续处于低位。需求侧国内下游建筑建材类需求的回暖、风电需求的释放以及海外下游库存水平的修复有望支撑需求改善。剔除掉短期调价带来的库存波动,中期玻纤粗纱库存中枢有望逐步下行,行业盈利将延续向上修复的趋势。细纱/电子布当前涨价传导顺利,考虑到下游库存仍处于历史低位,且铜价上涨预期有望促进下游积极备货,随着厂家库存的继续下降,价格有望持续上涨。中期来看,细纱行业盈利长时间处于低位,前期产能有所缩减,产能潜在增量有限,若下游开工率进一步改善,库存有望进一步降至低位,电子布价格和盈利具有弹性。中长期落后产能出清、玻纤成本的下降也为新应用的拓展和渗透率的提升提供催化剂,随着风电、新能源车等领域用量持续增长,光伏组件边框等新兴应用领域持续拓展,行业容量有望持续增长,产品结构的调整有利于龙头构筑新的壁垒,盈利稳定性也将提升。当前龙头估值处于历史低位,底部确认、需求回预期有望推动估值修复。推荐中国巨石,建议关注中材科技、山东玻纤、长海股份、国际复材、宏和科技等。

(4)装修建材:市场需求仍较弱,收入端或承压,部分品类市场价格竞争加剧致毛利率下滑,零售端部分品类具备韧性表现优于工程端销售。成本端例如铝合金、不锈钢、PVC、沥青等价格基本稳定,预计盈利端保持稳健。在地产放松政策效果逐步显现、坏账计提和现金流风险预期逐渐释放之下,板块整体有望迎来业绩及估值修复。参考消费建材板块历史经验和当前的竞争态势来看,在地产行业资金缓和+信心从底部逐渐恢复的阶段,部分公司或将率先借助渠道领先布局、经营效率优势或融资加杠杆等进一步提升份额、进入新的扩张周期,发货或订单增速的拐点可作为右侧信号。零售端依靠存量市场贡献增量,加之定价能力强、现金流好,是中长期的价值之选,推荐伟星新材、北新建材,兔宝宝,建议关注三棵树。中长期看,随着行业标准不断提升以及渠道持续深耕和下沉,龙头企业集中度提升趋势不变,看好在下沉市场和小B渠道率先布局以及多品类运营打开新成长空间的龙头企业,推荐坚朗五金、东方雨虹。此外,推荐细分领域具备成长弹性的低估值龙头科顺股份、凯伦股份、东鹏控股、蒙娜丽莎,建议关注中国联塑、苏博特、公元股份、垒知集团等。(4)装修建材:市场需求仍较弱,收入端或承压,部分品类市场价格竞争加剧致毛利率下滑,零售端部分品类具备韧性表现优于工程端销售。成本端例如铝合金、不锈钢、PVC、沥青等价格基本稳定,预计盈利端保持稳健。在地产放松政策效果逐步显现、坏账计提和现金流风险预期逐渐释放之下,板块整体有望迎来业绩及估值修复。参考消费建材板块历史经验和当前的竞争态势来看,在地产行业资金缓和+信心从底部逐渐恢复的阶段,部分公司或将率先借助渠道领先布局、经营效率优势或融资加杠杆等进一步提升份额、进入新的扩张周期,发货或订单增速的拐点可作为右侧信号。

零售端依靠存量市场贡献增量,加之定价能力强、现金流好,是中长期的价值之选,推荐伟星新材、北新建材,兔宝宝,建议关注三棵树。中长期看,随着行业标准不断提升以及渠道持续深耕和下沉,龙头企业集中度提升趋势不变,看好在下沉市场和小B渠道率先布局以及多品类运营打开新成长空间的龙头企业,推荐坚朗五金、东方雨虹。此外,推荐细分领域具备成长弹性的低估值龙头科顺股份、凯伦股份、东鹏控股、蒙娜丽莎,建议关注中国联塑、苏博特、公元股份、垒知集团等。

2. 大宗建材基本面与高频数据

2.1. 水泥

本周水泥市场概述:本周全国水泥市场价格环比继续上行,涨幅为1%。价格上涨区域有湖南、重庆和甘肃地区,幅度20-100元/吨;价格回落地区为天津、山西、湖北和广东,幅度10-25元/吨。六月中旬,受中高考、农忙、梅雨和高温等多重因素叠加影响,国内水泥市场需求继续小幅减弱,全国重点地区水泥企业平均出货率降至50%以下。价格方面,受益于企业加强错峰生产力度,整体库存水平缓慢下降,部分地区水泥价格继续上涨,从而带动全国水泥价格震荡上行。

(1)区域价格跟踪:

本周全国高标水泥市场价格为389.2元/吨,较上周+3.8元/吨,较2023年同期-3.7元/吨。较上周价格持平的地区:长三角地区、东北地区、华东地区、中南地区;较上周价格上涨的地区:长江流域地区(+12.9元/吨)、西南地区(+20.0元/吨)、西北地区(+10.0元/吨);较上周价格下跌的地区:泛京津冀地区(-5.8元/吨)、两广地区(-5.0元/吨)、华北地区(-7.0元/吨)。

(2)行业库存与发货跟踪:

本周全国样本企业平均水泥库位为64.4%,较上周-2.1pct,较2023年同期-11.6pct。全国样本企业平均水泥出货率(日发货率/在产产能)为49.5%,较上周-0.5pct,较2023年同期-9.7pct。

2.2. 玻璃

建筑玻璃市场概述:周内国内浮法玻璃市场价格稳中有涨,整体出货尚可,多地浮法厂库存小幅下降。假期南北差异明显,南方节日氛围偏浓,北方部分成交良好,节后南方刚需成交恢复,北方主产区受供应稍增、期货盘面偏弱等因素影响,节奏性放缓。目前看,局部周内放水产能1500吨,下周仍有1000吨产线存放水预期,华东、华中供应压力缓解,华北主产区库存低位,整体供需结构尚可。预计下周价格暂偏稳运行,关注区域产销变化及库存情况。

(1)价格:卓创资讯统计的全国浮法白玻原片平均价格为1693.1元/吨,较上周+13.8元/吨,较2023年同期-342.3元/吨。

(2)库存变动:卓创资讯统计的全国13省样本企业原片库存为5208万重箱,较上周-109万重箱,较2023年同期+125万重箱。

2.3. 玻纤

(1)主要品类价格跟踪:

无碱粗纱市场价格主流走稳,短期市场观望为主。本周无碱池窑粗纱市场价格主流走稳,各池窑厂挺价为主,进一步调价意向偏淡,仅个别厂成交存小幅可谈空间。但前期中下游一定量备货,现阶段市场流转货源增加,短期贸易商仍存抛货行为,实际成交价格略低,但整体成交仍未见明显起色。供应端来看,近期新增产能陆续投放,供应量局部会有增加,但对市场短期影响有限;需求端看,伴随气温升高,下游多数深加工厂开工或有阶段性回落,加之新增订单不多下,后续提货积极性有待刺激。电子纱市场价格上涨,新价推进尚可。

电子纱市场价格有所上调,整体涨幅300-500元/吨不等,整体成交尚可。前期各厂新价商谈,近日新价成交尚可,推进较快。现阶段下游深加工订单仍较充足,下游市场价格涨势仍存,而电子纱市场供应端偏紧俏下,后续价格提涨动力较足。

3. 行业和公司动态跟踪

3.1. 行业政策点评

(1)中国人民银行召开保障性住房再贷款工作推进会

为深入贯彻落实中共中央政治局会议精神,按照国务院常务会议和全国切实做好保交房工作视频会议部署,6月12日,中国人民银行在山东省济南市召开保障性住房再贷款工作推进会,调研推广前期租赁住房贷款支持计划试点经验,部署保障性住房再贷款推进工作。中国人民银行党委书记、行长潘功胜出席会议并讲话。山东省委常委、济南市委书记刘强出席会议并致辞。中国人民银行党委委员、副行长陶玲主持会议。会议指出,房地产业发展关系人民群众切实利益,关系经济运行和金融稳定大局。设立保障性住房再贷款,鼓励引导金融机构按照市场化、法治化原则,支持地方国有企业以合理价格收购已建成存量商品房用作保障性住房配售或租赁,是金融部门落实中共中央政治局关于统筹消化存量房产和优化增量住房、推动构建房地产发展新模式的重要举措,有利于通过市场化方式加快推动存量商品房去库存,加大保障性住房供给,助力保交房及“白名单”机制。会议强调,金融机构和有关单位要深入贯彻落实中共中央政治局和国务院常务会议部署,深刻认识房地产工作的人民性、政治性,既要解放思想、拓宽思路,又要稳妥把握、扎实推进。按照“政府指导、市场化运作”的思路,借鉴前期试点经验,着力推动保障性住房再贷款政策落地见效,加快推动存量商品房去库存。加强制度保障和内外部监督,坚持自愿参与、以需定购、合理定价,确保商业可持续,严格避免新增地方隐性债务,切实防范道德风险。

济南市、天津市、重庆市、郑州市人民政府及工商银行、建设银行分别结合前期试点经验发言,与会城市和金融机构围绕推进保障性住房再贷款落地工作进行了深入交流。

点评:会议提出借鉴前期试点经验,加强制度保障和内外部监督,坚持自愿参与、以需定购、合理定价,确保商业可持续,着力推动保障性住房再贷款政策落地见效,有望推动存量商品房去库存。

本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。