2024轻工制造行业报告:内销分化外销景气,关注优质个股

1.核心观点与投资建议

2024Q1 家居龙头经营彰显韧性,盈利端受益于原材料红利、产品结构优化与降本

增效而提升。随着地产利好与促家居消费等政策组合拳落地,有望逐渐体现在订

单与终端销售。行业格局优化下龙头长期成长性凸显,看好基本面较强的家居龙

头估值率先修复,推荐整装模式引领增长的定制家居龙头欧派家居,整家战略下

客单值提升明显的索菲亚,以及多元布局综合实力强的软体家具龙头顾家家居;

推荐新老业务与新老渠道同步发力的公牛集团;看好成长性较好、弹性较大的智

能家居标的,推荐出口迎复苏、智能坐便器放量的卫浴龙头瑞尔特,以及智能晾

晒品牌认知与全渠道布局优势领先、全面发力智能家居赛道的好太太。

Q1 纸浆震荡偏强走势,上游成本走强支撑部分纸价提涨落地,关注造纸链的盈利弹

性,重点推荐太阳纸业与特种纸龙头仙鹤股份,推荐多元业务布局、大包装战略

持续推进的纸包装龙头裕同科技。

出口链方面,基于补库逻辑与跨境电商驱动,外销板块高景气有望延续。重点推

荐家居家具垂类跨境出海龙头致欧科技,以及海外仓业务带动二次增长的线性驱

动龙头乐歌股份,建议关注境外业务稳步拓展的软体龙头顾家家居。

文娱行业随着线下消费复苏而迎来修复,龙头通过调结构扩品类、产品优化升级

与区域扩张等举措实现稳健经营,重点推荐传统核心业务稳健、办公直销与零售

大店快速增长的晨光股份。

2.轻工制造行业:内销分化、外销景气,盈利 修复

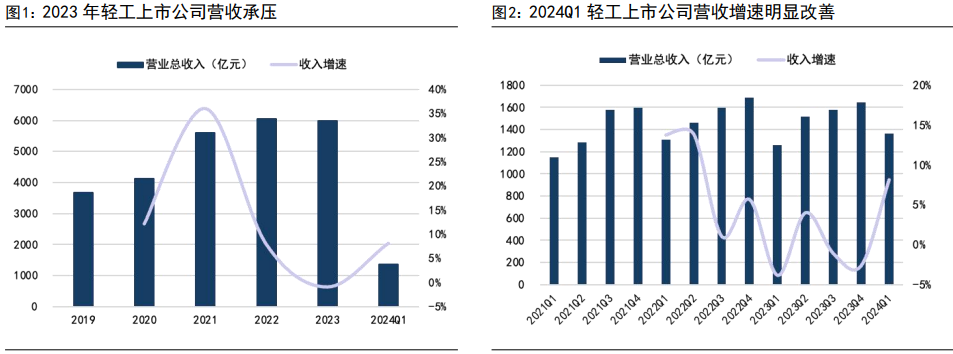

2023 年收入承压,2024Q1 经营回升,业绩持续改善。以申万行业分类口径计,2023

年轻工上市公司合计营收 5999.5 亿/-0.9%,归母净利润 304.9 亿/+20.6%,毛利率同

比+1.5pct 至 21.8%,净利率同比+0.9pct 至 5.1%,其中 2023Q4 营收 1643.1 亿/-2.6%,

归母净利润 49.1 亿/+859.2%;2024Q1 轻工制造行业上市公司合计收入 1364.7 亿

/+8.2%,归母净利润 76.8 亿元/+52.7%,毛利率同比+2.2pct 至 21.7%,净利率同比

+1.6pct 至 5.6%。子板块中,造纸与出口链景气向上,家居仍受地产与需求疲软压制,

但龙头通过修炼内功、变革转型实现稳健经营,包装与文娱用品需求在分化中逐步恢

复,整体看复苏与分化依然是关键词;而受益于基数效应、成本红利与降本提效,盈

利修复是板块的主基调。

3.子版块分析

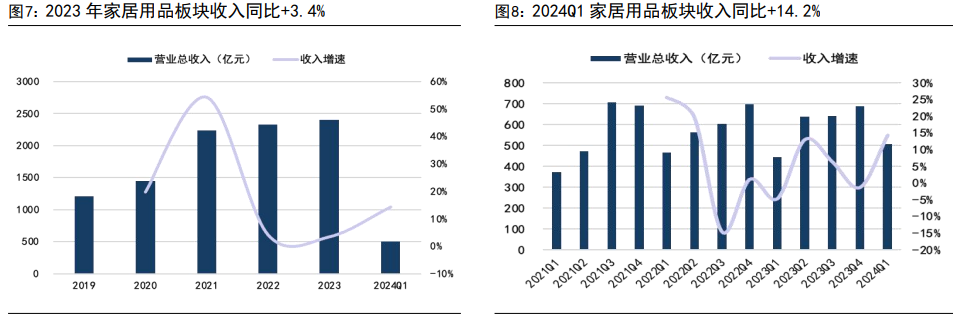

从轻工制造行业的家居用品、造纸、包装印刷、文娱用品四个子版块看:2023 年家居

用品/造纸/包装印刷/文娱用品收入分别同比+3.4%/-6.4%/-5.2%/+14.0%,归母净利润

同比+25.5%/6.5%/14.0%/28.4%,全年各子板块收入有所分化,文娱与家居用品实现增

长、造纸与包装印刷相对承压,业绩整体表现优异;2024Q1 家居用品/造纸/包装印刷

/ 文 娱 用 品 收 入 分 别 同 比 +14.2%/4.2%/4.0%/9.7% , 归 母 净 利 润 同 比

+13.8%/2824.1%/6.8%/1.9%,收入均有明显改善,利润延续增长。

3.1 家居:龙头彰显韧性,深化内功、业绩较优

家居板块上市公司 2023 年营收 2402.6 亿/+3.4%,归母净利润 182.7 亿/+25.5%,

毛利率同比+2.7pct至32.2%,净利率同比+1.3pct至7.6%,其中 2023Q4收入 685.8

亿/-1.4%,归母净利润 29.5 亿/+23.3%;2024Q1 营收 505.3 亿/+14.2%,归母净

利润 31.9 亿/+13.8%,毛利率同比+0.8pct 至 30.7%,净利率 6.3%,基本持平。

整体看家居仍受地产与终端需求偏弱压制,2024Q1 由于基数较低且有去年四季度

的订单支撑,收入双位数增长;盈利端原材料红利、产品结构丰富优化与降本增

效等带来的修复明显。

成品收入增速优于定制,定制业绩增速更高。2023 年成品、定制、瓷砖地板、卫

浴与其他家居用品收入同比+8.4%/2.9%/-10.1%/0.4%/7.5%,归母净利润同比

+14.2%/20.0%/155.5%/-41.6%/27.8%;2024Q1 成品、定制、瓷砖地板、卫浴与其

他 家 居 收 入 同 比 +21.8%/4.9%/-7.1%/17.2%/22.1% , 归 母 净 利 润 同 比

+3.9%/32.5%/-43.9%/129.2%/9.1%。定制家居由于竣工支撑,大宗渠道表现优于

零售,且由于前期计提减值较多,业绩增速更高;成品家居受新房交付的负面影

响相对更小,基于渠道拓展与品类扩充稳健增长。

以主要上市公司来看:定制龙头欧派家居、索菲亚与志邦家居 2023 年与 2024Q1

收入、利润均实现逆势增长(其中志邦 2024Q1 剔除股份支付费用影响后的归母净

利同增 15.5%),龙头的大家居与整装渠道布局顺利,木门墙板、卫浴等新业务

增速较快,供应链降本与变革提效提升盈利能力;软体方面,顾家家居、慕思股

份等龙头积极推进品类迭代升级,电商、下沉与出海等渠道扩张多元获客,产品

渠道结构优化与制造提效带来利润增长;智能家居领域,好太太、瑞尔特与箭牌

家居等享有智能晾晒与智能马桶等低渗透新兴品类的成长红利,其中箭牌家居主

要受销售政策调整与价格折让影响业绩短期承压;民用电工龙头公牛集团传统主

业优势夯实、新能源业务快速成长,受益于原材料红利与产品结构升级,利润增

速优于收入。

3.2 出口:补库与跨境出海驱动,外销高景气延续

轻工家具出口自 2023H2 以来呈现高景气。2023 年我国家具及其零件出口虽然仍

有基数与外需不振的压力,但负向因子逐步减弱,随着海外去库接近尾声,整体

呈现出前低后高的修复趋势,以美元口径计,出口额自 11 月开始转正、12 月同

增 19.1%。进入 2024 年,在相对不高的基数下出口延续靓丽增长,2024Q1 家具及

其零件出口额同比+19.6%至 174.7 亿美元。细分品类方面,Q1 床垫及床架、办公

休闲椅、木框架沙发、保温瓶等品类出口额均实现超 20%增长。

以主要上市公司来看:2023Q4、2024Q1 外销链公司收入多保持双位数增长,除了

补库逻辑之外,恒林股份跨境电商持续高增,乐歌股份海外仓业务高景气,嘉益

股份深度绑定的大客户 Stanley 终端需求旺盛,匠心家居新老客户持续拓展、店

中店渠道加速布局,致欧科技亚马逊渠道稳健、OTTO 快速增长并成功进驻北美线

下 KA。利润端表现有所分化,主要系受海运费、汇率以及非经常性损益(如乐歌

出售海外仓带来的资产处置收益等)等因素扰动。

3.3 造纸:收入逐季度改善,吨盈利明显修复

造纸板块上市公司 2023 年营收 1890.6 亿/-6.4%,归母净利润 42.7 亿/+6.5%,其

中 2023Q4 营收 497.3 亿/-1.5%,归母净利润 12.8 亿/+163.5%,Q4 毛利率同比

+4.5pct 至 13.0%,净利率同比+6.6pct 至 2.6%;2024Q1 营收 460.1 亿/+4.2%,

归母净利润 22.3 亿/+2824.1%,毛利率同比+4.2pct 至 13.5%,净利率同比+4.7pct

至 4.8%。造纸企业收入端受纸价下降拖累,盈利能力显著改善,一方面是基数效

应,另一方面木浆成本走强支撑部分纸价提涨落地。

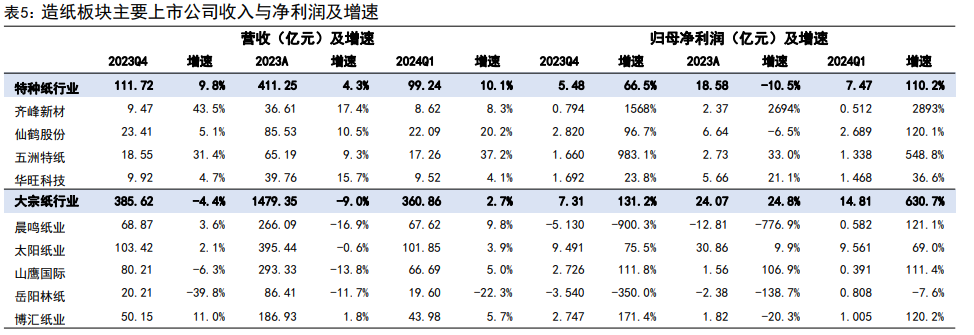

大宗纸盈利显著修复,特种纸收入表现更优。大宗纸 2023Q4/2023A/2024Q1 收入

增速分别为-4.4%/-9.0%/+2.7%,归母净利润增速 131.2%/24.8%/630.7%;特种纸

2023Q4/2023A/2024Q1 收入增速为 9.8%/4.3%/10.1%,收入增长主要系受益于新产

能释放,归母净利润增速为 66.5%/-10.5%/+110.2%。

公司层面,2023 年太阳纸业收入略有下滑,主要系受纸价下降拖累,全年新增产

能释放带来产销量双位数增长,合计总产能超 1200 万吨;2024Q1 文化纸涨价顺

利落地,叠加低价浆库存耗用,收入稳健增长、吨盈利同环比改善,业绩表现优

异,公司林浆纸一体化优势持续夯实,强化穿越周期的能力。

3.4 包装印刷:下游需求逐步复苏,成本红利释放

包装印刷板块上市公司 2023 年营收 1187.1 亿/-5.2%,归母净利润 53.2 亿

/+14.0%,毛利率同比+1.8pct 至 18.9%,净利率同比+0.8pct 至 4.5%,其中 2023Q4

营收 304.8 亿/-11.7%,归母净利润 3.0 亿/+462.3%;2024Q1 营收 280.9 亿/+4.0%,

归母净利润 15.7 亿/+6.8%,毛利率同比+0.7pct 至 18.9%,净利率同比+0.1pct

至 5.6%。2024Q1 包装印刷收入个位数增长,主因下游 3C 消费电子、食品软饮等

需求有所复苏,烟酒包短期承压;利润端成本红利释放、资本开支下降与降本增

效提升盈利能力。

3.5 文娱用品:经营相对稳健,复苏与分化并存

文娱用品板块上市公司 2023 年实现营收 519.2 亿/+14.0%,归母净利润 26.3 亿

/+28.4%,毛利率同比-0.6pct 至 18.9%,净利率同比+0.6pct 至 5.1%,其中 2023Q4

营收 155.2 亿/+9.4%,归母净利润 3.9 亿/+77.4%;2024Q1 营收 118.4 亿/+9.7%,

归母净利润 6.9 亿/+1.9%,毛利率同比+0.6pct 至 21.0%,净利率同比-0.4pct 至

5.8%。其中 2023 年文具行业稳健复苏、个护家清需求偏弱、眼镜行业增长放缓,

龙头通过调结构扩品类、产品升级与区域扩张等举措实现稳健经营,利润方面,

渠道产品的结构优化与自主品牌积极打造提升毛利率,整体看龙头收入业绩表现

优于行业。

4.4 月行情回顾

4 月轻工板块-0.95%,沪深 300 指数+1.89%,月相对收益-2.84%。4 月轻工行业二

级子板块涨跌幅分化,其中造纸、包装印刷、家居用品、文娱用品分别+2.28%、

-3.44%、-0.35%、-4.28%。

4 月 A 股轻工板块涨幅榜前五的公司分别为方大新材(+31.9%)、百亚股份

(+31.4%)、建霖家居(+24.9%)、齐峰新材(+20.5%)以及粤桂股份(+18.3%);

港股轻工板块涨幅榜前五公司分别为华宝国际(+19.7%)、中烟香港(+16.0%)、

晨鸣纸业(+8.3%)、恒安国际(+7.1%)与玖龙纸业(+6.7%)。

5.重点数据跟踪

5.1 家居板块:3 月家具零售额同比微增,上周软体原料价格下跌

销售跟踪:3 月家具类零售额同比+0.2%,3 月建材家居卖场销售额同比-7.41%。

根据国家统计局数据,2024 年 3 月我国社会消费品零售总额 39020 亿元,当月同

比+3.1%,1-3 月社会消费品累计零售总额 120327 亿元,累计同比+4.7%;3 月家

具类零售额 121 亿元,当月同比+0.2%,1-3 月家具类累计零售额 342 亿元,累计

同比 3.0%。根据中国建筑材料流通协会,3 月建材家居卖场销售额 1197 亿元,当

月同比-7.41%,1-3 月累计销售额 3128 亿元,累计同比-2.46%。

原料跟踪:软体家具上游方面,截至 5 月 11 日,TDI 国内现货价 14450 元/吨,

较上周下跌 700 元/吨;纯 MDI 报价 18700 元/吨,较上周下跌 400 元/吨;截至 5

月 11 日,软泡聚醚市场价 9250 元/吨,较上周持平。

5.2 造纸板块:上周国内针阔叶浆价格下跌,文化纸价格下跌

原料价格:近期针阔叶浆外盘报价小幅抬升。截至 5 月 10 日,外盘阔叶浆金鱼报

价为 750 美元/吨,环比上周持平;外盘针叶浆银星报价 820 美元/吨,环比上周

持平。

近期针/阔叶浆国内现货报价提升。截至 5 月 11 日,华南地区针叶浆银星市场价

6300 元/吨,较上周下跌 200 元/吨;华南地区阔叶浆金鱼市场价 5850 元/吨,较

上周下跌 50 元/吨。

溶解浆内盘价格持续回落后震荡波动,截至 5 月 11 日,溶解浆内盘价格 7700 元/

吨,较上周持平;废纸现货价相对平稳,截至 5 月 10 日,废纸现货价 1478 元/

吨,较上周下跌 2 元/吨。

成品纸价格:文化纸方面,近期白卡纸双胶纸价格走势下跌,截至 5 月 11 日,白

卡纸(250g)市场均价为 4560 元/吨,较上周下跌 750 元/吨;双胶纸(70g 华夏

太阳)市场均价为 5800 元/吨,较上周下跌 100 元/吨。包装纸方面,箱板纸瓦楞

纸价格下行后底部平稳,截至 5 月 11 日,箱板纸(140g)出厂均价为 4570 元/

吨,较上周持平;瓦楞纸(140g)出厂均价 3345 元/吨,较上周持平。

4 月 30 大中城市商品房成交面积同比-38.9%。4 月我国 30 大中城市商品房成交面

积当月同比-38.9%,1-4 月累计同比为-41.7%,其中一线、二线及三线城市商品

房成交面积当月同比分别为-32.5%/-40.6%/-42.3%,1-4 月累计同比分别为

-36.3%/-42.2%/-46.3%。周度数据来看,2024W19(5/6~5/12)我国 30 大中城市

商品房成交面积当周同比-43.7%,其中一线、二线城市商品房成交面积当周同比

分别-46.2%/-47.2%。

二手房市场方面,4 月十城二手房成交面积下滑。据十城二手房成交面积数据统

计(截至 5 月 11 日已更新 6 城数据),4 月十城二手房成交面积同比-1.12%。周

度数据来看,2024W19(5/6~5/12)我国十城二手房成交面积同比-11.8%,其中南

京、深圳、厦门、苏州、杭州、青岛、扬州、佛山、渭南、北京二手房成交面积

分别同比-32.5%、+42.3%、-15.2%、-31.3%、+0.6%、+9.1%、-14.9%、-19.2%、

+24.2%、-12.3%。

政策端:据克而瑞地产研究,2024W18(4.29-5.5)中央层面,4 月 30 日中央政

治局会议强调,继续坚持因城施策,压实地方政府、房地产企业、金融机构各方

责任,切实做好保交房工作,保障购房人合法权益。自然资源部发文,合理控制

新增商品住宅用地供应,商品住宅去化周期超过 36 个月的,应暂停新增商品住宅

用地出让,同时下大力气盘活存量,直至商品住宅去化周期降至 36 个月以下;商

品住宅去化周期在 18 个月(不含)-36 个月之间的城市,要按照“盘活多少、供

应多少”的原则动态确定其新出让的商品住宅用地面积上限。地方层面,北京、

天津等 14 城政策放松,需求端主要涉及放松限购、放松限贷、放松限售、放松落

户、放松公积金贷款、发放购房补贴、支持“以旧换新”等方面。

6.公司公告与行业动态

6.1 公司公告

【瑞尔特】公司于 5 月 10 日与兴业银行股份有限公司厦门海沧支行签订协议,使

用部分自有资金 3000 万元进行委托理财。

【仙鹤股份】实际控制人之一的王敏文先生基于对公司未来发展的信心和对公司

长期投资价值的认可,拟使用其自有资金自 5 月 9 日起 6 个月内,通过上海证券

交易所允许的方式增持公司 A 股股份,累计拟增持股份的金额为不低于 3000 万元

且不超过 5000 万元。

【华旺科技】发布 2024 年员工持股计划,拟募集资金总额不超过 3221.1 万元,

以“份”作为认购单位,每份份额 1.00 元,持股计划份数上限 3221.1 万份,涉

及的标的股票规模不超过 243.5 万股,占当前股本总额的 0.73%。参加对象为对

公司整体业绩和中长期发展具有重要作用和影响的在公司(含分公司及子公司)

任职的员工,总人数不超过 257 人。

【慕思股份】截至 4 月 30 日,公司通过股份回购专用证券账户以集中竞价交易方

式累计回购公司股份数量为 656.8 万股,占目前总股本的 1.64%,成交总金额为

2.05 亿元。

【裕同科技】4 月 30 日,公司通过回购专用证券账户以集中竞价交易方式实施了

回购股份,累计回购股份数量 29.78 万股,占总股本的 0.03%,成交总金额为 799.7

万元。

【欧派家居】截至 4 月 30 日,公司第二期股份回购计划已通过集中竞价交易方式

累计回购 110.17 万股,占总股本的 0.18%,成交总金额 7794.4 万元。

【箭牌家居】截至 4 月 30 日,公司通过股份回购专用证券账户以集中竞价交易方式累计回购股份 295.2 万股,占总股本的 0.30%,成交总金额 2991.2 万元。

6.2 行业动态

全国建材家居景气指数 BHI 3 月份为 119.76,环比上涨 18.25 点,同比下跌 9.03

点。全国规模以上建材家居卖场 3 月销售额为 1196.88 亿元,环比上涨 37.76%, 同比下跌 7.41%;1-3 月累计销售额为 3128.09 亿元,同比下跌 2.46%。春节过后,

传统家装旺季来临,全国建材家居市场迎来“小阳春”行情,建材家居消费需求

快速释放,3 月 BHI 大幅上涨。

顾家家居:5 月 8 日,顾家家居与红星美凯龙开启营销全面合作新十年。顾家家

居将优先在红星美凯龙开设更多旗舰大店,重点针对睡眠、定制品类实施“双百

计划”门店拓展计划,以更好地发挥一站整家的优势,用大店撬动存量,而红星

美凯龙将为顾家家居旗舰大店推出开店专项支持政策。同时,双方将加强战略协

同,共建、共创家装设计新生态,共同把握家装消费品以旧换新等重大政策机遇,

探索合作的新模式。

顾家家居:今年 3 月推出了“顾家家居惠民焕新工程”活动,以高质价比产品让

利惠民,同时助力家居消费提质焕新升级。5 月 10 日,顾家家居惠民焕新工程二

阶段正式启动,持续加码惠民政策,新增多款质优价美的惠民产品。

索菲亚:4 月 28 日,由广东省商务厅、广州市人民政府主办,主题为“‘旧’要

换新 粤享消费”的 2024 广东省消费品以旧换新行动暨“家 520”购物季启动活

动正式启动。索菲亚家居携四大品牌积极响应消费促进主题活动,于 4 月 26 日-5

月 28 日期间推出一系列让利政策,1)“索菲亚”品牌全新升级,产品服务双升

级大让利,同时还在旧改服务层面进行了升级大让利;2)衣柜橱柜大让利,“米

兰纳”688/m²超低价惠普消费者;3)“司米”品牌产品尊享满额赠万元货款,与

此同时,“司米”还推出了免费服务大升级政策;4)“华鹤”品牌买 49800 元送

49800 元大牌家品,钜惠套餐尽享高端整家定制。

市场监管总局发文推动企业改进包装。国家市场监督管理总局印发《关于鼓励食

品企业优化预包装食品生产日期和保质期标签标识的公告》,提出“以白底黑字

等背景颜色与日期颜色对比明显的形式清晰标注生产日期和保质期”。

墨西哥颁布法令对 21 种纸张、包装进口征收 15-35%的税。墨西哥政府的法令于 4

月 23 日生效,该法令更新了并在某些情况下对 21 种包装和纸制品征收了 15%-35%

的新进口关税。根据该法令,该措施对所有国家都有效,有效期为两年,从 4 月

23 日开始,直至 2026 年 4 月 23 日。中国在墨西哥箱板纸市场份额从 2020 年的

3.9%增长到 2023 年的 17.2%。

4 月末,全球两大商品浆生产商 Eldorado 和 CMPC 宣布了在巴西新建纸浆生产项

目的计划。其中 Eldorado 计划投资 250 亿雷亚尔在巴西马托格罗索州 Três Lagoas

市建造一座新的纸浆厂,随着第二条生产线的建设,Eldorado 的纸浆年产量将从

180 万吨跃升至 440 万吨。CMPC 将在 Barra do Ribeiro 市投资 40 亿美元建造一

家新的漂白硬木牛皮纸浆厂,产能高达 250 万吨/年。

Canfor 宣布永久关停 Northwood 纸浆厂一条生产线,减少商品针叶浆 30 万吨。5

月 10 日,Canfor Pulp Products 宣布将无限期削减位于不列颠哥伦比亚省乔治

王子城的 Northwood 工厂的一条生产线,此次削减将导致每年减少约 30 万吨商品

牛皮纸浆。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)