2024环保能源行业报告:氢能与火电改造引领战略转型

1 日积月累,老牌企业功底深厚

1.1 历史沿革:锅炉设备起家,多元化发展

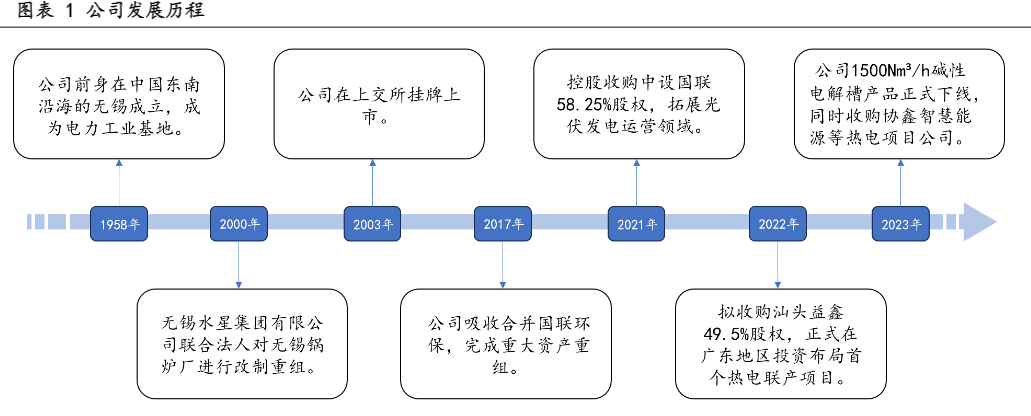

公司以锅炉业务起家,业务布局不断实现多元化。无锡华光环保能源集团股份有限公司成立于1958年8月,前身为无锡锅炉厂,是国内最早关注能源与环保的厂家。2000年12月,公司完成股份制改制重组,同时于2003年7月在上海证券交易所挂牌上市。2017年6月,通过吸收合并国联环保完成重大资产重组,为公司注入环保和热电运营资产。2021年,公司收购中设国联58.25%股权,拓展其在光伏发电运营领域的业务规模。2022年,公司收购汕头益鑫49.5%股权,在广东地区投资布局首个燃机热电联产项目。2023年公司1500Nm³/h碱性电解槽产品正式下线,同时加速布局制氢装备及火电灵活性改造业务,收购协鑫智慧能源等热电项目公司。

环保能源齐头并进,公司拥有全产业链综合服务能力。公司深耕环保与能源两大领域,通过多元化业务布局实现全产业链一体化服务体系,涵盖投资、设计咨询、设备制造、工程建设和运营管理。(1)环保综合服务方面,公司主要业务涉及环保装备、市政环保工程与服务和环保运营服务。近年来,公司围绕已有垃圾焚烧发电全产业链平台,凭借完备的固废产业链综合处置能力,先后与大连理工大学、南京工业大学等高校签订了技术合作协议,技术前瞻布局能够帮助公司在环保领域始终处于领先地位。(2)能源装备服务方面,公司主要业务涉及节能高效发电设备、电站工程与服务和热电及光伏电站运营。2023年上半年,公司通过签约哈电国际乌兹别克斯坦2×9H(1600MW)燃机余热锅炉项目顺利开展海外布局。公司节能高效锅炉生产走在国内前列,公司与吉利集团、海亮集团稳定的合作关系有利于公司进一步获取光伏发电规模化项目,扩展能源领域业务规模。

1.2 国企控股,股权结构稳定

公司股权结构稳定,实控人为无锡市国资委。截至2023年底,无锡市国联发展(集团)有限公司直接持有公司52.63%的股权,并通过全资子公司无锡国联金融投资集团有限公司间接持有公司1.24%的股权。公司实际控股人为无锡市国资委,国资控股下公司股权结构稳定。依托无锡市国资委的强大资源和政策优势,公司有望在多元化发展道路上获得更多优质项目资源,进一步增强盈利能力和市场竞争力。

1.3 多领域布局,业绩稳健增长

环保能源协同发展,业绩稳健增长。2019-2023年,公司营业收入由70.05亿元增长至105.13亿元,实现稳步增长。2023年公司营收为105.13亿元,同比增长18.93%,主要系公司光伏电站工程规模提升所致。2019-2023年,公司归母净利润由4.49亿元增长至7.41亿元,主要系公司高利润率的项目运营管理板块占比不断提升所致。2023年归母净利润实现7.41亿元,同比增长1.65%,主要受益于两个方面:一方面是成本控制与原材料下降,高利润率的电力工程板块盈利能力增强;另一方面是公司于2023年上半年完成对协鑫3家热电运营公司的收购,公司主营业务热电及光伏运营业务规模不断扩张。

公司盈利能力保持稳定。2019-2023年,公司销售毛利率与销售净利率均保持平稳增长。期间内,公司销售毛利率表现呈现一定的波动性,主要受到钢材、煤炭、天然气等原材料价格变动所致。得益于公司精益生产管理等因素,公司毛利率始终处于15%-20%的区间内,利润率保持相对平稳。公司借助环保与能源业务协同增强了自身经营管理的稳定性与抗风险能力,经营业绩持续向好发展。

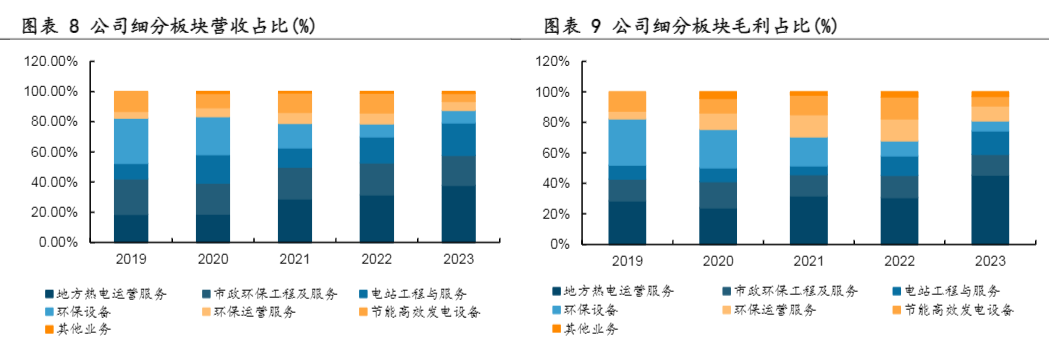

运营业务成为公司经济主要增长点。能源领域,公司于2016年9月通过收购锡联国际旗下惠联热电与友联热电两家子公司完成控股后正式开展地方热电运营业务,受益于多项热电资产并购,地方热电运营业务已成为公司第一大主营业务,营收与毛利占比逐年提升,营收和毛利占比从2019年的18.53%和28.65%提升至2023年的37.85%和45.52%。电站工程业务营收和毛利占比均有所回升,主要系公司积极布局光伏发电站EPC项目。环保领域,公司于2019年开展环保运营业务,得益于公司固废处置领域多个项目投入运营与项目精细化管理,环保运营业务毛利率由2019年的19.52%提升至2023年的31.15%,实现大幅度增长。市政环保工程及服务与环保设备两项业务下滑势头明显,主要系传统燃煤锅炉需求放缓所致。

期间费用率管控效果良好。总的来说,2019-2023年,公司期间费用率大概维持在9-12%区间内波动。细分来看,公司2020年销售费用有明显下滑,较2019年下降1.13pct,主要系当期公司进行会计变更,原计入销售费用的“产品运输费”改计入“营业成本”所致;2021年开始,公司进一步强化销售费用管控,销售费用率呈现出逐年下降的趋势。2023年财务费用率同比大幅度上升,主要系公司合并体系借款规模增加,对应利息支出增加。公司重视研发投入,积累技术优势。公司深耕环保与能源装备业务领域,不断加大对新能源节能降碳、天然气热电联产、光伏发电布局。2023年公司研发费用为2.58亿元,占营业收入的2.46%。2023年专利数量稳定增加,截至2023年末,公司拥有累计有效专利1110项,其中发明专利191项。高强度的研发投入有利于进一步提升公司技术创。

2 扎根传统领域,能源环保业务稳中有进

2.1 环保业务—锅炉制造环保转型,污泥、固废处理协同发展

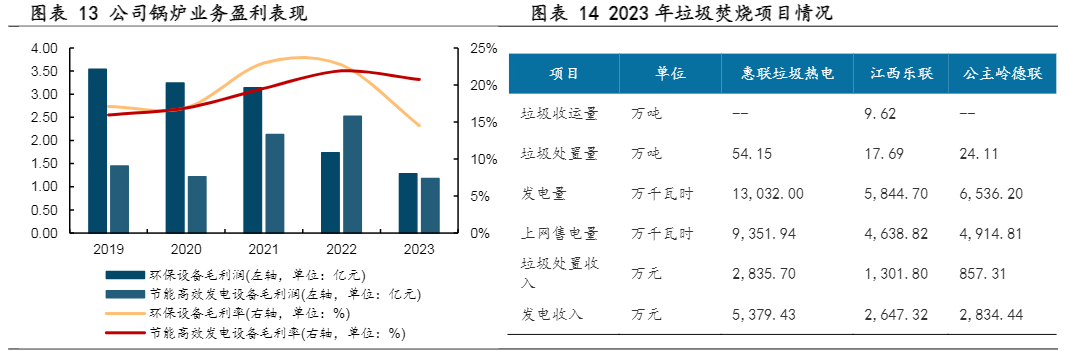

环保转型成果显著,公司已成为锅炉设备制造领先企业。环保锅炉方面,公司是国内最早实现“炉排+余热锅炉”双炉型一体化供货的厂家,也是国内唯一一家同时拥有卧式、立式自然循环技术的HRSG 供应商,技术在国内处于领先地位,其中燃机余热锅炉市占率全国前三。公司环保锅炉业务近年来显著增长,截至2023年末,锅炉装备订单总额达21.23亿元,环保锅炉订单占比高达67.9%。其中,燃机余热锅炉出口实现新突破,成功落地哈电国际乌兹别克斯坦项目。同时,环保垃圾炉市场需求回暖,年末在手订单增至5.34亿元,同比大幅增长。高效节能锅炉方面,公司具备制造电站锅炉资质和规模化制造能力,处于国内锅炉制造企业第二梯队前列。公司积极推进火电灵活性改造。2023年4月,公司与中科院工程热物理研究所达成合作协议,获得130-1000吨/小时煤粉锅炉热电联产技术的独家使用权。

固废处置行业已形成较为成熟的产业链。固体废弃物是指人类在生产、消费、生活和其他活动中产生的固态、半固态废弃物质。在国外,固废的概念则更加广泛,动物活动产生的废弃物也属于此类,主要包括垃圾、污水、污泥、蓝藻藻泥、飞灰等。固废处置行业的上游主要是针对三类固废的回收进行,按照固废的来源进行回收可以分为城市生活固废、工业固废、农业固废三大类。固废处置处于整个产业链的中游,对上游企业回收的固废进行回收、加工,企业需要根据不同固废的特性选择合适的处置方式。下游是针对固废处置产物的利用,以餐厨垃圾为例,处置过程中产生的油脂可以用于生物柴油的提炼、形成的沼气可以用于发电等用途。

工业固废产生量与生活垃圾清运量持续增长。1996年-2022年,由于我国经济实力的提升以及城市化建设规模的不断扩张,全国工业固废产生量由65897万吨增长至411371万吨,生活垃圾清运量由10825.4万吨增长至24444.7万吨。未来随着各国环保意识的增强以及回收处置技术的不断进步,有望推动固废处置行业市场规模持续增长。

顺应政策发展趋势,固废产业链协同发展。固废处置政策接连出台,2021年,国家发改委与住建部联合发布《“十四五”城镇生活垃圾分类和处理设施发展规划》,明确提出城市生活垃圾资源化率、垃圾分类收运以及焚烧产能等目标,驱动固废处置行业稳步发展。公司已经形成固废产业链协同发展及综合处置能力。涵盖生活垃圾处置、餐厨废弃物处置、污泥处置、藻泥处置等。自2019年,公司致力于小型化垃圾焚烧技术的研发,成功开发出日处理量400吨以下的炉排和余热锅炉产品。该产品具备燃料适应性强、安全可靠、排放优、重量轻、占地面积小等优点,尤其适用于我国县域生活垃圾焚烧处理。随着县域垃圾焚烧处置的推广,公司小型化垃圾炉销量有望显著增长。公司已构建垃圾焚烧发电全产业链平台。目前,公司投建运营的生活垃圾焚烧项目日处理能力达3,300吨。2023年公司垃圾处置量95.96万吨,焚烧发电量25,412.90万千瓦时。同时,公司餐厨垃圾处置项目运营高效,2023年惠联资源再生处理餐厨易腐垃圾15.4万吨,较上年提升16.81%。

掌握技术优势,公司污泥处置处于行业前列。公司已有“污泥调质深度脱水+干化+自持焚烧”和“污泥碱热水解蛋白提取+资源化利用”2条技术路线,目前已投运项目的处置能力为2640吨/日。在农污处置领域,公司已掌握先进BIM技术应用,实现“GIS+BIM+工业控制+数据监测与分析”技术集成,成为公司市政污泥业务的核心竞争力。除市政污泥项目外,公司投资运营了国内单体规模最大的蓝藻处理处置项目(规模1000吨/日),开拓了公司固废处理业务新领域。2023年,公司共完成污泥处置77.4万吨,与去年基本持平。

2.2 能源业务—热电联产行业领先,持续布局光伏领域

政策支持,热电联产稳健发展。热电联产作为一种工业制程技巧,通过捕获并充分利用传统工业制造过程中可能被浪费的热能,能够降低能量在分配过程中的损耗。随着全球能源结构的转型与人类对环保要求的提高,热电联产作为一种更加高效、环保的能源利用方式,已经受到政府及广大投资者的重点关注。2016年,《热电联产管理办法》的出台,为热电联产提供了政策性支撑:文件明确提出北方大中型以上城市热电联产集中供热率达到60%以上、20万人口以上县城要实现热电联产全覆盖的目标。近年来,国家发改委、能源局等多部门相继下发相关政策,为热电联产行业的持续发展提供了强有力的政策支持。

公司是无锡市区域热电联产领先企业,市场占有率超70%。公司借助自身国内供热距离最长的多热源、大规模蒸汽集中供热系统,实现燃煤燃气联合供应、跨区域供热的格局,管线贯穿无锡市南北辖区,实际运行蒸汽管网长度近500公里,热用户近700家,单根管线供热距离达到35公里,在无锡地区年售蒸汽超600万吨。公司下属热电联产业务行业属地性较强,热电联产项目在供热业务方面具有区域自然垄断性。热电运营业务实现大幅增长,现金回笼稳定。2023年,公司下属8家热电运营企业完成总售热817.88万吨,热力应收款回笼率近100%。公司通过精细化管理,管损控制在6%以下。公司热电及光伏电站运营实现收入39.79亿元,同比增长42.72%,收入增长主要得益于年内并购活动,主要是对濮院热电、徐联热电、南京燃机等3家热电企业的控股权收购,以及宁高燃机项目的投产运营,为公司提供优质现金流。

收购中设国联,积极布局光伏电站运营。在传统优势业务稳步推进的同时,公司也积极开拓新能源电站建设和运营市场,挖掘企业发展新亮点。2021年,公司以现金30108.15万元控股收购中设国联58.25%的股权,中设国联作为拥有开发运营能力以及成熟运营项目的新能源光伏发电领域企业,能够提供专业的光伏发电服务和系统解决方案。中设国联已拥有37个成熟的光伏运营项目,业务覆盖江苏、安徽、山东、浙江、江西、广东等多省市地区,2019至2023年实现年均发电收入超2亿元。2023年,中设国联新增运营装机量35.96MW,运营装机量312MW,报告期内实现发电量2.85亿千瓦时,上网电量2.42亿千瓦时,实现收入2.46亿元。华光环能有望依托中设国联进一步拓展光伏发电运营业务,成为公司新的业绩增量。

充分发挥电站设计优势,发展光伏电站承包运营业务。公司电力设计研究院在无锡设立技术中心,并分别在西安、南京等地设立分院,积累了丰富的电站运营与设计经验。2023年,公司签订新能源光伏电站有效订单金额17.14亿元,完成装机容量558MW。加强光伏领域战略合作,公司与吉利、海亮保持着稳定项目合作关系,与国电投的合作关系进一步深化。2023年,公司签约3个云南山地集中式光伏项目EPC,分别是国家电投横山100MW光伏发电项目、云南省楚雄州禄丰市高峰120MW光伏发电项目、峨山甸中他格莫光伏电站二期130MW光伏发电项目,其中禄丰项目、峨山项目均已实现顺利并网。

3火改+制氢,双轮驱动引领战略转型

3.1 电力系统调峰需求增长,火电灵活性改造蓄势待发

3.1.1火改经济效益显著,市场前景广阔由于风力发电与光伏发电的调节能力不足,火改是提升风电与光伏发电效率的必经之路。

风能和太阳能由于清洁可再生,是未来发展的首要目标,截至2023年底,我国风电装机容量达4.41亿千瓦;并网太阳能发电装机6.1亿千瓦,太阳能发电、风电、核电、水电、火电增速分别为55.2%、20.8%、2.5%、1.9%、4.3%。其中火电增速较缓,仍存在较大缺口,风光电成为推进新能源发电的重要手段,但受限于能源来源不稳定,且建造成本较高,稳定性较差,因而在短期内难以成为主流发电手段。受益于火力发电自身的低成本性与稳定性,使其具有更高的灵活性与可调节性,因此火力发电一直是我国发电的主要手段,其不仅能够为大部分地区供电,同时也能对风电与光电的调节能力进行一定的弥补。因此,要发展风电与光电,火力发电改革是必经之路。

火电改造市场存量增量需求旺盛,改造经济性优势明显,发展空间大。截至2023年底,我国风电弃用率由2015年的15.4%降至2.7%。这主要得益于抽水蓄能、火电灵活性改造等电力系统灵活性调节方式发力,促使风光消纳能力逐年提升。在中国电力圆桌项目发布的《电力系统灵活性提升:技术路径、经济性与政策建议》专题报告中,通过模拟实验验证了火电和抽水蓄能的调节能力。实验结果显示,在风光渗透率达到29%的情况下,同样提升系统10GW灵活调节能力时,煤电灵活性改造可节约年运营成本10亿元,并可将弃电率从5.7%降至4.1%;而新建抽水蓄能电站则需额外投资10 亿元,可将弃电率降低至2.17%。相比之下,火电在调节成本上具有更明显的优势。因此,火电改造经济性优势明显,市场前景广阔。

3.1.2核心技术加持,获得独家技术授权公司手握核心技术,技术优势明显。

2023年1月12日,公司与中科院工程热物理研究所达成合作协议,专注于130-1000吨/小时煤粉锅炉的热电联产及发电技术,并获得独家技术授权。该技术从燃料供应和锅炉侧来进行改造,将燃料的预热和燃烧分开,燃料先在预热燃烧器中加热,再进炉膛燃烧。优势特点明显:燃料适应性强,宽度负荷调节能力尤其是最低负荷可至10%,NOx 原始排放大幅降低,具备较好的经济效益,在市场上拥有广阔前景。此次公司与中科院工程热物理研究所深度合作,依托中科院在煤粉预热技术的专业积累,共同推进低氮高效燃煤锅炉技术的商业化进程。

3.2瞄准电解水制氢赛道,持续开发电解槽产品

在碳中和的大背景之下,氢能和光伏、风电领域一道成为了全球能源消费结构转型和能源安全保障的重要一环。《全球氢能产业发展白皮书》指出,2022 年清洁氢能产量不足100吨,氢能作为能源消耗占比不足1%,多家国际能源研究机构对2050年氢能需求占全球能源比重做出预测:《全球氢能产业发展白皮书》、国际能源署预测到2050年,氢能在全球能源总需求占比中将达到13%。氢能委员会预测结果高达18%,相较目前不足1%的水平大幅提升,氢能在全球能源结构中逐渐占据重要地位。绿氢因其无碳排放可能代替灰氢成为氢气的主要来源。

根据制取方式和碳排放量的不同,氢气主要分为灰氢、蓝氢和绿氢,灰氢是通过化石燃料燃烧产生的氢气,在生产过程中会有二氧化碳等排放。蓝氢是将天然气通过蒸汽甲烷重整或自热蒸汽重整制成。绿氢是通过使用再生能源制造的氢气,目前主要通过可再生能源发电进行电解水制氢,在生产绿氢的过程中,完全没有碳排放。我国是世界上最大的制氢国家,根据中国煤炭工业协会预计,2021年全球工业制氢产能中62%来自于煤或焦炭生产,其次是工业副产氢、天然气制氢,电解水制氢占比不足1%。为实现“双碳”目标,我国正大力发展光伏、风能等清洁能源,中国煤炭工业协会预计,到2050年中国电解水制氢规模占比将达到49%,工业副产物和天然气制氢融合CCUS技术实现低碳排放,煤炭制氢占比则大幅降至10%左右,绿氢将成为氢气的主要来源。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)