【国信证券】中资美元债双周报(23年第44周):政策利好带动美债利率见顶回落,投资级美元债企稳回升

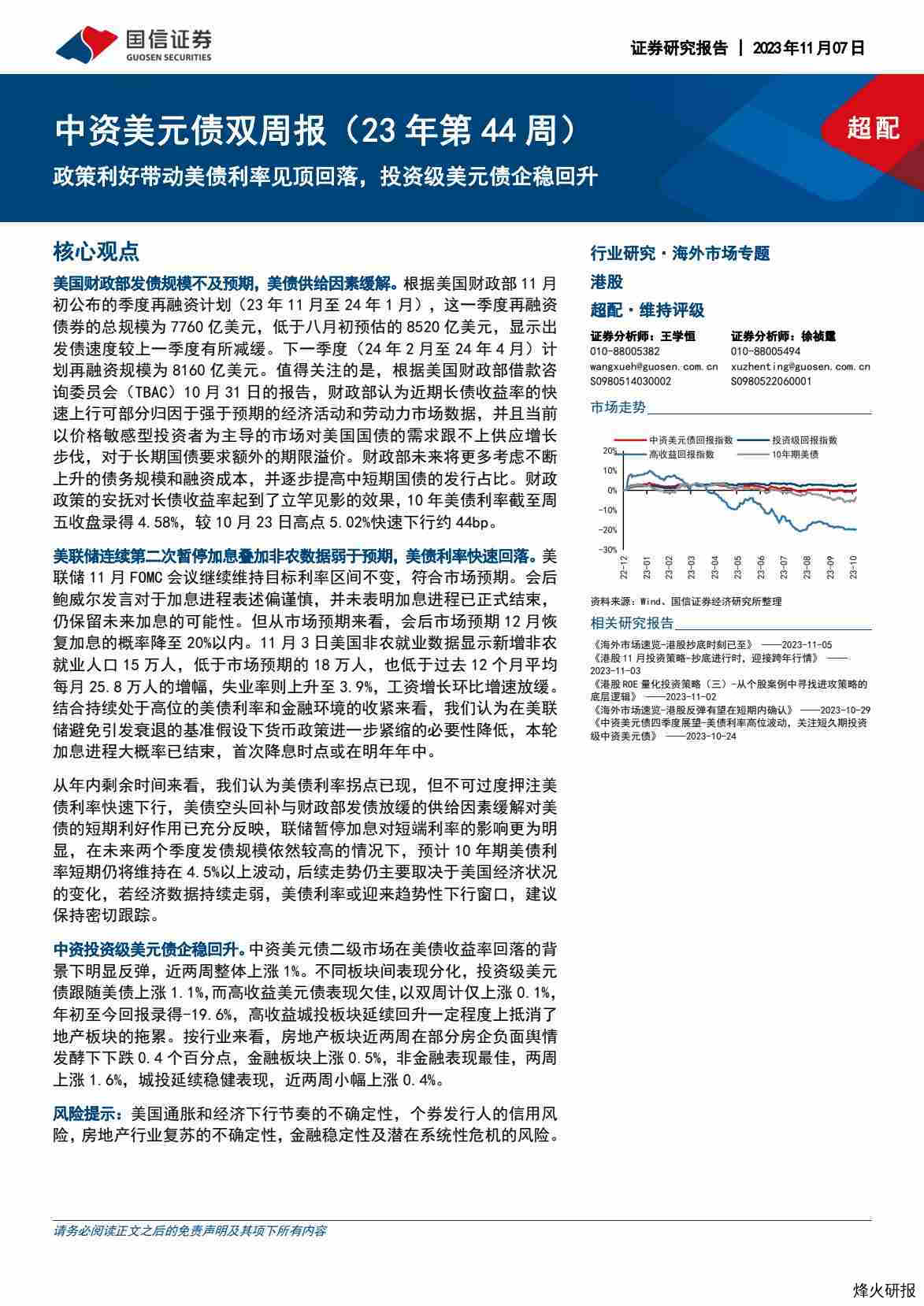

美国财政部发债规模不及预期,美债供给因素缓解。根据美国财政部11月初公布的季度再融资计划(23年11月至24年1月),这一季度再融资债券的总规模为7760亿美元,低于八月初预估的8520亿美元,显示出发债速度较上一季度有所减缓。下一季度(24年2月至24年4月)计划再融资规模为8160亿美元。值得关注的是,根据美国财政部借款咨询委员会(TBAC)10月31日的报告,财政部认为近期长债收益率的快速上行可部分归因于强于预期的经济活动和劳动力市场数据,并且当前以价格敏感型投资者为主导的市场对美国国债的需求跟不上供应增长步伐,对于长期国债要求额外的期限溢价。财政部未来将更多考虑不断上升的债务规模和融资成本,并逐步提高中短期国债的发行占比。财政政策的安抚对长债收益率起到了立竿见影的效果,10年美债利率截至周五收盘录得4.58%,较10月23日高点5.02%快速下行约44bp。美联储连续第二次暂停加息叠加非农数据弱于预期,美债利率快速回落。美联储11月FOMC会议继续维持目标利率区间不变,符合市场预期。会后鲍威尔发言对于加息进程表述偏谨慎,并未表明加息进程已正式结束,仍保留未来加息的可能性。但从市场预期来看,会后市场预期12月恢复加息的概率降至20%以内。11月3日美国非农就业数据显示新增非农就业人口15万人,低于市场预期的18万人,也低于过去12个月平均每月25.8万人的增幅,失业率则上升至3.9%,工资增长环比增速放缓。结合持续处于高位的美债利率和金融环境的收紧来看,我们认为在美联储避免引发衰退的基准假设下货币政策进一步紧缩的必要性降低,本轮加息进程大概率已结束,首次降息时点或在明年年中。从年内剩余时间来看,我们认为美债利率拐点已现,但不可过度押注美债利率快速下行,美债空头回补与财政部发债放缓的供给因素缓解对美债的短期利好作用已充分反映,联储暂停加息对短端利率的影响更为明显,在未来两个季度发债规模依然较高的情况下,预计10年期美债利率短期仍将维持在4.5%以上波动,后续走势仍主要取决于美国经济状况的变化,若经济数据持续走弱,美债利率或迎来趋势性下行窗口,建议保持密切跟踪。证券分析师:王学恒010-88005382wangxueh@guosen.com.cnS0980514030002中资投资级美元债企稳回升。中资美元债二级市场在美债收益率回落的背景下明显反弹,近两周整体上涨1%。不同板块间表现分化,投资级美元债跟随美债上涨1.1%,而高收益美元债表现欠佳,以双周计仅上涨0.1%,年初至今回报录得-19.6%,高收益城投板块延续回升一定程度上抵消了地产板块的拖累。按行业来看,房地产板块近两周在部分房企负面舆情发酵下下跌0.4个百分点,金融板块上涨0.5%,非金融表现最佳,两周上涨1.6%,城投延续稳健表现,近两周小幅上涨0.4%。风险提示:美国通胀和经济下行节奏的不确定性,个券发行人的信用风险,房地产行业复苏的不确定性,金融稳定性及潜在系统性危机的风险。

美国财政部发债增速放缓,美债供给因素缓解。根据美国财政部11月初公布的季度再融资计划(23年11月至24年1月),这一季度再融资债券的总规模为7760亿美元,低于八月初预估的8520亿美元,显示出发债速度较上一季度有所减缓。下一季度(24年2月至24年4月)计划再融资规模为8160亿美元。值得关注的是,根据美国财政部借款咨询委员会(TBAC)在10月31日递交给财政部长耶伦的报告,TBAC认为近期长债收益率的快速上行部分归因于强于预期的经济活动和劳动力市场数据,并且已认识到当前以价格敏感型投资者为主导的市场对美国国债的需求跟不上供应增长步伐,对于持有长期国债要求额外的期限溢价。在此背景下,财政部计划逐步提高利率敏感性较低的中短期国债的发行占比,并将在未来的融资决定中越来越多地考虑不断上升的债务规模和融资成本。本季度发债规模的放缓对长债收益率起到了立竿见影的抑制作用,10年美债利率截至周五收盘录得4.576%,较10月23日高点5.024%快速下行约45bp。美联储连续第二次暂停加息,非农数据弱于预期,未来再次加息概率降低。美联储11月FOMC会议继续维持目标利率区间在5.25%-5.50%不变,符合市场预期。会后鲍威尔发言对于加息进程表述偏谨慎,并未表明加息进程已正式结束,仍保留未来加息的可能性。但从市场预期来看,会后市场预期12月恢复加息的概率降至20%以内。11月3日美国非农就业数据显示新增非农就业人口15万人,低于市场预期的18万人,也低于过去12个月平均每月25.8万人的增幅,失业率则上升至3.9%,工资增长环比增速放缓。结合持续处于高位的美债利率和金融环境的收紧来看,我们认为在美联储避免引发衰退的基准假设下货币政策进一步紧缩的必要性降低,本轮加息进程大概率已结束,首次降息时点或在明年年中。

从年内剩余时间来看,近期美债空头回补与财政部发债放缓的供给因素缓解对美债利率的阶段性利空作用已基本反映,联储暂停加息对短端利率的影响更为明显,在未来两个季度发债规模依然较高的情况下,预计10年期美债利率短期仍将维持在4.5%以上波动,后续走势仍主要取决于美国经济状况的变化,若经济数据持续走弱,美债利率或迎来趋势性下行窗口,建议保持密切跟踪。

非美货币反弹,人民币汇率企稳。近两周受到美债利率回落的利好,非美货币不同幅度反弹,欧元、英镑和澳元等前期跌幅较深的货币反弹明显,日元小幅反弹,主要因为美日利差扩大和日央行货币政策调整幅度弱于市场预期。人民币汇率在近期中美利差先升后降的影响下保持稳健,横向对比来看人民币汇率在各非美货币中波动最小,近两周基本持平。短期来看在欧央行加息进程大概率已结束的情形下,美德利差预计仍将在高位波动,美国相对欧元区更具韧性的经济状况亦对美元指数形成支撑,预计短期仍将在104以上高位波动。近两周(10月23日-11月3日)一级市场景气度较两周前上升,共发行20只债券,涉及14个发行人,总发行规模为33亿美元。按发行数量计,金融业为主要发行板块,发行数量为13笔,规模合计16.17亿美元,按发行规模计,城投板块共新发行7笔债券合计16.77亿美元,为最大发行板块。票息方面,城投板块的

宁国市国有资本控股集团有限公司的发行票面利率较高,达到7.9%。资料来源:Wind,国信证券经济研究所整理中资美元债净融资下降趋势有望扭转。从月度净融资额走势来看,中资美元债10月份的净融资额延续下降趋势,且处于较深负值。中资美元债年内到期高峰已过,11月和12月的到期规模均不足150亿美元,其中城投板块11月的到期规模较大,为36亿美元,金融和地产板块年内到期压力较小。考虑到美债基准利率边际下行的刺激作用,预计11月中资美元债新发行或将回暖,叠加到期规模较小,净融资额有望底部回升。