2024年化工行业市场动态分析报告

一、投资策略

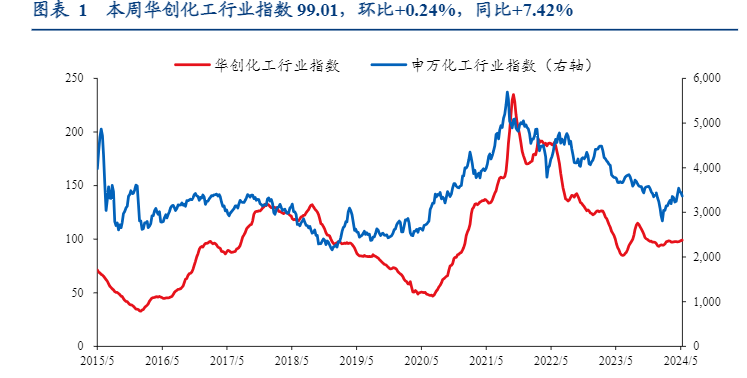

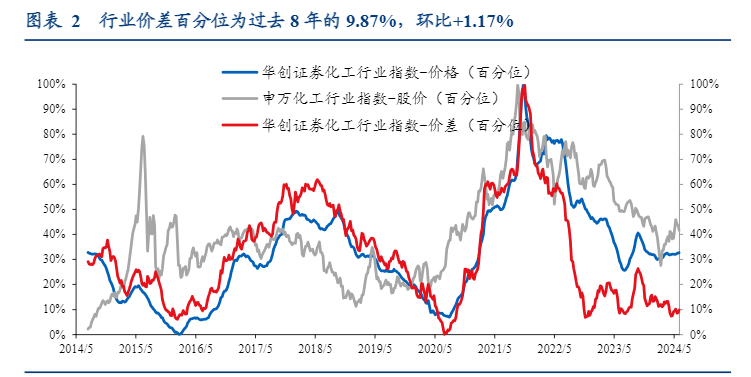

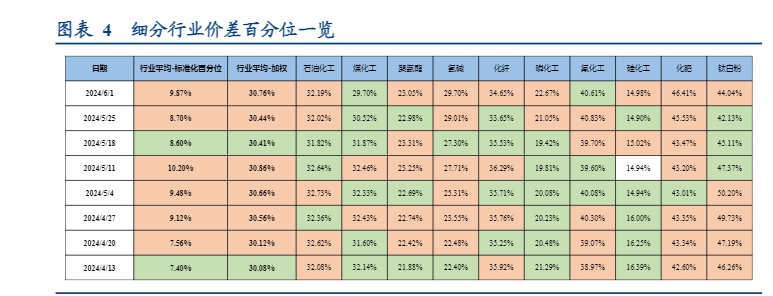

本周华创化工行业指数99.01,环比+0.24%;行业价差百分位为过去8年的9.87%,环比+1.17%;行业开工率为65.89%,环比+0.36%。本周价格涨幅居前的品种有:顺酐(+9.9%)、正丁醇(+3.8%)、无烟煤(+3.7%)、涤纶POY(+3.5%)、工业一铵(+3.5%);本周价格跌幅居前的品种有:Henry天然气(-9.5%)、双氧水(-6.9%)、碳酸锂(-6.8%)、氟虫腈原药(-5.0%)、啶酰菌胺原药(-4.8%)。

本周库存分位最低的五大品种:粘胶长丝(0.0%)、丙烯腈(0.7%)、三氯氢硅(1.6%)、乙二醇(2.1%)、甲苯(2.3%);本周库存分位跌幅居前的品种有:丁二烯(-19.3%)、聚丙烯(-12.1%)、MTBE(-8.5%)、硝酸(-6.6%)、氯化铵(-5.4%)。本周开工率最高的五大品种:石脑油(107.7%)、乙烯法PVC(92.5%)、氯化铵(92.2%)、辛醇(91.4%)、TDI(90.7%);本周开工率提升居前的品种有:丙烯腈(+6.6pct)、丙烯酸(+5.9 pct)、乙烯法PVC(+4.6 pct)、甲醇(+4.1 pct)、磷酸一铵(+3.0 pct)。关注近期磷化工板块行情。近日,工业级磷酸一铵价格大涨,或再次引发磷化工板块行情:5月17日百川盈孚工业级磷铵市场均价报6138 元/吨,周内涨价11.7%,较年初底部/同比分别+18.5%/+16.9%。近两周国内工铵企业受到环保督察影响、行业开工不足五成,同时行业库存大幅下降,目前不足4000吨;需求端则受新疆水溶肥季节性需求+下游新能源厂家补库抢货推动,价格快速上行,同时目前多家企业工铵对外停报。

近日,第三轮第二批中央生态环境保护督察全面启动,预计为期1个月,涵盖了“长江保护法”和“三磷”污染治理的落实情况。我们认为在安全环保检查趋严的背景下,磷化工行业供给存扰动可能,本轮工铵价格上涨已是环保督察供给扰动+需求旺盛带来阶段性供需格局错配引发涨价的代表案例。当前磷化工行业价格/价差分位分别36%/19%,过去三年行业盈利下滑,很多产品单位盈利达到历史低点,价格价差阶段性见底使得业内挺价心态浓厚。在利润诉求推动下,上游或借环保挺价,中下游希望产品价格回归合理状态,预计产生合理补库需求,当前行业库存分位仅40%(若剔除磷酸铁/磷酸铁锂后仅28%)。中长期看,十四五收官将近,政策推动下行业集中度有望提升、行业转型升级有望加速。供给的反抗继续演绎,价差开始修复,重视化工行业配置机会。本周华创化工行业指数99.01,环比+0.24%;行业价差百分位为过去8年的9.87%,环比+1.17%;行业开工率为65.89%,环比+0.36%。

本周价格涨幅居前的品种有:顺酐(+9.9%)、正丁醇(+3.8%)、无烟煤(+3.7%)、涤纶POY(+3.5%)、工业一铵(+3.5%)。此前因为油价上行的而受到压缩的价差近期开始修复,化工品价差自最低点的7.54%分位开始逐步修复至9.87%,我们判断本轮化工价差底部的翻腾将会带来化工行业配置胜率的提高。从趋势上看,虽然并非国内外共振级别的大行情,但是对比23年Q3而言,需求的确认更加明确。近期我们看到供给开始反抗,挺价、减产、检修等,例如TMA、MDI等产品的海外供给都出现了问题,给国内供给提价带来契机。需求方面,美国的补库以及亚非拉国家需求拉动较为显著。尤其是发展中国家人均GDP提升后的需求边际有望成为未来2年中国制造业和化工需求超预期的主要来源。建议重视化工行业配置机会。当下的化工正在演绎的基本面包括出口超预期和美元定价的资源品通胀预期。

1)美国补库、再工业化拉动发展中国家实物需求以及汇率边际带来出口超预期,以轮胎为代表的制品行业业绩向好,建议关注赛轮轮胎、贵州轮胎;2)海外定价的资源品演绎再通胀预期,而国内定价的资源品演绎股息率逻辑,建议关注中国海油、云天化、广汇能源;3)白马股在盈利和估值双双见底后已经无需悲观,胜率提高,但收益主要来自增量,建议关注有增量的卫星化学和宝丰能源,以及行业格局良好的万华化学;4)从化工供给侧收缩的独立逻辑出发,建议关注制冷剂行业的巨化股份和东岳集团。若以原油代表的大宗通胀成为市场共识,则预计需要寻找更进一步的演绎。

1)产品价格上行阶段建议寻找价格弹性,高位延续则转向耗材和服务,指向矿山和基建行业耗材的非公路胎和油田服务,建议关注赛轮轮胎、贵州轮胎、博迈科、中海油服等;2)高位油价和低位的煤炭天然气预计形成能源套利空间,建议关注实现油气套利的卫星化学和油煤套利的宝丰能源;3)油价通胀有望传导到农产品,考虑农化周期通常滞后工业品周期6个月到1年,建议关注当下产品价格处于低位,尚在去库周期尾声的农药和化肥行业,润丰股份、云天化等。采矿业高景气+制造业高资本开支+设备更新换代政策,有望驱动非公路轮胎和巨胎市场快速增长。

不同于市场对于非公路轮胎景气持续性的担忧,我们看好全球再基建和采矿业的持续高景气。前者受到国内基建需求+美国制造业高资本开支的驱动,后者则受到再通胀拉动的采矿业活动旺盛驱动。此外,近期住建部印发的《推进建筑和市政基础设施设备更新工作实施方案的通知》,明确要求更新淘汰使用超过10年以上、高污染、能耗高、老化磨损严重、技术落后的建筑施工工程机械设备。进而,我们判断作为采矿业、建筑业耗材的非公路轮胎预计仍具备可持续的景气上行空间。工程机械轮胎及全钢巨胎技术壁垒高,单位投资额大,研制+市场导入周期长,进而头部外资企业占据较高的市占率。但随着国内外政策支持叠加国内头部厂家研发及市场实现突破,国产替代正加速进行。

考虑到中国企业的份额提升在大规格非公路轮胎和巨胎领域才刚刚开始,我们认为增长的空间乘以提高的份额有望推动相关企业非公路轮胎业绩持续超预期。新疆开建全球首例二代技术煤制油项目。3月28日,国能哈密煤制油项目在新疆哈密市巴里坤哈萨克自治县正式开建,项目总投资1700亿元,计划每年用煤1420万吨,产油品超400万吨。项目将应用全球首个二代直接液化技术,为我国自主研发,具有自主知识产权。2012-2017年间新疆曾建立多个煤制油项目投资,但当时新疆整体煤化工发展条件尚未成熟,项目均未能如期投产。

此次国能新疆煤制油项目重启并扩大规模,意味着:1)由国能集团主导,新疆煤化工在国家政策层面再次受到重视;2)投资额过千亿,说明企业的投资决心,侧面反映新疆在交通格局/产业园区配套建设等层面的内生因素的改善已然充分;3)选择赛道为煤制油,其战略意义或使其成为新疆煤化工未来重点发展赛道。行业胜率升高。当下市场已较为充分地预期了需求端的风险,而边际上的改善来自美国补库和国内政策的拉动。EPS端,化工白马基本证明了需求低点的利润底,若国内政策刺激有效拉动需求,与美国形成补库共振则有望迎来EPS回暖;PE端,在已经预期了产能过剩和地产下行对远期增速的压制之后,可能迎来潜在的流动性释放隐含的估值上行空间。

行业胜率升高,增量白马或已到配置窗口,建议关注卫星化学、宝丰能源、万华化学等。在EPS和PE触底之后,化工行业已经无需悲观,虽然产能过剩和地产下行压制价格弹性,但是我们依然可以寻找来自分化和偏差的投资机会。我们认为24年化工行业存在三个分化:1)产能收缩的行业和产能过剩的行业的分化,机会指向制冷剂和资源品;2)地产行业和非地产行业的需求分化。机会指向需求稳健增长的轮胎、化纤、农化等行业;3)地产向下导致经济预期偏低,但从实物用量的角度,在出口拉动、政策推动、旺季的影响下反而导致实物需求超预期,指向再通胀的可能。

关注更新换代的供需政策新主线。2月23日,中央财经委会议要求推动新一轮大规模设备更新和消费品以旧换新;3月1日,国常会迅速响应,审议通过《推动大规格设备更新和消费品以旧换新行动方案》,并于3月13日由国务院印发。至此,设备更新及消费品换新有望成为中期政策主线。从化工行业角度看,1)供给层面,近期7项危化品落后工艺技术设备明确将淘汰。

近日,应急管理部制定发布《淘汰落后危险化学品安全生产工艺技术设备目录(第二批)》,明确淘汰7项危化品落后工艺技术设备,自文件公布之日起有关新(扩)建项目严格禁用。

其中淘汰落后工艺技术包括:酸碱交替的固定床过氧化氢生产工艺、有机硅浆渣人工扒渣卸料技术和敞开式浆渣水解技术、间歇碳化法碳酸锶及碳酸钡生产工艺、间歇或半间歇釜式硝化工艺。我们认为设备更新侧重于供给升级,政策重心从“保量”转为“提质”,在保障制造业投资基础上化解过剩产能。2)需求层面,空调以旧换新政策有望推动三代制冷剂需求提升。2024年是主流三代制冷剂实施配额制生产的第一年,年初以来的强势涨价体现出定价权逐渐由空调冰箱企业向制冷剂生产企业转移,供给缩量+增量需求,且在下游成本占比足够低,制冷剂涨价通道已开启。

制冷剂迎来价格上行兑现年。三代制冷剂配额明细落地后价格持续上涨,头部企业加强行业定价权。2024年三代制冷剂配额明细于1月正式落地,从配额政策端来看,相比于海外执行的基加利修正案细则,国内配额在只允许“高切低”的调增规则下,供给更加有序化。此外,2024年二代65%配额暂不下发也使得配额总量比预期下降,总体政策超预期演绎。

而2024年伊始,产业端从政策博弈转向价格博弈。年初以来,三代制冷剂价格不断上涨,一方面反映出经过2023年库存去化之后制冷剂的供应格局优化,另一方面反映出行业定价权逐渐向制冷剂企业端转移。从三代配额的发放来看,配额基本集中在头部企业。在当前头部企业基本配备上游一体化布局叠加头部企业开工负荷优势下,尾部企业或面临开工率不足及原料采购劣势问题,产能有望加速整合,制冷剂厂家的定价权有望进一步增强。建议关注:巨化股份、三美股份、东岳集团、永和股份。新疆有望成为煤化工“向上游去”路径的优质选择。

2016年煤炭资源端开始的供给侧改革在2021年底“应验”,煤价中枢上移,低原料成本时代已经改写。在能源保供以及新建园区环保限制的压力下,煤化工产业在原有产区的扩张路径受限,相关企业亟需寻找下一个可能的突破口。我们认为新疆或成为突破口的最佳选择:丰富的煤炭资源是基础,新疆露天煤矿产能丰富,坑口开采成本有望低于100元/吨,相比内蒙古/山东等煤化工产区具备绝对的成本优势。成本之外,我们认为有三个维度的考量需要纳入:1)从短期来看,新疆有中国最便宜的煤炭,从远期来看,新疆有中国最丰富的绿电,高能耗往新疆走是趋势。

2)从短期来看,新疆发展煤制烯烃可以改变中国化工的成本曲线,从远期来看,煤制油的发展可以改变中国的资源禀赋。3)从短期来看,新疆化工的优势是能源成本,劣势是运输费用,从远期来看,如果未来我们的贸易路径从向东走出海,变成向西去一带一路,那么新疆运费不仅不是劣势,反而变成区位优势。利好政策出台,关注磷化工行业格局变化。2024年1月3日,工信部、发改委、科技部等八部门联合印发了《推进磷资源高效高值利用实施方案》。方案提出的主要目标为,到2026年,实现磷资源可持续保障能力明显增强,磷化工自主创新能力、绿色安全水平稳步提升,高端磷化学品供给能力大幅提高,区域优势互补和联动发展能力不断增强,产业链供应链韧性和安全水平更加稳固。

一方面,我国是全球最大的磷矿石、磷化学品生产国,前者是战略性非金属矿产资源,后者是关乎粮食安全、生命健康、新能源及新能源汽车等重要产业链供应链安全稳定的重要产品,故而增强国内磷资源的可持续保障能力至关重要。另一方面,方案明确了持续优化产品结构、推动行业的绿色发展的目标,包括但不限于:1)严控磷铵、黄磷等传统产品的新增产能;2)提高磷石膏消纳水平;3)突破关键材料,积极推动磷化学品产业链向新能源材料、电子化学品、功能性精细化学品等领域延伸,并大力开发高端含氟新材料,提升高端产品供给能力。此外,方案提出了在行业生态培育方面,形成3家左右具有产业主导力、全球竞争力的一流磷化工企业,建设3个左右特色突出的先进制造业集群。

我们认为该方案的出台有望进一步加强部门协同和省部联动,未来协力推进磷资源的高效高值利用,引导磷化工产业加快转型升级。方案既有量化目标,又有明确的路径举措和颗粒度细致的重点工程,我们看好在政策引领之下磷化工行业开启高质量发展之路。

相关标的或因此受益:云天化、兴发集团、川发龙蟒、川恒股份、新洋丰、云图控股、湖北宜化等。高油价预期下盈利有保障,三桶油估值重塑:1)油价预期高位,增储上产保障盈利。近年,全球油气行业资本开支在高油价下仍无大幅增长,原油供给增长有限,分地区来看,美国页岩油产量增速下行,以俄罗斯、沙特为主的OPEC+国家已开启新一轮减产计划,在需求复苏的预期下,2024油价将有望延续高位,能源安全背景下,能源供给有望向国企集中,三桶油积极推进增储上产,有望享受高油价带来的丰厚盈利。2)炼能严控有望提振开工,减油增化持续改善盈利。

2022年国内炼能为9.8亿吨,根据国家碳达峰行动方案,2025年将控制在10亿吨以内,配额限制,未来地方炼厂产能或加速退出,中石油、中石化开工率有望提振,此外,中石油、中石化持续推进油转化、油转特,延伸布局新材料,盈利环节将不断增加。3)国企改革重塑估值,高股息回报股东。目前,中石油、中石化PB值不足1.0x,中海油PB值约为1.5x,远低于海外能源巨头的1.5-2.5x区间,在此背景下,国资委开启对国有企业对标开展世界一流企业价值创造行动进行动员部署,伴随行业政策的支持下,三桶油估值有望回归理性水平。此外,多年以来三桶油坚持高分红回报股东,根据2022年各公司利润分配方案,三桶油A股/港股平均股息率远高于海外油气企业的和三大运营商。

综上,三桶油在高油价预期下增储上产盈利有望维持高位,受炼能严控收益质量也将提升,叠加持续的高分红,三桶油的估值有望重塑。建议关注:中国石油、中国石化、中国海油。磷矿的价值重估正在进行。粮食危机灰犀牛局面下,国家提高对农化的重视程度,夏管法检趋严,导致磷肥出口低于预期,情绪面较弱。值得注意的是,化肥的出口不会取消,只会推迟,出口利润终究会兑现。

而磷肥公司在出口不畅的背景下依然能够实现较好盈利,更体现性价比。出口受限虽然约束了利润弹性,却拉长了持续性和确定性。此外,磷矿的价值重估正在进行。从去年开始,以云天化为代表的大型企业就减少了磷矿石外售的比例,而2022年开始的磷矿石跨省运输限制,有望约束小企业磷矿石贸易量,进而约束磷肥供给,抬升磷肥成本,利好一体化的企业。而从地方政府的角度,彰显磷矿石的资源属性,有助于更好地招商引资,减少矿石贱卖,鼓励深加工提高产值。我们判断磷矿石的价值重估正在进行,价格有望维持高位。为资源再定价,这是一个方向性的选择。以2020年为元年起点。

展望未来的5-10年,我们需要做一个方向性的判断:资源端优势将会凸显并且放大。

随着碳中和、能耗双控、产能指标各种供给端控制措施的联合限制,我们将看到一些资源禀赋布局领先的企业,尤其是地方国企,在煤化工、盐化工、磷化工等传统行业或者在工业硅、电石等产能逐渐资源属性化的行业,都会展现出更强的竞争优势。而依托于较好资源禀赋的国企,在近年来逐渐深化的国企改制中也有望焕发更强的生命力。风险提示:安全事故影响开工;技术路线快速迭代;逆全球化背景下的产业脱钩。

动力煤:旺季预期但库存高企,动力煤先涨后跌。本周秦皇岛港动力煤(Q5500)市场均价886.4元/吨,较上周+1.06%;晋陕蒙坑口煤均价环比+ 2.22%。供应端:周内多处煤矿发生安全事故,安全检查严格程度不减,涉事煤矿均已停产。多数煤矿维持正常生产,产量未见明显增长。港口方面,贸易商发运成本居高不下,报价多坚挺,低价成交意愿较差。需求端:电煤方面,日耗变化较大,电厂库存持续高位波动,电厂对于市场煤采购需求较少,多数补库需求为高卡煤采购,非电市场方面,下游市场开工基本高位,且利润尚可,对目前煤价接受程度较高,非电市场对原料煤维持刚需采购,对煤价稍有支撑。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)