2024年骨科行业发展趋势报告

成长:后集采时代,骨科行业长期需求稳健可持续

1.1 骨科植入耗材行业受益于老龄化等需求,有望长期保持稳健增长趋势

骨科植入类高值耗材主要是指在骨科手术或治疗过程中,用于植入人体的各种医疗器械或材料,在骨折修复、关节置换、脊柱手术等领域发挥重要作用,帮助修复骨科组织、改善关节功能、矫正脊柱问题等。具体来看,骨科植入物主要分为脊柱、创伤、关节、运动医学、骨修复材料、骨科机器人等领域。

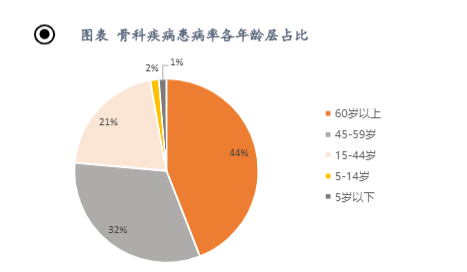

骨科高值耗材行业具备长期发展潜力,主要受益于1)骨科是典型的老年病,骨科疾病发病率随年龄增加而大幅上升(60岁以上骨关节炎发病率60%左右),国内老龄化趋势不断加剧,骨科需求持续旺盛。2)国内骨科治疗渗透率整体偏低,提升趋势显著。一方面,随着人均医疗支出增加、健康意识提升,民众对骨科植入物接受程度不断提高,带动就诊率不断提升;另一方面,集采降价进一步刺激需求,手术普及率有望不断提升。根据Eshare医械汇数据显示,国内骨科植入物行业2016-2021年间市场规模年增速在20%左右、保持快速发展趋势,2021年行业规模达到397亿元,而2022年关节、创伤相继纳入集采,市场有所缩水,2022年行业市场规模降至304亿元,预计2023年脊柱集采落地后行业规模进一步小幅下降。截至2023年底,骨科植入物主要细分赛道关节、创伤、脊柱集采基本在全国落地,集采冲击影响已得到较充分反应,2024年后行业规模有望企稳回升。

1.2 后集采时代,行业保持稳健增长

2024年骨科核心赛道均进入常规集采阶段,未来价格预期相对稳定,国内骨科植入物市场规模2024年后有望进入稳健增长阶段。从集采时间轴来看,关节:2021年11月国采结果落地→2022年4月各省份陆续开始执行→2021年底、2022年企业陆续进行退换货处理→2023年4月份进入第二年采购周期,价格基数因素消除→2024年4月即将续约。创伤:2021年11月河南十二省开始执行集采→2022年4月京津冀3+N约17省创伤联盟开始集采→2022年底江苏集采开始→2023年下半年价格基数因素消除→2023年9月创伤两大联盟续约集采,价格有所上涨→2024年5月份开始陆续执行续约价格。脊柱:2022年9月国采结果落地→2023年2月份各省份陆续执行、6月份最后一个省份完成→2023年二三四季度企业集中进行退换货或库存处理→2024年7月份开始价格基数因素消除。

从细分市场来看,骨科植入物医疗器械市场一般可分为创伤、脊柱、关节、运动医学、骨修复材料等。不论从国内还是全球来看,创伤类、脊柱类、关节类为主要的细分市场,合计占比较高。后集采时代,创伤、脊柱、关节市场规模受集采价格影响有所缩水,运动医学、骨修复材料等赛道迎来发展机会。而从全球来看,关节类产品占据较大份额,此外运动医学、骨修复材料等占据一定的份额。展望未来,关节、脊柱、创伤类产品仍有一定的发展空间,其他新兴赛道如运动医学、骨修复材料等有望获得更快速发展。

集采加速国产替代,后集采时代,国产企业创新引领发展。根据Eshare医械汇统计,集采前2020年国内骨科医疗器械市场外资巨头占据较大份额,整体国产化率不足50%,近几年骨科集采持续提速扩面,加速国产替代进程。根据威高骨科公开业绩交流会表示,2023年脊柱国产化率已提升至76%、关节提升至67%、创伤提升至90%以上,运动医学国产化率仍然较低,但已从2020年的不足10%提升至35%,仍具有广阔国产替代空间。骨科格局分散,集采后渠道利润压缩,带金销售成为历史,头部集中效应有望显现。从具体份额来看,国产领域龙头企业格局较为清晰,有望在后集采时代,依靠创新研发、运营效率、规模优势等脱颖而出,在后续占据更高份额。

1.3 复盘集采,把握价格趋势——关节国采

关节国采开展较早,规则尚未完善,企业间报价差距较大。从首轮中标结果看,A组除春立医疗的膝关节(丢18909套)、林克骨科的金属-聚乙烯类髋关节和膝关节、施乐辉的陶瓷-陶瓷类髋关节丢标外,其余龙头厂商均实现中标;从申报价格来看,厂商之间存在较大价差,A组髋关节低价为5000左右,高价可达9920元;膝关节低价为4600元,高价为7200元。首年意向采购量上看,人工全髋关节约30.6万个,人工全膝关节约23.2万个,加起来共计约54万套,占医疗机构总需求量的90%。

从主要关节产品分类来看,企业报价差距较大,续标价格有望拉平,低价产品涨价空间大。关节国采已经历两年集采期,2024年4月30日国家联采办发布人工关节集中带量采购协议期满接续采购2号文件,规则明确指出续标中选规则,新增规则二复活规则,设置最高申报价和复活中选价格,明确低于复活中选价格即可中选完全没有数量限制,延续近期集采政策边际缓和趋势,在控费同时保留企业竞争市场化和创新积极性。根据复活价格限情况,前期报价较低企业有一定涨幅空间,行业回到良性竞争状态,相关企业预计短期有一定利润弹性。

脊柱国采首次采取设置兜底价模式,企业间价差不大,集采后国产替代和头部集中趋势明显。脊柱类国采由医保局汇总14个产品系统的采购需求量,并设定最高有效申报价(含伴随服务费)。以采购需求量和最高有效申报价计算,集采品种对应市场规模108.5亿,其中最大的5个品类为⑤胸腰椎后路开放钉棒固定融合系统(47.6亿)、⑥胸腰椎后路微创钉棒固定融合系统(11.3亿)、①颈椎前路钉板固定融合系统(7.8亿)、⑨椎体后凸成形系统(7.6亿)、⑭脊柱用骨水泥(6.6亿)。

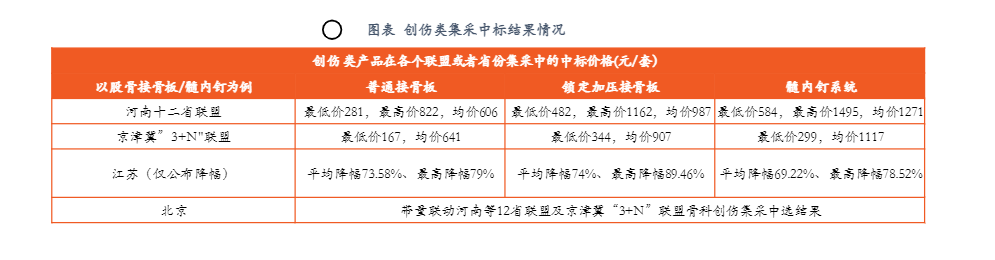

创伤集采由省际联盟牵头开展,主要有河南十二省联盟和京津冀3+N的十七省联盟集采。创伤行业相对技术壁垒低、竞争更为激烈、格局分散,首轮集采价格降幅较大。其中以河南十二省价格中标价格来看,普通接骨板系统,最低拟中选价280.54元,最高拟中选价821.86元,价格从均价4683元左右下降至606元左右,降幅87.05%;锁定(万向)加压接骨板系统,最低拟中选价481.59元,最高拟中选价1161.60元,价格从均价9360元左右下降至987元左右,降幅89.45%;髓内钉系统,最低拟中选价583.68元,最高拟中选价1495.33,价格从均价11687元左右下降至1271元左右,降幅89.12%。

2023年9月18日,京津冀“3+N”联盟和河南十二省骨科创伤类医用耗材联盟联合发布《省际联盟骨科创伤类医用耗材集中带量采购公告》,采购周期为2年。本次省际联盟集采从产品范围和规则上来看为前期创伤两大省际联盟的续约与延续,全国范围内除北京、上海、江苏、浙江未参外其余省份均参与集采,覆盖范围进一步扩大,规则进一步优化,设置兜底价,且价格相对前期联盟集采均价均有一定上涨,为相关企业留有一定利润空间,促进企业间良性竞争。从最终中标结果来看,普通接骨板、锁定加压接骨板、髓内钉均价均有一定上涨,利好相关龙头企业加大投入、不断增强竞争力。

创新:创新品种满足临床需求,标外空间不断打开

2.1 骨科行业仍有较多未满足需求,创新大有可为

集采前骨科行业由外资企业引领发展,国产产品普遍创新不足,采取跟随和模仿策略发展,骨科疾病领域仍有许多问题未被解决,创新进展大有可为。目前骨科集采较为广泛,龙头企业纷纷布局研发相关创新产品,持续加大研发创新投入、不断打开标外空间。首先,产品的本土化设计和创新手术术式不足。我国骨科行业产品最早来自海外,且集采前行业发展基本由外资企业引领,行业一直以来采取经销模式,外资企业并未将医工合作优势用在国内市场,所以目前大部分骨科产品和手术术式大都是按照海外标准进行设计,但亚洲人骨骼结构、特点和欧美人确实存在微小的差异,年龄结构、患病类型、体质方面也有不同的地方,随着国内医生手术经验不断积累,手术量加大,临床需求不断增多,效率更高、更适合国内手术特点的产品和手术术式将会持续有创新需求。

目前国内大多数企业由于技术能力不足、创新难度大,尤其是在术式更为复杂的脊柱领域和材料要求更高的关节领域,大部分企业多采取仿制或微创新的方式,但这并没有解决临床的实际问题,真正的原创性创新少之又少。而真正原创的骨科产品推出,一方面需要研发人员深入了解临床需求且对骨骼、解剖、病理等深入研究,并且做到紧密的“医工合作”,另一方面研发人员在设计产品时还需要对材料学、设计学人体力学有深入的了解,这就需要具有创新基因且不断保持创新的龙头企业才能做到。此外,医学、材料学等行业技术的进步促进了骨科医疗器械的创新与进步,为改善目前临床痛点和提升手术质量与效率提供了更多的可能。国内骨科企业普遍存在原材料对外高度依赖状态,材料自产和材料创新是未来重要的发展方向。另外,海外骨科巨头普遍开始布局运动医学、骨科机器人、3D打印、组织再生、人工智能、智能植入物等新技术领域,国内外企业均处于起步阶段,技术创新仍是企业核心竞争力的关键。

2.2 脊柱领域-微创术式占比有望提升

从脊柱领域来看,脊柱手术往往更为复杂且存在手术时间过长、容易引发并发症等问题,创新的需求旺盛且迫切。脊柱不同于四肢、本身具有其特殊性,并有发生脊髓损伤、神经损伤、瘫痪等风险,对手术术式的要求更高。常规的前路或后路手术就历时3~4小时,另外还要花2小时以上的时间用于准备、定位和苏醒,这对于脊柱有较大侧凸角度、损伤节段较长或年纪较大的患者极为不便。此外,脊柱开放式手术创口较大,相关并发症和术后恢复问题较多,例如2015年国际脊柱研究学会曾公布退变性脊柱侧凸手术的并发症发生率高达55%。为了减少手术创伤,微创技术在骨科治疗领域得到了广泛应用。目前微创技术主要包括穿刺技术、经皮技术、通道技术、内镜技术、显微技术等,为不同疾病提供新的选择,实现了手术时间缩短、创伤减少、并发症减少、医生学习难度降低等多重益处,医患认可度不断提升。但由于脊柱类疾病成因多样、种类繁多,微创技术仍处于不断创新和改良过程中,创新需求仍然旺盛且迫切。国内脊柱微创术式占比有望提升。根据新思界产业研究统计,2010-2020年美国微创手术在脊柱手术的占比从16.7%增长至50.4%,目前脊柱微创术已成为美国脊柱领域主流术式。国内脊柱微创术式发展较晚,普及率较低,同美国等发达市场相比仍有较大提升空间。

2.3 关节领域-创新产品和材料可控是趋势

从关节领域来看,人工关节在生物力学和运动学方面更为复杂,尤其是膝关节、肩关节、肘关节、复杂翻修等产品,国产企业仍有一定技术差距。比如膝关节要比髋关节更复杂,从产品结构来看,膝关节往往需要考虑股骨髁与髌骨质之间的配合、股骨髁与胫骨垫之间的配合、胫骨垫与胫骨托之间的配合等,国产产品在制作工艺、组织相容性、耐久度、质量等方面等存在差距。此外,除初次髋关节、初次膝关节外,四肢小关节(肩肘等)、复杂翻修产品、3D打印产品、定制化产品、单髁半髋相关早期治疗产品等渗透率仍有较大提升空间,国产企业发展较晚、目前仍未被集采覆盖,同时创新产品竞争格局更好、相对盈利水平较好,利润空间进一步打开。此外,关节领域呈现严重原材料对外依赖状态,限制了产品更新迭代和成本控制等。产业链自主可控和产品创新仍需不断进行,发展空间广阔。

2.4 运动医学领域-国产替代伴随集采加速

从运动医学领域来看,不论是国内还是全球均保持快速增长趋势,是具有较高成长潜力的新兴赛道。运动医学是骨科中新兴发展方向,涉及骨科、康复医学、运动学、材料学、生物力学和内镜微创技术等,通常使用关节镜对韧带、软骨、半月板、肌腱等形态进行修复、重建治疗等,使用微创治疗对骨损伤进行较早干预和治疗,发展空间广阔。根据智研咨询统计,2022年中国运动医学市场规模达到48.48亿元,2015-2022年复合增速超过23%。此外,运动医学国产化率相对较低,国产替代空间广阔。从细分市场来看,运动医学市场主要由关节镜系统设备产品和植入物耗材产品构成,关节镜产品占比30%,其余多数为植入物耗材产品,包括带线锚钉、界面钉、带绊钛板、缝线、人工韧带、人工半月板等。2023年运动医学国家带量采购已经落地,即将于2024年5月份逐步落地。从报量来看,尽管进口企业仍占据较高份额,以大博医疗、春立医疗、天星医疗、威高骨科等为主的国产企业已在多个分组中获得不错报量,预计集采落地将加速国产替代进程。

此外,医学、材料学等行业技术的进步促进了骨科医疗器械的创新与进步,为改善目前临床痛点和提升手术质量与效率提供了更多的可能。海外骨科巨头普遍开始布局运动医学、骨科机器人、3D打印、组织再生、人工智能、智能植入物等新技术领域,国内外企业均处于起步阶段,技术创新仍是企业核心竞争力的关键。骨科手术机器人在国内手术骨科手术中渗透率极低。相对于传统手术,手术机器人能够基于术中3D图像与2D图像进行手术空间映射和手术路径规划,实现精准、微创的手术效果,同时大幅度降低手术辐射,引导医生按照智能标准完成手术,这使得多种高难度手术的实现成为可能,并且大大缩短医生的培训时间和学习曲线。

3D打印技术使得手术精度不断提高,也使得获取不同尺寸和结构的骨科植入物更为便捷,也可以真正做到患者的“量身定做”,手术植入难度降低、融合度大幅提升。人工骨等骨科修复材料,国内企业普遍布局较少,我国骨修复材料临床上一直以自体骨为主,自体骨骨量有限、难以满足大规模临床使用,大量临床需求未被满足,且取骨部分存在并发症风险。近年来,根据南方所的统计数据,我国自体骨临床使用比例才从2007年的81%下降至2017年的62%,但与美国2017年45%(根据Orthopaedic Biomaterials 的统计数据)的比例相比仍然处于高位,人工骨技术仍有待创新发展。而根据2016年发表于《中国矫形外科杂志》的《含rhBMP-2活性生物骨修复山羊胫骨缺损的实验研究》,含rh BMP-2活性生物骨具有较强的诱导成骨活性和修复骨缺损作用,具有良好的临床应用前景,正海生物、瑞邦生物、九源基因等布局靠前,有望获得更好发展。

出海:空间广阔,国产企业崭露头角

3.1 骨科出海空间广阔

国内传统骨科市场已基本被集采覆盖,短期和长期成长空间有所压制,龙头企业纷纷选择进军海外市场,获取第二增长曲线。一方面,海外骨科市场空间广阔,根据Medical科技资讯统计,2021年全球骨科市场规模约650亿美元,数倍于国内骨科市场规模,为长期发展打开空间。另一方面,从市场竞争角度来看,国产企业经过二十多年的骨科手术术式发展、已相对较为成熟,尤其是龙头企业在研发、生产、供应链完整性、运营效率等方面形成较强竞争力,与外资巨头企业差距日益缩小。且外资龙头企业骨科传统业务增速缓慢,目前已非其核心业务板块,在全球市场有收缩趋势,国产龙头企业有望凭借性价比和产品质量优势在部分区域率先突围。

3.2 国产龙头出海已在路上

从区域维度来看,美国仍是骨科需求最大的市场,以高科技、创新性强、高附加值产品为主导,价格敏感性不强;欧洲主要集中在德国、法国、瑞士、英国等国家,以低成本、高质量和稳定性强产品为主导,近年来性价比产品越来越受欢迎;东南亚和拉美等市场需求增长更为快速,价格更敏感,也是国产企业出海区域的首要选择。从出海模式来看,骨科龙头企业多选择自有品牌出海,也有部分OEM/ODM出海,出海区域往往集中在拉美、东南亚、欧洲等区域,往往采取经销商模式,以较少人员投入实现品牌快速出海,后续逐步在本地设立子公司加强本土化服务能力,进而在部分高端市场转向直销模式,不断提升品牌影响力。目前从骨科上市公司战略来看,龙头公司均把国际化战略放在重要位置,推动海外收入不断放量。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)