2024房地产行业REITs投资分析报告

1. REITs的底层资产估值方法与核心指标

当前我国REITs一级市场定价普遍采用以下方法:由第三方机构采用收益法评估底层资产价值,根据杠杆等因素计算出基金NAV,在评估结果基础上展开询价。底层资产价值的评估是重中之重。本章将重点介绍收益法中的三个关键指标,并对华夏华润商业REIT/中金印力消费REIT/华夏金茂商业REIT的底层资产青岛万象城/西溪印象城/长沙览秀城进行分析。

1.1. 底层资产的估值方法

底层资产的估值方法主要有市场法、成本法和收益法三种。考虑到我国REITs尚处发展起步阶段,同类型基础设施的交易案例较少,用重置成本估算底层价值的难度也较大,因此当前普遍使用收益法。收益法分为直接资本化法和现金流折现法。(1)直接资本化法使用未来12个月的运营净收入除以同类型资产交易的资本化率CAP RATE计算得到。需要注意此处的CAP RATE为经验值,估值结果受CAP RATE影响较大,而同类型资产的基本面情况往往差异较大。(2)消费类REITs的底层资产为收益性物业,其收益情况及相关费用均具有可预测性和持续性,通常使用现金流折现法。核心参数为预测期内每年的运营净收入NOI、折现率r、收益年限n。

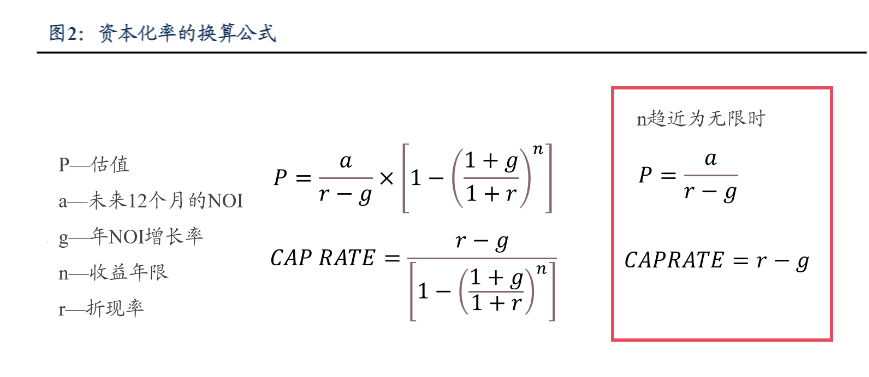

1.2. 资本化率的换算公式

资本化率CAP RATE=未来一年的运营净收入NOI/资产估值P。在NOI维持不变的情况下,CAP RATE越低,资产估值越高,反之亦然。若假设预测期内每年的NOI以相同的增速g增长,且每年的折现率r也维持不变,在DCF折现模型下,我们可以得到CAP RATE的计算公式。当收益年限n足够大时,此公式可以简化为:CAP RATE= r-g,即资本化率等于折现率和NOI增长率的差值。因此只需要知道三个关键指标:NOI增长率g、折现率r、收益年限n,我们就可以计算出资本化率。

1.3. 收益法中的三个关键指标

1)NOI增长率在实际测算中,NOI并非直接简单的假设一个年化增长率,而是会对运营收入和运营成本的各个细项结合实际情况进行预测。以华夏华润商业REIT为例,运营收入就拆分为了7个细项:(1)固定租金收入;(2)提成租金收入;(3)固定推广费收入;(4)物业管理费收入;(5)停车场收入;(6)多种经营收入;(7)冰场收入。并且各个分项每年的增长率也会可能发生变化,例如青岛万象城预测期内专门店市场租金增长率为第2年至第3年年增长率为6%,第4年至第5年为5%,第6年至第8年为4%,预测期内后续年度年增长率为3%。如此多的增速假设难以进行横向对比,三个消费类REITs的招募说明书中,提供了资本化率CAP RATE和折现年份以及折现率,我们可以由此倒算出估值模型中隐含的年化NOI增长率:青岛万象城/西溪印象城/长沙览秀城的CAP RATE分别为5.41%/6.00%/5.46%,隐含的年化NOI增长率分别为4.15%/3.91%/4.03%,西溪万象城相对较低,青岛万象城相对较高,长沙览秀城介于两者之间。

2)折现率折现率=无风险报酬率+风险报酬率。无风险报酬率通常参照评估基准日10年到期国家债券收益率进行确定;而风险报酬率体现投资人对长期投资超出安全利率以外的回报要求,包含(1)投资不动产的风险补偿;(2)缺乏流动性风险补偿;(3)区位风险补偿;(4)行业及管理风险补偿;(5)合规风险和特殊经营风险补偿等。理论上底层资产所在城市及商圈能级越高,经营情况越好,竞争优势越大,风险报酬率越低,折现率越低。下图展示了西溪印象城(折现率7.00%)和长沙览秀城(折现率7.25%)的细项参数情况,两座购物中心资产折现率的差异主要体现在两方面:(1)不同评估基准日10年国债收益率的变化;(2)考虑市场流动性、项目长期增长情况及经营情况导致的风险报酬率的差异。

(3)收益年限通常收益年期取(1)基础设施项目土地使用权的剩余使用年期和(2)基础设施项目剩余经济耐用年限两者之间的较小值。青岛万象城/西溪印象城/长沙览秀城的收益年限分别为27.7年/24.7年/29.2年。收益年期越长,估值越高,但不确定性也随之增加,且边际增长率越来越低。5年和10年对估值的影响很大,但是50年和55年的估值几乎相同。

在得到各REITS的三项核心指标后,我们需要对其估值合理性进行判断,往往其基本面指标的历史数据能帮助我们判断其折现率和NOI增长率的合理性。

2. 消费类底层资产基本面分析

本章我们将从(1)城市及商圈;(2)业态配比;(3)收入结构和计租方式;(4)租金水平和租售比;(5)前十大客户情况;(6)租约到期情况六大方面对三支消费类REITs的底层资产基本面进行分析。其中前三方面有助于判断折现率的合理性;而后三方面和NOI增长率的关联度更高,有助于判断其合理性。通过分析研究我们认为,按照折现率由低到高排列,青岛万象城<西溪印象城<长沙览秀城;按照NOI增长率排列,青岛万象城>西溪印象城>长沙览秀城。

2.1. 城市及商圈区位

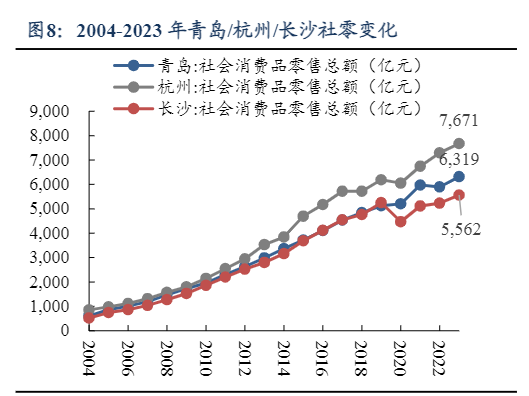

经济发展方面,购物中心受经济景气度、居民收入水平和购买力的影响较为明显;人口方面,购物中心受周边商圈人气和客流量的影响较为明显。上述因素若产生不利变化,均会导致风险报酬率中区位风险补偿的上升,从而导致折现率提高。从社会消费品零售额看,青岛>杭州>长沙,其中长沙和杭州的差距主要是在2020年拉开,长沙当时受疫情影响更为严重;从人均可支配收入看,青岛(80587元)>长沙(67276元)>杭州(65751元),长沙在社零低于杭州的情况下,人均可支配收入却略高于杭州,意味着长沙具有较大的消费潜力等待挖掘。

从商圈核心程度看,我们认为青岛万象城>长沙览秀城≈西溪印象城。青岛万象城:属于香港中路商圈,香港中路商圈是目前青岛市最核心商圈之一,是青岛市知名的中高端商业聚集区。香港中路商圈商业氛围浓厚,甲级写字楼、中高端住宅、星级酒店林立,周边商业配套设施完善,交通便利,地铁2、3号线贯穿整个区域,在辐射青岛全市的同时,也是外省市甚至国际游客来青岛旅游消费的必经之地。西溪印象城:属于大城西商圈,大城西商圈覆盖余杭区和西湖区两个行政区域,包括了城西、西溪、未来科技城、老余杭多个板块,背靠近年来快速发展的产业集群、扎实稳定的消费客群、优质的基础设施条件及优越的自然环境禀赋,已成为杭州市最重要且最为活跃的新兴商圈之一。但东边即为核心区的武林商圈和湖滨商圈,受到一定的辐射影响。长沙览秀城:属于梅溪湖商圈,梅溪湖商圈是长沙新兴商圈之一,自2007年长沙投资600亿启动梅溪湖综合开发项目以来,随着规划利好,梅溪湖引进大量优质开发企业。借助梅溪湖风景区的影响力以及麓谷高科产业园区的商务办公人群,打造河西新兴商圈。梅溪湖商圈与核心区五一商圈之间间隔荣湾镇商圈。

2.2. 业态配比

业态配比方面我们重点关注零售业态占比,判断未来租金增长潜力和风险。通常来说,零售业态的承租能力更强,但销售波动性也更大。体验业态的承租能力较弱,但对客流的吸引力强,在客流稳定时销售的整体波动更小。餐饮业态的属性介于两者之间。我们认为40%以上的零售业态收入占比反映出购物中心已具备较强的经营能力和可持续能力,风险报酬率应当较零售业态占比较低的资产更低。青岛万象城/西溪印象城/长沙览秀城的零售收入占比分别为64.6%/61.8%/33.6%。

电商尤其是近年来崛起的直播电商,凭借着以量换价的低价优势和精准推送的缩短决策路径优势,进一步冲击线下商业份额。适当降低零售业态占比、提高餐饮和文体娱业态占比、减少与电商的正面冲突形成优势互补,已成为当下购物中心业态招调的重要方向之一。观察西溪印象城和长沙览秀城近4年的业态收入分布变化可以发现,西溪印象城的零售业态收入占比从2020年的67.3%下降至2023年1-9月的61.8%,降幅5.5pct;长沙览秀城的零售业态收入占比从2020年的42.3%下降至2023年1-9月的33.6%,降幅8.7pct

2.3. 收入结构和计租方式

收入结构我们重点关注抽成租金的收入占比,抽成租金收入占比越高,购物中心相对于租户的话语权越强,往往意味着销售额表现更加强劲,风险报酬率应当较抽成租金收入占比低的资产更低。购物中心常用的计租方式有三种:固定租金模式、抽成租金模式、两者取高模式。(1)固定租金模式,即租赁合同中约定租金只有保底租金,未约定抽成租金扣率。风险由租户承担,但购物中心无法与租户分享销售额上涨带来的利润。(2)抽成租金模式,即租赁合同中约定租金只有抽成扣率,未约定保底租金。风险由租户和购物中心共同承担,购物中心可以与租户分享销售额上涨带来的利润。(3)两者取高模式,即租赁合同中约定的租金收取方式为固定租金/抽成租金取高,同时约定了保底租金单价及抽成扣率。风险由租户承担,且购物中心可以与租户分享销售额上涨带来的利润。

青岛万象城/西溪印象城/长沙览秀城的抽成租金收入占比分别为18.2%/8.6%/7.6%。租金收入=固定租金+抽成租金+联营租金,我们将三座购物中心口径对齐,整体来看,租金收入占比均在70%附近。但青岛万象城的抽成租金收入比例最高为18.2%,展现出较强的销售业绩表现。

2.4. 租金水平和租售比

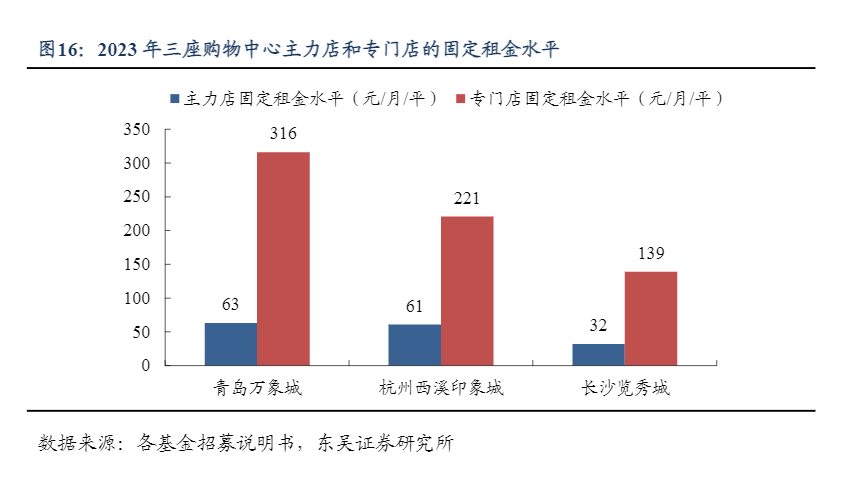

租金水平越高,增速越快,NOI的增长率也应当越快。主力店奠定基础,专门店提供租金水平成长空间。购物中心通常将门店分为主力店请务必阅读正文之后的免责声明部分行业深度报告东吴证券研究所12/22图14:固租与提成两者取高模式说明图数据来源:东吴证券研究所绘制青岛万象城/西溪印象城/长沙览秀城的抽成租金收入占比分别为18.2%/8.6%/7.6%。租金收入=固定租金+抽成租金+联营租金,我们将三座购物中心口径对齐,整体来看,租金收入占比均在70%附近。但青岛万象城的抽成租金收入比例最高为18.2%,展现出较强的销售业绩表现。图15:三座购物中心收入结构对比数据来源:各基金招募说明书,东吴证券研究所备注:长沙览秀城为2023H1数据外,青岛万象城和西溪印象城为2023M1-9数据2.4. 租金水平和租售比租金水平越高,增速越快,NOI的增长率也应当越快。主力店奠定基础,专门店提供租金水平成长空间。购物中心通常将门店分为主力店012345678010203040506070租金收入(百万港元)销售额(百万港元)按营业额提成收取的租金(百万港元)固定租金(百万港元)52.3%62.3%42.3%18.2%8.6%7.6%2.2%23.7%14.5%17.3%18.3%12.8%11.8%8.1%0%10%20%30%40%50%60%70%80%90%100%青岛万象城杭州西溪印象城长沙览秀城多经/广告/停车场收入物业管理收入联营业务收入抽成租金收入固定租金收入请务必阅读正文之后的免责声明部分行业深度报告东吴证券研究所13/22和专门店。主力店为可以为商场吸引大量客流或有较大品牌影响力的租户,一般具有面积大(租赁面积一般在1,000 平方米及以上)、租期长(10年以上)、租金水平较低的特点。而专门店一般具有面积相对较小、租期较短、租金单价较高的特点。从租金水平和增速看,我们认为青岛万象城>西溪印象城>长沙览秀城。从2023年的专门店固定租金水平看,青岛万象城/西溪印象城/长沙览秀城分别为316元/月/平、221元/月/平、139元/月/平;从2023年的主力店固定租金水平看,青岛万象城/西溪印象城/长沙览秀城分别为63元/月/平、61元/月/平、32元/月/平。对比青岛万象城和西溪印象城可以发现,两者的主力店租金水平均呈现稳步增长态势,增速及绝对值都较为接近;但青岛万象城的专门店租金水平增速更快,2020-2023年的CAGR为15.0%,而西溪印象城仅为8.9%。

租售比=(租金收入+物管费收入)/销售额,良好稳定的租售比代表购物中心与租户间的利益平衡和共赢。租售比太高意味着租户难以负担高额的租金成本,但租售比太低也意味着购物中心收取的租金较低。如何取得两者利益分配之间的平衡也是购物中心运营永恒的研究课题。通常认为10-15%的租售比较为合理。对比三家购物中心2022年的租售比,青岛万象城和长沙览秀城都在10%附近,西溪印象城在7.5%左右相对较低。西溪印象城的租售比自2020年逐年下降,很大一部分原因是收租模式以固定租金为主,未来若收租模式不断调整,租售比有较大提升空间。

2.5. 前十大租户情况

前十大租户往往均为具有较强品牌影响力的商户,其经营的稳健情况,决定了购物中心的发展定位。从业态看,青岛万象城未公布前十大租户业态,西溪印象城前十大租户以零售为主,而长沙览秀城以文娱配套为主,这也奠定了两家购物中心不同的发展方向。从前十大租户的面积占比和收入占比看,青岛万象城的大租户面积占比小于收入占比,意味着购物中心整体经营效率较高。西溪印象城和长沙览秀城的大租户面积占比高于收入占比,意味着需要靠主力租户引流辐射其他租户,主力租户的重要性更高。

2.6. 租约到期情况

剩余租期越长,意味着换铺机会越少,购物中心的稳定性越强,但租金增长潜力偏弱(通常换铺的租金增长幅度>续约的租金增长幅度)。因此从租约到期情况我们可以看出购物中心在稳定与成长之间的取舍。主力店作为购物中心的基石,通常租约较长。以长沙览秀城为例,主力店剩余租期高达7.7年,这使得购物中心未来租金收入的稳定性较高。从加权平均剩余租期看,青岛万象城/西溪印象城/长沙览秀城分别为2.5年/3.6年/5.0年。从到期时间分布看,青岛万象城65.1%的租户在2024-2026年之间到期,而西溪印象城60%的租户在2026年及以后到期,长沙览秀城50.6%的租户在2028年及以后到期。

3. 分派率背后的故事

简单来讲,我们可以通过资本化率判断底层资产估值,通过分派率判断REITs产品的投资价值。但是从资本化率到最终的分派率需要经历一系列计算,而预留现金调节以及外部杠杆都会对分派率产生较为明显的提升作用。这些影响因素可能在未来发生变化,例如对外借款到期一次性还本或预留现金消耗完毕,因此今年的分派率不代表未来的分派率。同时,在做横向的投资价值比较时,我们也应该尽量还原以上因素的影响。3.1. 从资本化率到分派率需要经历哪些计算如下图所示,从资本化率到分派率可分为以下5个计算步骤,影响分子的主要指标有管理费用、其他支出、预留现金调节、对外借款利息。需要注意的是在最后一个步骤中,虽然分子变小,减去了对外借款的利息,但与此同时分母也变小减去了对外借款金额。因此最终导致分派率的提升。(1)CAP RATE=NOI/资产估值(2)EBITDA YIELD=EBITDA/资产估值,EBITDA=NOI-管理费用(包含基金固定管理费、托管费、部分营运管理费等)+公允价值变动损益(如有)(3)AFFO YIELD=AFFO/资产估值,AFFO=EBITDA-其他支出(包含资本性支出、应收及应付款项变动等)(4)分派率(产品层面)=可供分配金额(产品层面)/资产估值,可供分配金额=AFFO+预留现金调节派率(股权层面)=(可供分配金额(产品层面)-利息)/(资产估值-对外借款)=可供分配金额(股权层面)/基金募集规模

3.2. 三支消费类REITs管理费的不同三支REITs的基金固定管理费和基金托管费基本一致,差异主要在于运营管理费用(包括基础管理费和浮动管理费)。从财报科目上看,金茂览秀城的运营管理费用在营业成本科目;西溪印象城的运营管理费用在管理费用科目;青岛万象城的运营管理费用一部分在营业成本科目,一部分在管理费用科目。当运营管理费用计入营业成本科目时,NOI会下降,从而影响底层资产的估值水平。从具体收费模式上看,金茂览秀城的运营管理费用抽成比例最高为:当年实收运营收入×(27%~32%);青岛万象城的运营管理费用次之为:项目公司营业收入×(10.5%~11.4%)+项目公司经营利润×8%;西溪印象城的运营管理费用抽成比例最低为:项目公司总收入×8.5%+项目公司NOI×8%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)