【国盛证券】朝闻国盛:PMI超季节性回落的信号

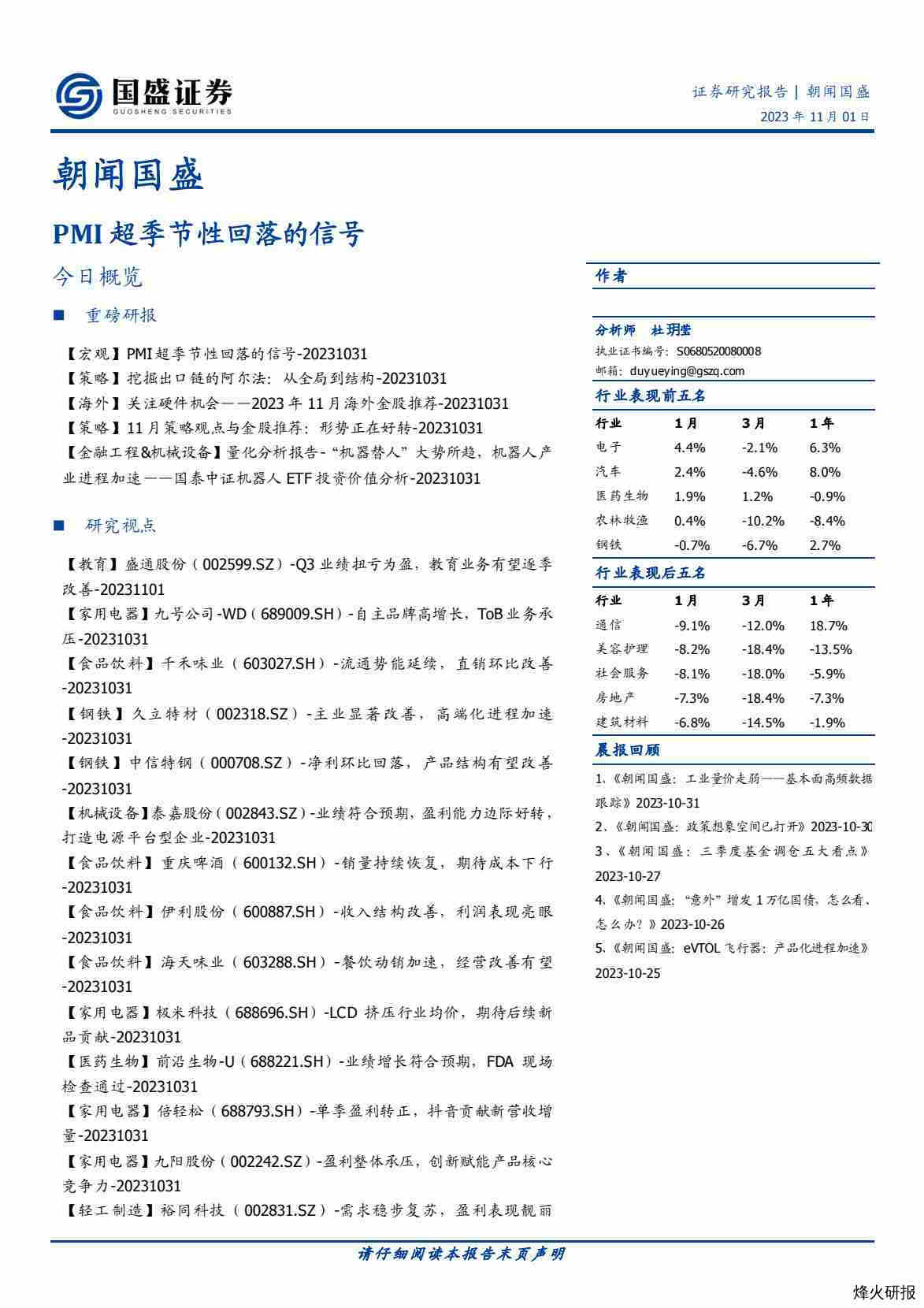

【宏观】PMI超季节性回落的信号-20231031【策略】挖掘出口链的阿尔法:从全局到结构-20231031【海外】关注硬件机会——2023年11月海外金股推荐-20231031【策略】11月策略观点与金股推荐:形势正在好转-20231031【金融工程&机械设备】量化分析报告-“机器替人”大势所趋,机器人产业进程加速——国泰中证机器人ETF投资价值分析-20231031分析师杜玥莹执业证书编号:S0680520080008邮箱:duyueying@gszq.com

【建筑装饰】中国交建(601800.SH)-Q3营收业绩小幅提速,海外订单高增121%-20231031

熊园分析师S0680518050004xiongyuan@gszq.com1、10月制造业、非制造业PMI均回落,制造业PMI低于预期、再度降至收缩区间。2、分项看,关注5大信号:>供需均回落,需求重回收缩区间。>进出口订单均下降,出口回落更多。>价格指数明显回落,预计10月PPI同比-2.3%左右;产成品库存回升。>大中小企业景气普遍回落,就业指数多数下行。>服务业、建筑业均走弱。3、总体看,10月PMI超预期下行,经济景气有所回落,内生动能仍待进一步巩固。4、往后看,关注地产销售、基建施工情况,后续大概率还有政策,紧盯4大会议。风险提示:外部环境、政策力度等超预期变化。1、10月制造业、非制造业PMI均回落,制造业PMI低于预期、再度降至收缩区间。2、分项看,关注5大信号:>供需均回落,需求重回收缩区间。>进出口订单均下降,出口回落更多。>价格指数明显回落,预计10月PPI同比-2.3%左右;产成品库存回升。>大中小企业景气普遍回落,就业指数多数下行。>服务业、建筑业均走弱。3、总体看,10月PMI超预期下行,经济景气有所回落,内生动能仍待进一步巩固。4、往后看,关注地产销售、基建施工情况,后续大概率还有政策,紧盯4大会议。风险提示:外部环境、政策力度等超预期变化。1、10月制造业、非制造业PMI均回落,制造业PMI低于预期、再度降至收缩区间。2、分项看,关注5大信号:>供需均回落,需求重回收缩区间。>进出口订单均下降,出口回落更多。>价格指数明显回落,预计10月PPI同比-2.3%左右;产成品库存回升。>大中小企业景气普遍回落,就业指数多数下行。>服务业、建筑业均走弱。3、总体看,10月PMI超预期下行,经济景气有所回落,内生动能仍待进一步巩固。4、往后看,关注地产销售、基建施工情况,后续大概率还有政策,紧盯4大会议。风险提示:外部环境、政策力度等超预期变化。1、10月制造业、非制造业PMI均回落,制造业PMI低于预期、再度降至收缩区间。2、分项看,关注5大信号:>供需均回落,需求重回收缩区间。>进出口订单均下降,出口回落更多。>价格指数明显回落,预计10月PPI同比-2.3%左右;产成品库存回升。>大中小企业景气普遍回落,就业指数多数下行。>服务业、建筑业均走弱。3、总体看,10月PMI超预期下行,经济景气有所回落,内生动能仍待进一步巩固。4、往后看,关注地产销售、基建施工情况,后续大概率还有政策,紧盯4大会议。风险提示:外部环境、政策力度等超预期变化。张峻晓分析师S0680518110001zhangjunxiao@gszq.com王昱涵分析师S0680523070005wangyuhan3665@gszq.com本文的重点是如何挖掘出口链的阿尔法机会,并强调从全局到结构的挖掘思路。一、当前时点,我们为何提示出口链的阿尔法机会?二、如何挖掘出口链?企业主营拆分与商品出口分布的结合三、挖掘出口链的阿尔法——从全局到结构风险提示:海外流动性收紧;全球地缘冲突;测算误差风险。夏君分析师S0680519100004xiajun@gszq.com朱若菲分析师S0680522030003zhuruofei@gszq.com刘玲研究助理S0680122080029liuling3@gszq.com1)关注受益于消费电子市场向好的港股电子企业,如比亚迪电子、小米集团、联想、舜宇光学科技、丘钛科技、瑞声科技等。2)关注受益于地产政策、基本面突出的地产龙头,以及盈利能力有望改善的矿业龙头,如绿城中国、中国有色矿业等。风险提示:消费需求弱于预期的风险,海内外政策和监管环境超预期变化的风险,赛道竞争超预期的风险。

王程锦分析师S0680522070004wangchengjin@gszq.com11月策略观点:形势正在好转11月金股推荐:1)化工-金石资源;2)有色-明泰铝业;3)电新-天顺风能;4)医药-智飞生物;5)食饮-天味食品;6)食饮-千味央厨;7)农业-牧原股份;8)教育-行动教育;9)地产-滨江集团。风险提示:1、政策超预期收紧;2、海外流动性收紧节奏超预期;3、全球地缘冲突进一步加剧。王程锦分析师S0680522070004wangchengjin@gszq.com11月策略观点:形势正在好转11月金股推荐:1)化工-金石资源;2)有色-明泰铝业;3)电新-天顺风能;4)医药-智飞生物;5)食饮-天味食品;6)食饮-千味央厨;7)农业-牧原股份;8)教育-行动教育;9)地产-滨江集团。风险提示:1、政策超预期收紧;2、海外流动性收紧节奏超预期;3、全球地缘冲突进一步加剧。王程锦分析师S0680522070004wangchengjin@gszq.com11月策略观点:形势正在好转11月金股推荐:1)化工-金石资源;2)有色-明泰铝业;3)电新-天顺风能;4)医药-智飞生物;5)食饮-天味食品;6)食饮-千味央厨;7)农业-牧原股份;8)教育-行动教育;9)地产-滨江集团。风险提示:1、政策超预期收紧;2、海外流动性收紧节奏超预期;3、全球地缘冲突进一步加剧。【金融工程&机械设备】量化分析报告-“机器替人”大势所趋,机器人产业进程加速——国泰中证机器人ETF投资价值分析-20231031林志朋分析师S0680518100004张一鸣分析师S0680522070009刘富兵分析师S0680518030007刘嘉林研究助理S0680122080032张国安研究助理S0680122060011linzhipeng@gszq.comzhangguoan@gszq.com工机器人行业投资价值较高。业机器人:国产替代与“机器替人”驱动行业长期成长。人形机器人:核心技术突破,智能机器人产业加速。国泰中证机器人ETF(代码:159551),跟踪指数为中证机器人指数。基金投资目标是紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化。风险提示:本报告从历史统计的角度对特定基金产品进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。孟鑫分析师S0680520090003mengxin@gszq.com业绩概况:2023Q1~Q3营收同增6.21%至17.98亿元,归母净亏损2231万元,其中单Q3业绩环比扭亏为盈。教育业务持续恢复,印刷业务维持盈利,支撑2023Q3业绩扭亏为盈。乐博乐博产品持续升级,巩固公司龙头地位。携手腾讯共同研发青少年人工智能教育平台,2B2G以及多方面合作开展可期。盈利预测:出版综合服务+科技教育服务双轮发展,旗下乐博乐博作为我国少儿编程领先企业,疫后运营端恢复显著,基本面拐点可期。根据公司2023三季报,我们对盈利预测进行调整,预计2023-2025年归母净利润分别为66/6227/6723万元,同比变动-86.4%/+9344.3%/+8.0%,对应EPS0.00/0.12/0.13元,现价对应PE5324.4/56.4/52.2X,维持“买入”评级。风险提示:培训监管政策趋严;市场竞争加剧;加盟商管控风险;业务拓展过程中盈利不达预期。徐程颖分析师S0680521080001xuchengying@gszq.com

陈思琪研究助理S0680122070003盈利预测与投资建议。考虑对目前行业需求较为放缓,我们预计2023-2025年归母净利润分别为4.76/6.01/7.30亿元,同增5.7%/26.1%/21.5%,维持“增持”评级。符蓉分析师S0680519070001furong@gszq.com陈昕晖分析师S0680522090002chenxinhui@gszq.com事件:公司发布2023年三季报,2023Q1-Q3营业收入23.3亿元,同比+50.0%,归母净利润3.9亿元,同比+106.6%;2023Q3营业收入8.0亿元,同比+48.5%,归母净利润1.3亿元,同比+90.4%,超出业绩预告上限。投资建议:零添加风口已至,公司商超推力充足、品牌拉力领先,同时流通渠道拓展打开成长空间;我们根据三季报小幅调整盈利预测,预计2023-2025年营收31.7/38.1/43.8亿元(前值32.5/39.0/44.9亿元),同比+30%/+20%/+15%,归母净利润5.2/6.7/8.2亿元(前值5.0/6.5/7.9亿元),同比+51%/+30%/+22%,对应PE34/26/22倍,维持“买入”评级。笃慧分析师S0680523090003duihui1@gszq.com高亢分析师S0680523020001gaokang@gszq.com投资建议。公司专注中高端不锈钢管制造,产能扩张带动产销规模持续增长,下游需求持续向好有效支撑其盈利释放,产品加速高端化迭代有望支撑其估值走高,我们预计公司2023年~2025年实现归母净利分别为15.4亿元、17.4亿元、19.1亿元,对应PE为12.9、11.4、10.4倍,维持“买入”评级。风险提示:上游原料价格大幅波动,不锈钢管需求不及预期,新业务发展存在不确定性。笃慧分析师S0680523090003duihui1@gszq.com高亢分析师S0680523020001gaokang@gszq.com投资建议。公司专注中高端特殊钢材制造,产品结构不断改善,外延式扩张加速支撑估值,同时下游需求持续向好有效支撑其盈利释放,考虑原料价格高位波动的影响,我们调整对公司业绩的预估,预计公司2023年~2025年实现归母净利分别为61.0亿元、78.3亿元、87.6亿元,对应PE为12.0、9.4、8.4倍,出于对公司在特钢行业的龙头地位,以及产能整合能力持续增强的考虑,我们在中长期维持公司“买入”评级。风险提示:上游原料价格大幅波动,下游需求不及预期,新业务发展存在不确定性。张一鸣分析师S0680522070009zhangyiming@gszq.com邓宇亮分析师S0680523090001dengyuliang@gszq.com我们预计2023-2025年公司实现归母净利润1.6、2.5、3.5亿元,同比增长23%、57%、40%,对应PE为38.9X、24.8X、17.7X。公司锯切主业稳步增长,雅达制造能力优秀,有望打造国内领先的电源平台型企业,维持“买入”

符蓉分析师S0680519070001furong@gszq.com郝宇新分析师S0680522080001haoyuxin@gszq.com事件:公司发布2023年三季报。2023年前三季度公司实现营收130.3亿元,同比+6.9%,实现归母净利润13.4亿元,同比+13.7%;23Q3单季度公司实现营收45.2亿元,同比+6.5%,实现归母净利润4.8亿元,同比+5.4%。业绩符合预期。盈利预测:小幅调整此前盈利预测,预计2023-2025年公司实现营收150.6/166.1/180.9亿元(原为155.0/170.7/185.3亿元),同比+7.3%/10.3%/8.9%,实现归母净利润14.6/17.5/20.0亿元(原为15.3/18.3/20.5亿元),同比+15.3%/19.9%/14.5%,当前股价对应PE为28/23/20,维持“买入”评级。风险提示:销量恢复不及预期,高端化不及预期,原材料价格下降幅度不及预期等。符蓉分析师S0680519070001furong@gszq.com胡慧研究助理S0680122020012huhui@gszq.com伊利股份发布2023年三季报,收入结构改善,利润表现亮眼。考虑春节错期和奶粉扰动,我们调整盈利预测,预计2023-2025年收入1271/1383/1534(前值1307/1416/1539亿元),同比+3%/+9%/+11%;净利润为106/120/140亿元(前值102/120/140亿元),同比+13%/+13%/+17%,对应17x/15x/13x,维持“买入”评级。符蓉分析师S0680519070001furong@gszq.com陈昕晖分析师S0680522090002chenxinhui@gszq.com事件:公司发布2023年三季报,2023Q1-Q3营业收入186.5亿元,同比-2.3%,归母净利润43.3亿元,同比-7.3%,扣非后归母净利润41.5亿元,同比-7.7%;2023Q3营业收入56.8亿元,同比+2.2%,归母净利润12.3亿元,同比-3.2%,扣非后归母净利润11.8亿元,同比-1.9%。投资建议:我们根据三季报小幅调整盈利预测,预计2023-2025年营业收入254.9/276.5/299.5亿元(前值256.9/283.3/311.9亿元),同比-0.5%/+8.5%/+8.3%,归母净利润58.7/64.7/71.0亿元(前值60.3/68.8/78.1亿元),同比-5.2%/+10.2%/+9.7%,对应PE36/33/30倍,维持“买入”评级。徐程颖分析师S0680521080001xuchengying@gszq.com陈思琪研究助理S0680122070003chensiqi@gszq.com

盈利预测与投资建议。由于行业需求复苏迹象较弱,我们预计2023-2025年归母净利润分别为1.56/1.90/2.33亿元,同增-68.9%/22.0%/22.3%,维持“增持”评级。张金洋分析师S0680519010001zhangjy@gszq.com胡偌碧分析师S0680519010003huruobi@gszq.com陈欣黎分析师S0680523060004chenxinli@gszq.com事件。公司公告2023年三季报。公司2023年度前三季度实现营业收入约7221.88万元,同比增加25.25%。前三季度扣非归母净利润为亏损2.64亿元。FDA已完成公司申报的FB4001(特立帕肽注射液)ANDA上市申请的批准前现场检查,结果为通过。徐程颖分析师S0680521080001xuchengying@gszq.com陈思琪研究助理S0680122070003chensiqi@gszq.com盈利预测与投资建议。由于行业需求复苏迹象较弱,我们预计2023-2025年归母净利润分别为0.10/0.52/0.81元,同增108.2%/409.4%/54.8%,维持“买入”评级。风险提示:原材料价格波动风险、渠道拓展不及预期、行业竞争加剧。徐程颖分析师S0680521080001xuchengying@gszq.com陈思琪研究助理S0680122070003chensiqi@gszq.com小家电行业Q3季度整体承压;盈利整体承压,费用控制卓有成效;创新赋能产品核心竞争力。盈利预测与投资建议。考虑到行业竞争相对加剧,我们预计2023-2025年归母净利润分别为4.24/4.74/5.21元,同增-19.8%/11.6%/10.1%,维持“买入”评级。小家电行业Q3季度整体承压;盈利整体承压,费用控制卓有成效;创新赋能产品核心竞争力。盈利预测与投资建议。考虑到行业竞争相对加剧,我们预计2023-2025年归母净利润分别为4.24/4.74/5.21元,同增-19.8%/11.6%/10.1%,维持“买入”评级。裕同科技发布2023年三季报:2023Q3实现收入44.41亿元(同比-6.8%),归母净利润5.54亿元(同比+3.5%),扣非归母净利润5.34亿元(同比-7.9%)。公司Q3毛利率为28.07%(同比+2.7pct,环比+4.6pct),主要系原材料价格高位回落,叠加传统消费电子旺季、产能利用率提升,盈利能力企稳向上。行业逐步复苏、公司份额延续向上,且多元化产品结构持续贡献增量,成长路径清晰。我们预计2023-2025年归母净利润分别为15.0、17.8、20.5亿元,对应PE为16.2X、13.7X、11.9X,维持“买入”评级。

姜文镪分析师S0680523040001jiangwenqiang1@gszq.com裕同科技发布2023年三季报:2023Q3实现收入3.97亿元(同比+3.2%),归母净利润0.88亿元(同比+28.4%),扣非归母净利润0.80亿元(同比+16.2%)。公司盈利能力稳健提升,智能晾衣架新品迭代驱动价格上移,供应链一体化延伸布局,降本增效成效渐显。此外,公司股权激励落地有望激发核心团队积极性,加速公司战略布局推进。公司为晾晒行业龙头,品牌力、产品力、渠道力优势显著,市场需求恢复、渠道快速扩张。我们预计2023-25年盈利分别为3.3、4.1、4.9亿元,对应估值分别为19.0X、15.3X、12.8X。杨心成分析师S0680518020001yangxincheng@gszq.com陈杨研究助理S0680123080022chenyang@gszq.com受短期市场需求影响,公司业绩不及预期。公司发布2023年第三季度报告,公司2023年前三季度实现营收20.5亿元(yoy-5.6%);实现归母净利润-1.8亿元(yoy-61.1%)。单季度看,2023Q3实现营收8.5亿元(yoy+3.4%);实现归母净利润-0.4亿元(yoy-68.0%)。投资建议。我们预计公司2024-2025年实现营收45.3/58.4亿元,归母净利润0.7/1.8亿元,对应PE为113.8/45.9x。根据公司业务现状与客观形势的复杂性,2023-2024业绩预测较前篇报告有所下调。公司为国内高端分析仪器领军企业,多款产品打破国外垄断局面,研发实力行业领先,我们看好公司产品市占率持续提升与高端分析仪器国产化提速,维持“买入”评级。风险提示:商誉减值风险、PPP项目减值风险、国产品牌渗透力度不及预期风险、核心零部件进口风险、应收账款减值风险。杨心成分析师S0680518020001yangxincheng@gszq.com沈佳纯研究助理S0680122070016shenjiachun@gszq.com前三季度业绩稳定增长。盈利能力略有下降,经营管理稳健。业务范围拓展至再生塑料领域,有望贡献新利润增长点。环保督察&碳中和提升资源化板块景气度,为公司发展重点。盈利预测:公司是固废处臵领域领先企业,金属富集产业链与技术优势明显,且依靠良好的管理能力,业绩有望实现高速增长。我们预计2023/2024/2025年公司实现归母净利润8.5/11.5/15.2亿元,对应PE14.5/10.8/8.1x,维持“买入”评级。何亚轩分析师S0680518030004heyaxuan@gszq.com廖文强分析师S0680519070003liaowenqiang@gszq.com程龙戈分析师S0680518010003chenglongge@gszq.com行业低谷期盈利承压,龙头市占率有望稳步提升。毛利率有所回落,现金流好转。Q3订单稳步向上,公装订单持续助力控风险、提质量。投资建议:考虑到公司今年以来毛利率承压、减值增多,我们调整预测公司2023-2025年归母净利润分别为11.2/12.9/14.7亿元,同比变化-12%/+15%/+14%,对应EPS分别为0.42/0.48/0.55元,当前股价对应PE分别为

风险提示:应收款项继续计提大额减值风险、地产政策不及预期风险、公装需求恢复不达预期风险等。张一鸣分析师S0680522070009欧阳蕤分析师S0680523070004zhangyiming@gszq.comouyangrui3@gszq.com公司发布2023年三季报,业绩符合预期。公司2023年前三季度实现营收63.44亿元,同比增长7.18%,实现归母净利润17.54亿元,同比增长0.25%,其中Q3单季度实现营收18.92亿元,同比下滑6.92%,归母净利润4.75亿元,同比下滑31.41%。盈利预测与估值。预计2023-2025年公司实现营收94.77/107.91/123.00亿元,实现归母净利润26.68/31.83/37.44亿元,当前股价对应PE为29.7/24.9/21.1倍,维持“增持”评级符蓉分析师S0680519070001furong@gszq.com胡慧研究助理S0680122020012huhui@gszq.com盐津铺子发布2023三季报,利润落在预告中枢,符合预期。考虑公司全渠道强化及产品力增益,我们小幅上修盈利预测,预计2023-2025年营业收入40.9/52.4/65.7亿元(前值40.9/51.8/61.1亿元),同比+41.5%/+28.1%/+25.3%,2023-2025年归母净利润为5.3/6.6/9.1亿元(前值5.3/6.5/8.4亿元),同比+74.1%/+26.0%/+37.3%,对应PE为29/23/17倍,维持“买入”评级。杨润思分析师S0680520030005yangrunsi@gszq.com先进产能持续释放,坚定贯彻N型战略。坚持推动技术创新,深度融合G12与工业4.0。积极布局全球化,持续推进沙特晶体晶片项目。盈利预测与投资建议。受各规格的硅片产品价格整体下跌影响,我们下调了2023-2025年的公司盈利预测至81.80/102.10/125.47亿元,对应PE为9.2x/7.4x/6.0x,维持“增持”评级。风险提示:光伏新增需求不足,硅片价格走势不及预期,硅片竞争恶化。杨润思分析师S0680520030005yangrunsi@gszq.com先进产能持续释放,坚定贯彻N型战略。坚持推动技术创新,深度融合G12与工业4.0。积极布局全球化,持续推进沙特晶体晶片项目。盈利预测与投资建议。受各规格的硅片产品价格整体下跌影响,我们下调了2023-2025年的公司盈利预测至81.80/102.10/125.47亿元,对应PE为9.2x/7.4x/6.0x,维持“增持”评级。风险提示:光伏新增需求不足,硅片价格走势不及预期,硅片竞争恶化。何亚轩分析师S0680518030004heyaxuan@gszq.com程龙戈分析师S0680518010003chenglongge@gszq.com李枫婷研究助理S0680122060010lifengting3@gszq.com2023Q1-3公司实现营业收入4206亿元,同比增长6.1%;归母净利润94.9亿元,同比增长10.2%,业绩增速高于收入增速,盈利能力有所提升;扣非业绩92亿元,同比增长32.3%,扣非业绩增速明显高于归母净利润增速.Q3收入、业绩保持稳健增长,整体符合预期;毛利率加速提升,盈利能力上行.能源电力订单持续高增,境外业务延续高景

气,成长空间广阔.投资建议:我们预计公司2023-2025年归母净利润分别为128/146/163亿元,同比增速分别为12%/14%/12%,对应EPS分别为0.74/0.85/0.95,当前股价对应PE分别为7.1/6.2/5.6倍,维持“买入”评级。风险提示:新能源建设需求不及预期,基建投资低于预期,资产减值风险,海外业务经营风险等。姜文镪分析师S0680523040001jiangwenqiang1@gszq.com公司发布2023三季报:2023Q1-Q3实现收入62.13亿元(同比+12.8%),归母净利润3.82亿元(同比-32.7%),扣非归母净利润3.15亿元(同比-31.9%);单Q3实现收入24.46亿元(同比+27.9%),归母净利润2.01亿元(同比-5.5%),扣非归母净利润1.67亿元(同比+7.6%),业绩表现略超市场预期。盈利预测:预计公司2023-2025年归母净利润分别为6.1亿元、11.3亿元、15.5亿元,对应PE为21.5X、11.7X、8.5X,维持“买入”评级。张彤研究助理S0680122070001zhangtong1@gszq.com公司发布2023年第三季度报告:Q3实现收入34.57亿元(同比+9.6%),归母净利润4.53亿元(同比+15.6%),扣非归母净利润4.38亿元(同比+14.4%)。公司大家居战略推进,前端获客占比提高、客单值提升,收入增长稳健;降本增效及原材料红利效果明显,利润表现靓丽。预计2023-2025年归母净利润分别为13.2亿元/15.0亿元/16.8亿元,对应PE分别为12X/11/10X,维持“买入”评级。姜文镪分析师S0680523040001jiangwenqiang1@gszq.com张彤研究助理S0680122070001zhangtong1@gszq.com公司发布2023年第三季度报告:Q3实现收入16.28亿元(同比+9.9%),归母净利润1.70亿元(同比+8.2%,剔除减值损失后同比+26.9%),扣非归母净利润1.60亿元(同比+2.3%,剔除减值损失后同比+22.0%)。Q3公司收入增长稳健,其中大宗渠道表现靓丽,利润端受益于降本增效,盈利能力快速提升。公司全渠道、多品类战略稳步推进,南方市场加速拓展,我们预计2023-2025年归母净利润为6.3/7.5/8.8亿元,对应PE为14X/12X/10X,维持“买入”评级。马婷婷分析师S0680519040001matingting@gszq.com蒋江松媛分析师S0680519090001jiangjiangsongyuan@gszq.com倪安峰研究助理S0680122080025nianfeng@gszq.com马婷婷分析师S0680519040001matingting@gszq.com蒋江松媛分析师S0680519090001jiangjiangsongyuan@gszq.com倪安峰研究助理S0680122080025nianfeng@gszq.com1、前三季度营收同比增速达7.1%,环比下降1.1pc。归母净利润增速16.9%,较中报基本保持稳定。净息差环比下降11bps至1.75%,普惠小微贷款的贴息在收入确认上有一定滞后,有望支撑未来的息差和收入增速。2、投资建议:短期来看,公司营收增速略有下滑,利润增速保持稳健,仍处于同业领先水平。展望未来,瑞丰所处

地区贷款有望保持稳定增长,瑞丰银行自身市占率有提升空间,同时随着资产质量稳步改善,也有望打开利润释放空间,业绩表现或将持续领先同业,当前2023PB约0.65x,维持“买入”评级。风险提示:宏观经济下行;小微业务竞争超预期;消费复苏不及预期。杨润思分析师S0680520030005yangrunsi@gszq.comTOPCon设备:订单加速,合同负债环比逐季上升。HJT设备:600MW整线订单顺利发货,HJT交付能力逐步提升。钙钛矿设备:布局未来,顺利出货大面积钙钛矿薄膜立式设备。盈利预测与投资建议。考虑到公司在TOPCon设备市占率的快速上升带来了设备订单的高速增长,我们略微上调了公司盈利预期,预计公司2023-2025年归母净利润16.14/21.49/30.46亿元,对应PE分别为15.9x/11.9x/8.4x,维持“增持”评级。徐程颖分析师S0680521080001xuchengying@gszq.com陈思琪研究助理S0680122070003chensiqi@gszq.com空调大年下,格力表现稳健;盈利能力稳步提升;现金流下滑,经销商提货仍高增。盈利预测与投资建议。考虑到公司前三季度业绩情况,我们预计公司2023-2025年实现归母净利润275.9/300.91/325.58亿元,同比增长12.6%/9.1%/8.2%,维持“买入”投资评级。徐程颖分析师S0680521080001xuchengying@gszq.com陈思琪研究助理S0680122070003chensiqi@gszq.com公司B端业务+高端品牌增长迅速;盈利能力稳健增长;现金流、合同负债均持续高增。盈利预测与投资建议。考虑到公司前三季度业绩情况,我们预计公司2023-2025年实现归母净利润337.05/373.51/408.02亿元,同比增长14.0%/10.8%/9.2%,维持“买入”投资评级。风险提示:宏观经济波动风险、原材料价格波动风险、市场竞争加剧。陈思琪研究助理S0680122070003chensiqi@gszq.com公司B端业务+高端品牌增长迅速;盈利能力稳健增长;现金流、合同负债均持续高增。盈利预测与投资建议。考虑到公司前三季度业绩情况,我们预计公司2023-2025年实现归母净利润337.05/373.51/408.02亿元,同比增长14.0%/10.8%/9.2%,维持“买入”投资评级。风险提示:宏观经济波动风险、原材料价格波动风险、市场竞争加剧。符蓉分析师S0680519070001furong@gszq.com郝宇新分析师S0680522080001haoyuxin@gszq.com事件:公司发布2023年三季报。2023年前三季度公司实现营收35.9亿元,同比-4.8%,实现归母净利润10.2亿元,同比-3.1%;23Q3单季度公司实现营收20.6亿元,同比+21.5%,实现归母净利润8.2亿元,同比+19.6%。经营低谷已过,消费场景恢复助力营收持续增长。天号陈放量拖累毛利率,收入端规模效应开始显现。盈利预测:考虑到当前行业动销恢复速度,小幅下调此前盈利预测,预计公司2023-2025年实现归母净利润

12.3/15.6/19.3亿元(原为12.8/15.9/19.6亿元),同比+1.1%/26.6%/23.9%,当前股价对应PE为24/19/15x,维持“买入”评级。风险提示:商务需求恢复不及预期,次高端行业竞争加剧,公司高端化进程不及预期。姜文镪分析师S0680523040001jiangwenqiang1@gszq.com张彤研究助理S0680122070001zhangtong1@gszq.com公司发布2023年第三季度报告:2023Q3公司实现收入52.58亿元(同比+10.8%,预计剔除玺堡影响后同比增速更高),归母净利润5.78亿元(同比+12.7%),扣非归母净利润5.27亿元(同比+5.4%),其中剔除汇兑影响利润总额同比+28%。Q3公司“一体两翼”战略稳步推进,内销增长领先;外销订单回暖驱动收入增长,整体盈利能力逆势提升,业绩表现靓丽。我们预计2023-2025年归母净利润分别实现20.4亿元/23.9亿元/27.8亿元,对应PE为16X/13X/11X,维持“买入”评级。杨莹分析师S0680520070003yangying1@gszq.com侯子夜分析师S0680523080004houziye@gszq.com王佳伟研究助理S0680122060018wangjiawei@gszq.com2023Q1~Q3公司收入/业绩/扣非业绩分别为89.0/8.3/7.8亿元(非经常损益主要系政府补助、理财产品公允价值变动损益),同比2022年分别持平/大幅增长/大幅增长,同比2021年分别-11%/-12%/-11%。单三季度公司收入/业绩/扣非业绩分别为33.4/3.2/3.0亿元,同比2022年分别+1%/+89%/+104%,同比2021年分别-5%/+14%/+13%。我们根据近况调整预测,预计2023~2025年业绩为11.9/13.9/15.6亿元,对应2023年PE为13.5倍,维持“买入”评级。风险提示:消费环境波动风险;森马品牌业务改革不及预期;渠道扩张不及预期;海外业务拓展不及预期。顾晟分析师S0680519100003gusheng@gszq.com刘书含研究助理S0680122080034liushuhan@gszq.com业绩概览:公司发布2023年三季报,2023年前三季度公司实现营业收入120.43亿元,同比增长3.12%;实现归母净利润21.92亿元,同比下滑2.85%。公司2023Q3单季度实现营业收入42.82亿元,同比增长19.43%,环比增长7.16%;实现归母净利润9.66亿元,同比增长72.06%,环比增长114.19%。盈利预测与评级:公司产品储备丰富多元,海外业务标杆产品打造品牌力。我们预计公司2023-2025年分别实现营收187.50/208.80/230.00亿元,同比增长14%/11%/10%,实现归母净利润33.00/38.79/44.27亿元,同比增长12%/18%/14%,对应PE14/12/10x,维持“买入”评级。杨莹分析师S0680520070003yangying1@gszq.com侯子夜分析师S0680523080004houziye@gszq.com

公司2023Q3营收增长15%,扣非业绩增长12%,盈利能力向好。公司发布2023年三季报,营收同比增长15%至44.2亿元,毛利率同比降低0.1pcts至17.8%,销售费用率同比持平为5%,管理费用率同比持平为0.6%,综上归母净利率同比-1pcts至8%,归母净利润同比增长2.9%至3.6亿元,扣非净利润同比12.4%至3.5亿元,盈利能力向好。前三季度:公司营收同比增长39.8%至124.9亿元,归母净利润同比增长17.7%至11亿元。盈利预测和投资建议:我们调整盈利预测,预计公司2023-2025年归母净利润分别为13.4/16.24/19.23亿元,现价对应2023年PE为12倍,2024年PE为10倍,维持“增持”评级。杨莹分析师S0680520070003yangying1@gszq.com侯子夜分析师S0680523080004houziye@gszq.com王佳伟研究助理S0680122060018wangjiawei@gszq.com公司发布2023年第三季度报告,2023Q1~Q3公司收入/业绩/扣非业绩分别为18.5/4.1/3.5亿元,同比2022年分别+7%/+10%/+11%,同比2021年分别-9%/-25%/-30%。毛利率同比+0.2pct至74.8%,销售/管理费用率同比分别-1.3/+0.1pct至38.4%/7.0%,净利率同比+0.6pct至22.4%。公司是中高端女装领军企业,产品设计力、供应链把控力出色,分红丰厚,我们预计2023-2025年归母净利润分别为5.2/6.1/6.9亿元,当前价对应2023年PE为13倍,维持“买入”评级。风险提示:宏观经济不景气导致消费疲软;拓店不及预期;新品牌培育不及预期。马婷婷分析师S0680519040001matingting@gszq.com蒋江松媛分析师S0680519090001jiangjiangsongyuan@gszq.com1、息差环比下降4bps,其他非息扰动影响业绩下滑。宁波银行22Q4单季度投资收益+公允价值变动损益收入仅0.7亿元,而2021年以来这两项收入单季度一般在30亿左右,我们假设23Q4单季度相关收入为20亿。除此之外假设全年息差、生息资产增速、手续费增速均与前三季度一致,最终全年收入增速有望回升至7.3%。2、投资建议:宁波银行三季度其他非息同比少增,拖累营收增速下滑,考虑到2022Q4债市投资导致其他非息低基数,预计2023年全年收入增速有望回升至7.3%。长期看,其16个利润中心广开门路,均处在快速发展期,永赢租赁、消金公司、零售公司大数据部、国际业务等有望形成“四轮驱动”,继续快速成长,我们坚定看好宁波中长期投资价值。当前股价对应2023PB仅不到1x,而2019-2021其PB估值的中位数与平均数均在1.6x左右,当前位臵积极推荐,维持“买入”评级。风险提示:宏观经济下滑,出口下滑超预期;资本市场波动较大;利率市场化、货币政策宽松等超预期。张金洋分析师S0680519010001zhangjy@gszq.com胡偌碧分析师S0680519010003huruobi@gszq.com宋歌研究助理S0680121110003songge@gszq.com科伦药业发布2023年三季报。2023年前三季度公司实现营业收入157.43亿元,同比增长12.93%,归母净利润19.63张金洋分析师S0680519010001zhangjy@gszq.com胡偌碧分析师S0680519010003huruobi@gszq.com宋歌研究助理S0680121110003songge@gszq.com科伦药业发布2023年三季报。2023年前三季度公司实现营业收入157.43亿元,同比增长12.93%,归母净利润19.63张金洋分析师S0680519010001zhangjy@gszq.com胡偌碧分析师S0680519010003huruobi@gszq.com宋歌研究助理S0680121110003songge@gszq.com科伦药业发布2023年三季报。2023年前三季度公司实现营业收入157.43亿元,同比增长12.93%,归母净利润19.63张金洋分析师S0680519010001zhangjy@gszq.com胡偌碧分析师S0680519010003huruobi@gszq.com宋歌研究助理S0680121110003songge@gszq.com科伦药业发布2023年三季报。2023年前三季度公司实现营业收入157.43亿元,同比增长12.93%,归母净利润19.63

亿元,同比增长39.70%;归母扣非净利润19.22亿元,同比增长40.14%。Q3单季度营业收入50.09亿元,同比增长4.02%,归母净利润5.61亿元,同比增长4.43%,归母扣非净利润5.72亿元,同比增长1.02%。盈利预测与估值。公司仿制药成果兑现进一步推动业绩实现高速增长,后续品种不断跟进将给予公司营收持续动力,创新药研发进入收获期,转型脚步越发稳健。我们预计2023-2025年归母净利润分别为23.2亿元、26.1亿元、31.0亿元,对应增速分别为35.5%,12.9%,18.5%,EPS分别为1.57元、1.77元、2.10元,对应PE分别为18X、16X、13X,维持“买入”评级。风险提示:行业政策变化风险;川宁项目不达预期风险;仿制药一致性评价进度滞后风险;新药研发失败风险。何亚轩分析师S0680518030004heyaxuan@gszq.com程龙戈分析师S0680518010003chenglongge@gszq.com李枫婷研究助理S0680122060010lifengting3@gszq.comQ3营收与业绩小幅提速。毛利率小幅提升,减值及投资收益同比减少。Q3签单环比提速,海外订单高增121%。我们预计2023-2025年公司归母净利润分别为209/230/253亿元,分别增长9%/10%/10%,EPS分别为1.28/1.41/1.56元,当前股价对应PE分别为6.4/5.8/5.2倍,PB-LF为0.53倍,维持“买入”评级。

国盛证券有限责任公司(以下简称“本公司”)具有中国证监会许可的证券投资咨询业务资格。本报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本报告的信息均来源于本公司认为可信的公开资料,但本公司及其研究人员对该等信息的准确性及完整性不作任何保证。本报告中的资料、意见及预测仅反映本公司于发布本报告当日的判断,可能会随时调整。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息及资料保持在最新状态,对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的资料、工具、意见、信息及推测只提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议做出任何担保。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。投资者应注意,在法律许可的情况下,本公司及其本公司的关联机构可能会持有本报告中涉及的公司所发行的证券并进行交易,也可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。本报告版权归“国盛证券有限责任公司”所有。未经事先本公司书面授权,任何机构或个人不得对本报告进行任何形式的发布、复制。任何机构或个人如引用、刊发本报告,需注明出处为“国盛证券研究所”,且不得对本报告进行有悖原意的删节或修改。本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表述的任何观点均精准地反映了我们对标的证券和发行人的个人看法,结论不受任何第三方的授意或影响。我们所得报酬的任何部分无论是在过去、现在及将来均不会与本报告中的具体投资建议或观点有直接或间接联系。