2024半导体设备零部件业一季报:订单增长与业绩分化

收入端:Q1前道分化明显,零部件改善明显

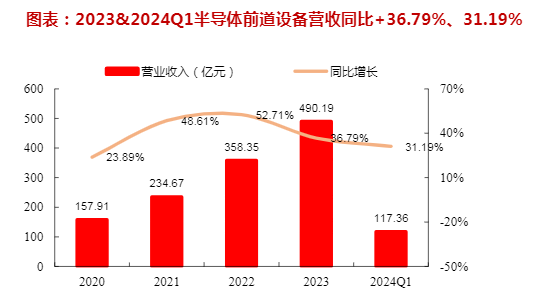

2023&2024Q1十二家半导体前道设备公司合计营收490.19、117.36亿元,分别同比+36.79%、31.19%;四家半导体后道测试设备公司合计营收34.62、8.68亿元,分别同比-24.38%、+28.99%;七家半导体设备零部件公司合计营收172.97、39.90亿元,分别同比+20.44%、+33.18%。不难发现,2024Q1前道设备板块营收出现一定降速,零部件和后道封测设备板块营收端出现明显改善。进一步分析:①前道设备,2024Q1 北方华创、盛美上海、京仪装备营收同比有一定提速,同比增速超过45%,其他均出现不同程度降速,拓荆科技、华海清科、芯源微等尤为明显,主要系订单确认节奏所致;②后道测试设备,2024Q1长川科技、精智达营收改善明显,分别同比74.81%、+62.25%,华峰测控、金海通依然承压,随着行业回暖,新接订单已经有所改善。③零部件,2024Q1 富创精密、英杰电气、正帆科技同比增幅超过40%,表现出色,主要系国内半导体相关订单需求旺盛。

利润端:零部件同比提速明显,前道设备有所降速

2023&2024Q1十二家半导体前道设备公司合计归母净利润94.41、18.03亿元,分别同比+47.60%、18.53%;四家半导体后道测试设备公司合计归母净利润4.97、0.28亿元,分别同比-58.82%、-39.12%;七家半导体设备零部件公司合计归母净利润24.46、4.63亿元,分别同比+8.81%、30.58%。由上可见,2024Q1前道设备板块归母净利润降速明显,盈利水平有所下降,后道测试设备行业持续承压,归母净利润持续大幅下滑,零部件整体利润端改善明显,盈利水平有所修复。进一步分析:①前道设备,2024Q1北方华创归母净利润同比+90.40%,领跑板块,微导纳米实现扭亏,拓荆科技、盛美上海、芯源微则出现了较大幅度下滑,分别同比-80.51%、-38.76%、-75.73%;②后道测试设备,2024Q1长川科技利润端实现扭亏,华峰测控、金海通、精智达依然承压,归母净利润出现较大幅度下滑。③零部件,2024Q1正帆科技、富创精密、英杰电气归母净利润分别同比+123.36%、+53.42%、+44.73%,领跑板块。

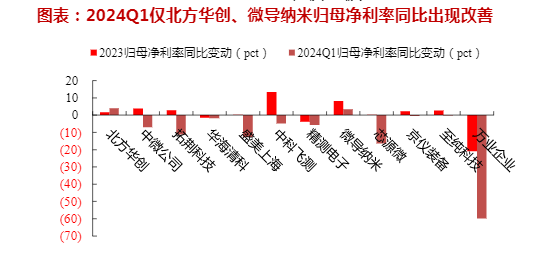

净利率:前道设备+零部件略有下滑,后道设备持续承压

2023&2024Q1十二家半导体前道设备公司归母净利率为19.26%、15.36%,分别同比+1.41pct、-1.64pct;四家半导体后道测试设备公司归母净利率为14.37%、3.2%,分别同比-12.01pct、-3.60pct;七家半导体设备零部件公司归母净利率为14.14%、11.62%,分别同比-1.51pct、-0.23pct。2024Q1前道设备、零部件板块整体归母净利率盈利水平略有下降,整体维持在较高水平,其中后道测试设备下滑较为明显,持续承压。进一步分析:①前道设备,2024Q1北方华创、微导纳米归母净利率同比+3.94pct、+3.53pct,领跑板块,拓荆科技、盛美上海、芯源微等则出现了较大幅度下滑,华海清科归母净利率达到29.72%,表现极为出色;②后道测试设备,2024Q1长川科技归母净利率同比+18.61pct,实现扭亏,华峰测控、金海通、精智达归母净利率同比下滑超过10pct。③零部件,2024Q1正帆科技、新莱应材、华亚智能、汉钟精机归母净利率出现了一定改善,其中英杰电气、华亚智能归母净利率分别为21.35%、20.65%,领跑板块。

毛利率:前道设备稳中有升,后道测试机持续承压图表:2023&2024Q1半导体前道设备毛利率为43.71%、44.00%资料来源:wind,华西证券研究所2023&2024Q1十二家半导体前道设备公司毛利率为43.71%、44.00%,分别同比-0.64pct、+0.26pct;四家半导体后道测试设备公司毛利率为56.22%、55.22%,分别同比-3.09pct、-3.00pct;七家半导体设备零部件公司毛利率为31.09%、30.95%,分别同比-1.10pct、-0.91pct。整体上看,后道测试设备毛利率水平更加出色,但受行业景气度拖累出现明显下滑,前道设备毛利率稳步提升,零部件毛利率趋于稳定。进一步分析:①前道设备,2024Q1北方华创、万业企业、精测电子、华海清科毛利率出现一定提升,主要受益产品结构优化、规模效应,中微公司、拓荆科技、盛美上海、芯源微则出现一定下滑;②后道测试设备,2024Q1华峰测控毛利率同比+5.41pct,长川科技、金海通、精智达毛利率则出现一定下滑。③零部件,2024Q1新莱应材、英杰电气、华亚智能、汉钟精机毛利率出现一定改善。

费用率:前道表现平稳,后道测试设备+零部件下降明显

2023&2024Q1十二家半导体前道设备公司期间费用率为27.64%、29.75%,分别同比+0.01pct、-0.29pct;四家半导体后道测试设备公司期间费用率为46.38%、47.37%,分别同比+14.98pct、-11.07pct;七家半导体设备零部件公司期间费用率为23.40%、24.98%,分别同比+1.55pct、-3.75pct。2024Q1后道测试设备和零部件期间费用率下降明显,前道设备期间费用率稳中有降,表现较为平稳。进一步分析:①前道设备,2024Q1拓荆科技、精测电子、心源微、万业企业期间费用率同比提升超过10pct,主要系报告期内费用投入较大,收入规模未呈现快速增长,中科飞测、微导纳米费用率出现下滑,规模效应显现;②后道测试设备,2024Q1长川科技期间费用率同比-36.82pct,主要系规模效应,华峰测控、金海通依然承压,费用率出现明显上升,分别同比+16.02pct、+5.98pct。③零部件,2024Q1富创精密、江丰电子、正帆科技、汉钟精机期间费用率下滑超过3pct,主要系规模效应。

存货:持续创历史新高,前道设备同比有所加速

2023&2024Q1十二家半导体前道设备公司存货为443.15、501.63亿元,分别同比+40.69%、+42.31%;四家半导体后道测试设备公司存货为28.73、29.13亿元,分别同比+22.35%、+16.01%;七家半导体设备零部件公司存货为100.81、106.56亿元,分别同比+34.17%、+25.26%。2024Q1前道设备、后道测试设备、零部件存货均创历史新高,尤其前道设备板块2024Q1同比有所加速,主要系订单交付同比实现高速增长所致。进一步分析:①前道设备,2024Q1订单交付大幅提升,中微公司发出商品余额达到19.23亿元,环比+122%,拓荆科技出货金额同比+130%,我们注意到拓荆科技、微导纳米存货同比+106.59%、+180.95%,领跑板块;②后道测试设备,2024Q1华峰测控和精智达存货环比出现提升,我们注意到长川科技存货达到21.59亿元,显著高于同行,推测主要系大客户订单充足,原材料备货以及库存商品大幅提升所致。③零部件,2024Q1正帆科技存货同比+56.29%,领跑同行,主要系半导体相关订单高速增长所致。

合同负债:前道设备稳步提升,零部件持续高增

后道测试设备交期短、预付款较少,合同负债不具有指引意义,我们仅分析前道设备和零部件。2023&2024Q1十二家半导体前道设备公司合同负债167.83、187.56亿元,分别同比+7.66%、+11.69%;七家半导体设备零部件公司合同负债为39.61、42.24亿元,分别同比+73.89%、+50.56%。前道设备合同负债同比增速相较2021-2022年有所下降,我们推测主要系户付款方式变化,部分客户设备发货才收到预付款,新接订单仍延续高速增长势头,零部件经过行业去库存+下游订单需求旺盛,合同负债延续高速增长势头。进一步分析:①前道设备,2024Q1精测电子、微导纳米、至纯科技合同负债同比+91.71%、+145.13%、+78.77%,领跑板块,中微公司、拓荆科技、华海清科则出现了一定下滑,合同负债超过11亿元,在手订单充足;②零部件,2024Q1正帆科技、英杰电气合同负债分别为25.37亿元、11.88亿元,显著高于其他对手,在手订单充足,我们注意到正帆科技、华亚智能、江丰电子合同负债同比+78.09%、+177.79%、168.19%,表现出色。

大陆晶圆厂扩产景气度向上,国产替代利好本土设备供应商

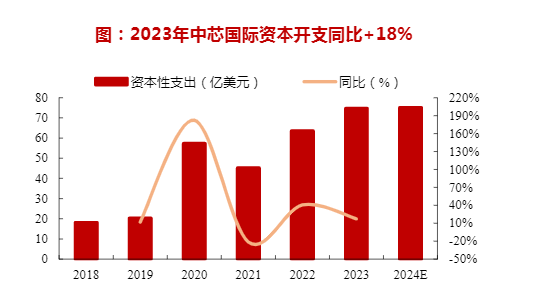

相较IC设计、封测环节,晶圆制造是中国大陆当前半导体行业短板,自主可控驱动本土晶圆厂大规模扩产。受海外制裁等影响,2023年国内一线Fab厂暂未看到大规模招标启动,往后来看,看好2024年招标大年出现。1)逻辑端:中芯国际仍为扩产主力,2023年中芯国际资本开支达到75亿美元,同比+18%,并预计2024年资本开支同比基本持平,维持高位。2024年4月,上海华力康桥二期产线启动,上海建工四建和信息产业第十一设计院共同参与厂房及配套设施建设项目,中标价为98.81亿元,扩产规模庞大。2)存储端:2023年一线存储大厂扩产力度受到明显影响,长存、长鑫陆续增资背景下,叠加设备与工艺技术端进步,我们预计2024年存储端扩产需求有望快速起量。

大陆晶圆厂扩产景气度向上,国产替代利好本土设备供应商

特别地,荷兰出口管制影响下,中国大陆对于高端光刻机进口加速,为其他前道设备招标奠定基础。1)从进口金额看,2023年累计进口荷兰光刻机金额72.30亿美元,同比+184%,2024年1-3月进口金额分别为7.06、4.35、11.50亿美元,分别同比+559%、+129%、+345%,延续高速增长势头。2)从设备数量和单价来看,2023年5月份以来我国对荷兰光刻机进口量价齐升,2023年全年对荷兰光刻机进口225台,设备均价3213万美元,分别同比+53%和+85%。2024年1-3月光刻机单价分别为3530、3625、5528万美元,分别同比+197%、+206%、+203%,我国对荷兰光刻机进口均价大幅增长,我们推测主要系部分高端浸没式DUV光刻机占比提升明显。往后来看,我们认为短期看随着更高端光刻机加速进口,光刻机目前不是国内晶圆厂较为先进制程扩产瓶颈。随着更高端光刻机陆续到位,将支撑国内晶圆厂后续大规模扩产,国产设备供应商有望深度受益。

全球半导体行业景气拐点已经出现,看好2024年进入新一轮上行期。1)全球范围内来看,2023年2月全球半导体单月销售额触底,为3970亿美元,同比-21%,此后连续9个月出现环比改善,拐点信号明显,全球半导体整体复苏呈现加速态势,后续伴随下游需求市场回暖以及去库存结束,全球半导体行业有望进入新一轮上升周期。2)对于中国大陆市场,半导体行业同样出现复苏迹象,2023年3月以来,同样连续9个月环比为正,考虑到中国市场下游新能源等领域发展较快,看好中国半导体市场加速复苏弹性。

全球半导体设备市场规模持续复苏,中国大陆是最大的细分市场。1)SEMI预测数据,由于内存市场复苏以及对高效能运算和汽车应用的强劲需求,2025年全球12 英寸晶圆厂设备投资将增长至1165亿美元,同比+20%,2026年达1305亿美元,同比+12%,到2027年将达到1370亿美元的历史新高。AI驱动下存储扩产势头迅猛,DRAM设备支出预计将在2027年提高到252亿美元,CAGR为17.4%;而3D NAND的投资预计将在2027年达到168亿美元,CAGR为29%。2)2023年中国大陆半导体设备出货金额366亿美元,同比+29%,占比34.45%,是最大的细分市场,自主可控推动下,我们预计中国大陆未来四年将保持每年300亿美元以上的投资规模,继续引领全球晶圆厂设备支出。

整体来看,半导体设备国产化率仍处于低位。仅统计上市公司,收入口径下,我们统计2023年12家半导体设备企业合计实现营收490亿元,对应半导体设备市场整体国产化率仍不足20%。细分领域来看,国产半导体设备企业在清洗、CMP、刻蚀设备等领域已取得一定市场份额,国产化率超过20%。然而,对于光刻、量/检测、涂胶显影、离子注入设备等领域,我们预估国产化率仍低于10%,国产替代空间较大。

半导体前道设备选取12家公司【北方华创】【中微公司】【拓荆科技】【华海清科】【盛美上海】【中科飞测】【精测电子】【芯源微】【万业企业】【微导纳米】【京仪装备】【至纯科技】;后道测试设备选取4家公司【长川科技】【华峰测控】【金海通】【精智达】;零部件选取7家公司【正帆科技】【新莱应材】【富创精密】【英杰电气】【华亚智能】【汉钟精机】【江丰电子】。

1)收入端,23&24Q1前道设备板块营收490.19、117.36亿元,分别同比+36.79%、31.19%;后道测试设备板块营收34.62、8.68亿元,分别同比-24.38%、+28.99%;零部件板块营收172.97、39.90亿元,分别同比+20.44%、+33.18%,受订单确认节奏影响,前道设备板块营收出现一定降速,零部件和后道封测设备板块营收端出现环比改善。

2024Q1前道设备、后道测试设备、零部件存货均创历史新高,尤其前道设备板块同比有所加速,主要系订单交付同比实现高速增长所致。23&24Q1前道设备板块合同负债167.83、187.56亿元,分别同比+7.66%、+11.69%;零部件板块合同负债为39.61、42.24亿元,分别同比+73.89%、+50.56%。前道设备板块合同负债同比增速相较2021-2022年有所下降,我们推测主要系户付款方式变化,部分客户设备发货才收到预付款,24Q1新接订单仍延续高速增长势头,零部件经过行业去库存+下游订单需求旺盛,合同负债延续高速增长势头。大陆晶圆厂扩产景气度向上,国产替代利好本土设备供应商。1)逻辑端,2023年中芯国际资本开支达到75亿美元,同比+18%,并预计2024年资本开支同比基本持平;2024年4月,上海华力康桥二期产线厂房及配套设施建设项目,招标金额为98.81亿元,扩产规模庞大。存储端,2023年一线存储大厂扩产力度受到明显影响,长存、长鑫陆续增资背景下,叠加设备与工艺技术端进步,我们预计2024年存储端扩产需求有望快速起量。

2)2023年中国大陆累计进口荷兰光刻机金额72.30亿美元,同比+184%,2024年1-3月进口金额分别为7.06、4.35、11.50亿美元,分别同比+559%、+129%、+345%,延续高速增长势头,且光刻机单价同比大幅提升,对后续扩产有较强指引。3)SEMI预计2025年全球12英寸晶圆厂设备投资增长至1165亿美元,同比+20%,2026年达1305亿美元,同比+12%,到2027年将达到1370亿美元的历史新高。自主可控推动下,中国大陆未来四年将保持每年300亿美元以上的投资规模,继续引领全球晶圆厂设备支出。4)整体来看,半导体设备国产化率不足20%,仍处于相对低位,对于光刻、量/检测、涂胶显影、离子注入设备等领域,我们预估国产化率仍低于10%,国产替代背景下,看好本土设备国产化率快速提升。

投资建议与风险提示

投资建议前道设备受益标的北方华创、拓荆科技、华海清科、中微公司、中科飞测、精测电子、芯源微、万业企业、京仪装备、盛美上海、微导纳米、至纯科技;后道测试设备受益标的长川科技、华峰测控、金海通、精智达;零部件受益标的正帆科技、富创精密、英杰电气、新莱应材、江丰电子、汉钟精机、华亚智能。风险提示海外制裁、半导体行业景气度下滑、晶圆厂资本开支不及预期等

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)