2024涂料行业报告:高端市场布局与技术突破

1、3C涂料龙头布局高端涂料业务,打造高成长曲线

1.1、3C电子涂料龙头发力汽车涂料,远期朝特种装备等更高端涂料领域进军

公司为3C电子涂料领域龙头企业,发力汽车涂料打造第二成长曲线。松井新材料集团股份有限公司(以下简称“松井股份”,或公司)是一家以3C消费类电子、乘用汽车、特种装备等领域为目标市场,通过“交互式”研发、“定制化柔性制造”的模式,为客户提供涂料、油墨、胶黏剂等多类别、系统化解决方案的新型功能涂层材料服务商。

3C电子涂料领域方面,据公司公告,公司业务已覆盖手机及相关配件、笔记本电脑及相关配件、可穿戴设备、智能家电等四大类细分市场,形成涂料、特种油墨等多类别、一体化的产品体系结构,已进入北美消费电子大客户、Microsoft、Google、HP、Amazon、Meta、罗技、华为、荣耀、小米、VIVO、OPPO等诸多国内外知名品牌的供应体系。据公司公告,2019年,在3C涂料主要供应商当中,公司产量位居全球第4、国内第2,已具备与阿克苏诺贝尔、PPG等国际巨头同台竞技的能力。

汽车涂料领域,公司依托在高端消费电子领域积累的技术优势和品牌影响力,通过差异化的竞争策略,以汽车内饰涂料切入汽车涂料领域。2023年,公司发光保险杠创新解决方案、扰流板涂层解决方案等重要外饰件项目成功导入量产,标志着公司实现由内饰到外饰的里程碑式跨越。公司目前已供应或进入客户体系的核心客户包括:北美T公司、比亚迪、蔚来、理想、吉利、广汽、上汽通用五菱、法雷奥等国内外知名整车及汽车零部件供应商。未来随着我国车企在新能源汽车行业持续发力,为国产涂料企业带来更为广阔的发展空间,而公司有望凭借较强研发实力获得更多汽车涂料市场份额。

公司“技术引领”的发展理念贯穿始终,未来将朝更高端涂料应用领域进发。公司成立于2009年,并于2020年6月成功上市,是上海科创板第一家以新型功能涂层材料为主业的上市企业。公司坚持以“技术引领”为主要发展方针,持续拓宽公司下游应用领域。据公司公告,2009-2012年,公司专注于手机及相关配件涂料领域;2014-2019年,公司开发特种油墨、水性涂料、乘用车内饰涂料等新产品,拓展电脑、可穿戴设备、智能家电、乘用汽车等领域客户,助力公司发展;2020年至今,在保持3C电子涂料产品更新迭代的同时,公司进入汽车涂层领域,并不断深耕,现已实现“由内饰到外饰”、“由小件到大件”的里程碑式跨越。未来公司将延续创新基因,持续加强研发投产,以强产品竞争力推动公司朝特种装备、汽车原厂漆等更高端涂料应用领域进发。

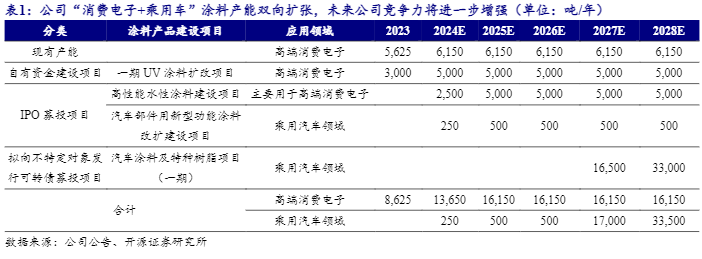

公司“消费电子+乘用车”涂料产能双向扩张,未来公司竞争力将进一步增强。据公司公告,截至2023年年底,公司产品主要应用于高端消费电子领域,拥有涂料产能5,625吨/年、油墨产能300吨/年。预计到2025年,随着公司IPO募投项目逐步投产,叠加一期UV涂料扩改项目产能完全释放,公司应用于高端消费电子、乘用汽车领域涂料产能将分别达到1.6万吨/年、500吨/年。未来公司将进一步发力乘用汽车领域涂料,并布局上游原料树脂产能。据公司公告,公司拟向不特定对象发行可转换公司债券募集资金建设“汽车涂料及特种树脂项目(一期)”,预计到2028年,公司乘用汽车领域涂料产能将新增3.3万吨/年,总产能达到3.35万吨/年。待上述产能投产后,公司消费电子涂料龙头地位将进一步巩固,同时公司乘用车领域涂料竞争力将进一步加强,助力公司实现汽车涂料“深度国产替代”战略目标。

未来公司将培育特种装备、汽车原厂漆等更高端涂料业务,打造高成长曲线。据公司公告,2023年公司多个重大战略创新型项目取得实质性进展,如适用于动力电池等行业的“绝缘涂层材料+数字化涂装技术”系统性解决方案成功获得某头部客户量产采购订单;通过航天航空质量管理体系认证,航空飞行器相关涂料项目进入适航认证阶段;可应用于集成电路行业的油墨新品研发成功开始进入市场导入阶段待量产等。未来,公司将持续加强研发投产,以强产品竞争力推动公司朝特种装备、汽车原厂漆等更高端涂料应用领域进发,打造高成长曲线。

1.2、公司国内外业务布局持续发力,未来成长动力充足

公司国内外业务布局持续发力,未来成长动力充足。据Wind、公司公告,截至2024年4月底,公司控股股东为长沙茂松科技有限公司,持有公司48.22%的股份;公司实控人为凌云剑先生,凌云剑先生通过茂松科技间接、直接合计持有公司48.58%的股份。

国内布局方面,公司完善对汽车涂料的产业布局,以及加强自身研发能力。据公司公告,2021年,公司分别对广西贝驰汽车科技、华涂化工(吉林)增资,加快在汽车涂料领域的布局;2023年,公司设立湖南松井表面功能材料,以实施募投项目汽车涂料及特种树脂项目(一期);2024年3月,公司收购长沙松润新材料剩余20%股权,使其成为公司全资子公司。同时,公司在湖南、广东、上海、北京设立研究院,基本完成全国“华中-华东-华南”三大主要研发技术平台的布局。

国外布局方面,公司在越南、印度设立孙公司,辐射东南亚及印度市场,以便更快速响应客户需求,进一步扩大公司全球品牌影响力。其中,据公司2023年年报,越南松井已顺利完成海外终端转移项目对接认证及三星项目量产导入。未来公司研发平台将助力公司“消费电子+汽车”涂料业务快速发展,同时海外产能布局也将打开公司未来成长空间。

1.3、公司不断夯实自身发展基础,助力未来业绩腾飞

公司营收稳步增长,新产能落地后或持续推动公司营收增长。2019年以来,公司营收整体稳步增长,其中高端消费电子业务稳步发展、乘用汽车领域营收持续增长。据公司公告,2020-2023年,公司乘用汽车领域营收分别为2,246、6,703、9,868万元,分别占公司总营收的4%、13%、17%,公司第二成长曲线持续推动公司成长。据公司公告,公司2024Q1实现营业收入1.35亿元,同比增长43.53%,这主要是由于下游消费电子需求复苏,同时公司乘用车涂料订单持续放量。未来随着消费电子业务持续复苏、国内新能源汽车行业迅速发展,以及公司新建项目产能持续落地,公司营收有望持续增长。

公司下游客户优质且产品迭代速度快,公司产品毛利有望高位维持。据公司公告,2020年-2023年1-9月,公司主营业务毛利率维持在50%左右,其中高端消费电子领域毛利率维持在50%左右、乘用汽车领域毛利率从42%提升至46%。公司业务毛利率高的原因在于:(1)公司下游客户优质。据公司公告,公司国外客户指定性更强,公司在相关模厂的议价能力更高,相关产品毛利率更高。2017-2019年,公司对苹果、谷歌、Beats等客户销售产品的毛利率均在70%以上。(2)公司产品迭代速度快,新产品占公司销售结构比重高。据公司公告,2018年以来,公司相继推出了3D玻璃感光油墨、仿陶瓷PVD涂料、渐变色PVD涂料等技术含量较高的新产品,同时2018-2019年,上述新产品收入占比分别为24.23%、18.97%,毛利率分别为63.77%、67.87%,高于公司其他产品平均毛利率。未来随着公司储备项目落地,以及“华中-华东-华南”三大主要研发技术平台持续发力,公司产品毛利有望高位维持。

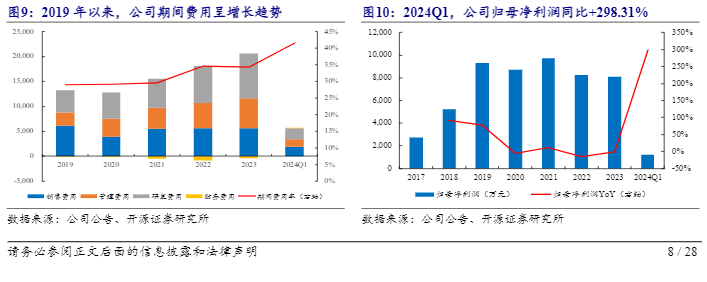

公司不断夯实自身发展基础,助力未来业绩腾飞。据公司公告,2019年以来公司期间费用率呈增长趋势,其中2023年期间费用率为34.25%,较2019年提升5.23pcts。一方面,公司管理人员增加,同时越南松井、湖南三迪、上海研究院正式投入运营,公司管理费用增长;另一方面,公司持续加强研发投入,公司研发费用稳步增长。2024年Q1,公司前期布局业务逐步贡献业绩,高端消费电子业务新客户开发成效渐显、乘用汽车业务部分定点项目相继进入量产交付阶段,实现归母净利润1,209万元,同比增长298.31%。未来随着公司前期战略布局持续发力,以及消费电子需求逐步复苏、国内新能源汽车快速发展,公司未来业绩腾飞可期。

2、涂料:消费电子需求复苏,叠加新能源行业蓬勃发展,涂料市场发展空间广阔

汽车涂层材料、消费电子涂层材料可归类为高端消费品新型功能涂层材料。涂料传统上被称为油漆,国家标准将涂料定义为:涂于物体表面能形成具有保护、装饰或特殊性能(如绝缘、防腐、标志等)的固态涂膜的一类液体或固体材料之总称。涂料根据使用类型的不同可以分为建筑涂层材料、工业涂层材料、其他涂层材料等。其中,工业涂层材料中,汽车涂层材料、消费电子涂层材料可归类为高端消费品新型功能涂层材料,未来市场规模具有较广的增长空间。

持续推进涂料国产替代,中国涂料企业大有可为。国内涂料行业起步较晚,而海外品牌市场推广经验与技术积累深厚,加上海外不少涂料行业龙头为大型化工巨头,如德国巴斯夫,因此目前涂料行业呈现“海外巨头占比大,国内企业持续突围”的局面。从总量上来看,中国涂料产量占全球产量的比例约为30%-40%。据涂界、涂料经、中国涂料公众号、头豹研究院等数据,2023年全球涂料产量1亿吨、市场规模1,970亿美元,其中中国产量3,577万吨,产量占比36%,同比增长11pcts。从细分领域上看,部分中国企业已成为细分领域龙头企业。据PCI可名文化公众号报道,松井股份为3C电子漆龙头;麦加芯彩、德威涂料为集装箱涂料和风电漆行业龙头;兄弟路标为道路漆行业龙头、展辰涂料为木器漆行业龙头;飞鹿股份为轨道交通漆行业龙头。未来随着国内涂料生产技术持续取得创新性突破,叠加相关企业加强海外战略布局,中国涂料企业或将持续推进国产替代,拥抱千亿美元涂料市场。

2.1、3C涂层材料:消费电子需求逐步复苏,或持续带动涂料需求增长

3C领域的新型功能涂层材料包括涂料、油墨、胶黏剂。3C涂层材料主要是指用于计算机(computer)、通信(commmunication)和消费电子(consumptive)三大类产品的涂料,具体应用场景包括手机、笔记本电脑、可穿戴设备、智能家电等。目前应用于3C领域的新型功能涂层材料包括涂料、油墨、胶黏剂,其中涂料主要用于塑料、复合基材、金属等基材表面,起装饰、防护、功能化等作用;油墨主要用于玻璃、陶瓷等表面,起装饰、防指纹等特殊作用;胶黏剂主要用于不同材料的黏结与固定,提高部件装配性,提升其他功能性,如:防水性、导电性、导热性、耐低温等。

2.2、汽车涂料:国产涂料企业持续发力,汽车涂料国产替代进行时

消费者对汽车内外饰的颜色提出更多个性化需求,可提供创新性汽车内外饰涂料的企业有望持续受益。据新京报报道,2024年3月28日晚,小米汽车SU7上市发布会展示了小米SU7有4大色系,9种颜色,包括跑车色系海湾蓝、熔岩橙;时尚色系雅灰、流星蓝、霞光紫;豪华色系橄榄绿、寒武岩灰;经典色系珍珠白、钻石黑。实际上,越来越多的车企为客户提供更加多元化、个性化的车身内外饰颜色选择,如极氪001提供的猎装绿、蔚来ET7提供的曙光金等等。购车人群结构更加年轻化,叠加新能源汽车被越来越多的年轻人接受,新能源车车企相较于燃油车车企为用户提供了更加多元化的车身外饰、内饰颜色选择。据汽车之家公众号数据,2022年,购车人群年龄在21-30岁区间的比例为27%,同比增长5pcts;同时,在消费者考虑购买新能源车时,外观成为消费者第二大考虑因素,关注度为14.03%,仅次于续航关注度的21.16%。随着消费者对汽车内外饰的颜色提出更多个性化需求,未来能够提供创新性的汽车内外饰涂料企业有望持续受益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)