2024光伏设备行业报告:高测股份增长与技术迭代分析

1.公司是覆盖泛半导体领域的高硬脆材料切割龙头

1.1深耕“切割设备+耗材”成长为高硬脆材料切割专家

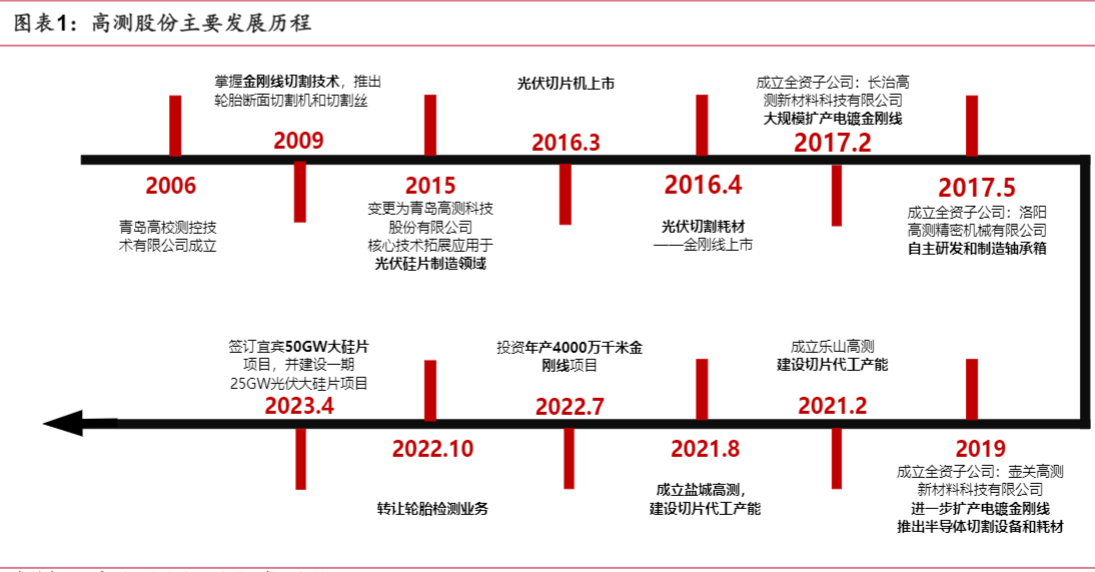

自2006年成立至今,高测股份一直围绕切割技术不断拓展应用场景,产品覆盖轮胎断面、光伏硅片和半导体三条赛道。公司在2007年启动了轮胎断面切割机及切割丝系列产品的研发,于2009年推出系列产品。为进一步打开成长空间,公司主动拓展切割丝的应用场景,确立了“切割设备、切割耗材、切割工艺”的系统整体解决方案的发展战略。

依托轮胎切割线设备、电气设计和电镀工艺研发经验,公司于2011年开始研究金刚线生产线以及工艺,计划将金刚线应用场景拓展到光伏硅片领域。2015年,金刚线切片机进入验证阶段,并于2016年正式面向市场量产。自2018年,在持续推动光伏切割设备和耗材产品技术迭代的同时,公司进一步将业务拓展到半导体领域,成功将金刚线的应用延伸到半导体材料、磁性材料和蓝宝石材料等其他高硬脆材料加工领域。

2020年上市后,公司进入切片加工服务领域,目前公司切片代工业务、切片设备和耗材业务形成通路,设备和耗材业务发展为切片代工业务带来订单,切片代工业务为研发提供资金,同时代工数据反馈给设备耗材研发端,支持公司主体业务可持续发展。随着公司对行业与自身业务的理解不断加深,2022年公司剥离轮胎检测业务,至今打造出了“光伏材料切割+半导体、磁材和蓝宝石切割+切片代工”3条业务增长曲线,成长为一家以切割技术为核心驱动力的高新技术企业。

在光伏硅片制造环节,公司产品覆盖了切割设备和切割耗材。切割设备:包括单/多晶截断机、单/多晶开方机、磨面抛光倒角一体机和金刚线切片机,能够实现光伏硅片制成中硅棒截断、开方、磨面、抛光、倒角以及切片等工序。切割耗材:主要是电镀金刚线。切割设备+耗材两步走,公司可为下游光伏企业提供车间级的切片解决方案,从而实现硅片制造各工序的顺畅衔接,实现自动化流水作业,助力光伏企业降本、提质、增效。

GC-700XL、GC-800XP、GC-800X等系列金刚线切片机和金刚线是公司的明星产品。公司的金刚线晶硅切片机具有设计平台化、张力控制高精度、细线化和先进性四大核心优势。产品带有全球首推单机双工位可变轴距设计, 能 够 兼 容16X/18X/210/220/230/240不同尺寸硅片的切割需求,符合光伏行业硅片不断向更大尺寸迭代发展的趋势。

金刚线又称为电镀金刚石线,是用电镀的方法在钢线基体上沉积一层金属镍,金属镍层内包裹有金刚石颗粒,使金刚石颗粒固结在钢线基体上,从而制得的一种线形超硬材料切割工具。公司生产的金刚线排号降至30线以内,可用于单晶硅、多晶硅、半导体和磁性材料的切割。

自成立以来,公司以切割技术为核心竞争力,形成了一个以底层技术为基础,核心应用技术为依托,不断拓展切割工艺应用场景的研发格局。根据公司年报,公司掌握了包括精密机械设计及制造技术、自动化检测控制技术、精密电化学技术在内的3项底层技术,包括高精度轴承箱设计制造技术、超细金刚石线高线速切割工艺技术、基于机器视觉的钢线质量分析技术等在内的16项核心应用技术。通过底层技术和应用技术相互支撑,公司两度成功进入新行业,将公司切割技术的应用场景从光伏行业逐步拓展至磁材、半导体和蓝宝石行业。

1.2多家子公司协同发展设备耗材及切片代工服务

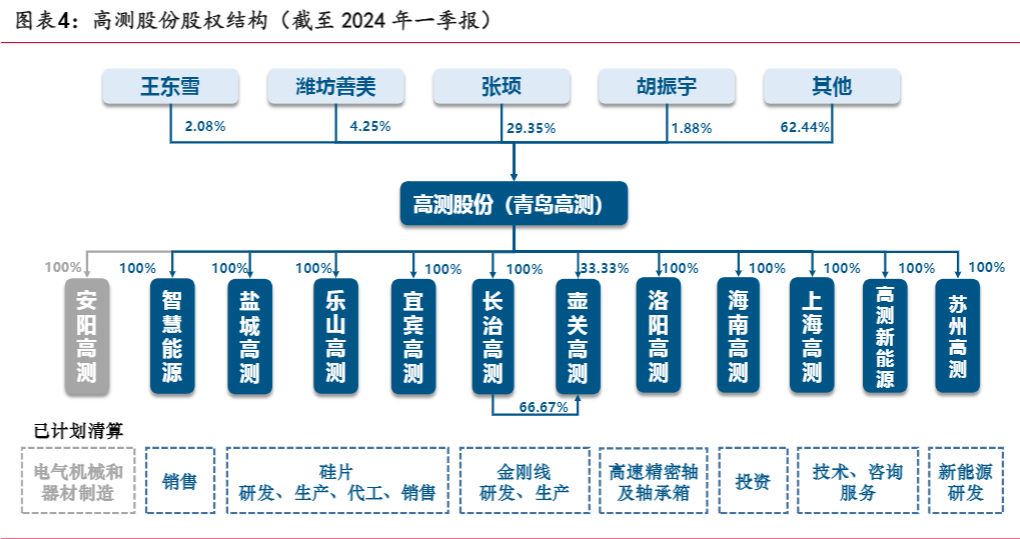

截至2024年一季报,高测股份共有12家直接或间接控股子公司(包含已计划清算的安阳高测)。高测股份母公司主要从事高硬脆材料切割设备和金刚线的研发、生产和销售以及总部管理职能。长治高测、壶关高测主要从事金刚线的研发、生产;洛阳高测主要从事金刚线切片机的关键部件轴承箱的研发和装配。为了开展切片代工服务,公司成立了乐山高测、盐城高测、宜宾高测、安阳高测(已计划清算)四家子公司。

(1)乐山高测:成立于2021年2月,当前具备大硅片示范项目5GW产能、乐山一期6GW产能,因此乐山基地目前产能11GW;

(2)盐城高测:当前已具备一二期共22GW代工产能。

(3)宜宾高测:2023年4月,公司公告拟投资建设50GW宜宾光伏大硅片切片代工服务,一期项目25GW产能正在爬产中,预计2024Q2满产;二期项目25GW预计2025年投产。

(4)安阳高测(已计划清算):该基地具备5GW产能,由于基地规模较小不具备规模效应,2024年公司对安阳高测做出提前结束经营并进行清算的决议,计划将该基地产能转移至宜宾和盐城大基地中,以提高经营效率。

目前公司切片代工业务已投产38GW,爬产中产能25GW(宜宾一期),筹建中产能39GW(宜宾二期25GW/乐山二期14GW),我们预计2025年达产102GW。

1.32020-2023年规模效应驱动公司盈利能力持续提升

随着光伏装机量逐年爬升,下游光伏硅片企业近年来大量扩产,其对硅片切片设备与切片耗材的需求快速增长。作为硅片切割设备龙头,公司营业收入从2020年7.46亿元增长到2023年61.84亿元,期间营收CAGR高达102.4%;2024Q1实现营业收入14.20亿元,2023年和2024Q1收入同比分别为73.19%和12.76%。归母净利润由2020的0.59亿元上升至2023年的14.61亿元,2020-2023年归母净利润CAGR达191.7%,2023年归母净利润同比增长85.3%;2021-2023年公司的营收和利润高速增长主要受益于光伏行业景气度抬升,光伏硅片切割设备、耗材系列产品销量迅速增长,硅片切片代工业务的快速发展。

受2023年同期高基数影响,2024Q1实现归母净利润2.12亿元,同比减少36.71%,主要系2024年硅片市场价格回落,导致公司代工业务单GW盈利下滑所致,目前该影响已基本触底,后续公司凭借较强的技术优势把握市场份额,单GW盈利将企稳回升。

公司主营业务光伏设备和切割耗材业务快速增长外,新切片代工业务也迅速发展。按照业务来分,公司切割设备收入从2021年的9.80亿元快速提升至2023年的28.77亿元,GAGR达到71.3%;同时2021年新添加的切片代工业务收入也从2021年的1.06亿元提升至2023年的17.19亿元,切片代工业务的快速发展也可以为切割设备、耗材业务持续领先发展提供充足的资金和数据支持。

2020-2023年公司毛利率水平大幅提升,同时期间费用率逐步下降,公司销售净利率水平提高。从2020年到2023年,公司的销售毛利率水平从35.3%提升至42.5%,销售净利率水平从7.9%提升至23.6%;期间费用率自2020年27.8%下降到2023年15.9%,经营效率大幅提升。2020年至2023年公司的管理费用率下降最为明显,合计下降8.3pct,主要系公司产品销量大幅增长,摊薄管理费用所致;销售费用率下降2.8pct,主要系公司产品知名度逐渐提升和营收大幅增长导致;财务费用率三年下降0.9pct。

随着规模效应逐步体现,我们判断公司的期间费用率未来将在16%水平上稳定波动,且有望进一步降低。受硅片价格下行的影响,2024年Q1公司毛利率和净利率分别降至32.4%和14.9%,相较于2023年年报分别下降10.1pct和8.7pct;期间费用率由2023年年报的15.9%小幅升至17.6%。

公司研发投入持续增长,研发费用率一直保持在6%以上,近年比重略有下降,但绝对规模快速增长。公司2023年和2024Q1研发支出分别高达3.89亿元和0.82亿元,研发费用率分别为6.29%和5.78%,维持在6%左右的较高水平。在高研发投入的催化下,公司技术不断进步,核心竞争力得到保证。

截至2023年,公司拥有已授权专利769项,其中发明专利47项;2023年新增发明专利17项,实用新型专利285项,在同行业中名列前茅。硅片切片代工业务大幅改善公司现金流状况,公司经营活动现金流净额从2021年的0.76亿元增加至11.94亿元,占收入比重从4.88%提升至19.31%。2024年Q1公司经营活动现金流净额为-3.92亿元,2023同期为-1.87亿元,考虑季节性影响,公司经营活动现金流情况与收入发展基本同步。

2.光伏切割技术迭代拉长主业切割设备及耗材景气度

2.1光伏切割设备及耗材为硅片加工环节核心工具

光伏硅片加工环节包括长晶、截断、开方、磨倒和切片等工序,涉及长晶炉、截断机、开方机、磨倒一体机、切片机等设备。其中,拉晶环节的核心设备单晶炉单GW价值量约1亿元,切片环节的核心设备切割设备单GW价值量约2500万元。

对于切割设备,衡量性能的关键在于效率提升。设备的效率主要体现在增加单位时间里的加工量,即切割速度越快、一次可加工的硅棒材料越长、尺寸越大,加工量越大,单位时间内能够切出更多的硅片。同时机器的稳定性也是加工量的重要保证。此外设备的良率、张力控制等性能也极为重要。

硅片切割过程中,金刚线切片机多达300个部件需高精密协调配合工作,才能保证切片机高速、高精度、高稳定性工作,进而保证硅片的质量及切割生产效率。硅片的切片加工是一项难度较高的精密加工过程,需高精密的切割设备与高质量的金刚线及优良的切割工艺相结合,才能保证硅片切割生产的高质、高效、低成本。

切割耗材:金刚线(电镀金刚石线)为切割耗材,是用电镀的方法在钢线基体上沉积一层金属镍,金属镍层内包裹有金刚石颗粒,使金刚石颗粒固结在钢线基体上,从而制得的一种线形超硬材料切割工具

以金刚线为切割工具,配合专用的切割设备及切割工艺,可对高硬脆材料进行切割加工。其工作原理为金刚线压在硅材料表面,固结在钢线基体上的金刚石颗粒在钢线带动下快速移动,产生磨削效果,磨去部分硅料,形成“刀缝”,实现切割目的。工作流程为切片机的放线辊将金刚线放入并缠绕在主辊上,形成金刚线线网,再由收线辊引出,布线完成后主辊带动金刚线网往返高速运动切割硅棒,一根硅棒切片通常耗时需60分钟至70分钟。

金刚线当前主要应用于光伏硅片的切割,在硅片切割过程中要承受高频率的往复运动和很大的张力,金刚石线的金刚石分布密度和固结强度、金刚石切割能力、钢线的抗疲劳性能等方面都直接影响金刚石线的性能,金刚石线的性能指标直接影响切片的质量和成本。实际生产应用中,金刚石线的性能指标主要表现为切割能力、切割质量和断线率。

切割效率通常用单刀切割用时来表示,用时越短则切割越快,快切可以有效提高客户切割设备的利用率,在不增加投入的情况下大幅增加产量,提升客户端单机产能。耐用度通常是用单刀切割用线长度来表示,耐用度约好则越省线,能够直接降低客户端切割耗材成本。线弓比大小线锯在切割时线锯的弯曲程度,影响切割能力的线锯特性主要包括:线锯表面磨粒的出刃高度、出刃率、磨粒在线锯表面的粘结牢固程度等。

划伤由于线锯表面存在大的镍瘤或者出刃高度过大的磨粒,在切割过程中将硅片划出的明显沟痕。线痕由于团聚颗粒的挤压在硅片上留下的切割痕迹。崩口\TTV虚高磨粒过多造成。断线率—频繁出现断线的情形会给客户的生产连续性带来极大损害,会影响客户的产出进而使得硅片生产的非硅成本提高。

硅片切割对张力控制、金刚线技术指标要求较高,否则易发生断线造成硅料损坏或重新布置线网而降低生产效率。一是切片机对金刚线的张力波动控制需在±0.5 牛顿以内,否则金刚线容易断线;二是金刚线的破断拉力、线径、切割能力等技术指标需保持一致性,若破断拉力偏小、线径偏大、切割能力不足,在硅片切割过程中,极易发生断线。金刚线切割降本增效优势明显,叠加国产切割设备&耗材商快速发展,已成为主流技术路线,完成对砂浆线的渗透。

硅等高硬脆材料的切割技术经历了内圆锯切割、游离磨料砂浆切割、金刚线切割的升级路线:内圆锯切割切缝大、材料损耗多、对切割尺寸存在限制,游离磨料砂浆切割加工效率低、不利于加工更硬的材料且环境污染严重,而金刚线切割具有更高耐磨性、承受更大切削力且切削时间也大幅降低,故从2009年开始,金刚线切割技术被引入到光伏硅材料切割领域。但起初金刚线切割设备和耗材主要依靠国外进口,2014 年以来随着金刚线切割技术的日趋成熟以及下游金刚线切割设备、耗材供应商技术水平的快速发展,金刚线切割成本快速下降,主要的光伏单、多晶硅片生产厂商已全面采用金刚线切割工艺。

2.2硅片切割趋势:硅片薄片化+设备高速化+耗材细线化

硅片的切片环节技术变化较多,呈现大尺寸、薄片化、细线化等发展趋势,对切片厂提出更高要求。为了满足行业降本增效的需求,硅片环节的技术变革集中在切片环节,(1)大尺寸:摊薄非硅成本;(2)薄片化:能够减少硅料消耗,同时薄片化所体现出的硅片柔韧性也给电池、组件端带来了更多的可能性;(3)半片:为了满足薄片化需求,硅片也呈现半片前置的特点(因为碎片率和硅片短边相关);(4)细线化:金刚线越细,硅片切割的线缝越小,能够节约更多硅料;(5)柔性化&智能化:提升切片效率的同时提高切片质量。基于当前的技术进展,硅片切割的主要趋势是硅片大尺寸化、切割线细线化等。

硅片呈现大尺寸和薄片化两个发展方向。(1)大尺寸化持续推进,2019年市场上156mm的硅片占一半以上;到2022年市场上主流硅片尺寸提升至182mm及以上。(2)薄片化方面,硅片厚度对电池片的自动化、良率、转换效率等均有影响,薄片化对N型电池的功率影响较于对P型电池的影响更小,N型电池渗透率推动硅片行业薄片化加速。目前TOPCon电池的主流厚度为120μm,HJT可减薄至110μm,未来有望达100μm以内。从硅成本角度说,薄片化趋势可以降低产业链下游对硅料的依赖,节约硅料和硅成本。

大尺寸和薄片化趋势对切片设备和工艺提出了较高要求。大尺寸趋势下切片环节核心技术难点在于硅片良率:当前市场上存量的切片设备大部分已可以兼容182、210等大尺寸硅片;主要待发展的是硅片良率,大尺寸碎片率高于小尺寸,部分厂商的大尺寸切片良率较低,对切片工艺要求较高。薄片化趋势下切片容易出现碎片、崩边、划伤、TTV、线痕、弯曲、边缘翘曲等问题,对切片机、金刚线及切割工艺提出了较高要求。

3.拓展切片代工业务实现横向一体化并反哺主业研发

3.1“设备+耗材+工艺”水平一体化提升切片代工效率

高测股份切片代工的运作模式为:

(1)与客户签订协议:明确客户对切片产能规模的需求,约定单位重量的硅棒所需交付硅片的固定数量,公司就每片合格的硅片收取一定的代工费(收入一:代工费),剩余的硅泥可以对外销售(收入二:硅泥回收费),多切出的硅片部分自主对外销售(收入三:结余硅片对外销售收入);

(2)就近建设产能:高测股份会在客户工厂附近配套建设切片产能,减小硅片运输半径。公司此前一共规划了47GW产能,随后2022年12月扩产安阳项目5GW,2023年4月8日公告投资宜宾项目50GW(一期25GW;二期25GW),规划总产能达到102GW,我们预计公司2023-2025年产能分别达到38GW、63GW、88GW,考虑到产能爬坡,出货量分别为25.5GW、50GW、80GW。

公司切片代工业务有两类目标客户:

(1)硅片厂:以硅片新玩家为主,包括通威永祥、环太美科、京运通等,硅片厂负责拉棒,高测股份负责切片,然后根据客户指示将切出的硅片直接发往硅片厂的电池客户;

(2)电池片厂:包括锦州阳光、润阳、英发睿能等,电池片厂负责购买硅棒,高测股份负责切片,再将切好的硅片返回给电池片厂。

对客户而言,寻求切片代工服务的主要诉求为两点:

(1)客户可以实现轻资产运行:光伏为重资产行业,且技术迭代迅速,对设备厂商来说技术迭代带来更多市场空间,但对于下游硅片厂商来说更新设备成本高,大规模投资设备后很可能变为落后产能,高测股份本身生产装备且具备研发实力,只需投入技改资金就能够更新产能,保证产能先进性,切实解决了客户担心产能落后的痛点问题,提升客户粘性。

(2)专业化分工使客户获得更多硅片、实现降本:高测股份切片技术实力领先,单位公斤硅棒可以比客户多切硅片,随着薄片化、细线化使得切片难度更高,高测股份的多切片领先优势会持续提升,但高测股份自留比例会随着市场行情波动,整体上帮助客户实现降本。对于高测股份而言,由设备商延伸至切片代工服务可以享受技术红利,获取新的业绩增长点。高测股份切片代工业务的收入来自三个方面——代工费+硅泥回收+结余硅片对外销售,其中结余硅片对外销售收入与结余的硅片比例及硅片价格有关。我们认为切片代工模式的核心在于,高测股份切片技术持续领先能够切出更多硅片,相较销售设备,切片代工服务能够充分享受技术红利,更好地将公司的研发转化为收入和利润,带来新的增长空间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)