2024年电力设备及新能源行业周度分析报告

1新能源汽车:5月新能车企交付量均环比上升,埃安卫冕新势力销冠

1.1行业观点概要

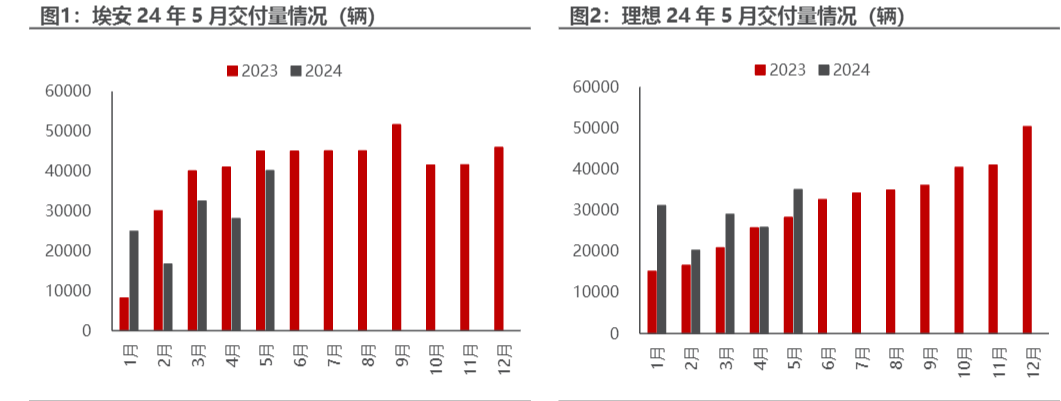

2024年6月第1周,多家新能源车企陆续公布5月交付数据。新势力销量普遍环比上升,除哪吒、埃安外均同比增长;埃安卫冕新势力销量冠军,理想居于第二;问界、蔚来、极氪分别同比上升381.84%、233.78%、114.52%。埃安保持强劲势头,24年5月持续卫冕新势力销量冠军。埃安:5月交付量40073辆,环比大增42.54%,同比下滑10.95%,第二代AION V全球品鉴会开启,昊铂GT全球款即将上市。理想:5月交付量35020辆,同比增长23.85%,在新车型L6的助推下,环比上升35.80%。理想L6自4月24日开启交付以来,共计交付量已超1.5万辆,创造了理想汽车新车型交付的最快纪录。

问界环比增长9.02%,蔚来环比增长31.52%。问界:5月交付量27123辆,同比增长381.84%,环比增长9.02%。其中问界M7焕新版上市,问界系列再次OTA升级,实现停车自由。蔚来:5月同比增长233.78%,环比增长31.52%,创历史新高;今年1-5月,蔚来交付新车66217台,同比增长51%。

极氪环比增长15.71%,小鹏环比增长8.02%。极氪:5月交付量18616辆,同比增长114.52%,环比增长15.71%。截至日前,极氪荣夺2024年20万以上中国纯电品牌销冠,累计交付超26万台。小鹏:5月交付量10146辆,同比增长35.17%,环比增长8.02%。其中,小鹏X9交付1,625台,上市五月累计交付11,456台,持续领跑纯电MPV、纯电三排座车型市场。

哪吒环比增长12.15%,零跑环比增长21.06%。哪吒:5月交付量10113辆,同比下滑22.38%,环比增长12.15%。哪吒L纯电版预售,14万元起,预计7月开启交付;哪吒汽车与宁德时代十年全面战略合作签约;哪吒汽车香港首店开业,正式登陆香港市场。零跑:5月交付量18165辆,同比增长50.65%,环比增长21.06%。SUV双子星C11、C10交付达11992台再创新高;超舒适智能6座SUV C16将于6月正式上市比亚迪:5月新能源汽车销量331817辆,同比增长38.13%,蝉联中国新能源销冠。分品牌来看,王朝和海洋系列合计销售315227辆、腾势12223辆、仰望608辆、方程豹2430辆。

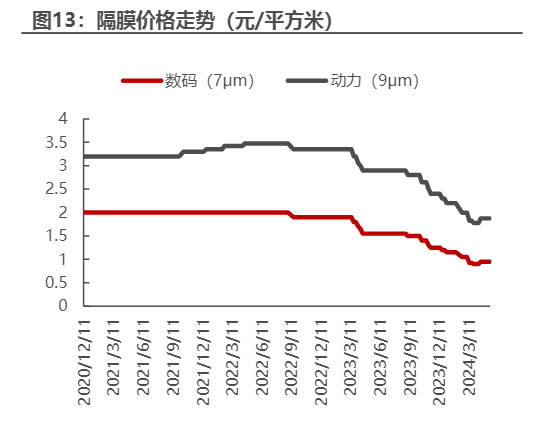

投资建议:电动车是长达10年的黄金赛道,24年国内维持1150万辆电动车销量预期,增速超20%,重点推荐三条主线:主线1:长期竞争格局向好,且短期有边际变化的环节。重点推荐:电池环节的【宁德时代】、隔膜环节的【恩捷股份】、热管理的【三花智控】、高压直流的【宏发股份】、薄膜电容【法拉电子】,建议关注【中熔电气】等。

主线2:4680技术迭代,带动产业链升级。4680目前可以做到210 Wh/kg,后续若体系上使用高镍91系和硅基负极,系统能量密度有可能接近270Wh/kg,并可以极大程度解决高镍系热管理难题。重点关注:大圆柱外壳的【科达利】、【斯莱克】和其他结构件标的;高镍正极的【容百科技】、【当升科技】、【芳源股份】、【长远锂科】、【华友钴业】、【振华新材】、【中伟股份】、【格林美】;布局LiFSI的【天赐材料】、【新宙邦】和碳纳米管领域的相关标的。主线3:新技术带来高弹性。重点关注:低空经济【万丰奥威】、【卧龙电驱】;固态电池【三祥新材】、【元力股份】等。

1.2行业数据跟踪

2新能源发电:消纳红线放开刺激需求,光伏6月排产环比下行

2.1行业观点概要

消纳红线有望放开至90%。6月4日,国家能源局发布《关于做好新能源消纳工作保障新能源高质量发展的通知》,其中提到对500千伏及以上配套电网项目,国家能源局每年组织国家电力发展规划内项目调整,并为国家布局的大型风电光伏基地、流域水风光一体化基地等重点项目开辟纳规“绿色通道”,加快推动一批新能源配套电网项目纳规。对500千伏以下配套电网项目,省级能源主管部门要优化管理流程,做好项目规划管理;部分资源条件较好的地区可适当放宽新能源利用率目标,原则上不低于90%。此前可再生能源利用率目标为95%,我们认为消纳红线目标放开后,或将进一步刺激国内可再生能源需求,叠加风光大基地持续推进,有望为今明年国内新增装机量提供有力保障。

光伏产业链价格:硅料:本周硅料价格下跌速度和幅度均显乏力,致密料主流价格范围维持在每公斤37-42元,均价微幅跌至每公斤40元左右,环比下降1.2%;颗粒硅价格范围维持在每公斤36-37 元范围,均价暂时保持每公斤37 元,环比持平。产量方面,根据infolink预计,6月硅料产量约75-76GW,按2g/W单瓦硅耗计算约38万吨左右,环比下降7%-9%,目前硅料价格已跌破全线企业现金成本,越来越多企业开始减产或提前检修计划,用以降低产量和控制库存规模。硅片:本周硅片价格维稳,P 型硅片中M10, G12 尺寸成交价格突破到每片1.2-1.25 与1.7-1.8 元人民币。N 型价格M10, G12, G12R 尺寸成交价格来到每片1.1、1.7-1.8 与1.45 元人民币左右。产量方面,根据infolink统计,5月实际产出约63-64GW,6月排产约51-52GW,环比下降20%,N型占比升至80%,环比提升5Pcts。

电池片:本周电池片价格环比持平,产量方面,根据infolink统计,5月产出64-65GW,6约产出预计环比下降10%左右,降至56-57GW。组件:本周组件价格环比持平。原先厂家寄望集中式项目拉动,五至六月保持平稳的稼动率水平,然而供应链价格下探波动影响,再度引发终端观望情绪。集中式项目部分区域延宕,需求增量有限。而分布式项目受近期市场消息影响,厂家观望六月分布式接入电力市场交易政策,户用项目减少拉动、厂家暂缓发货。工商业项目收益或许将影响,近期项目也保持观望态度。动荡的市场局势影响六月整体排产下滑。

储能:2024年5月共计完成61项储能采招工作,总规模3.08GW/11GWh。储能系统报价出现明显下降,2小时储能系统/EPC均价分别为0.66/1.36(元/wh),环比分别-21%/+3%。24年1-5月共计完成283项储能采招工作,总规模为18.35GW/52.65GWh,相比23年同期分别增长83%/95%,呈现较为明显增长趋势。

投资建议:光伏海内外需求预期旺盛;产业链技术迭代加速,强调差异化优势,各厂家有望通过持续研发打造差异化优势,在提升效率的同时持续扩张下游应用场景。

建议关注三条主线:1)具有潜在技术变革与颠覆的电池片环节,推荐隆基绿能、晶澳科技、晶科能源、天合光能等,关注东方日升、爱旭股份、高测股份、迈为股份、帝科股份、TCL中环、钧达股份等。2)推荐深度受益光储需求高景气的逆变器环节阳光电源、固德威、锦浪科技、德业股份、禾迈股份、昱能科技;受益大电站相关,关注阳光电源,中信博,上能电气等。

3)推荐有市占率提升空间逻辑的辅材企业,推荐威腾电气,关注宇邦新材、通灵股份;推荐供需紧平衡的EVA胶膜与高纯石英砂环节,推荐福斯特、海优新材、赛伍技术、激智科技、联泓新科、东方盛虹等,关注石英股份等。风电看好海风&出海相关高成长性的环节,以及受益于全行业景气度、或实现量利修复的环节:1)海风,弹性环节管桩(推荐天顺风能、海力风电、泰胜风能等);海缆(推荐东方电缆,关注宝胜股份、太阳电缆等);关注大兆瓦关键零部件(广大特材、日月股份、金雷股份、盘古智能等),以及深远海/漂浮式相关(亚星锚链等);2)出口相关:关注铸锻件(振江股份、日月股份、恒润股份、金雷股份等)、管桩(大金重工、天顺风能)、海缆(东方电缆)等;3)估值低、在手订单饱满、大型化叠加供应链管理优势突出的主机厂,关注明阳智能、三一重能、运达股份等。储能储能需求向上,关注储能三大场景下的投资机会。

场景一:大储的核心在于商业模式,重点推荐【阳光电源】【金盘科技】【华自科技】【科陆电子】【南都电源】【南网科技】等,建议关注【科华数据】【上能电气】【永福股份】【英维克】【青鸟消防】;场景二:户储的核心在于产品,重点推荐【德业股份】【科士达】【派能科技】【鹏辉能源】,建议关注【华宝新能】等;场景三:工商业侧储能,重点推荐【苏文电能】【金冠电气】【金冠股份】【泽宇智能】等。

3电力设备及工控:1-4月全国发电装机容量同比正增长

3.1行业观点概要

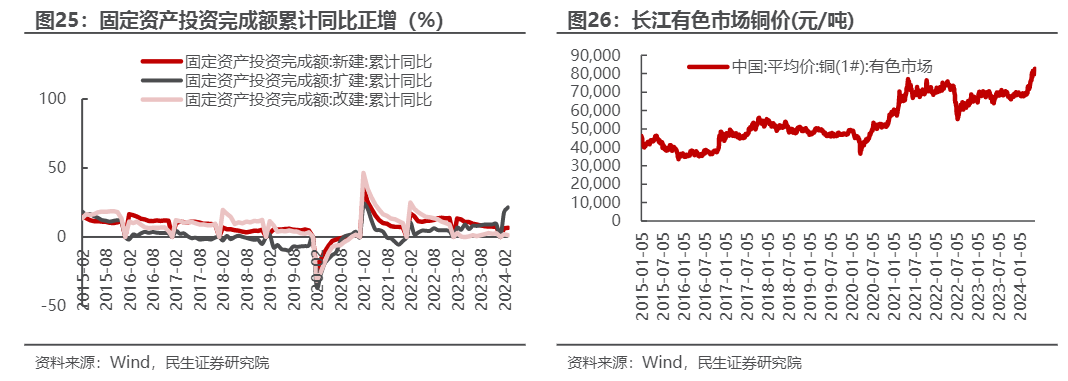

电力设备1-4月全国发电装机容量同比正增长,风电、光伏等新能源增速较高。2024年1-4日,全国累计发电装机容量约30.1亿千瓦,同比增长14.1%。其中,太阳能发电装机容量约6.7亿千瓦,同比增长52.4%;风电装机容量约4.6亿千瓦,同比增长20.6%;全国新增发电装机容量8882 万千瓦,比上年同期多投产890 万千瓦。其中,风电新增装机容量1684 万千瓦,比上年同期多投产264 万千瓦;太阳能发电新增装机容量6011 万千瓦,比上年同期多投产1179 万千瓦。

1-4月电源、电网投资完成额同比正增长,电网工程完成投资同比增长24.9%。深化电力体制改革是国家的重点任务,电网加速升级改造的需求显著提升,相关投资规模迎来较高增长。2024年1-4月全国主要发电企业电源工程完成投资1912亿元,同比增长5.2%。电网工程完成投资1229亿元,同比增长24.9%。

投资建议:电力设备主线一:电力设备出海趋势明确。电力设备出海有望打开设备企业新成长空间,我国拥有完整的电力设备制造供应链体系,竞争优势明显(总承包经验丰富+报价具有竞争力+项目执行效率高),建议关注:变压器等一次设备【金盘科技】【明阳电气】【思源电气】【伊戈尔】;变压器分接开关【华明装备】;变压器电磁线【金杯电工】;取向硅钢【望变电气】;电表&AMI解决方案【海兴电力】【三星医疗】【威胜控股】;电力通信芯片与模组【威胜信息】;线缆【华通线缆】;复合绝缘子材料【神马电力】。主线二:配网侧投资占比有望提升。配网智能化、数字化为新型电力系统发展的必由之路,是“十四五”电网重点投资环节,推荐【国电南瑞】【四方股份】,电力数字化建议关注【国网信通】;分布式能源实现用户侧就地消纳,推荐EPCO模式服务商【苏文电能】【泽宇智能】,分布式能源运营商【芯能科技】,新能源微电网【金智科技】;建议关注:功率及负荷预测【国能日新】;虚拟电厂运营商【安科瑞】【东方电子】【恒实科技】。

主线三:特高压“十四五“线路规划明确,进度确定性高。相关公司未来有望受益于特高压建设带来的业绩弹性,推荐【平高电气】【许继电气】,建议关注【中国西电】。工控及机器人人形机器人大时代来临,站在当前产业化初期,优先关注确定性&价值量。思路一:确定性高的Tesla主线,参与Tesla机器人产品前期设计研发,定位一级供应商,大概率确定供货。关注Tier1【鸣志电器】【三花智控】【拓普集团】,以及供应Tier1的间接供应商【绿的谐波】【五洲新春】【斯菱股份】;思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。

建议关注(减速器)【中大力德】【精锻科技】;(丝杠)【鼎智科技】【恒立液压】【贝斯特】;(电机)【伟创电气】【儒竞科技】;(传感器)【柯力传感】等;思路三:国内领先的内资工控企业有望受益,推荐【汇川技术】,建议关注【禾川科技】【雷赛智能】【麦格米特】等。

智光电气关于2022年员工持股计划第一个锁定期解锁条件成就的公告:公司需满足下列两个条件之一,(1)2023 年度经审计扣非后归属于上市公司的净利润不低于0.5 亿元

(2)2023年度每10股现金分红不低于0.6 元麦格米特关于继续使用部分闲置募集资金进行现金管理的公告:为提高募集资金使用效率,降低公司财务成本,促进公司经营业务发展,在遵循股东利益最大化的原则并保证募集资金投资项目建设资金需求的前提下,同意公司使用额度不超过1亿元2019年可转换公司债券暂时闲置募集资金进行现金管理,期限不超过12个月且上述资金额度在2023年年度股东大会决议有效期内可滚动使用合纵科技关于暂时补充流动资金的募集资金归还至募集资金专户的公告:同意公司使用不超过人民币40,000万元的闲置募集资金暂时补充流动资金,使用期限自董事会审议通过之日起不超过12个月,到期或募集资金投资项目需要时立即归还至募集资金专户远东股份关于子公司中标项目的提示性公告:2024年5月份,公司收到子公司中标/签约千万元以上合同订单合计为人民币277,728.92万元华通线缆关于子公司申请授信并接受公司及实际控制人担保的进展的公告:

同意公司及其子公司在2024年度向银行、其他非银行类金融机构以及非金融机构申请不超过70亿元或等值外币的敞口授信额度(包括公司借入项目贷款、流动资金贷款、开具银行承兑汇票、商业承兑汇票、银行保函、保理、开立信用证、押汇、融资租赁、票据贴现等综合授信业务)汉缆股份2023年年度权益分派实施公告:以公司现有总股本3,326,796,000股为基数,向全体股东每10股派0.360000元人民币现金,合计派发现金股利人民币119,764,656元长城电工长城电工关于控股股东增持计划实施完毕暨增持结果的公告:

截至2024年6月3日,甘肃电气集团以自有资金通过上海证券交易所系统以集中竞价交易方式累计增持公司股份共计3,334,521股,占公司总股本的比例为0.7548%,增持金额1200.1393万元,本次增持计划实施完毕海兴电力杭州海兴电力科技股份有限公司2023年年度权益分派实施公告:

以实施权益分派股权登记日总股本488,684,040股扣除公司回购专用证券账户的股份2,419,870股后486,264,170股为基数,向全体股东每10股派发现金红利人民币11.00元(含税),共计派发现金红利534,890,587元(含税),占公司2023年度合并报表归属于上市公司股东净利润的54.44%禾望电气深圳市禾望电气股份有限公司关于调整2021年及2023年股票期权激励计划相关事项的公告能科科技2023年年度权益分派实施公告:A股每股现金红利0.10元(含税),每股转增股份0.48股.

4本周板块行情

电力设备与新能源板块:本周下跌3.96%,涨跌幅排名第23,弱于大盘。沪指收于3051.28点,下跌35.53点,跌幅1.15%,成交16831.49亿元;深成指收于9255.68点,下跌108.69点,跌幅1.16%,成交21446.06亿元;创业板收于1781.07点,下跌24.04点,跌幅1.33%,成交9987.09亿元;电气设备收于6254.6点,下跌257.63点,跌幅3.96%,弱于大盘。

板块子行业:本周风力发电指数跌幅最小,核电指数跌幅最大。风力发电指数下跌0.85%,锂电池指数下跌2.52%,天弘中证光伏产业ETF下跌4.49%,工控自动化下跌5.47%,储能指数下跌6.12%,新能源汽车指数下跌6.69%,核电指数下跌6.95%。行业股票涨跌幅:本周涨幅居前五个股票分别为平高电气14.25%、中国核电8.56%、许继电气8.19%、电科院7.78%、中国西电7.08%、跌幅居前五个股票分别为哈空调-19.69%、中超控股-21.40%、新纶科技-21.90%、首航节能-23.08%、中际装备-24.01%。

5风险提示

政策不达预期:各主要国家对新能源行业的支持力度若不及预期,则新兴产业增长将放缓;行业竞争加剧致价格超预期下降:若行业参与者数量增多,竞争加剧下,价格可能超预期下降。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)