2024年5月欧洲新能源汽车市场分析报告

5月欧洲新能车销量20万辆,环增2.52%,渗透率达19.89%

1.1欧洲八国乘用车销量同比下降

5月欧洲乘用车销量同比下降。2024年5月欧洲汽车市场增速放缓,乘用车整体销量同比下降,环比增长。5月,德国、英国、法国、意大利、西班牙、挪威、葡萄牙、瑞典八个主要市场整体乘用车销量分别达到23.64、14.77、14.13、13.96、9.52、1.03、1.99和2.51万辆,欧洲八国合计达81.53万辆,八国乘用车销量同比下降4.13%,环比增加1.63%。1-5月八国累计销量413.99万辆,同比增长4.79%。

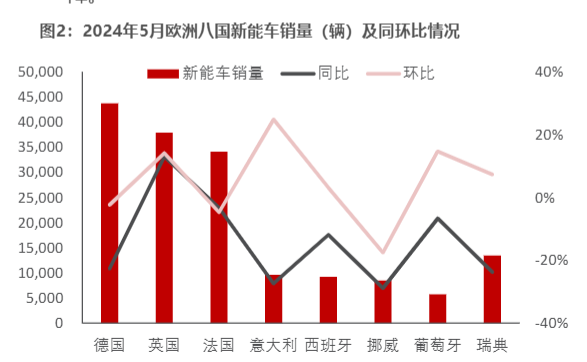

1.2欧洲八国新能车销量及渗透率情况

欧洲新能源车销量主要取决于八大车市(德国、英国、法国、意大利、西班牙、挪威、葡萄牙、瑞典)的销量情况。新能车销量方面,德国、英国、法国、意大利、西班牙、挪威、葡萄牙、瑞典新能车5月销量分别为4.37、3.79、3.41、0.96、0.92、0.84、0.57、1.34万辆,同比方面,欧洲八国除英国同比增长13%外,其余各国均呈同比下降;环比方面,欧洲八国除德国、法国、挪威分别环比下降2.36%、4.76%、17.52%外,其余五国均呈环比增长。渗透率方面,5月新能车高渗透三国中,挪威为82.29%,瑞典为53.55%,葡萄牙为28.96%;除英国、葡萄牙渗透率分别同比增长2.56、6.53个Pcts,其余各国均同比下降;环比方面,除德国、英国、意大利、葡萄牙分别增长0.07、0.93、0.29、0.03个Pcts,其余四国均环比下降。

1.3欧洲整体新能车月度销量

基于八国数据,我们预计,2024年5月欧洲新能源车销量20万辆,同比下降18.70%,环比增长2.52%,渗透率达19.89%,同比下降1.83个Pct,环比增长0.17个Pct。•分车型上看,5月欧洲纯电实现销量同比下降,环比上升;插混同比下降,环比上升。销量方面,5月,欧洲纯电销量达13.3万辆,同比下降21.33%,环比增长3.47%;插电混动销量达6.72万辆,同比下降12.94%,环比增长0.67%。占比方面,5月纯电占比达66.42%,相较2024年4月增长0.61个Pcts;插混占比达33.58%。

1.4 2024年欧洲新能车销量预测

2024年5月欧洲新能车销量20万辆,同比下降18.70%,环比增长2.52% 。根据以下核心假设:1、汽车总销量端,我们预计欧洲汽车行业增速放缓,保持3%的平稳增速;2、新能源车方面,受主力国家补贴退坡影响,行业整体增速放缓,我们预计同比增速为15%。根据以上假设,我们预计欧洲2024年销量339万辆,渗透率达25.52%。

乘用车方面,5月销量23.64万辆,同比下降4.27%,环比下降2.75%。•新能车方面,5月销量达4.37万辆,同比下降22.65%,环比下降2.36 %,渗透率为18.50%,同比下降4.40个Pcts,环比增长0.07个Pcts。其中,EV销量2.97万辆,同比下降30.47%,环比增长0.13%,占乘用车销量12.57%;PHEV销量达1.40万辆,同比增长1.50%,环比下降7.25%,占乘用车销量5.94%。1-5月新能车累计销量21.50万辆,同比下降6.69%。•政策端:针对购买环节,售价低于4万欧元(含)的新车将获得6750欧元补贴,售价在4-6.5(含)万欧元的新车补贴4500欧元,从2023年9月1日起,该补贴只有个人购买者才能申请,2024年1月1日起,申报将更为严格。01◆德国:5月新能车销量欧洲第一,同比和环比均下降;政策端,2023年9月1日起只有个人购买者才能申请新车补贴5月欧洲新能车销量20万辆,环增2.52%,渗透率达19.89%➢

1.5主要国家新能车销量情况

证券研究报告* 请务必阅读最后一页免责声明3图12:英国24和23年5月各车型销量(辆)及同环比情况资料来源:KBA,民生证券研究院•乘用车方面,5月销量达14.77万辆,同比增长1.70%,环比增长9.98%。•新能车方面,5月销量达3.79万辆,同比增长13.00%,环比增长14.11%,渗透率为25.66%,同比增长2.56个Pcts,环比增长0.93个Pcts。其中,EV销量2.60万辆,同比增长6.19%,环比增长14.59%,占乘用车销量17.63%;PHEV销量达1.19万辆,同比增长31.48%,环比增长13.08%,占乘用车销量8.04%。1-5月新能车累计销量19.80万辆,同比增长16.02%。•政策端:2023年9月英国首相里希·苏纳克宣布,将汽油和柴油新车的禁售时间从原计划的2030年推迟到2035年。苏纳克表示,这一决定是为了减缓向电动汽车的过渡过程,因为前期成本较高,需要更多时间来建设充电基础设施。乘用车方面,5月销量14.13万辆,同比下降2.91%,环比下降3.86%。•新能车方面,5月销量3.41万辆,同比下降3.32%,环比下降4.76%,渗透率为24.15%,同比下降0.10个Pcts,环比下降0.23个Pcts。其中,EV销量2.39万辆,同比增长5.55%,环比下降4.18%,占乘用车销量16.93%;PHEV销量1.02万辆,同比下降19.23%,环比下降6.10%,占乘用车销量7.22%。1-5月新能车累计销量18.87万辆,同比增加14.60%。•政策端:自2024年1月起,法国开始考虑汽车制造过程中的碳排放情况,新措施或影响中国制造的电动汽车在法国的销售,法国认为中国的能源主要来自燃煤。

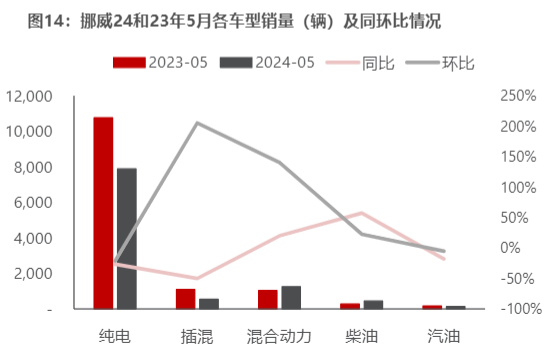

乘用车方面,5月销量达1.03万辆,同比下降23.15%,环比下降8.79%。•新能车方面,5月销量达0.84万辆,同比下降28.89%,环比下降17.52%,渗透率为82.29%,同比下降6.64个Pcts,环比下降8.71个Pcts。其中,EV销量0.79万辆,同比下降26.73%,环比下降21.47%,占乘用车销量76.98%;PHEV销量达0.05万辆,同比下降50.18%,环比增长205.62%,占乘用车销量5.31%。1-5月新能车累计销量3.92万辆,同比下降14.45%。•政策端:2023年起首次引入了适用于纯电动汽车的两项新税制:对500公斤以上车辆征收每公斤12.5挪威克朗的重量税,纯电汽车价格中超过500,000挪威克朗部分征收25%的增值税。

乘用车方面,5月销量2.51万辆,同比下降11.92%,环比增长14.18%。•新能车方面,5月销量达1.34万辆,同比下降23.79%,环比增长7.35%,渗透率为53.55%,同比下降8.34个Pcts,环比下降3.41个Pcts。其中,EV销量0.76万辆,同比下降34.68%,环比增长11.95%,占乘用车销量30.34%;PHEV销量达0.58万辆,同比下降2.53%,环比增长1.87%,占乘用车销量23.21%。1-5月新能车累计销量5.86万辆,同比下降9.60%。•政策端:从2022年12月8日起,不再对新购新能源汽车提供激励措施,目前对家用电动汽车充电箱实行50%的税收减免(最高1.5万瑞典克朗)

02政策奠定高增长,车企引领大方向

2.1 主要国家政策不息,电动化进程持续推进

欧盟减排决心坚定。2019年12月,欧盟委员会提出European Green Deal,欧盟计划在2050年前实现碳中和;2023年3月欧洲议会正式批准了2035年欧洲停售燃油汽车的议案;此外,欧盟还公布了到2040年重型车辆减少碳排放量90%的计划,这一系列议案向世界展现了欧盟积极响应巴黎协定和降低碳排放的决心,奠定了欧洲汽车电动化转型的基础。•碳排放限制严格。为促进European Green Deal实现,2020年1月1日,气候条款2019/631正式生效,欧盟设立了更严格的车企平均碳排放标准:2020-2024期间,每年新注册的乘用车平均碳排放不得超过95 g/km,2025-2030期间:以2021年平均碳排放为基础,乘用车2025年碳排放应减少15%,2030年减少37.5%。

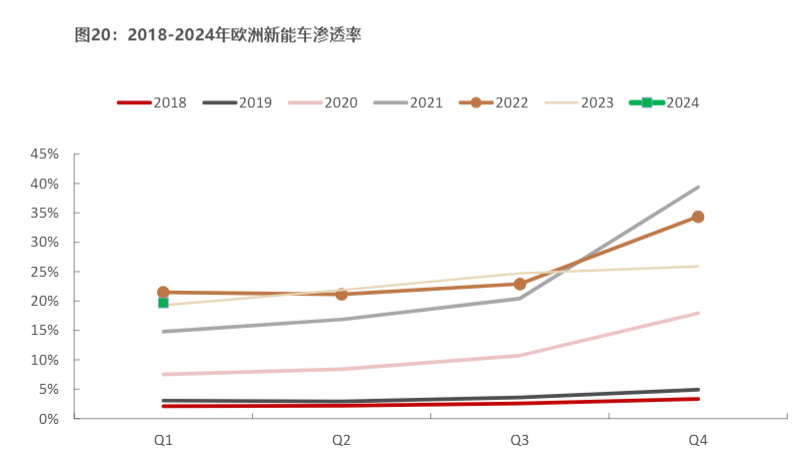

渗透率跃迁,欧洲电动化持续推进。自欧洲确定碳排放目标,2020年以来,欧洲渗透率正在经历跃迁,2022年全年四季度渗透率为21.48%/21.12%/22.89%/34.32%,同比+6.71/4.25/2.49/-5.03个Pcts。2023年四季度渗透率分别为19.26%/21.85%/24.72%/35.88%,同比-2.22/+0.73/+1.8/-8.44个Pcts。2024年第一季度的渗透率为19.69%,同比增长0.43个Pcts。

2.2 车企电动化战略频亮剑,群雄逐鹿格局加速形成

各大车企加速推进电动化进程。目前,包括大众、奔驰、奥迪、沃尔沃等车企纷纷加大投资规划,加速自身在平台化车型的开拓;与此同时,以特斯拉为首的车企更是将自身的产能规划和工厂建设于欧洲布局。随着各大车企对新能车产能的加大投入及新型车型的持续研发,未来欧洲销量将进入快速增长期。

大众集团目标将电池技术发展成为集团的核心竞争力,计划在欧洲建造六座超级工厂,产能总计达240GWh。到2030年,欧洲纯电动汽车的销售份额将达到80%,北美和中国达到55%。预计将在2040年期间放弃燃油车,并整合纯电平台成SSP。奥迪计划到2025年在其产品组合中拥有超过20款纯电动车型,最早到2026年,将只开发纯电动车型。计划总投资370亿欧元,在电气化和混合动力方面投资约180亿欧元。梅赛德斯-奔驰奔驰仍然推进电动化转型,预计到2030年实现新能车销量占比达到50%的目标,将25年实现50%电动车占比的目标推迟5年沃尔沃计划每年推出一款新的电动车型来构建其产品阵容,逐步淘汰内燃机甚至混合动力汽车,到2025 年,纯电动车型占其预期120 万辆销量的50%,到2030 年成为全电动汽车品牌。特斯拉全球有5个汽车工厂,合计年产能超190万辆,上海工厂产能超75万辆,规划在内华达州扩建4680电池厂,年产能达100GWh。宝马从2025年起,计划将Neue Klasse的纯电动汽车交付份额提高至50%,2030年,纯电占集团汽车总销量份额达到50%。未来十年,计划投放约1000万辆纯电动汽车。到2030 年代初,MINI 品牌将推出全电动车型阵容。日产到2026年度,将使纯电动汽车和混动车在欧洲的销量占比提高到98%,日本市场电动车销量占比达58%,中国市场电动车销量占比达35%。美国市场在20230年实现EV占比达40%以上。雷克萨斯实现到2035 年全球100% 纯电动车型的目标,到2030 年将包括所有类别的完整纯电动汽车阵容。

2.3 中国锂电产业链受益,各环节加大出海节奏

中国锂电产业链持续走出去。新能源汽车的需求增速加快,下游车企对上游供应商的供货渠道、产品质量稳定性要求不断提升,全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。

电解液新宙邦在波兰投资3.6亿元建设年产4万吨锂离子电池电解液,5000吨NMP和5000吨导电浆项目;拟15亿元在荷兰投建锂离子电池电解液项目;拟在美国俄亥俄州建设生产基地,总投资不超过1.2亿美元电解液江苏国泰在波兰投资3亿元建设年产4万吨锂离子电池电解液项目电解液天赐材料在美国德克萨斯州投资建设年产20万吨电解液项目;摩洛哥锂电池材料一体化项目;与德国朗盛合作OEM工厂结构件科达利拥有3个海外生产基地,分别坐落于匈牙利、德国、瑞典隔膜星源材质投资20亿在瑞典建设锂离子电池隔膜工厂;马来西亚年产20亿㎡锂离子电池湿法隔膜及配套涂覆隔膜项目,一期项目总投资50亿人民币铜箔诺德股份拟在比利时瓦隆州投资设立生产基地,总投资5亿欧元正/负极材料国轩高科宣布投资24亿美元在美国密歇根州建立电池材料工厂;与泰国Nuovo Plus合资成立泰国工厂,一期产能规划为2GWh/年电池亿纬锂能在匈牙利德布勒森投资建设乘用车大圆柱电池项目;与Electrified Power、Daimler Trunk和PACCAR共同出资在美国设立合资公司,生产的电池主要应用于指定的北美商用车领域。

电池宁德时代欧洲德国图灵根州自建电池工厂;参股Valmet;与QuantronAG达成经销协议等;投资73.4亿欧元在匈牙利的德布勒森建设电池工厂,规划产能为100GWh;与福特汽车合作在美国新建动力电池工厂,投资35亿美元电池蜂巢能源在德国萨尔州建立其欧洲电池工厂,项目总投资20亿欧元;在德国勃兰登堡州建设面向欧洲市场的电芯工厂;泰国模组Pack工厂,预计产能每年6万套模组Pack电池国轩高科宣布在美国伊利诺伊州投资20亿美元新建一座汽车锂电池工厂,生产10GWh锂离子电池组和40GWh锂离子电芯;与泰国企业Nuovo Plus合资成立泰国电池工厂,一期Pack产能规划2GWh/年,未来计划扩大至8GWh/年

投资建议

市场推广基础牢固,新能源稳步向前。欧洲新能车销量主要取决于八大车市德国、法国、英国、意大利、西班牙、挪威、葡萄牙和瑞典的销量。从新能源车销量上看,德国、英国、法国、意大利、西班牙、挪威、葡萄牙、瑞典新能车5月销量分别为4.37、3.79、3.41、0.96、0.92、0.84、0.57、1.34万辆,同比方面,欧洲八国除英国同比增长13%外,其余各国均呈同比下降;环比方面,欧洲八国除德国、法国、挪威分别环比下降2.36%、4.76%、17.52%外,其余五国均呈环比增长。渗透率方面,5月新能车高渗透三国中,挪威为82.29%,瑞典为53.55%,葡萄牙为28.96%;除英国、葡萄牙渗透率分别同比增长2.56、6.53个Pcts,其余各国均同比下降;环比方面,除德国、英国、意大利、葡萄牙分别增长0.07、0.93、0.29、0.03个Pcts,其余四国均环比下降。未来我们预计欧洲乘用车将维持在1290万辆的基础上稳步提升,结合新能车渗透率持续上行,预计2024年欧洲新能车销量达339.0万辆,增长达15%,渗透率为25.52%。•2020年以来,欧洲渗透率正在经历跃迁,2022年四季度渗透率为21.48%/21.12%/22.89%/34.32%,同比+6.5/4.25/2.49/-5.03个Pcts。2023年四季度渗透率分别为19.26%/21.85%/24.72%/35.88%,同比-2.22/+0.73/+1.8/-8.44个Pcts。2024年第一年度的渗透率为19.69%,同比增长0.43个Pcts。与此同时,以特斯拉、福特为首的车企和中国锂电企业在欧洲布局,未来欧洲的新能车销量将进入快速增长期,群雄逐鹿格局将加速形成。全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。随着以欧洲为首的新能车市场异军突起,中国锂电产业链具备全球竞争力的电池材料厂商将持续受益。•因此,我们重点推荐,具备全球竞争力,出海逻辑通顺的标的。电池环节:【宁德时代】、【亿纬锂能】;隔膜环节:【恩捷股份】、【星源材质】;正极环节:【容百科技】、【当升科技】;负极环节:【璞泰来】;结构件环节:【科达利】;电解液环节:【天赐材料】、【新宙邦】。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)