2023年家电行业分析报告

投资逻辑:我国已经成为全球家电生产制造的重要加工国,海外市场需求变化一定程度影响到我国家电出口表现。 我们从海外 市场零售 商库存变 化进一步 分析我国 家电出口 趋势的演 变;从出 口产品基 数的变化 以及汇率 波动趋势深 入分析小家电个股未来的经营变化。我们认为随着零售商库存回落叠加出口基数走低,未来小家电企业出口将稳步 向好。

收入端:外销基数走低,收入弹性可期。长期来看,海外市场发展较久,产品保有量相对较高,市场需求以更新升 级为主,我国出口订单相对比较稳定。短期来看,我国出口订单与海外市场库存、人民币与美元汇率、中美贸易关 税等有关。从海外市场零售商的库销比来看,海外库存水平环比已经有所降低,随着海外零售商库存进一步降低, 预计我国家电出口将逐步向好。2023年3-5月,国内家电出口金额分别为83.4/80.4/76.1亿美元,同比增长 12.2%/2.6%/0.7%,家电出口数据已经出现了一定的回暖趋势。综合来看,我们认为随着出口基数回落,叠加海外 渠道去库存告一段落,预计国内家电出口将持续好转。

盈利端:原材料+汇率助益,盈利向好。原材料价格经过1-2年的波动上行之后,逐步进入下行通道。2022年下半年 大宗原材料价格环比、同比均呈现下降趋势。2023Q1国内AB S现货价、LME铜现货价、LME铝现货价分别同比减少 20.6%、10.7%、27%。在原材料价格逐步回落的过程中,家电企业盈利逐步呈现好转趋势。考虑到原材料价格回 落传导到企业端存在一定的滞后,并且去年Q2原材料价格依旧在高位,我们认为家电企业今年Q2毛利率将延续改 善趋势。此外,2023Q2以来人民币汇率有所波动,预计对于出口企业也将带来一定正面影响。

投资建议:一方面国内企业外销收入基数逐步走低,另一方面随着海外市场库存水平的降低,海外市场有望逐步开 启补库存,家电企业外销收入有望重回增长节奏。原材料价格对于盈利端的改善持续延续,此外近期汇率波动也将 带来一定的正面影响,我们认为家电出口占比较高的企业业绩端将延续改善的趋势。推荐关注西式小家电龙头新宝 股份、空气炸锅代工企业比依股份、清洁电器代工企业莱克电气、富佳股份等。

风险提示:人民币汇率大幅波动风险、海外市场需求修复不及预期风险。

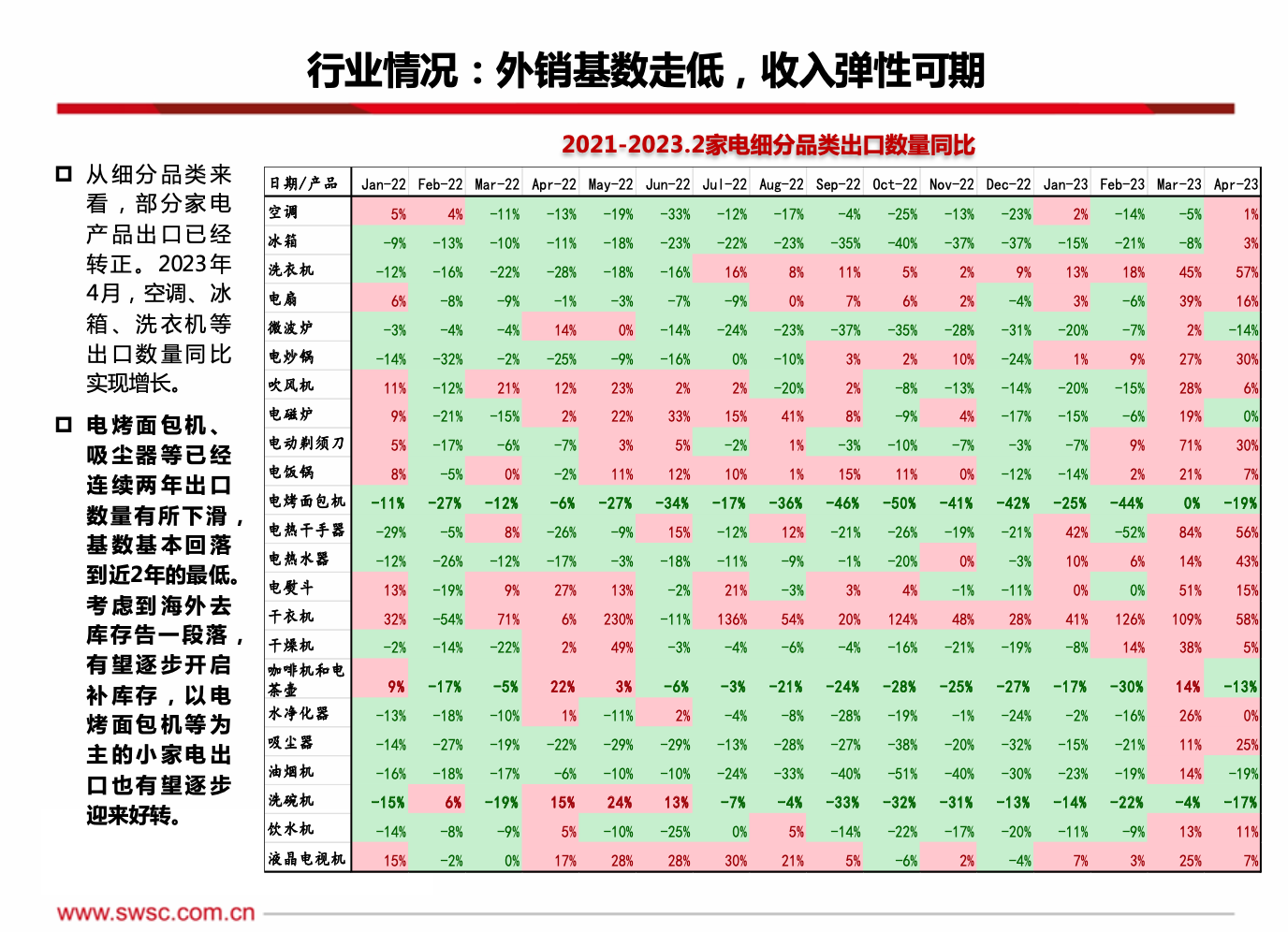

行业情况:外销基数走低,收入弹性可期

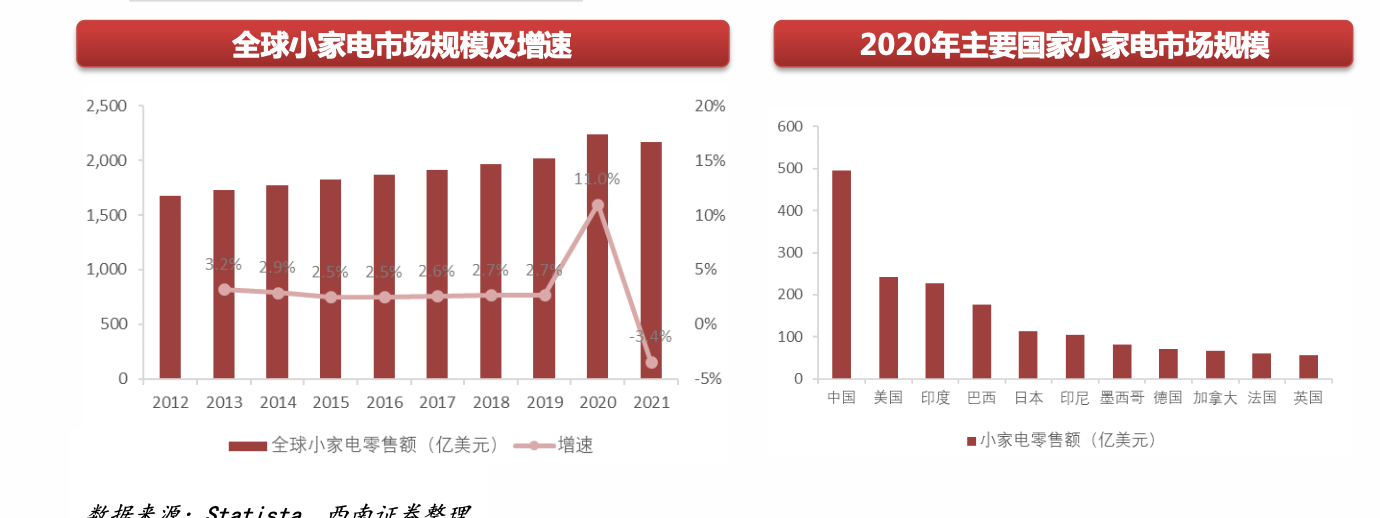

全球小家电行业稳健发展:近10年,全球小家电行业的市场规模由2012年的1673亿美元增长至 2021年的2164亿美元,基本保持2%-3%的稳定增速。疫情居家,小家电需求有所催化,2020年全 球市场规模同比增长11%。部分需求提前释放,2021年市场规模有所回落。长期来看,传统产品更 新升级,新兴品类不断涌现,小家电行业空间广阔。短期来看,在部分需求提前释放以及消费需求 走弱的背景下,小家电行业规模出现一定负增长。

中国是全球最大的小家电消费国:随着居民收入水平的提升和消费的升级,消费者对提升生活品质 的需求增加,主打智能化、差异化、健康养生的小家电产品取得突破增长。国内小家电市场规模不 断提升,目前已成为全球最大的小家电消费国。2020年中国小家电零售额为495亿美元,是第二大 消费国美国的1.05倍,市场需求可观

行业情况:外销基数走低,收入弹性可期

我国是家电制造大国,出口占比较高:中国目前拥 有全球最大的小家电产能,得益于先进的家电制造 能力、规模化的产业链集群和高效的供应链,为小 家电企业出海创造了条件。2020-2021年,受益于 海外产能转移及防控下海外需求释放影响,国内家 电出口金额连续两年同比实现20%以上的增长。 2022年,受到海外零售商去库存影响,家电出口金 额同比回落。以微波炉为例,2022年微波炉出口金 额同比减少10.5%。分地区来看,国内家电出口以 欧盟、美国为主,占比整体呈上升趋势。

行业情况:外销基数走低,收入弹性可期

长期来看,海外市场发展较久,产品保有量相对较高,市场需求以更新升级为主,我国出口订单相对比较稳定。

短期来看,我国出口订单与海外市场库存、人民币与美元汇率、中美贸易关税等有关。考虑到美国市场在我国出口

中占比较高,我们以美国市场为例,分析我国短期出口未来的演变趋势。

从宏观层面来看,我国出口金额与美国批发商和零售商的库存存在较高的负相关关系。截止目前美国零售商库销比、 批发商库销比相较于2022年年底有所下滑。其中2023年3月美国零售商的库销比已经位于近10年以来的15%的分位 数,美国市场零售商去库存告一段落,有望率先开启补库存。

行业情况:外销基数走低,收入弹性可期

具体到家电品类来看,自2022年1月起,美国市场家电零售商库销比环比呈现上升的趋势,在2022年6月达到峰值。 截止到2023年2月,美国市场家电零售商的库存比相较于2022年底有了一定程度的下降。2023年2月,美国家具、 家装、电子和家电零售库存比为1.64,位于近十年内65%的历史分位数。

从我国家电的出口来看,自2022年2月起,家电出口金额就同比出现一定的回落趋势,在2022年10月家电出口金额 降幅达到峰值,随后出口降幅逐步收窄。202 3年3-5月,国内家电出口金额分别为 83.4/8 0.4/76.1亿美 元,同比增长 12.2%/2.6%/0.7%,家电出口数据已经出现了一定的回暖趋势。

整体来看,国内家电出口变化略滞后于海外零售商库销比变化。当期海外零售商的库存比相较于去年年底已经有所 下降,但是尚未恢复到此前较低的水平。随着海外库存水平进一步降低,预计我国家电出口将逐步向好。综合来看, 我们认为随着出口基数回落,叠加海外渠道去库存告一段落,乐观预计国内家电出口将持续好转。

行业情况:外销基数走低,收入弹性可期

从海外重要的零售商情况来看,去库存取得阶段性效 果。2022Q4沃尔 玛/Costco/Target存货 增速分 别为 6.4%/26%/6.1%,营收增速分别为7.3%/15%/1.3%, 其中沃尔玛库存增速低于营收增速。

从库销比来看,沃尔玛/Costco/Target库销比环比呈 现下降趋势。2022Q4沃尔玛/Costco/Target库销比分 别 为 0.37/0.25/0.49 , 位 于 近 五 年 历 史 分 位 数 59%/42%/23%。

海外重要零售商去库存效果有所显现,有望逐步开启 补库存节奏。

行业分析:原材料+汇率助益,盈利向好

原材料价格经过1-2年的 波动上行之 后,逐步进 入下行通道。2022年下 半年大宗原 材料价格环 比、同比均 呈现下降趋 势。202 3Q1国 内ABS现 货价、LME铜现货价、 LME铝现货价分别同比 减 少 20.6% 、 10.7% 、 27%。

行业分析:原材料+汇率助益,盈利向好

汇率方面,出口企业大多采用美元结算。自2022年4月起美元兑人民币汇率呈现波动上升的趋势。2022Q2- 2022Q4美元兑人民币汇率分别环比提升了0.3/0.2/0.2pp。美元兑人民币汇率快速上升,给出口企业带来了一定的 汇兑收益,主要体现在了2022年第二、三季度。2023年 美元兑人民币汇率也逐步呈现上升的趋势,对于出口企业存 在一定的正面影响。

行业分析:原材料+汇率走低,盈利向好

由于国内家电企业出口交易大多以美元结算为主,美元兑人民币汇率波动将对公司经营业绩形成一定的影响。2022 年美元兑人民币汇率波动较大,出口占比加高的企业大多都实现了一定的汇兑收益,对经营业绩形成了一定的正面 影响

新宝股份:小家电代工龙头,产品矩阵持续丰富

从小家电代工龙头到打造自主品牌:作为国内较早从事小家电领域的企业之一,新宝股份成立于1995年,于2014年 上市,至今 已成为全 球领先的 小家电代 工龙头。 新宝小家 电出口额 连续多年 第一,是 中国最 大的电热 水壶、电 热咖 啡机、搅拌机、多士炉出口商。公司早期以西式小家电的出口业务为主,至今业务范围包括厨房电器、家居护理电 器、婴儿电器、制冷电器、个护美容电器等多类小家电;2018年成立国内品牌事业部,正式确立国内自主品牌发展 的战略重心。

营收受海外需求影响较大,盈利能力呈现修复迹象:目前公司仍以外销业务为主,因此受海外需求影响较大。2020 年公司营业收入增长44.6%,主要由于疫情下海外订单转移国内, 公司出口订单大幅增加。2022年实现营业收入 137亿元,同比减少8.2%;实现归母净利润9.6亿元,同比增加21.3%。