2024年石化化工行业投资策略报告

1、本月核心观点:看好原油、煤层气、制冷剂、煤制烯烃的投资方向

受宏观经济修复、政策驱动、阶段性补库、供给端优化等因素驱动,化工品内需和外需均有提振空间,部分化工品景气回暖。但由于化工中游行业的供给端资本性开支规模较大,且下游行业对于传统化工品的需求增速有所放缓,化工中游细分行业供需矛盾依然较为突出,利润水平或仍将处于历史较低分位。因此,我们更看好中长期供需格局改善以及具有稀缺资源属性的化工品投资方向,建议关注原油、煤层气、制冷剂等具备资源稀缺及价格上涨属性的化工产品。化工品价格方面,6月26日中国化工产品价格指数CCPI报4751,较年初1月2日的4621上涨2.8%。2024年5月中国化学原料及化学制品制造业PPI同比-3.4%,环比+0.1%,PPI环比转正且同比降幅收窄,说明主要化工品出厂价格存在一定修复。

需求端,国内需求方面,近期央行及全国多地出台多项地产刺激政策,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,财政部发行30年超长期特别国债,国内投资和消费有望得到有效提振,国际货币基金组织(IMF)也将中国2024年GDP增长预期上调至5%,中长期看化工行业整体景气度有望企稳回升。海外需求方面,美国通胀呈现缓慢回落趋势,2024年5月美国整体CPI环比持平,核心CPI环比上涨0.2%,涨幅均低于近12个月平均值。4月美国个人消费支出价格指数(PCE)环比增速为0.3%,核心PCE指数环比增速为0.2%,均符合预期。此外,6月美国制造业PMI初值录得51.7(前值51.3),服务业PMI初值录得55.1(前值54.8),综合PMI初值录得54.6(前值54.4),反映出美国经济增长强劲,IMF预计美国2024年的实际GDP增速将达到2.7%;从中国出口数据看,2024年1月至5月,以人民币计价的中国出口金额累计同比+6.1%,其中向美国出口金额累计同比+3.6%,今年以来海外需求持续回暖,对中国化工品需求形成了有力提振。库存方面,据国家统计局数据,2024年4月我国化学原料和化学制品制造业产成品存货4314.7亿元,同比去年下降3%,较今年2月4432.3亿元的阶段性高点下降2.2%,化工下游行业在传统“金三银四”需求旺季主动补库,拉动了中游需求回暖,3月及4月制造业PMI均位于50%的景气临界点以上,5月由于季节性因素回落至49.5%,但同比去年提升0.7个百分点,制造业总体保持平稳复苏态势。

供给端,5月29日,国务院印发《2024-2025年节能降碳行动方案》,文件指出要严控炼油、电石、磷铵、黄磷等行业新增产能,石化、磷化工等行业供给侧落后产能有望逐步出清,中长期供需格局有望改善。行业资本开支方面,2024年一季度,SW石油石化、基础化工板块“购建固定资产、无形资产和其他长期资产支付的现金”同比增速分别为6.54%、-11.95%,资本开支明显放缓,行业供需格局有望得到优化。7-8月份由于季节性需求进入淡季,化工行业整体景气度有所回落,但我们中长期仍然看好化工行业景气度整体回升。综上所述,我们认为部分化工品仍有一定景气度上涨空间,展望未来,我们更看好中长期供需格局改善以及具有稀缺资源属性的化工品,建议关注原油、煤层气、制冷剂等具备资源稀缺及价格上涨属性的化工产品。

7月,我们重点推荐原油、煤层气、制冷剂、煤制烯烃等领域的投资方向。油气板块,原油整体供需偏紧,未来布伦特油价有望维持在80-90美元/桶的较高区间。供给端OPEC+继续加大减产力度,OPEC+延长自愿限产时间至二季度末,同时俄罗斯在2024年第二季度进一步减产50万桶/天;美国战略石油储备进入补充阶段,且页岩油资本开支不足,增产有限,供给端整体偏紧。需求端随着全球经济的不断修复,逐渐进入季节性需求旺季,油价有望继续维持较高区间,重点推荐国内油气行业龙头【中国海油】、【中国石油】。煤层气板块,中长期角度我国天然气需求维持较快增长,非常规天然气是增产重要力量。我国煤层气资源丰富,分布范围广,2000m以浅煤层气资源储量为30.05万亿立方米,资源总量位居世界第三,2023年煤层气产量139亿立方米。我国煤层气目前在沁水盆地和鄂尔多斯盆地东缘成功建立了两大煤层气产业基地,未来发展方向为中浅层新区域开发及深层煤层气规模化开发,规划2030年实现煤层气产量达300亿立方米,长远时期逐步实现1000亿立方米年产量。重点推荐【中国海油】、【中国石油】。

制冷剂板块,随着配额管理落地、供给侧结构性改革不断深化、行业竞争格局趋向集中,而下游需求持续平稳增长、新型领域、新兴市场需求高速发展,我们看好三代制冷剂将持续景气复苏,供需格局向好发展趋势确定性强,三代制冷剂龙头厂商将迎来经营业绩的大幅修复及复苏。伴随未来几年在高性能、高附加值氟产品等应用领域的不断深入,我国氟化工产业快速发展的势头有望延续。我们建议关注产业链完整、基础设施配套齐全、规模领先以及工艺技术先进的氟化工龙头企业,推荐【巨化股份】等。煤制烯烃板块,煤化工行业具备高经济性,煤制烯烃成本优势显著。发展煤化工替代石油资源,充分发挥国内煤炭资源优势,有利于保障国家能源战略安全。国际原油价格持续高位运行以及煤炭价格趋势向下的背景下,我们看好煤化工企业煤制烯烃的低成本比较优势,重点推荐【宝丰能源】。

2、本月投资组合

我们本月建议的组合包括中国海油、中国石油、宝丰能源、巨化股份、卫星化学、湖北宜化。【中国海油】经营管理优异的海上油气巨头;【中国石油】国内最大油气生产和销售商,油价上涨助推业绩提升;【宝丰能源】煤制烯烃规模持续提升,成本将进一步优化;【巨化股份】氟化工龙头企业,看好制冷剂景气度和氟化液市场前景;【卫星化学】轻烃一体化龙头,看好公司长期成长;【湖北宜化】依托矿产资源优势,化肥领先企业有望迎来利润增长。

3、重点行业研究

3.1原油行业深度跟踪:油价有望维持中高区间,油气开采企业有望量价齐升

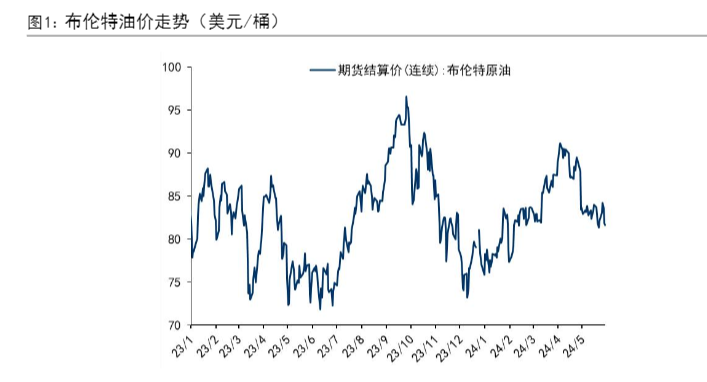

原油市场回顾及展望:5月原油价格震荡下跌截至5月31日收盘,WTI原油现货价格为76.99美元/桶,较上月末下跌4.94美元/桶,跌幅为6.0%;布伦特原油现货价格为80.47美元/桶,较上月末下跌7.68美元/桶,跌幅为8.7%。5月上旬,巴以就停火协议进行会谈,美联储宣布维持利率不变以及非农数据降温,叠加美国商业原油周度库存大幅增加,市场担心原油需求疲软,原油价格大幅下跌;5月中下旬中国工业生产持续恢复,美国自驾旅行旺季到来,同时市场预期OPEC+在6月2日的会议上会延长自愿减产协议时间,原油供需预期有所改善,原油价格以震荡为主。EIA在最新的5月月报中将2024年布伦特价格预期从88.55美元/桶调整至88美元/桶,将2025年布伦特价格预期从86.98美元/桶调整至85美元/桶。我们预计年内布伦特原油价格有望维持80-90美元/桶,价格中枢有望持续上行。

我们认为原油整体供需偏紧,未来布伦特油价有望维持在80-90美元/桶的较高区间。根据OPEC、IEA、EIA最新5月月报显示,2024年原油需求分别为104.46、103.00、102.84百万桶/天(上次预测分别为104.46、103.10、102.91百万桶/天),分别较2023年增加225、110、92万桶/天(上次预测分别增长225、120、95万桶/天)。EIA将2024年布伦特价格预期从88.55美元/桶调整至88美元/桶,将2025年布伦特价格预期从86.98美元/桶调整至85美元/桶。供给端OPEC+继续加大减产力度,OPEC+延长自愿限产时间至二季度末,同时俄罗斯政府下令其国内各石油公司在2024年第二季度减少石油产量,从第一季度约950万桶/天进一步减产50万桶/天,确保在6月底前达到900万桶/天的产量目标;美国战略石油储备进入补充阶段,且页岩油资本开支不足,增产有限,供给端整体偏紧。需求端随着全球经济的不断修复,逐渐进入季节性需求旺季,我们认为石油需求温和复苏,整体供需相对偏紧,油价有望继续维持较高区间。供给端:2024年OPEC+继续减产,供应或将维持低位

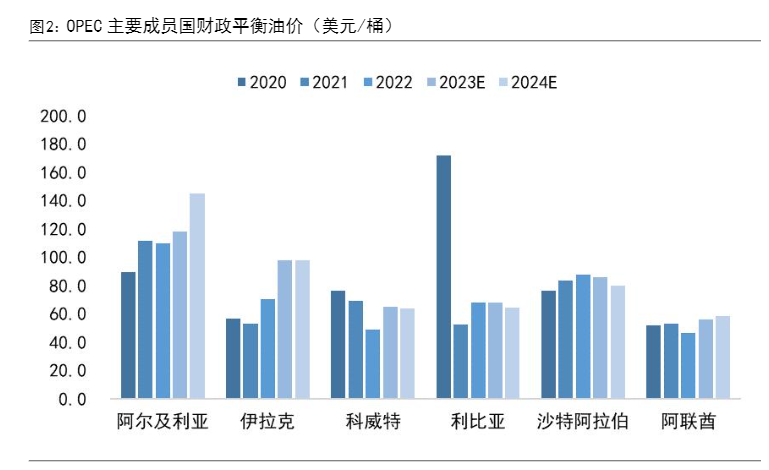

OPEC+继续加大减产力度,沙特阿拉伯和俄罗斯将减产延长至2024年二季度,并有望进一步延长减产时间。由于中东各国及俄罗斯的财政盈亏平衡油价大部分处于65美元/桶以上,出于对高油价的诉求,2022年10月第33届OPEC+部长级会议,OPEC+产能配额削减200万桶/天,(OPEC减产127万桶/天,其他国家减产73万桶/天),该产量政策一直延续至2024年底。从2023年开始,OPEC调价频率也将放缓,不再召开高频的月度会议调整产量政策,而是每6个月举行一次部长级会议(ONOMM),每两个月举行一次欧佩克+联合部长级监督委员会(JMMC)会议,从而更加保证减产政策的稳定性。2023年5月起,OPEC+自愿减产166万桶/天(沙特、俄罗斯各自愿减产50万桶/天),7月起沙特再次自愿额外减产100万桶/日原油。两次减产后,沙特原油日均产量已减至900万桶,为数年来的最低水平,该产量政策一直延续至2024年底。OPEC+同意2024年1月1日起至2024年12月31日将产量目标调整为4046万桶/天。2023年11月第36届OPEC+部长级会议,OPEC+再次自愿减产219.3万桶/天,该产量政策目前延续至2024年6月底。

根据IEA最新发布的月度报告统计,2024年4月OPEC+产量为4143万桶/天,已经减产590万桶/天,减产总体履行率较高,沙特、俄罗斯产量分别为903、930万桶/天,均基本兑现了之前的减产承诺。2024年4月OPEC9国合计原油产量相比2024年3月增加约4万桶/天,依旧维持较好的减产力度。出于对高油价的诉求,OPEC+减产约束力仍在,对于油价可以起到良好的托底作用。

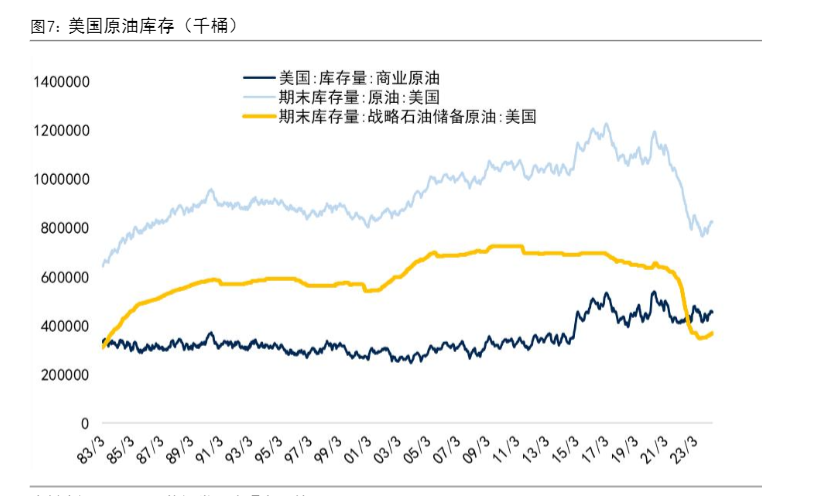

受制裁影响及高油价诉求,俄罗斯供给预期下降。欧盟第六轮对俄罗斯的制裁结果为2022年12月5日开启对俄罗斯海运原油的禁运,2023年2月5日实施对于俄罗斯海运石油产品的禁运,通过对海上运输保险的控制,对俄罗斯原油设定了60美金的上限。后续俄罗斯的原油供应仍有较强不确定性,俄罗斯正在积极通过贸易转移的方式将原油卖到亚洲地区,预计随着全球原油贸易格局的重塑,制裁的影响也将逐步减弱。根据IEA数据,2024年4月份俄罗斯石油产量为930万桶/天,环比减少15万桶/天,逐步兑现二季度的减产政策。美国页岩油增速缓慢,战略石油储备进入补充周期。在页岩油方面,美国目前资本开支意愿仍然较低,仍不具备大幅增产的条件。截至5月24日当周,美国原油产量为1310万桶/天,较上周持平;截至5月31日当周,美国活跃石油钻机数量为496部,较上周减少1部;北美活跃压裂车队数量为253支,较上周减少4支。2024年5月,美国原油平均产量为1310万桶/天,较上月持平(0.0%);美国活跃石油钻机平均数量为497部,较上月减少11部(-2.2%);北美活跃压裂车队平均数量为256支,较上月持平(0.0%)。2024年4月,美国开钻未完钻区域油井数为4510口,较上月增加6口(+0.1%)。根据EIA最新月报数据,2023年美国原油产量增长102万桶/天至1293万桶/天,并预计2024-2025年美国原油产量分别为1320、1372万桶/天(上次预测为1321、1372万桶/天),分别增长27、51万桶/天(上次预测为增长28、51万桶/天),2024年供给增速大幅放缓。

美国战略储备原油库存处于历史低位,政府规划持续补充库存。自2021年下半年开始,为应对石油紧缺以及石油价格快速高涨,美国曾两次宣布释放战略石油,2021-2022年美国释放战略石油储备共计2.35亿桶,截至2023年底石油战略储备为3.54亿桶以下,几乎降至近年来最低水平。而在2022年大规模释放战略石油储备的同时,美国政府也在考虑战略石油储备的补充问题。2023年,美国能源部正式开始了战略石油储备的采购补充工作。截至5月24日当周,美国原油总库存为8.24亿桶,较上周减少367.1万桶(-0.4%),较上月减少318.3万桶(-0.4%)。其中战略原油库存为3.69亿桶,较上周增加48.5万桶(+0.1%),较上月增加301.8万桶(+0.8%);商业原油库存为4.55亿桶,较上周减少415.6万桶(-0.9%),较上月减少620.1万桶(-1.3%);库欣地区原油库存为3455.4万桶,较上周减少176.6万桶(-4.9%),较上月增加109.8万桶(+3.3%)。

上游油气投资增长缓慢,主要以页岩行业投资为主。油田项目投资效果逐渐减弱,2022年上游油气投资增长了11%,预计到2023年增长7%,达到5000亿美元。但根据IEA的测算,全球油气项目成本也有所提升,达到增加的油田项目投资额50%及以上。2019-2021年油气项目开发呈现下跌趋势,直到2021年以后才触底小幅反弹。油气项目投资主要以页岩气为主。因此我们认为即使未来油气资本开支不断增长,但由于油田投资成本的提升,实际带来的投资效果将逐步减弱。

需求端:总体原油需求温和复苏国际主要能源机构预测2024年原油需求小幅增长,但需求增速有所放缓。OPEC、IEA、EIA分别在最新的月报中预测2023年原油需求为102.21、101.90、101.92百万桶/天,较2022年分别增长256、230、197万桶/天;2024年原油需求分别为104.46、103.00、102.84百万桶/天(上次预测分别为104.46、103.10、102.91百万桶/天),分别较2023年增加225、110、92万桶/天(上次预测分别增长225、120、95万桶/天)。

国内原油产量、加工量稳步增长。根据国家统计局及海关总署数据,2024年1-4月,中国原油产量为7095.4万吨,累计同比增长2.1%;原油进口量为18207万吨,累计同比增长2.0%;原油累计加工量为2.41亿吨,累计同比增长1.1%。2024年5月,中国主营炼厂平均开工负荷为79.2%,较上月降低1.3个百分点;山东地炼装置平均开工负荷为55.6%,较上月提高1.1个百分点。截至2024年5月30日,主营炼厂开工率为81.5%,较上周提高1.9个百分点,较上月提高1.4个百分点。截至2024年5月30日,山东地炼开工率为54.6%,较上周降低0.5个百分点,较上月降低1.4个百分点。

美国炼厂检修季结束,开工率逐步提升。2024年5月,美国炼厂原油平均加工量为1644万桶/天,较上月增加64.0万桶/天(+4.1%),主要由于美国炼厂检修季结束,开工率逐步提升;美国炼厂平均开工率为91.2%,较上月提高3.1个百分点。截至5月24日当周,美国炼厂原油加工量为1708万桶/天,较上周增加60.1万桶/天;美国炼厂开工率为94.3%,较上周增长2.6个百分点。2024年5月,美国汽油平均需求量为989.1万桶/天,较上月增加43.7万桶/天(+4.6%);美国柴油平均需求量为491.3万桶/天,较上月增加13.5万桶/天(+2.8%)截至5月24日当周,美国车用汽油需求量为1010.3万桶/天,较上周增加1.9万桶/天(+0.2%);美国柴油需求量为483.2万桶/天,较上周减少27.6万桶/天(-5.4%)。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)