2024年6月经济数据及货币政策分析报告

1大类资产表现

6月第3周(6.15-6.21),DR007和同业存单利率小幅回升;全球主要经济体股市表现分化,国内上证综指、深证成指、创业板指小幅回落。海外纳斯达克综指、日经225、越南指数等海外主要经济体股市小幅上涨;大宗商品市场方面,黄金、白银、铜、铝、大豆、玉米价格回落,原油价格回升;外汇市场方面,美元指数小幅走高,人民币汇率小幅贬值。

2关于当前央行货币政策立场和未来货币政策框架的理解

2.1支持性货币政策兼顾短期稳增长与长期高质量发展目标

支持性货币政策立场不变。开年以来,全球主要经济体货币政策周期出现较为明显分化,欧洲央行、加拿大等开启降息,日本央行开启加息,但美联储保持高利率、限制性的货币政策立场。考虑我国经济运行情况,长期向好的经济基本面不变,但同时面临一些挑战,主要表现为“有效需求仍然不足,国内大循环不够顺畅,外部环境复杂性、严峻性、不确定性明显上升”,我国的货币政策立场仍是支持性,短期转向的概率不高,稳健的货币政策仍会保持连续性、稳定性。支持性货币政策统筹考虑短期稳增长与长期高质量发展目标,放开货币总闸门和大放水的概率较低。央行潘功胜行长指出“注重把握和处理好短期与长期的关系。把维护价格稳定、推动价格温和回升作为重要考量,灵活运用利率、存款准备金率等政策工具,同时保持政策定力,不大放大收。”。我们理解当前货币政策立场是兼顾稳增长与调结构。从长期高质量发展目标来看,我国经济已由高速增长阶段转向高质量发展阶段,背后则是经济增长动能切换,即从要素驱动、投资驱动向创新驱动转变,亦体现为我国经济结构调整,从高度依赖信贷资金的重工业向以创新为驱动的创新型、高科技企业转变,核心是资源配置再优化。鉴于当前我国货币供应量已经较为充足,若放开货币总闸门,货币政策过度宽松,不利于资金从低效率地区或行业(如产能过剩)退出,流向高效率地区或行业,抑制资源优化配置,进而不利于高质量发展推进。

因此,为实现高质量发展,放开货币总闸门和大放水的必要性下降。从短期稳增长来看,我国经济长期向好的基本面不变,但同时面临一些挑战,货币政策仍需维持一定宽松,结构性货币政策或成为重点,近年来货币政策的思路亦体现了该特点,结构性货币政策工具余额约7万亿元,约占人民银行资产负债表规模的百分之十五,聚焦支持小微企业、绿色转型等国民经济重点领域和薄弱环节。因此,从目前来看,在实现全年经济增长预期目标压力有所放缓的背景下,支持性货币政策或适度向高质量发展倾斜,稳增长调结构并重推进,而过度宽松货币政策环境则不利于经济结构调整,短期放开货币政策总闸门概率较低,货币政策大放水概率不大,重点是结构性货币政策和盘活存量资产。

2.2货币政策中间变量从数量型目标向价格型目标转变

随着经济高质量发展和结构转型,后工业时代的现代产业体系融资特点发生变化,更匹配直接融资体系,货币供应量与经济增长等目标的关系有所弱化,信贷增速、社融增速或不能真实反映当前经济发展质量和水平,过度追求规模增长或违背经济运行规律。央行潘功胜行长明确指出“未来还可以继续优化货币政策中间变量,逐步淡化对数量目标的关注。当货币信贷增长已由供给约束转为需求约束时,如果把关注的重点仍放在数量的增长上甚至存在“规模情结”,显然有悖经济运行规律。需要把金融总量更多作为观测性、参考性、预期性的指标,更加注重发挥利率调控的作用。”。

2.3短期央行政策利率+利率走廊工具成为新的利率调控机制

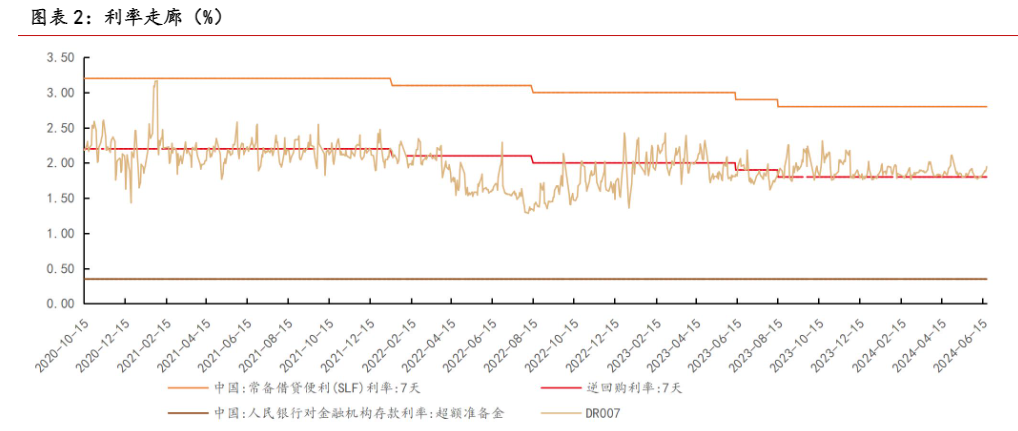

央行潘功胜行长在陆家嘴论坛指出“未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。”之前基本形成短期政策利率以7天期逆回购操作利率为基准,中长期以1年期MLF利率为基准,本次发言或指向未来中长期MLF政策目标利率或被淡化,7天期逆回购操作利率成为核心政策利率。与此同时,为了弥补中长期政策利率缺失,利率走廊工具成为辅助。央行潘功胜行长指出“调控短端利率时,中央银行通常还会用利率走廊工具作为辅助,把货币市场利率“框”在一定的区间。”。我国利率走廊以7天逆回购为核心政策利率,以DR007利率为市场利率参考,市场利率DR007围绕7天逆回购利率波动,下限是超额存款准备金利率,上限是7天常备借贷便利利率。目前我国利率走廊基本形成,但利率走廊相对较宽。潘功胜行长亦明确表示“除了刚才谈到的需要明确主要政策利率以外,可能还需要配合适度收窄利率走廊的宽度。”。

2.4丰富更具有价格调控特点和直达性特点的流动性管理方式和货币政策储备工具,调整利率期限结构

央行潘功胜行长在陆家嘴论坛再次指出“逐步将二级市场国债买卖纳入货币政策工具箱”,结合之前央行关于在二级市场买卖国债的表述,我们理解我国央行在二级市场买卖国债,应是丰富更具有价格调控特点和直达性特点的流动性管理方式和货币政策储备工具。在必要条件下,央行可以及时、直接通过干预债券市场进行流动性调节,提高流动性管理的精准性,亦可控制政策的外溢性,化解因国债价格超调引发的潜在风险,实现调整利率期限结构目的。

一是央行在二级市场买卖国债,可以作为完善债券市场价格形成机制的组成部分,具有一定必要性。截至2024年6月22日,我国债券市场规模达到了163.73万亿,利率债规模98.51万亿,流动性明显提高,为央行在二级市场开展国债现券买卖操作提供了可能。同时,央行有关部门负责人在采访中亦表示,目前债券市场深度与价格形成机制还有持续提升和完善的过程,长期国债收益率与长期经济增长预期会出现阶段性背离情形。在必要情况下,央行适时干预债券市场,不仅可以管理流动性,亦可以完善债券市场价格形成机制,保障债券市场高质量发展,有利于完善多层次资本市场,提高债券市场服务实体经济质效。

二是央行在二级市场买卖国债,通过债券市场进行流动性管理,具有价格调控特点和直达性特点,不仅可以提高政策直达性,亦可避免政策外溢性,应是当前政策的核心要义。央行管理流动性的传统方式,主要有调整金融机构存款准备金率、调整金融机构的存贷款利率、回购业务以及中期借贷便利(MLF)等,进而影响银行间市场流动性,具有数量调控的特点。同时央行传统管理方式需要依赖商业银行、非银金融机构行为,不仅存在一定时滞,亦可能出现政策溢出效应,甚至可能存在资金在金融系统内多层嵌套或空转问题。央行直接通过二级市场买卖国债,直接对市场流动性进行管理,具有价格调控的特点,与当前货币政策从数量型调控向价格型调控转变的理念相吻合,同时简化了操作链条,提高了政策的直达性,这亦与近年来我国货币政策强调“直达性”要求相匹配。此外,央行管理流动性的传统方式因具有数量调控特点,精准调控难度较高,易出现政策外溢性,而央行直接通过二级市场买卖国债进行流动性管理,因具有价格调控的特点,精准度相对较高,且不依赖商业银行、非银金融机构,可减少政策外溢性。

特别是在当下经济修复仍需政策呵护背景下,货币政策难以转向,通过数量型的传统方式管理流动性,可能存在“误伤”实体经济的风险。如国债收益率持续下行,已背离经济基本面,并明显偏离中期定价基准,显示银行间市场流动性较为充裕。若通过传统的流通性管理方式收紧流动性,由于商业银行、非银金融机构存在逐利性特点,或导致流向实体经济资金有所收紧,不利于经济持续稳健修复。而央行直接在二级市场买卖国债进行流动性管理,则可很好地避免上述的政策外溢效应。综上所述,目前我国货币政策立场仍是支持性,将保持稳定性、连续性,短期转向概率不高。货币政策将统筹兼顾短期稳增长与长期高质量发展目标,在实现全年经济增长预期目标压力有所放缓的背景下,支持性货币政策或适度向高质量发展倾斜,稳增长调结构并重推进,而过度宽松的货币政策环境不利于经济结构调整,短期放开货币政策总闸门的概率较低,货币政策大放水概率不大,重点是结构性货币政策和盘活存量资产。

考虑我国经济高质量发展和结构转变,遵循经济发展规律,货币政策中间变量更重视价格型目标,淡化数量型中介目标。央行将更突出短期货币政策利率,7年逆回购利率或成为核心政策利率,MLF政策利率的色彩将淡化,利率走廊作为辅助工具,利率走廊宽度或会收窄。考虑目前债券市场深度与价格形成机制还有待持续提升和完善,我国央行在二级市场买卖国债,应是丰富更具有价格调控特点和直达性特点的流动性管理方式和货币政策储备工具,调整利率期限结构。在必要条件下,央行可以及时、直接通过干预债券市场进行流动性调节,提高流动性管理的精准性,亦可控制政策的外溢性,化解因国债价格超调引发的潜在风险。

3国内外宏观热点

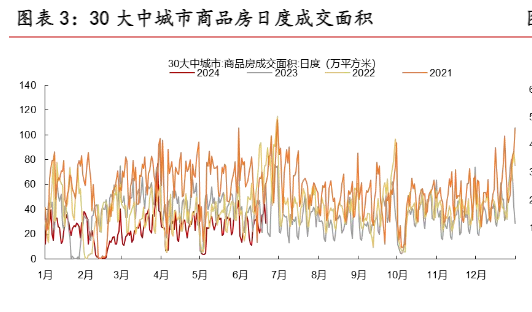

6月以来,商品房销售和房企拿地意愿环比均有所回升,较去年同期仍存在较为明显不足。从30大中城市商品房日均成交面积来看,得益于稳地产政策,6月商品房销售环比有所回暖,较2023年同期仍存在一定差距。截至6月21日,30大中城市商品房成交面积556.36万平方米,较5月同期增长14.79%,显示销售环比有所回暖。其中,一线城市商品房成交面积148.03万平方米,较5月同期增长21.52%;二线城市商品房成交面积283.34万平方米,较5月同期增长11.89%;三线城市商品房成交面积124.99万平方米,较5月同期增长13.99%。与2023年同期相比,销售仍较为低迷。30大中城市商品房成交面积较2023年同期下降30.60%。其中,一线城市商品房成交面积较2023年同期下降25.53%;二线城市商品房成交面积较2023年同期下降36.28%;三线城市商品房成交面积较2023年同期下降21.02%。

从100大中城市成交土地占地面积来看,房企拿地意愿环比亦有所回升,土地溢价率环比回升。截至6月16日,100大中城市平均周度成交土地占地面积1247.73万平方米,较5月周度成交土地占地面积增长19.30%。其中,一线城市平均周度成交土地占地面积43.12万平方米,较5月周度成交土地占地面积增长59.11%;二线城市平均周度成交土地占地面积402.09万平方米,较5月周度成交土地占地面积增长36.21%;三线城市平均周度成交土地占地面积802.52万平方米,较5月周度成交土地占地面积增长183.33%。与此同时,土地溢价率亦有所提升,6月成交土地平均溢价率为2.57%,较5月平均溢价率高0.77百分点。

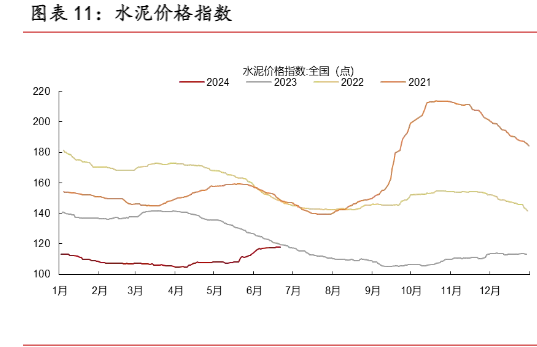

6月以来,工业需求环比有所回落,螺纹钢价格环比回落,石油沥青装置开工率环比回落,仅水泥价格环比回升。截至6月21日,螺纹钢平均现货价格3832.50元/吨,较5月平均现货价格增长-1.60%,亦弱于季节性;与此同时,6月主要钢厂平均开工率42.30%,较5月平均开工率回升0.98个百分点,存在开工率上升带动价格回落的可能,整体指向钢铁需求仍有待改善。石油沥青装置开工率有所回落,截至6月19日,6月石油沥青装置平均开工率为23.90%,较5月平均开工率26.98%回落3.08个百分点。水泥价格继续回升。截至6月21日,6月平均水泥价格指数为117.23,较5月平均价格指数增长6.96%。从新增专项债发行节奏来看,5月新增专项债发行节奏明显提速,但6月新增专项债发行节奏有所放缓。5月新增专项债发行4383.47亿元,较4月增长了3500.23亿元,增长396.29%;截至6月23日,6月新增专项债发行1713.42亿元,按照时序节奏对比,6月新增专项债发行节奏较5月有所放缓,仅达到5月同时段发行额3252.25亿元的52.68%。

从国债和地方政府债净融资额来看,6月净融资额较5月亦有所放缓,但较4月发行节奏仍有所提速。5月国债和地方政府债为26066.59亿元,创开年以来新高,环比增长187.76%;截至6月23日,国债和地方政府债净融资额为14430.08亿元,按照时序节奏对比,仅为5月同时段净融资额19339.73亿元的74.61%,但达到4月同时段净融资6944.88亿元的207.78%。

6月服务消费环比或小幅回落。居民生活半径有所收窄,或指向消费和服务业亦有所收窄;服务业景气度韧性仍强;汽车销售景气度有待回升。

截至6月21日,6月北京、上海、广州、深圳日均地铁客运量分别为964.11万人次、1038.30万人次、883.15万人次、830.17万人次,较5月日均地铁客运量变动分别为-2.6%、-3.16%、-1.77%、-0.7%。由于地铁客运量可以较好衡量居民生活半径和社交距离,6月北上广深地铁客运量环比回落,指向6月居民生活半径有所收窄,或指向消费和服务业亦有所收窄,这与端午假期数据信号较为一致,或受高考和中考影响。6月国内航班平均执行率为85.47%,较5月平均执行率回升3.37个百分点。由于国内航班执行率与服务业活动预期存在高相关性,或指向6月服务业活动仍具有较高景气度。乘联会发布数据显示,截至6月16日,我国乘用车市场零售63.4万辆,同比去年同期下降13%,较上月同期下降14%,今年以来累计零售870.7万辆,同比增长4%;全国乘用车厂商批发61.9万辆,同比去年同期下降20%,今年以来累计批发1020.3万辆,同比增长6%。预计6月,国内狭义乘用车零售规模约为175.0万辆,环比稳增2.3%,同比下滑7.6%。

从外贸领先指标来看,韩国出口增速呈现出边际放缓态势,但SCFI综合指数与波罗的海散货指数等均维持上涨态势,考虑出口低基数,预计6月出口仍保持韧性,但出口增速或边际回落。韩国6月前10天出口总额同比增长-4.7%,较5月16.4%回落21.1个百分点;前20日出口总额同比增长8.5%,较5月同期1.4%回升7.1个百分点。考虑韩国5月前20日出口增速回落,主要是工作日差异导致,经工作日差异调整后的韩国出口总值同比增长17.7%,若与之相比,6月前20日出口增速亦回落9.2个百分点。整体显示,6月韩国出口增速边际有所放缓。但从结构来看,韩国6月1日至20日芯片出口同比增长50.2%,背后主要是由于智能手机制造商、数据中心运营商和人工智能开发商的需求拉动。截至6月21日,SCFI综合指数3475.60,较5月31日增长了14.15%,运费维持上涨态势。波罗的海干散货指数、巴拿马型运费指数与好望角型运费指数亦呈现上升态势。

生产端,6月上游生产继续回升,中下游生产有所分化,预计6月生产保持一定韧性。上游,全国高炉开工率继续回升。截至6月21日,6月高炉平均开工率为82.13%,较5月平均开工率高0.57个百分点;截至6月20日,6月六大发电集团日均耗煤量为78.84万吨,较5月日均耗煤量增长4.99%。中下游,汽车半钢胎开工率有所回落。截至6月20日,6月平均周度汽车轮胎(半钢胎)开工率为78.42%,较5月平均开工率回落1.31%;PTA开工率小幅回升。截至6月20日,PTA(国内)开工率为77.03%,较5月平均开工率增长7.42%。PTA产业链江浙织机负荷率小幅回落。截至6月21日,PTA产业链江浙织机负荷率为71.33%,较5月平均下降0.78%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)