2024产业转型趋势分析报告:专精特新企业引领新质生产力

1、热点思考:从“专精特新”看产业转型

2024年,多地发力布局新质生产力、专精特新或作为重要抓手。以点见面,其反映了怎样的政策信号、产业思路?本文梳理,供参考。

1.1、一问:专精特新企业,成长路径有何变化?

2023年,前五批专精特新“小巨人”企业认定数量接近1.3万家,提前完成十四五规划培育1万家的发展目标。2019年以来,“专精特新”中小企业进入加速培育阶段,前五批专精特新“小巨人”企业名单陆续发布。2023年,第五批共3671家专精特新“小巨人”企业名单公示、较第四批企业数量有所减少,前五批累计认定企业接近1.3万家,提前完成《“十四五”促进中小企业发展规划》中“力争到2025年培育1万家专精特新‘小巨人’企业”的发展目标。与此同时,专精特新“小巨人”占规模以上中小工业企业比重明显上升,由2019年的不足0.1%显著提升至2022年的2%。

分地区看,专精特新“小巨人”企业进一步向东部发达地区集中。前五批认证企业中东部地区占比63.9%,其中广东、江苏、浙江分列前三甲,企业数量占比分别为12%、11.8%、11.4%。2023年第五批认证企业中,东部地区占比75%、较2022年的64.1%进一步提升。专精特新“小巨人”上市企业聚集在东部地区的特征更加显著、占比高达74.3%,长三角经济带优势更为突出,其中江苏上市企业数量最多、占比18.7%。东部地区培育专精企业更具优势,主要与当地经济实力、产业基础更加雄厚有关。第四次全国经济普查数据显示,东部地区中小微企业分布更多、占比61.7%,同时经营效益明显好于其他地区。

分行业看,十大重点产业领域集中度不断抬升,近九成上市公司分布在制造业。专精特新“小巨人”企业主要集中在制造业,但伴随科学技术、信息软件企业数量的增多,2022年第四批制造业企业占比降至59%、较2019年下滑10.7个百分点。与此同时,分布在十大重点产业领域的企业占比不断抬升,2022年第四批为81.2%、较2019年上升7个百分点。“小巨人”上市企业中,仍然是制造业企业占据主导、占比高至九成。其中,计算机设备、专用和通用设备企业数量最多,占比分别为20.9%、15.8%、8.1%。

1.2、二问:政策培育思路,有何转变?

2024年,各地将继续加大力度培育专精特新企业,但评审标准或进一步趋严。2024年地方政府工作报告显示,多地明确“加快构建现代化产业体系”、“加大专精特新企业培育力度”等。由于前五批次“小巨人”企业数量已超过1万家的培育目标,第五批企业通过率降至21.6%、较第四批回落14.7个百分点。2022年最新标准中,“小巨人”企业认定细化至“专、精、特、新、链、品”六方面指标,鼓励企业更加注重数字、绿色化发展,至少1项核心业务采用信息系统支撑等。2024年,各地培育专精特新企业或更加注重质量。

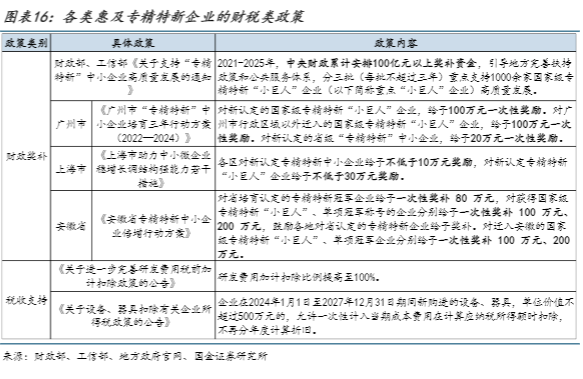

财税政策方面,近年来财政奖补力度持续加大,专精特新企业可享受的税收优惠政策增多。2021年,工信部明确“十四五”期间,中央财政累计安排100亿元以上奖补资金,重点支持国家级专精特新“小巨人”企业高质量发展。2019-2022年,全国公共财政支持中小企业发展管理支出由1878亿元提升至2887亿元。此外,专精特新企业还可享受研发费用加计扣除、扣除比例提高至100%,设备投资扣除所得税政策延期至2027年底等。2024年2月,上海发改委表示今年将继续实施新基建贴息政策(惠及部分领域专精特新企业),新一轮政策将进一步加大利率优惠幅度、贴息支持范围。

融资政策方面,专精特新企业是金融政策的重点支持对象,受到的融资约束或进一步放松。绝大多数专精特新企业是民营和中小企业,容易受到融资“难、贵”的约束。2020年以来,央行进一步加大对于中小微、民营企业的支持力度。2024年,金融机构小微贷款增速18.8%、显著高于各项贷款增速的10.6%。而在政策扶持下,获得专精特新、尤其是“小巨人”认证的企业,更容易获得银行信贷,同时利率或更优惠、额外享受贴息等。此外,北交所加持下,专精特新企业直接融资渠道进一步打开。截至2024年2月,北交所全部上市公司中,专精特新企业占比高达84%。

1.3、三问:产业转型脉络,如何洞察?

“专精特新”政策变化,反映我国顶层规划更加注重产业发展质量。“专精特新”政策支持力度加大、企业认定标准提升,与中央经济工作会议“重点产业链高质量发展、加强质量支撑”等定调相符。政策引导下,2024年四川、山东、江苏、上海、河南重大项目中,产业类项目占比升至65.7%、较上年进一步提高2.5个百分点。其中,投资发力点更多聚焦在未来产业、新一代信息技术等领域。如上海市重大工程计划中,包括张江复旦国际创新中心、中科院科教基础设施、宁德时代未来能源技术研发及产业基地等项目。

产业脉络上,“新质生产力”或引领产业体系加快重构,产业数字化、智能化趋势进一步确立。数字经济时代的新质生产力与新一代信息、生物、材料等重点领域高度融合,专精特新企业或作为培育和发展新质生产力的“主阵地”。近年来,科技、信息服务“小巨人”企业占比显著提升,反映了政策对“软科技”关注度提升的重要变化。伴随产业数字化、智能化趋势的进一步确立,“新动能”对于经济的带动作用也在增强。2023年,信息技术固定资产投资增速13.8%、高于基建投资(不含电力)增速的5.9%;设备工器具投资增速6.6%,反超固定资产投资增速3.6个百分点。

以“小巨人”企业为样本,设备制造行业质效突显,石化、钢铁等传统行业受技术创新赋能更加显著。政策重点扶持下,专精特新企业经营能力保持优势。2017-2022年,专精特新“小巨人”上市企业营收增速持续高于规模以上工业企业,二者年均营收增速分别为21%、8.3%。“小巨人”上市企业还具备好于A股整体的盈利能力,2023年三季度,二者ROA平均水平分别为2.7%、1.1%。分行业看,运输设备、汽车、通用设备等行业ROA位于各大行业前列;石油加工、黑色加工、化纤等行业ROA明显高于A股同行业上市公司。

经过研究,我们发现:

(1)专精特新企业,成长路径有何变化?2023年,前五批专精特新“小巨人”企业认定数量接近1.3万家,提前完成十四五规划培育1万家的发展目标。分地区看,专精特新“小巨人”企业进一步向东部发达地区集中。分行业看,十大重点产业领域集中度不断抬升,近九成上市公司分布在制造业。

(2)政策培育思路,有何转变?2024年,各地将继续加大力度培育专精特新企业,但评审标准或进一步趋严。财税政策方面,近年来财政奖补力度持续加大,专精特新企业可享受的税收优惠政策增多。融资政策方面,专精特新企业是金融政策的重点支持对象,受到的融资约束或进一步放松。

(3)培育专精特新,或有哪些影响?培育专精特新企业,有助于加快发展“新质生产力”,强化“新动能”带动作用。2024年各地加大力度布局“新质生产力”,代表性省份产业类重大项目占比抬升。政策重点扶持下,专精特新企业盈利能力或保持优势,关注相应板块投资机会。

2、生产高频跟踪:工业生产稳中有升,建筑业开工小幅回暖

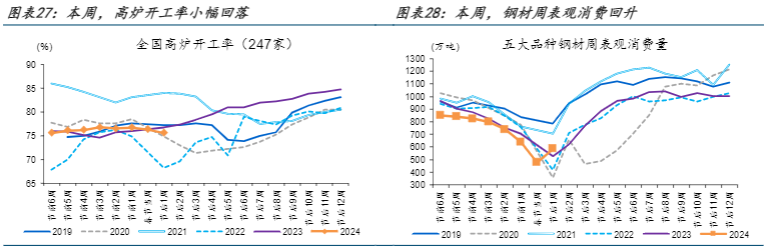

上游生产方面,钢材周表观消费回升、社会库存持续增加。本周(02月18日至02月24日),高炉检修数量增多,开工率较春节当周减少0.7%;但钢材需求启动,表观消费环比增加22.6%;对应钢材补库积极性延续,社会库存连续上涨、环比增加11.9%,是2022年、2023年农历同期的105.5%、105.8%。盈利方面,钢厂盈利率继续走弱、环比减少0.9个百分点,处于历史同期较低位置,或影响后续复工复产进度。

中游生产表现景气,汽车链开工率节后大幅反弹。本周(02月18日至02月24日),纯碱开工率持续增加、环比上涨1.2%。国内PTA供给微跌,开工率环比减少0.2%;但下游需求量节后回升,涤纶长丝开工率较节前一周显著提升、环比增加4.4%。此外,汽车半钢胎开工率季节性回升特征明显,较上周增加41.3个百分点,是2022年、2023年农历同期水平的3.1倍、1.9倍。

主要工业金属开工季节性增加、库存明显回升。本周(02月18日至02月24日),铝行业、铜杆开工率节后反弹、分别较节前一周增加4.3、23.4个百分点,是2022年、2023年同期的99.3%、131.3%。库存方面,电解铝、社铜库存显著抬升、分别较节前一周增加43.8个百分点至70.6万吨;69.9个百分点至32.4万吨、是去年同期的71.6%、77.2%。

建筑业方面,节后首周水泥产需恢复,但整体水平低于去年同期。本周(02月18日至02月24日),全国粉磨开工率较节前一周回升7.3个百分点至8.4%、低于去年农历同期0.5个百分点;水泥需求也有恢复,出货率较节前一周回升2.1个百分点至7.7%、低于去年农历同期2.8个百分点。产需整体偏弱,水泥库容比与较春节前小幅回落0.6%、是去年农历同期的92.2%;全国水泥均价节前一周回落0.4%,处于近年同期较低水平。

3、需求高频跟踪:地产销售降幅收窄,下游消费需求走势分化

节后首周全国新房成交面积改善,同比降幅有所收窄。本周(02月18日至02月24日),30大中城市商品房日均成交面积较去年农历同期减少47.3%,好于春节当周的-97.7%。分城市看,一线、二线、三线城市分别同比减少53.1%、60.2%、3.2%,均明显好于春节当周的同比-73.5%、-70.6%、-62.1%。上周(02月11日至02月17日),全国代表城市二手房成交面积季节性走弱幅度较大、较去年农历同期下降94.5%;其中一线城市同比降幅相对较小,较去年农历同期下降85.1%。

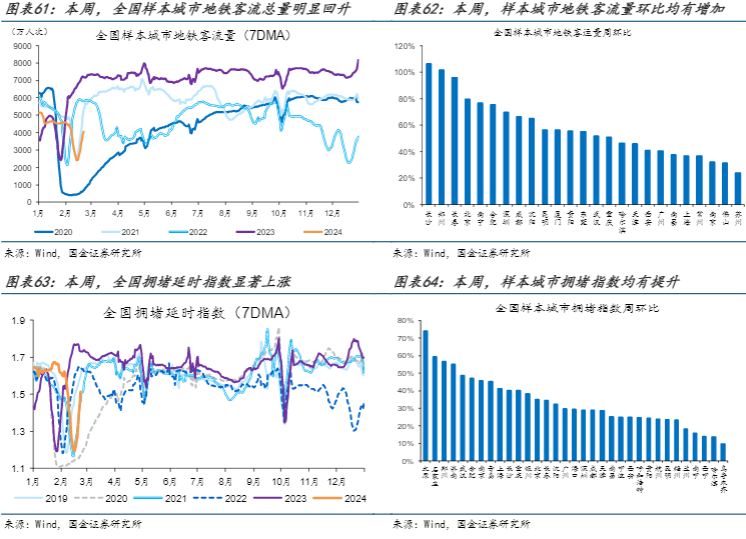

市内出行人数明显增多,地铁客流量、拥堵延时指数均有上涨。本周(02月18日至02月23日),全国样本城市地铁日均客流量大幅提升、较上周增加67.3%;其中长沙、郑州、长春等城市地铁客流涨幅较为明显,分别较上周增加105.9%、101.3%、95.5%。全国拥堵延时指数也呈现季节性回升特征、环比增加26.8个百分点,其中太原、石家庄、郑州等城市的市内拥堵提升程度较为明显,分别较前周增加74.1%、59.4%、56.6%。

【本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。】