2024信用债市场分析报告:投资机遇与风险考量

1.城投债:净融资同比下降,长久期品种占优

1.1.一级市场:城投债净融资同比下降,抢券火热

2024年6月1-16日,城投债净融资较2023年同期明显下降,一级抢券火热。6月1-16日,城投债发行2519亿元,同比减少1466亿元,净融资为277亿元,同比下降1803亿元。城投债抢券依旧火热,发行全场倍数3倍以上占比由67%略降至66%,2-3倍占比由18%上升至20%,1倍占比仅10%。

城投债3-5年、5年以上发行额占比均上升。6月以来,城投债发行期限5年以上占比为8%,高于5月的5%;3-5年占比为36%,高于5月的31%。发行利率方面,城投债1年以内、1-3年、3-5年和5年以上平均发行利率分别为2.04%、2.54%、2.83%和2.83%,较5月分别下降6bp、17bp、17bp和2bp。

6月11-14日,山东高速集团、河南交投、四川高速、厦门金圆投资、津城建和九龙江集团6家城投发行了5年以上债券。其中15年期“24鲁高速MTN006B”(2.79%)、7年期“24津投19”(3.4%),全场倍数在4倍及以上。

分省份看,6月以来山东、江苏、广东、湖南和浙江城投债净融资同比下降较多,在215-252亿元,其中山东区县级和市级、广东和湖南市级、浙江区县级净融资同比下降相对较多。

1.2.二级市场:3-5年AA(2)、5年以上AA+表现领先

6月11-14日债市震荡,长久期品种领先,信用债中高评级5年以上收益率下行幅度明显大于5年以内品种。城投债AA及以上评级1、3、5Y收益率下行1bp,而7Y收益率下行3-7bp,10Y收益率下行5-9bp。截至6月14日,城投债5年以内品种信用利差处于2018年以来0%-2%分位数。

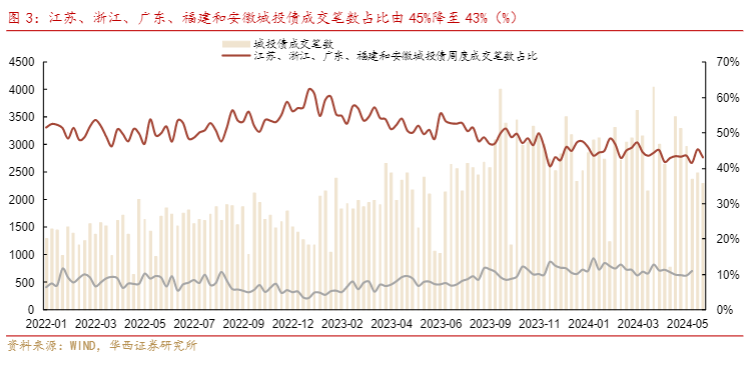

从二级成交看,城投债成交笔数仍处于低位,中长久期成交占比上升。分期限看,5年以上成交笔数占比上升2pct至4%,3-5年上升2pct至11%,2-3年成交占比由21%降至18%,1年以内占比由48%降至42%。分隐含评级看,AA+成交占比下降2pct至23%,AA(2)、AA占比分别持平于30%、22%。分省份看,江苏、浙江、广东、福建和安徽成交占比下降2pct至43%,而山东、湖南、河南和重庆成交活跃度上升。

分省份收益率表现看,弱区域城投债仍然领先,其中贵州、云南和天津收益率下行7-8bp,广西和青海收益率下行6bp,其余省份收益率大多下行4-5bp。分期限分隐含评级看,3-5年AA(2)、5年以上AA+收益率下行幅度领先。各省3年以内各评级收益率大多下行1-2bp,3-5AA(2)收益率下行4-6bp左右,5年以上AA+下行5-8bp左右。其中,天津和北京3-5年AA收益率下行幅度较大,天津5年以上AA和新疆5年以上AA(2)收益率分别下行16bp、19bp。

从存量债收益率看,截至6月14日,94%的城投债收益率在3%以下,其中82%的部分收益率在2.5%以下。各省分期限看,公募城投债1年以内收益率大多在2%-2.25%左右;1-2年AA及以上在2.1%-2.3%左右,弱省份1-2年AA(2)收益率也基本低于2.5%;2-3年收益率大多在2.2%-2.6%左右。发达省份3-5年各评级收益率在2.3%-2.7%左右,5年以上各评级收益率在2.5%-2.9%左右。

2.产业债:5年以上AA+、3-5年AA表现领先

2.1.一级市场:产业债3-5年和5年以上发行额占比上升

6月1-16日,产业债发行额同比下降,由于到期额降幅更大,净融资同比上升。6月1-16日,产业债发行2992亿元,同比减少257亿元,净融资为997亿元,同比增加322亿元。其中,非银金融、交通运输净融资规模较大,分别为326亿元、258亿元,公用事业、建筑装饰和综合净融资在96-156亿元。从发行倍数看,全场倍数3倍以上占比由45%下降至40%,2-3倍占比由17%略升至18%,发行情绪仍较热。

分期限看,产业债3-5年、5年以上发行额占比均上升,3-5年由5月的15%上升至21%,5年以上占比由13%升至15%,1年以内占比降幅明显。

相比城投债,产业债3-5年、1-3年发行利率明显更低。6月1-16日,产业债1年以内、1-3年、3-5年和5年以上平均发行利率分别为1.99%、2.43%、2.50%和2.63%,较同期限城投债分别低了6bp、12bp、33bp和21bp。

6月11-14日,国家铁路集团、中化股份均发行了30年和10年债券,浙江能源发行15年债券,福建能源、中国建筑、首创集团和烟台国丰投资均发行10年债券,发行全场倍数均超过2倍,其中15年期“24浙能源MTN002”(2.63%)、10年期“24中建MTN002”(2.63%),全场倍数超过4倍。

2.2.二级市场:5年以上AA+、3-5年AA表现领先

6月11-14日,中短期票据长久期品种和低评级收益率下行幅度领先,信用利差全线收窄。其中,AA及以上评级1、3、5Y收益率大多下行1-2bp,而7Y收益率下行6-9bp,10Y收益率下行3-6bp;AA-各期限收益率下行11-13bp。截至6月14日,中短期票据各品种信用利差处于2018年以来0-3%分位数。

从二级成交看,产业债成交笔数下降,中长久期成交占比上升,其中3-5年占比由10%上升至13%,5年以上占比由6%上升至7%。对于5年以上品种,成交最活跃的是10年期新券(发行2个月内)和7-10年老券。分主体看,陕煤化9.7年中票低估值7bp以2.92%成交,山西焦煤集团9.85年债券低估值3bp成交于2.68%-2.7%,诚通控股7-15年债券多数低估值2-3bp成交。

分行业收益率表现看,存量公募债超过1000亿元行业中,有色金属、化工、综合、房地产和煤炭行业表现相对领先。分期限分隐含评级看,5年以上AA+、3-5年AA收益率下行幅度领先。其中,各行业5年以上隐含评级AA+收益率大多下行6-7bp左右,综合、房地产3-5年AAA以及采掘5年以上AA+收益率下行8-9bp。

3.银行资本债:关注成交突然活跃的老券

3.1.一级市场:成都银行新发二级资本债票面利率再创新低

2024年6月11-14日,肥西农商行、成都银行、宁波通商银行分别新发1只5+5二级资本债,发行额分别为2、43、14亿元,发行票面利率为5.05%、2.39%、2.6%。其中,成都银行发行的二级资本债,票面利率再创城农商行新低。

2024年以来,银行二级资本债发行4691亿元,净融资1803亿元,较2023年同期下降240亿元。不过今年以来银行永续债发行放量,合计发行2650亿元,净融资1850亿元,同比增加1415亿元。

从批文情况来看,目前已批复未发行的银行资本债1.28万亿元、TLAC债1300亿元。截至2024年6月16日,已通过国家金融监管总局或地方金融监管局发行批复、但尚未发行的银行资本债共1.28万亿元,其中国有行、股份行占大头,分别有7240、3290亿元,城商行有1863亿元,农商行有390.1亿元。其中,城农商行中,江苏银行、杭州银行、成都银行、重庆农商行待发行规模较大,后续可以关注。

3.2.二级市场:低等级品种表现继续占优

2024年6月11-14日,银行资本债收益率普遍下行,信用利差收窄,低等级品种表现继续占优,2Y AA及以上品种信用利差收窄幅度较小。具体来看,2024年6月11-14日,银行资本债收益率普遍下行,其中1-3Y AA及以上品种表现相对较弱,收益率下行幅度均在2bp以内,而AA-低等级收益率下行4-13bp。整体信用利差收窄,2Y AA及以上品种收窄幅度均在1bp以内,其余品种信用利差则压缩2-13bp。其中,低等级品种表现继续占优,信用利差收窄4-13bp,4Y AA-永续债利差收窄13bp。

从银行资本债与同期限商金债的品种利差来看,2-3Y AA及以上等级银行资本债收益率下行幅度不及商金债,品种利差小幅走扩0-2bp。其余品种利差则均收窄,其中1Y AA-银行资本债和4Y AA-银行永续债收窄幅度较大,在6-13bp之间。

从银行资本债与同期限产业债、城投债的利差来看,1-2Y AA及以上银行资本债表现要弱于同期限中短期票据,相对利差走扩1-2bp,3-5Y则多小幅收窄1-2bp。AA-品种相对利差收窄幅度较大,1-4Y收窄2-9bp。整体来看,AAA-银行资本债相对信用债的票息优势有所提高,但是AA-的相对性价比在下降,1-3Y AA-二级资本债相对同期限中短期票据的利差已经不到20bp。

成交方面,2024年6月11-14日,大行资本债成交期限依然主要集中在长久期,并且有一定的拉久期现象。尤其是股份行,4-5年成交占比相较前一周大幅上升至60%以上,而中短久期成交冷清。国有行二级资本债和永续债有所分化,二级资本债成交进一步拉久期,主要体现为3-5年成交占比上升9pct至52%,而2-3年占比从30%降至22%。而国有行永续债成交向1年以内集中,占比上升10pct至31%,而4-5年占比下降11pct至37%。

策略上来看,长久期大行资本债成交活跃且有成交惯性,依然是重要的参与品种,主选4-5年券,尤其是近期新发券,往往会成交比较频繁。另外,从性价比的角度来看,1-2Y短久期银行资本债已经连续两周表现偏弱,收益率下行幅度不及信用债,后续可能走出“补涨”行情。

城农商行方面,成交活跃的主体依然集中在大型城农商行,如江苏银行、宁波银行、北京银行和广州农商行,周度成交笔数比较靠前,如江苏银行、宁波银行单月有30多笔成交,基本每日都有交易。其余银行方面,6月以来成交增加比较显著的是重庆银行和南海农商行,6月前半月成交笔数分别为28笔、15笔,其中南海农商行主要是交易新券行情,而重庆银行交易的均为老券。对于成交突然活跃的老券,成交持续时间不是太长,或存在一定的波段操作机会,可以关注。例如郑州银行2.5年左右永续债,5月成交活跃度大幅提升,维持了3周左右,6月以来的两周均无成交,不过成交的这三周里多为明显低估值成交。

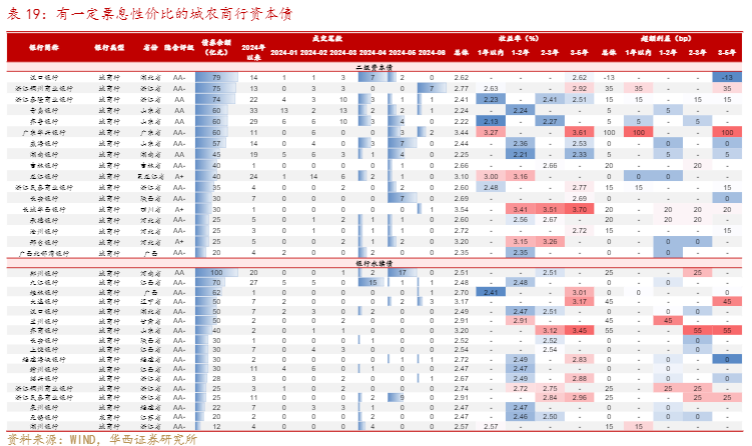

另一方面,结合成交、收益率和超额利差(与同期限同等级二级资本债/银行永续债收益率曲线的利差),我们筛选出近期在二级市场有成交,截至2024年6月14日存量债余额在10亿元以上,且绝对收益率较高或者有相对性价比的城农商行。其中,二级资本债可以关注1年以内稠州银行、1-3年承德银行等,有一定票息且20-35bp的超额利差。银行永续债方面,可以关注2-3年郑州银行、1-2年稠州银行、1年以内湖州银行等,也均有一定的性价比。

本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。