2024年城投参与收储政策影响分析报告

1.聊聊“城投参与收储”的几个关注点

1.1城投过去是否参与过收储?

2024年5月17日,央行宣布成立保障性住房再贷款,支持地方国有企业以合理价格收购已建成未出售商品房,此举将有力支持地产去库存。当前我国房地产库存量已达到历史高点,截至今年4月累计待售面积达到7.46万亿平,超过2016年初的7.39万亿平;住宅面积累计库存达到3.9万亿平,接近历史峰值,地产去库存的重要性日益凸显。我们预计未来地方城投公司将在收储住房、去化库存进一步发挥作用。

2022年下半年,全国各地便出现收购存量房源作为保障房或人才公寓以进行城投收储的探索。其中,郑州市的河南郑地住房租赁有限公司在2022年7月首次公开招标收购存量房源,以用于人才公寓项目;而济南城市发展集团则在市政府安排部署下,在济南市区范围内收购存量房源用于租赁储备住房。此外,湖州市、新疆阿勒泰等地区也在当年内发布公告鼓励国有企业进行存量房收购,对城投平台收储存量房以转作其他用途这一模式开始探索与拓展。在该阶段,城投收购存量房的资金来源主要为自筹,地方政府也可能给予一定购房补贴,例如2023年3月洛阳国晟集团负责为收购中心城区商品房筹资资金,市政府对其按200元/平方米进行一次性专项购房补助,并按照每年3%的贴息标准补贴5年。

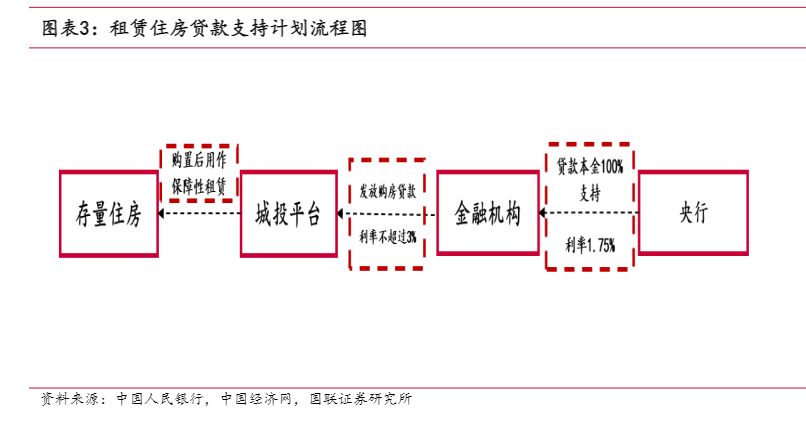

2023年2月10日,中国人民银行印发了《关于开展租赁住房贷款支持计划试点有关事宜的通知》,引导金融机构向重庆、济南、郑州、长春、成都、福州、青岛、天津8个城市提供贷款支持,试点市场化批量收购存量住房。该方案下主要由试点城市的市级城投平台及其子公司向金融机构申请贷款,并负责相应存量房收购及运营;而经过审核后金融机构可获得央行对应资金支持,利率为1.75%。该政策为消化当地存量住房发挥了积极作用。直到今年5月17日,央行明确设立了3000亿元保障性住房再贷款,原来的租赁住房贷款支持计划1000亿元的额度包含在保障性住房再贷款中,已发放的再贷款资金利率和期限保持不变,8个试点城市的政策与全国政策保持一致。至此,城投收储进入保障性住房再贷款支持的新阶段。

1.2城投收储有哪些模式?

1.2.1商品房收储根据上文介绍,城投平台可收购新建商品房用作租赁储备房源、人才公寓等。按资金来源区分,可将其分为自筹资金(包含政府援助)、政策性贷款、其他来源三种形式。其中自筹资金模式即城投平台在地方政府安排下,面向社会公开招标购买存量商品房,用于保障房等,其对标的位置、户型等都有明确要求;除此之外城投平台也可以通过参股房地产企业、收购其项目资产等形式获得商品房。而政策性贷款则来自2023年租赁住房贷款支持计划、以及符合国家棚改项目的贷款等,通过上级城投平台向央行指定金融机构申请专项贷款,下发给子公司进行具体项目收购。城投平台还可以通过建立纾困基金、吸引社会资本用作危困房企接盘项目。

1.2.2二手房收储城投平台还可以通过收购二手房进行收储,该方式主要受地方政府安排,支持配合居民实现“以旧换新”政策。城投平台通过直接收购、“旧转保”等形式进行收储。直接收购模式下,城投平台受政府安排对市民存量住房进行集体收购,收购方委托第三方专业机构价格评估后,鼓励居民购买改善性新建商品住房,最后与居民方洽谈并签约过户。例如郑州市4月1日发布的“以旧换新”政策文件,业主可直接去政府指定的平台登记卖房,相关国企及其对应政府实现从居民手中收购旧房。

“旧转保”模式目前推行较少,由广东肇庆市在2024年4月首次推出。与城投平台直接收购的区别在于收购平台不直接购买二手房,而是支付一定年限的租金进行统租,其房屋用于保障性租赁住房或公租房运营。

1.3哪些地方可能较快推进收储政策?

2024年以来各地方政府关于推动地方国有企业收购存量房的公告出台更加密集,据我们统计至少有25座城市或地区发布了收购存量住房的相关通告。2024年5月17日之后,随着央行宣布设立保障性住房再贷款项目支持地方政府直接收储商品房,部分地区在通告中加入“探索引导国有企业收购商品房”等表述,例如江山市、淮南市等;其余地区则以鼓励国企收购二手房为主。2024年6月12日保障性住房再贷款工作推进会上,明确3000亿元保障性住房再贷款额度先到先得,收购对象严格限定为房地产企业已建成未出售的商品房,因此后续地方政府或将加快申请保障性住房再贷款,为当地城投平台收储商品房提供资金优势。

我们总结了2022年以来公告中关于收储存量房的主体城市,并结合2023年《关于开展租赁住房贷款支持计划试点有关事宜的通知》试点的八个城市,最终汇总了14个收储政策推进可能较快的一、二线城市:郑州、重庆、长春、成都、武汉、天津、苏州、青岛、昆明、济南、杭州、福州、南京以及广州。进一步与“全国主要大中城市商品房住宅出清周期情况表”对照发现,其中郑州、福州的地产出清周期超过36个月,其地产去化缓慢,可能需要加快城投收储进展;大部分城市出清周期处于18-36个月之间,去化有一定压力,但随着收储方案不断推进,其地产库存情况可能边际改善。

1.4收储政策下城投公司现金流或将改善

从收储角度看,保障性住房再贷款政策中要求“城市政府选定地方国有企业作为收购主体;该国有企业及所属集团不得涉及地方政府隐性债务”等,因此无隐债且符合地方政府要求的城投平台有望成为本轮收储主力,进而获得更多业务与发展空间。从被收储角度看,本轮收储商品房“对不同所有制房地产企业一视同仁”,除了民营房地产企业外,市、区级城投平台均可能受本轮收储影响,其滞销存量资产有望得到处置,进而对其现金流产生正向影响。因此,我们以14个收储进展可能较快的主要城市为样本,对其近三年城镇住宅用途拿地前列的市/区级城投公司进行统计汇总。这类城投企业商品房库存相对更多,更容易转为保障房,随着地方收储的持续推进,有望从中获益。

2.本周信用事件与收益率图谱

2.1本周重点信用事件

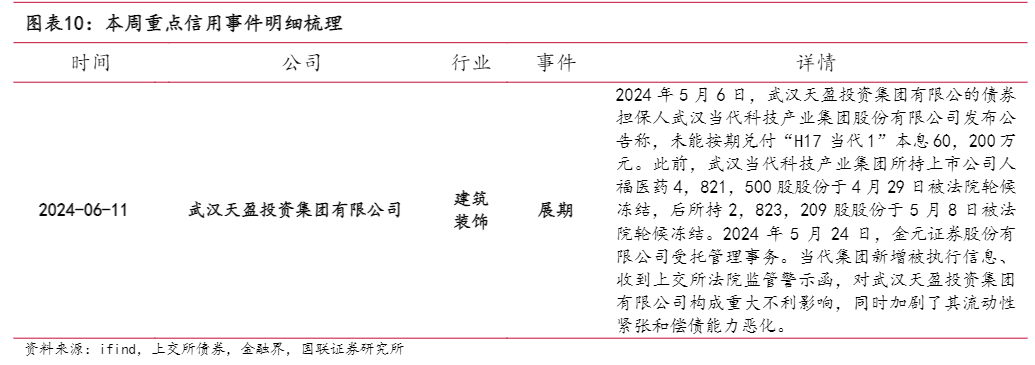

信用事件方面,本周(2024.06.10-2024.06.14)有一家主体发生实质违约,为武汉天盈投资集团有限公司。

2.2收益率图谱

城投债:本周隐含评级AA+级和AA级的城投债,1年及以下收益率在2.07%-2.22%左右,1-2年期收益率在2.18%-2.29%左右,2-3年期收益率在2.26%-2.38%左右,3-5年期收益率在2.35%-2.49%左右。

分省份来看,黑龙江、辽宁、宁夏、内蒙古和陕西等省份的部分期限城投债收益率在3%-3.25%左右,广西、甘肃和贵州等省份的部分期限城投债收益率在3.25%-3.5%左右。

产业债:目前民企产业债的风险收益性价比偏低,建议积极配置国企产业债。本周隐含评级为AA+级和AA级的国企产业债,1年及以下收益率在2.21%-2.51%左右,1-2年期收益率在2.30%-2.72%左右,2-3年期收益率在2.38%-2.56%左右,3-5年收益率在2.49%-2.64%左右。产业债:目前民企产业债的风险收益性价比偏低,建议积极配置国企产业债。本周隐含评级为AA+级和AA级的国企产业债,1年及以下收益率在2.21%-2.51%左右,1-2年期收益率在2.30%-2.72%左右,2-3年期收益率在2.38%-2.56%左右,3-5年收益率在2.49%-2.64%左右。

分行业来看,本周轻工制造0-1Y期产业债收益率最高,其中1年及以下期限收益率在2.80%-3.96%左右。此外房地产、社会服务、综合和纺织服饰行业收益率也排名靠前,收益率在2.16%-3.29%之间。

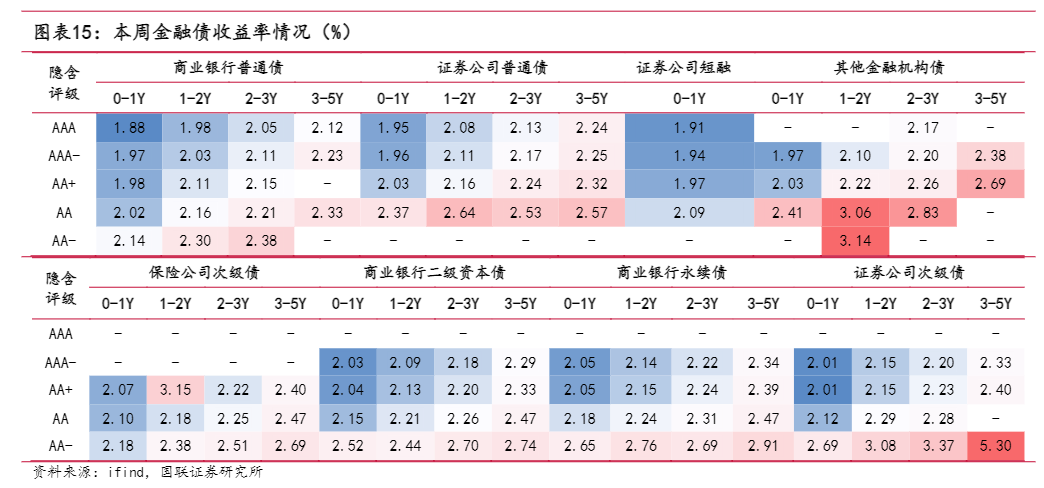

金融债:金融机构普通债方面,1年及以下的AA+级商业银行债和证券公司普通债,收益率分别为1.98%和2.03%;1年以上AA+级商业银行债和证券公司普通债,收益率在2.11%-2.32%之间。金融机构次级债方面,我们整体认为商业银行的信用风险较为可控,在安全性和收益上兼备,1年以上商业银行二级资本债收益率AA+级收益率在2.13%-2.33%之间,AA级在2.21%-2.47%之间;1年以上商业银行永续债收益率AA+级收益率在2.15%-2.39%之间,AA级在2.24%-2.47%之间。

3.信用债市场回顾

3.1一级市场

3.1.1发行规模——信用债发行量和净融资额环比减少,城投债发行量和净融资额发行量环比减少本周信用债发行2594.24亿元,环比减少9.38%,偿还1352.83亿元,环比增加6.62%,净融资1251.42亿元,环比减少21.48%;城投债发行1042.55亿元,环比减少11.69%,偿还600.78亿元,环比减少9.441%,净融资441.78亿元,环比减少14.57%。

分类型来看,金融债、产业债和城投债本周发行总量分别为544亿元、1561.7亿元和1042.55亿元。分等级来看,高等级、中等级和低等级信用债本周发行总量分别为1777.21亿元、590.57亿元和226.46亿元,占比分别为68.51%、22.76%和8.73%。

3.1.2发行利率——本周加权票面利率与票面-投标下限空间呈上升趋势本周加权票面利率呈上升趋势。本周信用债加权票面利率为2.45%,较上周上升4BP。从债券发行主体来看,城投债发行成本有所上升,产业债发行成本有所上升。本周城投债票面利率为2.57%,较上周上升3BP,产业债票面利率为2.41%,较上周上升3BP,城投-产业息差为15.64BP。

本周信用债整体票面-投标下限空间上升,投标情绪较上周有所下降,产业债票面-投标下限空间上升,城投债的票面-投标下限空间有所下降。本周信用债票面利率-投标下限为45.23BP,较上周上升14.56BP。5日平均票面利率-投标下限为33.4BP,较上周上升1.4BP。发行主体方面,产业债票面-投标下限为30.93P,较上周上升0.66BP,城投债票面-投标下限为56.48BP,较上周上升25.49BP。评级方面,本周低等级、中等级和高等级票面-投标下限分别为46.93BP、24BP和38.36BP,较上周分别变动16.18BP、7BP和6.84BP。发行期限方面,1年以下、1-3年、3-5年和5年以上票面投标下限分别为25.96BP、53.85BP、50.18BP和52.52BP,较上周分别变动0.09BP、30.29BP、19.92BP和17.44BP。

3.1.3发行进度——本周协会审批进度变快本周协会审批进度变快。本周协会11只债券完成注册,完成注册规模为100.1亿元,较上周增加24.6亿元。城投债方面,本周协会共有7只债券完成注册,完成注册规模为65.3亿元,较上周增加29.8亿元。

3.2二级市场

3.2.1成交量——信用债成交热度较上周下降本周信用债总成交量为4622.35亿元,环比下降10.52%。债券种类方面,产业债与城投债的成交总计分别2348.04亿元和2274.31亿元,环比下降9.08%和下降11.96%。分评级来看,本周低等级、中等级和高等级产业债的总成交量分别为25.31亿元、175.25亿元和2143.76亿元,低等级、中等级和高等级城投债总成交量分别为379.97亿元、776.97亿元和1114.86亿元。

3.2.2信用利差——本周城投债利差大部分较上周收窄总体来看,城投债利差绝大部分较上周收窄,AAA、AA+、AA级城投债信用利差较上期分别变动了-2.61bps、-2.71bps和-3.52bps。

各行业不同评级信用利差大部分收窄。国企产业债行业大部分收窄,其中轻工制造和计算机收窄最微弱,分别收窄了1.52bps和1.96bps,纺织服饰和农林牧渔收窄最明显,分别收窄了7.38bps和5.87bps;民企产业债行业利差大部分收窄,建筑材料和公用事业走阔最明显,分别走阔了4.06bps和1.73bps,农林牧渔和商贸零售收窄最为明显,分别收窄了13.81bps和13.49bps。

分省份来看,不同省市城投债信用利差绝大部分收窄。青海省和陕西省收窄最为明显,分别收窄了8.57bps和6bps。分重点城市来看,遂宁市、营口市收紧最为明显,分别收紧了13.49bps和13.21bps;石河子市走阔最为明显,走阔了1.54bps。

3.2.3成交异常——本周产业债高估值成交个券多于低估值成交,城投债高估值成交个券多于低估值成交除去2个月以内到期、估值偏离小于100BP的债券,在信用债窄幅口径(企业债+公司债+中票+短融+PPN)下,本周产业债高估值成交债券数量为233只,房地产和建筑装饰高估值成交个券最多,分别有66只和33只;产业债低估值成交债券数量为122只,房地产和综合低估值成交个券最多,为111只和8只。

本周城投债高估值成交债券数量为1539只,建筑装饰和综合高估值成交个券最多,分别有751只和373只;城投债低估值成交债券数量为58只,建筑装饰和房地产低估值成交个券最多,为33只和11只。

从历史政策看,2022年下半年,全国各地开始探索城投收储模式,在该阶段城投资金来源主要为自筹,地方政府可能给予一定购房补贴。2023年2月,央行设立租赁住房贷款支持计划,为8座城市试点市场化批量收购存量住房。直到今年5月17日央行设立保障性住房再贷款,原贷款支持计划被包含其中,至此,城投收储进入保障性住房再贷款支持的新阶段。

城投收储有哪些模式?城投平台收储可以分为收购新建商品房和二手房两种。

(1)收购新建商品房的模式可按资金来源区分,分为自筹资金、政策性贷款与其他来源。其中自筹资金模式包括公开招标、参股、收购等方式;政策性贷款包括租赁住房贷款支持计划与棚改贷款等。

(2)收储二手房方面,城投平台主要受地方政府安排,支持配合居民实现“以旧换新”政策,通过直接收购、“旧转保”等形式收购居民二手房。

哪些地方可能较快推进收储政策?2024年以来关于推动地方国有企业的收储公告更加密集,据我们统计至少有25座城市或地区发布了收购存量住房的相关通告。随着保障性住房再贷款项目设立,部分通告中加入“探索引导国有企业收购商品房”等表述。我们通过统计各城市住房出清周期,发现郑州、重庆等14个一二线城市出清周期处于18-36个月,存在一定压力,或可称为较快推进收储的城市。

城投参与收储影响几何?从收储角度看,无隐债且符合地方政府要求的城投平台有望成为本轮收储主力,进而获得更多业务与发展空间。从被收储角度看,市、区级城投平台均可能受本轮收储影响,其滞销存量资产有望得到处置,进而对其现金流产生改善作用。我们以14个收储进展可能较快的主要城市为样本,筛选出近三年城镇住宅用途拿地前列的市/区级城投公司,其有望在地方收储中收益。

本周信用事件与收益率图谱跟踪期内(2024.06.10-2024.06.14)有一家主体发生实质违约。收益率图谱:隐含评级AA+级和AA级,城投债,1-2年在2.18%-2.29%,2-3年在2.26%-2.38%; 国 企 产 业 债 ,1-2年在2.30%-2.72%,2-3年在2.38%-2.56%;银行二永债,1-2年在2.13%-2.24%,2-3年在2.20%-2.31%。➢本周信用债市场回顾一级市场:本周信用债发行量和净融资额环比减少,城投债发行量和净融资额发行量环比减少。发行利率方面,本周信用债加权票面利率为2.45%,较上周上升48BP,城投债票面利率为2.57%,较上周上升3BP,产业债票面利率为2.41%,较上周上升38BP,城投-产业息差为15.64BP。二级市场:本周信用债总成交量为4622.35亿元,环比上升10.52%。

信用利差方面,AAA、AA+、AA级城投债信用利差较上期分别变动了-1.56bps、-1.14bps和-2.1bps。成交异常方面,本周产业债高估值成交债券数量为233只,低估值成交债券数量为122只;城投债高估值成交债券数量为1539只,低估值成交债券数量为58只。

4.风险提示

收储政策推进不及预期;房地产政策不及预期。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)