2024建筑装饰行业新趋势报告

1. 投资聚焦

当前经济复苏动能偏弱,预计后续政策整体仍将维持宽松,但“下猛药”可能性较小,注重“固本培元”,下半年固定资产投资仍将保持低增长。总量平稳背景下重点关注三条主线:1)远行:专业工程企业出海潜力大。新兴国家城镇化工业化加速,国内制造业龙头加快走出去,带动海外专业工程需求保持高景气。中国专业工程龙头充分享受国内工程师红利与丰富项目应用场景,与海外竞争对手相比掌握较多核心技术工艺,且具有工期短、效率高、成本低等显著竞争优势,未来加速“走出去”发展潜力巨大,成长空间广阔。2)重塑:建筑央企估值重塑。长期看建筑央企市占率加速提升,持续稳健增长能力强,“一利五率”考核下经营质量有望改善。央企加大力度开拓战略新兴产业,打造第二增长曲线,优化商业模式,同时在“新国九条”等政策引导下有望加强市值管理,重视投资者回报,未来分红率有望提升,估值体系有望加快重塑。短期看Q3基建资金面改善叠加低基数,央企业绩有望加速,估值亦有修复动力。

3)新生:地产链龙头估值修复。4月政治局会议标志地产政策转向,5月中旬以来供需重磅政策陆续出台。供给端政策为产业链注入资金有望修复相关企业资产负债表,需求端政策有望提振销售预期。供需两端政策齐发力有望加快新开工及投资端筑底。地产链龙头“剩者为王”,未来市占率有望不断提升,之前普遍跌幅深,估值处于历史极低区间,预期极低,政策转向及后续不断加码有望驱动估值修复。重点推荐和关注:1)制造业工程出海推荐化学工程龙头中国化学、水泥工程龙头中材国际、软土地基龙头上海港湾、冶金工程龙头中钢国际;2)低估值央国企龙头中国电建、中国中铁、中国铁建、中国交建、中国能建、中国建筑国际;3)地产链央企龙头中国建筑;装饰龙头金螳螂、亚厦股份;房建设计龙头华阳国际、钢结构龙头鸿路钢构。

2. 行业回顾与展望

2.1. 货币金融政策环境:经济复苏动力偏弱,政策预计维持宽松趋势

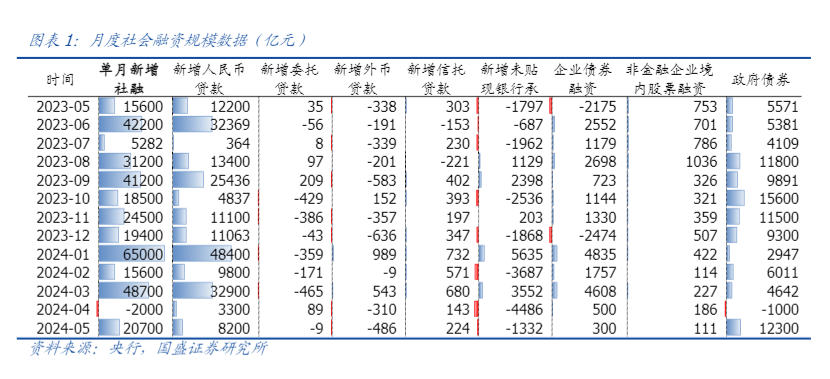

5月信贷规模不及预期,货币政策有望保持宽松。5月新增社融2.1万亿,同比多增5100亿元,略超预期、低于季节性。5月新增人民币贷款9500亿元(图表2),同比少增4100亿元,低于预期1.02万亿,也明显低于季节性(近三年同期均值为1.58万亿),其中:1)居民短期贷款/中长期贷款分别增加243/514亿元,同比少增1745/1170亿元,居民短期贷款和中长期贷款均明显少增,指向地产、消费等需求不足的问题仍突出。2)企业短期贷款/中长期贷款/票据融资分别减少1200亿元/增加5000亿元/增加3572亿元,同比分别多减1550亿元/少增2698亿元/多增3152亿元,企业短期贷款、中长期贷款均不同程度走弱,主要因实体融资意愿偏弱、财政投放偏慢。3)政府债券新增1.23万亿,同比大幅多增6729亿,是社融的主要拉动项。根据我们搭建的基建社融资金测算框架,5月社融投入基建资金约10473亿元,同比多4552亿元,同增77%,增量主要来自政府债券。展望后续,当前经济复苏动力偏弱,政策重心已转向稳地产、稳需求,预计货币端宽松仍为大趋势,降准降息可期。

2.2. 固定资产投资:预计下半年保持低增长,2024年增速为3.8%

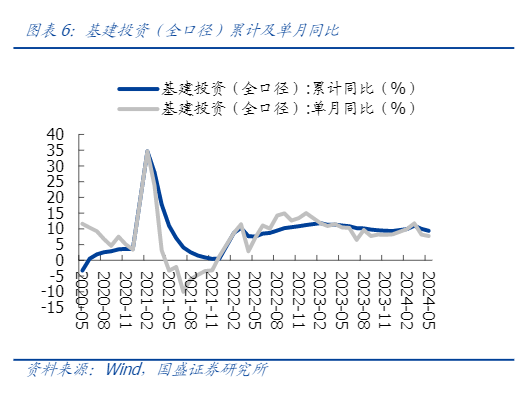

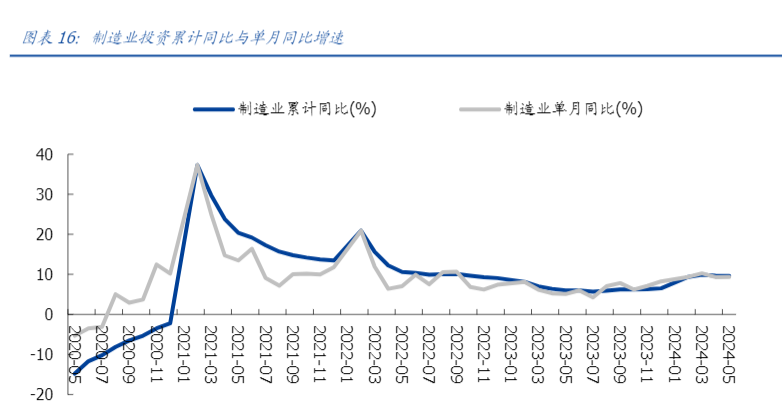

预计2024年固投增速约3.8%。2024年1-5月固定资产投资同比增长4.0%,5月单月增长3.4%,较4月放缓0.15个pct。其中5月单月基建投资(全口径)增长7.7%,较4月放缓0.5个pct;制造业投资增长9.4%,较4月小幅提升0.04个pct;地产投资同比下滑11.0%,降幅较4月扩大0.5个pct。下半年预计政策注重“固本培元”,强刺激可能性较小,预计固投总量保持低增长,全年增速预计3.8%。基建投资:预计2024年全口径基建投资增长约7%。2024年1-5月基建投资(全口径)同比增长9.4%,主要受电力投资高景气带动。Q2以来增速有所放缓,预计主要与特别国债、专项债发行偏慢、地方化债监管仍然严格有关。展望后续,特别国债以及专项债预计将加快落地,有望缓解地方政府资金压力,为下半年基建资金提供一定支撑,但整体缺乏弹性,我们预计2024全年基建投资(全口径)增速约7%。房地产投资:预计2024年房地产投资增速约-10%。2024年1-5月地产投资同比-10.1%,单月同比下滑11.0%,降幅较4月扩大0.5个pct。2024年以来上半年地产政策持续发力,但需求端恢复动力仍然偏弱。当前政策重心已转向稳地产、稳需求,后续增量政策值得期待,全年地产投资有望筑底,预计同比下滑10%。制造业投资:预计2024年增长约9%。2024年1-5月制造业投资同比增长9.6%,较14月小幅回落0.1个pct,单月增速9.4%,与4月基本持平,维持较强韧性,预计与设备更新以及出口带动有关,设备工器具购置投资同比增长17.5%,贡献明显。展望全年,制造业投资有望维持较强韧性,全年增速约9%。

2.3. 基建投资:增速小幅回落,Q3资金面有望改善

5月基建增速小幅回落。2024年1-5月基建投资(全口径)同比增长9.4%,较前值回落0.6个pct,5月增长7.7%,较4月回落0.5个pct,预计与特别国债、专项债发行仍然偏慢(前五月发行量占全年计划的30%)、地方化债监管仍然严格有关。细分来看,5月单月电热气水供应同增17.7%(前值20.7%),电力投资今年保持高景气;交通仓储邮政同增3.7%(前值8.8%),增速回落明显,主要受道路运输业投资增速下行影响;水利环境与公共设施管理同降2.7%(前值-3.6%),降幅有所收窄,细分领域表现分化,水利投资维持高景气,公共设施管理投资持续下滑。全年基建投资(全口径)预计增长7%。2024年5月经济数据显示当前经济压力仍存,2024年政策大方向预计偏扩张,中央财政资金支持有望保持强度,下半年特别国债以及专项债加快落地,有望缓解地方政府资金压力,支撑基建投资保持较高强度,我们预计2024全年基建投资(全口径)增速约7%。

2.4. 地产投资:投资端压力仍存,全年有望逐步筑底

地产投资跌幅扩大,销售边际小幅改善。1-5月地产投资同比下降10.1%(前值-9.8%),跌幅持续扩大;当月同比下滑11.04%,较上月扩大0.5个pct。5月单月地产销售额同比-26.4%(前值-30.4%)、销售面积同比-20.3%(前值-20.2%)、新开工面积同比-22.7%(前值-14.0%)、竣工面积同比-18.4%(前值-19.1%)、资金到位金额同比-21.8%(前值-21.3%),投资、开工、资金到位指标较上月跌幅继续扩大,竣工及销售额降幅收窄,但跌幅仍深。整体看地产景气仍在探底,销售低迷与融资压力下房企拿地及新开工意愿不足,基本面改善仍有待地产优化政策进一步发力。全年地产投资预计同比下滑10%。上半年地产政策持续发力,如明确取消全国层面房贷利率政策下限、下调房贷首付款比例和公积金贷款利率、拟设立保障性住房再贷款等一系列地产金融组合拳以及多地对限购政策进行优化,但需求端恢复动力仍然偏弱。当前政策重心已转向稳地产、稳需求,6.9国常会要求“继续研究储备去库存、稳地产举措”,指向稳地产后续仍有增量政策值得期待。展望全年,地产投资有望逐步筑底,预计2024年同比下滑10%。

2.5. 制造业投资:韧性较强,设备更新带动明显

制造业投资维持韧性,设备更新带动明显。2024年1-5月制造业投资同比增长9.6%,较1-4月回落0.1个pct,较2023全年提速3.1个pct;5月单月增长9.4%,较4月提升0.04个pct,维持较强韧性。具体细分行业看,1-5月铁路、船舶、航空航天和其他运输设备制造业同比增长34.7%,增速最快;其次为食品制造业和造纸及纸制品业,分别同比增长29.7%/22.5%。从分行业投资增速变化看,运输设备、食品加工、医药制造业投资增速提升较多。此外,高技术制造业投资方面,1-5月同比增长10.4%,较1-4月提升0.7个百分点,高于制造业整体0.8个百分点。全年制造业投资预计同比增长9%。制造业投资韧性较强,主要与政策支持、出口回升带动有关,设备工器具购置投资同比增长17.5%,设备更新带动作用明显。预计2024年下半年制造业投资有望继续保持景气,全年增速约9%。

2.6. 海外工程:需求趋势向好,出海潜力大

境外工程需求向好,海外工程市场潜力大。2024年1-4月我国对外承包新签合同额625.7亿美元,同增5.6%;对外承包完成营业额441.3亿美元,同增5.1%。受益第三届“一带一路”峰会召开,双边合作持续深化,推动多个标志性工程落地,国际工程企业加快推进项目落地与实施,收入转化加速。当前南亚、东南亚、中东、非洲等新兴国家城镇化、工业化显著提速,基建、地产景气较高,水泥钢铁类基础建材、化工品、金属、能源电力等产能建设需求旺盛,我国国际工程企业建造优势显著,海外市场开拓潜力大。

3. 专题一:专业工程龙头出海大有可为

3.1. 需求端:新兴国家城镇化、工业化加速,中国优势产能输出

3.1.1. 新兴国家城镇化、工业化加速东南亚、非洲、印度、中东等新兴国家及地区近年来处于经济快速发展期,城镇化和工业化进程显著提速,我们认为主要原因有:1)这些区域普遍人口众多,老龄化程度较低,内部消费市场空间广阔,城镇化、工业化发展潜力足,同时完善税收及招商引资政策,吸引外国产业资本加大投资。2)中国国内传统制造业因成本上升,叠加供给侧改革及节能环保等政策约束,部分中低端产能外溢至这些区域。3)由于中美贸易摩擦及全球政治经济形势变化,为避免高额关税和分散产业链风险,部分中国或者其他国家制造业产业链向东南亚等地转移。4)大宗商品价格持续上涨,部分资源国(如俄罗斯、中东等)显著受益,延伸资源品产业链及完善国内产业布局需求大幅提升。预计未来这些因素还将强化,推动新兴国家和地区城镇化、工业化进一步加速。

3.1.2. 中国优势产能加速输出,进一步拉动海外工程需求当前我国水泥、钢铁、石化等领域产能均存在过剩现象,化解国内产能过剩问题,一方面依赖国内需求提振、清退落后产能,另一方面也可将产能输出海外,匹配海外日益增长的城镇化和工业化需求。当前部分传统制造业龙头加速海外产能扩张步伐。水泥领域:水泥龙头加速布局海外市场,已取得突出成效。近年来我国水泥企业加速推动出海业务,据水泥大数据研究院统计,截至2023年底,国内水泥企业海外熟料产能已扩张至6465万吨,同比增长35%。截至2023年底,中资企业在海外已投产运营多达62条水泥熟料生产线,主要集中在东南亚、中亚及南非等地区;其中印度尼西亚、乌兹别克斯坦、老挝、缅甸等地的产能较多。从公司层面看,据中国水泥网数据,2023年西部水泥海外在建产能最多,主要分布在埃塞俄比亚、乌兹别克斯坦、莫桑比克、乌干达,其次为海螺水泥/红狮集团/华新水泥。2023年水泥龙头西部水泥、海螺水泥、华新水泥等公司海外业务普遍取得较快扩张速度,其中西部水泥2023年海外收入27.7亿元,同比大幅增长145%,海外水泥收入占比达31%,海外业务重点集中在非洲莫桑比克、刚果(金)、埃塞俄比亚等地。钢铁领域:海外收入普遍快于国内,龙头有望持续加大海外投资设厂。当前钢铁龙头公司已积极重视海外业务,推动钢铁出口,海外收入增速普遍高于国内。部分龙头钢企已推动海外设厂,其中宝钢股份已在印度、印尼、韩国设立了加工中心,在欧洲和美国拥有16家激光拼焊工厂;2023年5月,宝钢股份公告与沙特阿拉伯国家石油公司和沙特公共投资基金共同投资设立合资公司,其中宝钢股份出资约30亿元,持有合资公司50%股权。项目将建设年产250万吨直接还原铁、167万吨钢、150万吨厚板的绿色低碳厚板工厂,计划在2026年底投入运营,主要应用于中东北非地区的油气、造船、海工和建筑行业。敬业集团2020年3月收购英国第二大钢铁企业—英国钢铁公司。德龙集团印尼德信钢铁项目2018年4月开始施工,2020年3月投产,仅6月即实现盈利。且德龙集团在2022年提出目标3年内逐步实现海外年产2000万吨钢、1500万吨焦的规划目标。石化领域:“三桶油”持续推动“一带一路”能源合作项目落地。截至2023年,我国先后与有关国家签署了100多份合作协议,与38个成员国建立“一带一路”能源合作伙伴关系。“三桶油”是上述合作落实的重要主体,通过投资、贸易、工程服务和产能合作等多种方式,与各国企业共同开展务实合作,推动“一带一路”沿线上百个项目落地。后续随着“一带一路”战略持续深入推进,相关海外能源合作项目有望持续增多。

3.2. 供给端:中国专业工程龙头具备强竞争优势,走出去潜力巨大

3.2.1.我国专业工程龙头掌握核心技术优势,充分享受工程师红利国内工程市场广阔提供丰富实践场景,我国工程企业经验丰富、技术积累深厚。工程建设行业系我国支柱性产业之一,在国家发展中发挥重大作用。据国家统计局,2023年建筑业总产值达31.6万亿元,同比增长6%。专业工程领域,据联合国工业发展组织,2022年中国制造业已占据全球30.7%的份额,排名第一,为专业工程企业提供充足的项目资源。我国专业工程市场规模庞大,市场参与者众多,行业竞争较为激烈,推动工程企业夯实内功。依托国内丰富的工程项目实践场景以及多元专业领域需求,我国工程企业不断累积经验,服务能力与技术水平持续提升,在国际市场中形成较强竞争力。

依托全球领先的核心技术优势,我国专业工程龙头已在海外市场占据较高份额,承担多项国际标志性大型工程。➢化学工程领域:中国化学在国内外石油化工、煤化工领域占据较高市场份额,从2021年开始稳居全球油气服务领域第一。公司在境外承接多个地区标志性化学工程,2013年签约全球单线产能最大天然碱项目(土耳其卡赞250万吨/年天然碱项目);2015年签约哈萨克斯坦最大化工和首个聚烯烃项目(IPCI);2019年承接俄罗斯波罗的海化工综合体项目(1000亿),是全球最大的乙烯一体化项目,也是目前全球石化领域单个合同额最大的项目;2023年承接俄罗斯NFP5400MTPD甲醇项目(650亿),是全球单系列装置最大的甲醇项目之一,也是俄罗斯远东经济特区最重要的能源深加工项目之一。

水泥工程领域:中材国际在水泥技术装备与工程主业全球市场占有率连续16年保持世界第一,全球市占率约65%,相继研发、建设了我国首条日产1000吨到全球最大的日产14000吨系列生产线。在国际市场,截至2023年末,公司在海外88个国家和地区承接了332条生产线,公司在国际市场创造了多项水泥工程建设领域“第一”:多米尼亚项目是中国企业在海外承建的第一个水泥工程总承包项目;阿联酋UCC项目是中国企业在海外承建的第一条日产万吨水泥生产线;阿尔巴尼亚FK项目是第一个将中国大型水泥成套设备出口到欧洲的项目;埃及GOE Beni Suef 6*6000t/d项目是世界水泥行业迄今在同一地点、同一时间、同步建设的最大规模水泥生产线项目。

冶金工程领域:中国中冶为全球最大的冶金建设承包商和冶金企业运营服务商,钢铁项目全球市占率超60%,冶金建设项目遍布世界近30个国家和地区,曾承建台塑越南河静钢厂、马来西亚关丹钢厂、印度塔塔钢厂、印尼德信钢厂、文安钢铁马来西亚联合钢厂等多个标志性工程。中钢国际为冶金工程领域最早走出去的中国企业之一,且是极少数实现海外冶金工程领域全覆盖的中国企业,执行的海外项目创下中国企业海外工程承包和冶金成套设备出口多个“最大”纪录,包括中国出口发达国家第一座焦化项目日本住友金属公司120吨顶装焦炉项目;EPC总承包非洲最大的钢铁项目TOSAYLI集团阿尔及利亚230万吨短流程综合钢厂项目;出口海外最大的顶装焦炉项目俄罗斯MMK公司250万吨7.1米顶装焦化EPC项目等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)