2024金融债券行业报告:券商债务投资价值深度分析

一、当前券商债价值挖掘综述

随着资产荒行情持续演绎以及化债政策对城投利差的快速压缩,信用债市场进入低利率的新阶段。为应对低利率环境,投资者普遍采取信用下沉与拉久期的高票息策略,收益挖掘思路逐渐由压平收益率曲线精细化至品种以及个券挖掘。券商债作为大金融债的重要组成部分,具有免征票息增值税、久期相对较短、品种条款较好、尾部信用风险可控等特征;同时券商行业存在严格的合规风控监管以及较高的系统重要性,整体信用资质较优。其中券商次级债相对普通债存在一定溢价,收益挖掘机会值得关注。

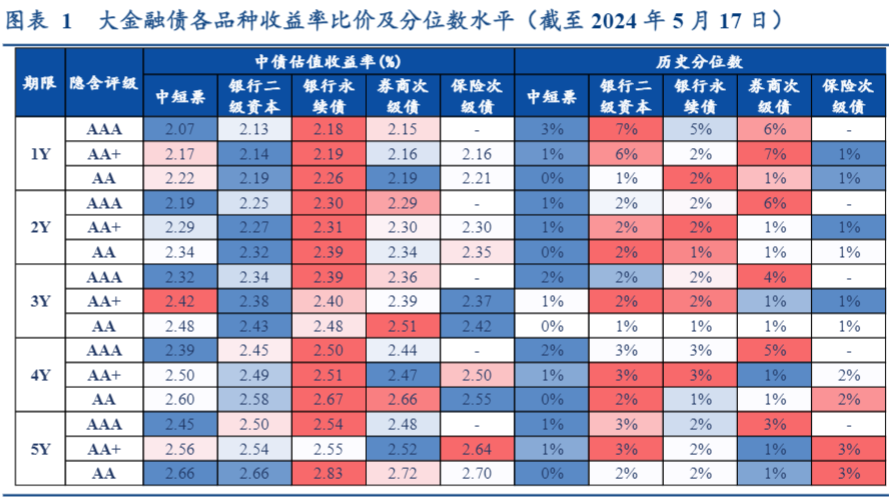

1、相较于银行二级资本债、保险次级债,券商次级债存在一定品种溢价,且估值波动较小以及条款更为友好,可关注2-3年期隐含评级AA、AA+品种收益挖掘机会。低利率环境下信用债各品种收益率均处于历史较低水平,但从品种比价来看,券商次级债相对其他大金融品种仍具有一定溢价,配置性价比相对较高。券商次级债适度拉长久期到2-3年并进行信用下沉,受利率波动影响不大,同时可获得的票息收益性价比更高。

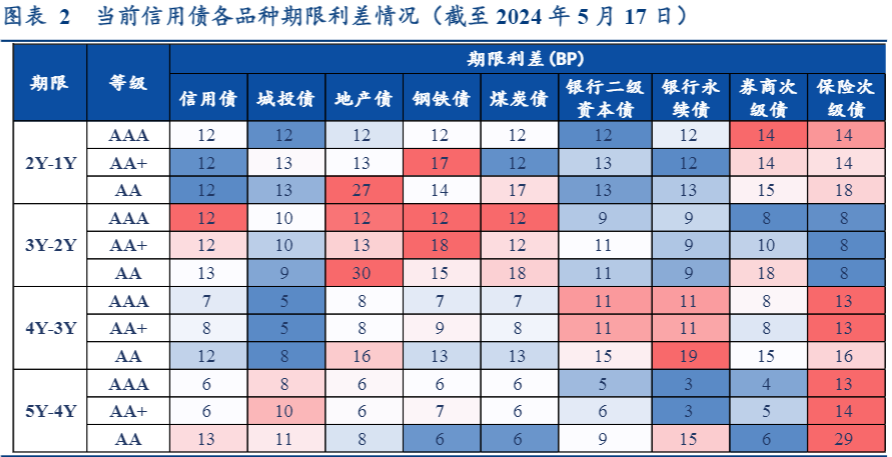

2、当前券商次级债1-3年期收益率曲线较为陡峭,采取骑乘策略增厚收益可行性较高。从信用债各品种期限利差来看,当前2-1Y隐含评级AAA-、AA+、AA以及3-2Y隐含评级AA品种的期限利差较为充足,且流动性较好,可关注其骑乘策略带来的收益增厚机会。以2-1Y隐含评级AAA-品种为例,具体操作为配置2年期隐含评级AAA-券商次级债,持有1年后卖出获取骑乘策略带来的超额收益。

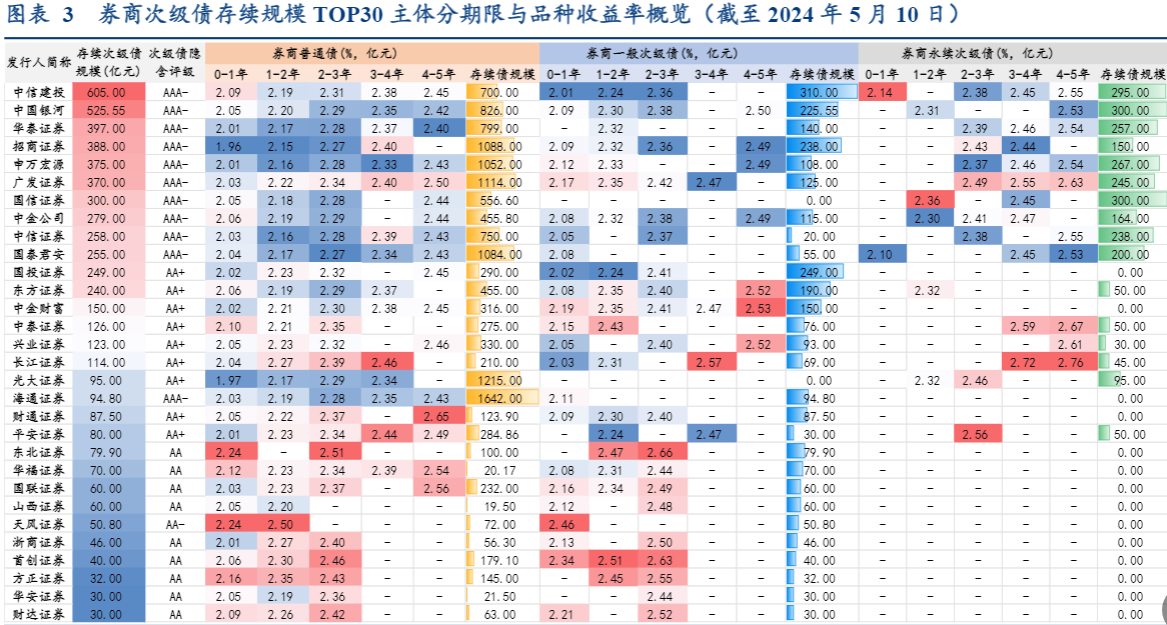

3、结合主体信用资质与收益率水平来看,当前券商次级债存续规模Top30主体收益率整体处于较低水平,其中首创证券、东北证券、天风证券等次级债挖掘价值相对较高,可进行适当的信用下沉与拉久期。分期限来看,1年以内天风证券一般次级债收益率相对较高,为2.46%,隐含评级为AA-;1-2年首创证券一般次级债、天风证券普通债收益率较高,分别为2.51%、2.50%,隐含评级均为AA;2-3年东北证券一般次级债、首创证券一般次级债以及平安证券永续次级债收益率较高,分别为2.66%、2.63%、2.56%,隐含评级分别为AA、AA、AA+,配置性价比相对较高,收益挖掘机会值得关注。

二、券商债市场概况与条款特征

(一)分类、资金用途与监管审核

证券公司发行的债券(简称“券商债”)按照监管机构不同可分为券商短期融资券和券商公司债,其中券商公司债按照是否偿债劣后可分为券商普通债和券商次级债,而券商次级债按其本息可否递延,进一步分为券商一般次级债和券商永续次级债。具体来看,券商债各品种特征如下:

1、券商短期融资券由交易商协会审批,在银行间市场发行与交易,发行期限在1年以内(含),用于补充运营资金或流动资金,并实行余额管理。券商短期融资券管理办法出台于2004年,2005年首只券商短融券发行,2012年起券商短融券快速扩容,2021年监管机构将券商短融券的发行期限上限由91天调整至1年。证券公司发行短期融资券,需要向银行间市场交易商协会申请注册,获得注册通知书后,可以在2年有效期内择机发行。此外,由于短期融资券实行余额管理,短期融资券与证券公司其他短期融资工具待偿还余额之和不超过净资本的60%,其他短期融资工具是指期限在1年以内(含)的融资工具,包括同业拆借、短期公司债等。

2、券商公司债由证监会审批,在交易所市场发行与交易,发行期限较为灵活,其中券商普通债主要用于补充营运资金、偿还到期债务、优化债务结构等,券商次级债通常用于满足流动性资金(短期次级债)与补充资本(长期次级债)。券商普通债发行期限大多为3年以内,券商一般次级债发行期限较为灵活,以3年期为主,同时有5年期、2年期、2+1、3+2等期限结构,券商永续次级债发行期限均为5+N。证券公司债起步于2004年,2013年起快速扩容,2020年监管放松发行制度,允许证券公司公开发行次级债券。

证券公司发行证券公司债,需要报送证监会审核,审核流程为:交易所受理、初审、反馈问询、专家会议审议、向证监会报送审核意见、证监会注册。根据2020年5月修订的《证券公司次级债管理规定》,券商次级债是指证券公司向股东或机构投资者定向借入的清偿顺序在普通债之后的次级债务,以及证券公司向机构投资者发行的、清偿顺序在普通债之后的有价证券。按照发行期限分类,期限在3个月(含)至1年的次级债可以分为短期次级债,用于满足正常流动性资金需要;1年以上的次级债为长期次级债,主要用途是补充资本金。其中短期次级债不计入净资本,但证券公司为满足承销股票、债券业务的流动性资金需要而借入或发行的短期次级债,可按照一定标准扣减风险资本准备。

(二)券商债各品种条款特征梳理

通过上述分类,可总结出券商债包括券商短期融资券、券商普通债、券商一般次级债和券商永续次级债等细分品种,不同品种之间有以下条款特征:

1)清偿顺序:券商短期融资券、券商普通债清偿顺序均优先于次级债券;券商一般次级债偿付在普通债务之后,在股权资本之前;券商永续次级债的偿付顺序原则上等同于次级债,但在实际条款设置中,部分券商永续次级债的清偿顺序位于本公司普通债务和次级债务之后,先于本公司股权资本,即劣后于一般次级债务。

2)发行期限:券商短期融资券在1年以内(含),券商普通债发行期限较为灵活,大多在3年以内,其中3年期发行占比最高;券商一般次级债分为长期次级债与短期次级债,长期次级债以3年期为主,当前存量中其他期限结构还有5年期、2年期、2+1等,短期次级债为3个月至1年;券商永续次级债发行期限结构均为5+N,无明确到期日。

3)赎回限制:券商短期融资券均为非含权债,无赎回条款,因而不涉及赎回限制;券商普通债部分含有赎回条款,但无赎回限制;券商次级债在赎回时面临一定限制,存在一定不赎回风险,若证券公司偿还或兑付全部或部分次级债后,各项风险控制指标不符合规定标准或触及预警指标,或者净资本数额低于借入或发行长期次级债时的净资本数额,则不得提前偿还或兑付次级债。

4)发行规模限制:券商短期融资券与其他短期融资工具待偿还余额之和不超过净资本的60%;券商普通债暂无发行规模限制;券商发行次级债需满足长期次级债计入净资本的数额不得超过净资本(不含长期次级债累计计入净资本的数额)的50%,且净资本与负债的比例、净资产与负债的比例等各项风险控制指标不触及预警标准。

5)特殊条款:券商短期融资券无特殊条款;券商普通债、券商一般次级债部分附有调整票面利率、回售、赎回、偿债保障承诺、经营维持承诺、交叉保护等条款;券商永续次级债均含有调整票面利率、利息递延权、延期条款,部分附有赎回、偿债保障承诺等条款。由于券商一般次级债不含延期与利息递延条款,其股性明显弱于券商永续次级债。

(三)券商次级债VS银行二永债、保险次级债

券商次级债、银行二永债、保险次级债等均为大金融债中清偿顺序劣后于普通债的次级债品种,由于其兼具存量规模较大、收益率溢价、免票息增值税等特征,近年来备受市场关注。上述三类次级债均可分为非永续债、永续债,其中券商次级债可分为券商一般次级债、券商永续次级债,银行二永债分为银行二级资本债、银行永续债,保险次级债分为保险资本补充债、保险永续债。券商一般次级债、银行二级资本债、保险资本补充债均为非永续次级债,三者在品种条款上存在一定差异,主要体现在以下方面:

1)发行期限:券商一般次级债发行期限较为灵活,当前存量债以3年期为主,同时也有5年期、2年期、2+1等期限结构,银行二级资本债发行期限主要为5+5年、10+5年,期限相对较长,保险资本补充债发行期限均为5+5年;

2)特殊条款:券商一般次级债当前存量中大部分无赎回或回售条款,以偿债保障承诺、经营维持承诺条款为主,银行二级资本债、保险资本补充债均含赎回条款,面临一定不赎回风险。其中保险资本补充债不赎回后票息利率需跳升100BP,从条款来看,保险资本补充债的不赎回意愿小于银行二级资本债。此外,银行二级资本债必须附有减记/转股条款,而券商一般次级债与保险资本补充债对此无强制要求,次级属性相对较弱。

3)互持限制:券商之间互持一般次级债需全额扣除资本,互持限制较为严格,而银行二级资本债、保险资本补充债互持则存在一定资本扣除豁免。对于银行二级资本债,若属于小额少数资本投资,银行互持规模不超过核心一级资本净额10%的部分无需扣除,若属于大额少数资本投资,银行互持部分则需全额扣除。对于保险资本补充债,保险互持不超过净资产20%的部分无需扣除。

券商永续次级债、银行永续债、保险永续债均为永续次级债,相较于银行永续债、保险永续债含有减记或转股条款,不赎回后无利率跳升机制,且利息递延非累计或存在取消派息可能性,券商永续次级债品种条款较为友好,与非金融永续债条款较为接近,永续债的“权益属性”较弱。具体来看,上述永续债品种条款差异主要体现在以下方面:

1)发行目的:券商次级永续债发行用于补充附属资本,提升券商的风险覆盖率;银行永续债主要用于补充银行其他一级资本;保险永续债用于补充保险核心二级资本,在“偿二代二期”体系下,监管对保险公司核心资本认定趋严,保险永续债发行规模或将放量;非金融永续债发行主要用于降低企业杠杆,满足长期资金需求。

2)利息递延:券商次级永续债、非金融永续债均含利息递延权,除非发生强制付息事件(向股东分红、减少注册资本),券商可自行选择是否延期付息,且不受次数限制,并且利息在递延期间按当期票面利率累计计息;银行永续债、保险永续债存在取消派息可能性,不构成违约,且递延支付利息的不进行累计计息。

3)特殊条款:券商次级永续债无减记/转股条款,不赎回后票面利率需跳升300BP,且特殊条款含有偿债保障承诺,在大金融债中品种条款较为友好;银行永续债、保险永续债必须设置减记/转股条款,不允许设置利率跳升机制及其他赎回奖励。对于永续债的“权益属性”而言,券商永续次级债弱于银行永续债、保险永续债。

三、券商债重大政策与行业监管框架

(一)历史以来券商债重大政策梳理

券商债分为券商短融、券商普通债以及券商次级债,其中券商普通债发展最早,其次为券商短融,最后为券商次级债。2003年证监会发布《证券公司债券管理暂行办法》,允许符合条件的券商发行普通债,公开发行担保金额应不少于本息总额,定向发行担保金额不少于本息总额的50%,2004年首只券商普通债“04国泰君安债”开始发行。

2004年中国人民银行发布《证券公司短期融资券管理办法》,允许券商在银行间市场发行短融,用于补充短期流动资金,2005年首只券商短融“05国君CP01”发行落地。2010年9月证监会出台《证券公司借入次级债务规定》,但当时仅规范了证券公司借入次级债务(非有价证券)的相关行为,未涉及次级债券(有价证券)。2012年12月证监会出台《证券公司次级债管理规定》,首次引入次级债券的概念,并放宽了长期次级债计入净资本的比例限制,但只能非公开发行。2020年5月证监会修订《证券公司次级债管理规定》,允许证券公司发行公开次级债,同时增加证券公司发行券商债分为券商短融、券商普通债以及券商次级债,其中券商普通债发展最早,其次为券商短融,最后为券商次级债。

2003年证监会发布《证券公司债券管理暂行办法》,允许符合条件的券商发行普通债,公开发行担保金额应不少于本息总额,定向发行担保金额不少于本息总额的50%,2004年首只券商普通债“04国泰君安债”开始发行。2004年中国人民银行发布《证券公司短期融资券管理办法》,允许券商在银行间市场发行短融,用于补充短期流动资金,2005年首只券商短融“05国君CP01”发行落地。2010年9月证监会出台《证券公司借入次级债务规定》,但当时仅规范了证券公司借入次级债务(非有价证券)的相关行为,未涉及次级债券(有价证券)。

2012年12月证监会出台《证券公司次级债管理规定》,首次引入次级债券的概念,并放宽了长期次级债计入净资本的比例限制,但只能非公开发行。2020年5月证监会修订《证券公司次级债管理规定》,允许证券公司发行公开次级债,同时增加证券公司发行

(二)证券公司风险控制指标与监管要求

证监会目前建立了以净资本和流动性为核心的证券公司风险控制指标体系,旨在加强证券公司风险监管,督促证券公司加强内部控制、提升风险管理水平。2006年7月5日,中国证监会印发《证券公司风险控制指标管理办法》,并先后于2008年6月24日、2016年6月16日、2020年3月20日对《证券公司风险控制指标管理办法》进行了三次修订,提升风险控制指标有效性的同时,也不断强化全面风险管理要求。在风险控制指标方面,证券公司必须持续符合下列风险控制指标标准:

(1)风险覆盖率不得低于100%,即净资本/各项风险资本准备之和*100%,其中净资本包括核心净资本、附属净资本,风险资本准备为证券公司在开展各项业务等过程中,因市场风险、信用风险、操作风险等可能引起的非预期损失所需要的资本;

(2)资本杠杆率不得低于8%,即核心净资本/表内外资产总额×100%,其中核心净资本=净资产-资产项目的风险调整-或有负债的风险调整-/+其他调整项目,附属净资本=长期次级债×规定比例-/+其他调整项目;

(3)流动性覆盖率不得低于100%,即优质流动性资产/未来30天现金净流出量×100%;

(4)净稳定资金率不得低于100%,即可用稳定资金/所需稳定资金×100%;对于规定“不得低于”一定标准的风险控制指标,其预警标准是规定标准的120%;对于规定“不得超过”一定标准的风险控制指标,其预警标准是规定标准的80%。

四、券商债发行与存量概况

(一)发行规模:与权益市场景气度高度相关,近年来公募发行占比超九成

券商债发行规模主要受权益市场景气度、监管政策等影响,其中券商债发行规模与权益市场景气度呈现高度正相关关系。以近年来券商债发行规模两轮快速扩张阶段为例,前者主要系权益市场大幅上涨+监管鼓励券商发行次级债补充资本背景下,券商次级债发行放量所致,后者主要由权益市场大幅上涨+新证券法实施后公司债发行审核效率提升,证券公司债发行规模大幅增加所致。

1)2014年-2015年:券商债发行规模增速分别为62%、57%,该阶段上证综指大幅上涨53%、9%,权益市场牛市行情推动券商自营、融资融券等业务快速扩张,证券公司通过发行次级债以补充资本的需求随之增长,与此同时,2014年9月《证券公司资本补充指引》和《关于鼓励证券公司进一步补充资本的通知》发布,鼓励券商多渠道补充资本、激发券商发行次级债的积极性,上述因素共振下券商次级债发行规模大幅放量。

2)2019年-2020年:券商债发行规模增速分别为48%、85%,该阶段上证综指大幅上涨22%、14%,与此同时,2020年3月新证券法出台落地,公司债券公开发行全面实行注册制,由交易所负责受理及审核,证监会负责履行发行注册程序,发行审核效率显著提升。2020年券商普通债全年发行规模突破7200亿,较上年的3094亿元快速增长。

分品种来看,券商债发行规模以普通债与短融为主,近年来永续次级债发行占比明显提升。2013-2023年,券商债累计发行普通债、短融占比分别为44%、37%,合计高达81%,而券商次级债累计发行占比仅为19%。券商次级债在2014年-2015年补充资本诉求下快速扩张,随后每年发行规模基本维持在1500-2000亿元左右,近年来券商次级债中永续次级债占比明显提升,从2019年之前10%以内上升至2023年的32%。

分发行方式来看,近年来券商公募债发行占比快速上升,从2015年的35%上升至2023年的91%。2020年5月证监会发布《证券公司次级债管理规定(2020年修订版)》,允许券商次级债公开发行,随后券商公募债发行规模大幅提升。近年来券商次级债大部分采取公募发行,券商普通债公募发行与私募发行规模均较大,券商短融均为公募发行。

(二)期限结构:普通债大多3年期以内,一般次级债以3年期为主

相对于银行二级资本债、保险资本补充债,券商一般次级债发行期限较短。券商受行业景气度影响较大,且权益市场牛市行情周期较短,券商在牛市行情时发行次级债补充业务扩张消耗的资本诉求较强,而在熊市行情时资本补充诉求则较弱,使得券商一般次级债发行期限相对较短,且较为灵活。

此外,银行二级资本债在剩余期限最后5年内计提资本比例逐年递减20%,保险资本补充债在到期期限最后4年开始逐年递减20%,而券商一般次级债计入资本的年限要求低,剩余期限在3年、2年、1年以上的,原则上分别按100%、70%、50%的比例计入净资本,一定程度上也促使券商一般次级债发行期限低于银行二级资本债、保险资本补充债。

(三)企业性质:券商债发行以央国企为主,民营发行以非次级债为主

券商债发行以央国企为主,2013年以来央国企发行规模占比八成左右。2023年央企、地方国企、公众企业、民营企业券商发债规模分别为5285亿元、7197亿元、1890亿元、624亿元,其中央国企券商债发行占比为83%,为券商债发行的主力军。公众企业券商债主要由广发证券、平安证券等发行,民营券商债主要由东方财富、国金证券等发行。民企未发行券商永续次级债,且发行券商次级债占比显著低于央国企。2013年以来央企、地方国企券商次级债发行占比均为19%,而民企发行券商次级债占比仅为10%,中外合资企业发行券商债均为短融,或反映出券商次级债对发行人信用资质要求较高。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)