2024国产GPU行业报告:景嘉微大算力时代布局分析

1景嘉微:立足军工电子,GPU开拓前路

1.1军工电子业务起家,GPU国产替代龙头

长沙景嘉微电子有限公司成立于2006年4月,致力于信息探测、处理与传递领域的技术和综合应用,为客户提供解决方案、产品和配套服务。公司从研发特种图形处理芯片(GPU)配套驱动起家,后又衍生出自研图形处理芯片业务,于2014年推出国内首款具有完全自主知识产权的图形处理芯片JM5400,在特种领域实现国产替代。公司作为国内少数几家研发生产图形处理芯片并拥有完全自主知识产权的企业,在GPU国产替代领域向信创及民用市场高速发展。

军工电子业务

公司在军工电子方面主营两个业务板块,分别为图形显控领域产品和小型专用化雷达。

图形显控领域产品方面,公司主营图形显控模块及各种加固类产品。图形显控模块是信息融合和显示处理的“大脑”,广泛应用于各类机载、舰艇、车载领域。图形显控模块是公司研发最早、积淀最深且最具优势的产品,在国内机载航电系统图形显控领域占大部分市场份额。

凭借在图形显控领域的技术积淀,公司采用了热学设计、力学设计、电磁兼容设计以及图形和态势信息数据分析等技术,打造出加固显示器、加固电子盘、加固计算机等一系列加固类产品。此类产品具备加固、抗震、加密和信息处理等功能和特性,主要应用于专用领域的显示和分析系统。

公司的图形显控产品近年来已延伸至电子稳像处理板等其他领域。电子稳像处理板支持视频稳像和视频拼接,满足车辆在地面行驶时使用电子图像进行观察和瞄准的需求。这些领域的产品具有广阔的发展空间。

在小型专用化雷达领域,公司经过在微波射频和信号处理方面多年的技术积累,取得了一系列突破,产品主要包括空中防撞系统核心组件、主动防护雷达系统和弹载雷达微波射频前端核心组件。公司在巩固原有的业务板块和模块的基础上,对产品和技术进行了梳理和整合,研发出一系列无线通讯领域和电磁频谱领域的产品,包括自组网等,逐步实现从模块级产品向系统级产品转变的发展战略。

芯片业务(GPU)

公司是国内首家成功研制国产GPU芯片并实现大规模工程应用的企业,公司经过多年的技术钻研,成功研发了多款具有自主知识产权的图形处理芯片。

2014年,公司研发成功首个国产GPU芯片JM5400,随后在特种领域对ATI M96芯片实现替代。在此之后,公司继续研发了一系列更先进、适用范围更广的GPU芯片。2018年公司成功研发JM7200系列图形处理芯片,并联合国内主要CPU、整机厂商、操作系统、行业应用厂商等开展适配与调试工作,共同构建国产化计算机应用生态,在通用领域成功实现广泛应用。

2021年公司发布的最新GPU产品JM9系列图形处理芯片可以满足地理信息系统、媒体处理、CAD辅助设计、游戏、虚拟化等高性能显示需求和人工智能计算需求,可广泛应用于台式机、笔记本、一体机、服务器、工控机、自助终端等设备。经过长期的适配与推广,目前公司JM9系列图形处理芯片已逐步实现在政务、电信、电力、能源、金融、轨交等多领域的试点应用。

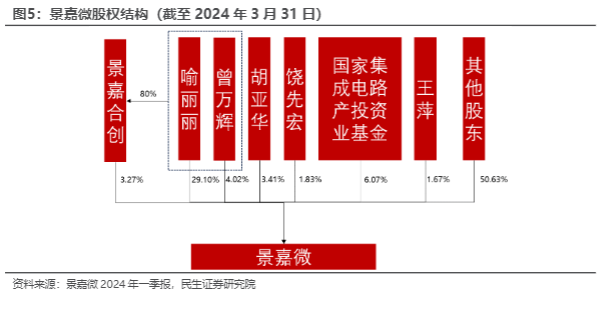

1.2股权结构清晰,控制权集中

景嘉微股权结构清晰,国家大基金战略入股。截至2024年3月31日,实控人喻丽丽、曾万辉夫妇直接持股占比达33.12%,通过关联的饶先宏、胡亚华、乌鲁木齐景嘉合创股权投资合伙企业(有限合伙)间接持股8.51%,控制权较为集中,大股东持股稳定。国家集成电路产业基金战略持股6.07%,看好公司长期发展潜力。

1.3业绩短期承压,芯片业务增长空间广阔

1.3.1营收增长放缓,费用略有上升

2022年下半年以来,受信创行业需求波动影响,公司业绩短期承压。2021-2023年景嘉微营收分别为10.93/11.54/7.13亿元,同比变动67.21%/5.56/-38.19%;归母净利润分别为2.93/2.89/0.60亿元,同比变动40.99%/-1.29%/-79.35%。2024年第一季度实现营收1.08亿元,同比增长66.27%,实现归母净利润-0.12亿元,较去年同期增加0.59亿元。2023年受行业政策波动影响,市场需求萎缩,单价较低、数量较多的芯片产品销售减少,导致销售、生产数量大幅减少。另一方面,受下游客户产品交期影响,景嘉微图形显控领域产品、小型专业化雷达领域相关产品销售规模下降。

毛利率有所回升,净利率有所下滑。公司2021-2023年毛利率分别为60.86%/65.01%/60.32%,净利率分别为26.78%/25.04%/8.36%。2024年第一季度毛利率为62.91%,净利率为-10.64%。前期公司毛利率、净利率波动较小,但由于芯片业务研发需要大量投入,初始毛利率偏低,对公司整体毛利率造成影响。随着芯片出货放量,研发成本逐渐摊薄,单芯片成本下降,毛利率提升,同时芯片业务收入占比扩大,公司整体毛利率又有所回升。

公司研发费用率维持较高水平,销售、管理、财务费用略有增长。公司2021-2023年销售费用率分别为4.36%/4.17%/5.98%,管理费用率分别为10.36%/9.90%/16.51%,研发费用率分别为23.16%/27.07%/46.44%,财务费用率分别为-1.57%/-0.74%/-1.12%。2024年第一季度公司销售、管理、研发、财务费用率分别为8.05%/23.82%/64.85%/-2.95%。公司研发费用率长期保持20%以上较高水平,注重研发投入,以研发驱动业务。2024Q1公司销售、管理、财务费用分 别 较去 年 同 期变动-210.56/27.03/-148.11万元, 同 比增 长-19.43%/1.06%/86.49%,财务费用的较大波动主要源于利息收入的大幅下滑。

1.3.2传统业务盈利能力强,新业务占比提升

毛利率方面,图形显控领域及小型专用化雷达领域产品维持60%以上的高毛利率水平,芯片毛利率逐年提升,2021-2023年毛利率分别为44.49%/47.28%/44.29%。由于图形显控领域产品和雷达类产品属于成熟期产品,总体生命周期较长,迭代速度慢,且出货稳定增长,摊薄了研发费用等边际费用,使得毛利率长期处于较高水平。而芯片业务属于新兴业务,需要持续进行大量研发投入,在发展初期毛利率总体较低,随着芯片放量摊薄了前期投入的各项成本,毛利率又逐渐走高,于2022年达到了47.28%。2023年受产业周期影响,下游客户需求减弱,公司向客户部分让利,毛利率出现下滑,但仍维持在高位水平。

新兴GPU业务在2020至2021年增长较快,但2022、2023年受行业波动影响有所下滑。2021-2023年芯片业务营收同比变动517.49%/-41.74%/-61.18%,2021年芯片收入大幅增长,主要系公司对芯片市场提前布局,在该期拓展了芯片客户。2022、2023年受行业政策波动影响,市场需求萎缩,芯片业务营收下滑。

1.4专业人士掌舵,高研发投入积累增长动力

景嘉微作为军工电子行业高新技术企业,长期保持研发费用高投入。2021-2023年公司研发投入分别为2.53/3.12/3.31亿元,研发费用率分别达到23.16/27.07/46.44%。公司主营业务收入基本来自于核心技术应用的产品和服务,研发技术转化经营收入效率高。

景嘉微研发人员占比高。2020-2023年景嘉微保持着64%以上的研发人员比例,在学历构成上,2023年本科及以上学历达78.33%,硕士及以上学历占34.82%,高学历成员占比高,为公司发展注入内生动力。

公司核心班底深耕技术领域,掌舵公司发展方向。公司高管中,公司总裁曾万辉,高级副总裁余圣发,以及副总裁胡亚华分别擅长微波与毫米波技术,信息与通信系统,以及通信与电子系统;在董事会成员里,郑珊女士及余小游先生也专精电子工程、信息与通信工程,核心团队成员对公司所在行业具有深刻的认识。

2GPU:领航大算力时代,产业生态加速扩展

2.1GPU行业具有广阔发展前景

2.1.1GPU市场空间呈现稳步增长态势

GPU在大规模并行计算方面较CPU表现更为出色。GPU拥有由数千个更小、更高效的核心组成的大规模并行计算架构,其中每个核心可独立执行命令且具备存储指令和数据的存储器,相较于CPU,GPU的运算单元更多,计算量更大,计算速度更快。GPU在接收来自CPU的指令后,将其分发至多个核心中进行处理,之后将处理后的数据传输回CPU。

在AI算力迅猛发展的人工智能时代,GPU作为并行计算的核心,市场正在快速成长。根据Verified Market Research数据,2022年全球GPU芯片市场规模为450亿美元,预计2025年达到1091亿美元,同比增长34%,2030年将增长至4774亿美元,2021-2030年的CAGR为34.35%,GPU市场呈现出强劲增长态势。

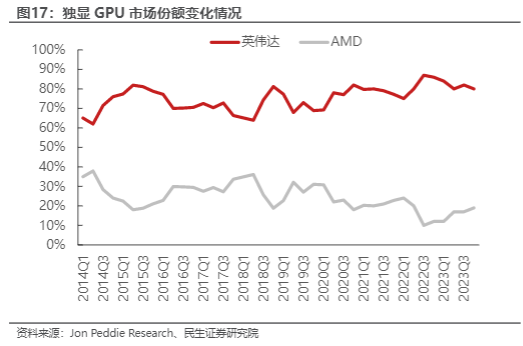

2.1.2国际巨头垄断市场,国内厂商加速追赶

海外龙头企业占据GPU市场的垄断地位,对中国科技企业技术封锁不断升级。全球GPU市场主要被英伟达、AMD和英特尔三家公司垄断,产业生态壁垒较高。据Jon Peddie Research报告显示,近年来英伟达的市场份额呈现整体上升趋势,AMD的市场份额呈现整体下降趋势,但随着Instinct MI300系列的正式推出,AMD的市场份额有望提升。当下美国禁令趋严,美国商务部公布了新的先进计算芯片、半导体制造设备的出口管制规则,限制我国购买和制造高端芯片的能力,并将摩尔线程和壁仞科技及子公司等13家中国机构实体加入“实体清单”,面向服务器端的AI芯片和高性能GPU暂停向中国客户销售。在此背景下,国内厂商AI芯片在性能和生态上加速追赶,国内厂商有望逐步增加市场份额,景嘉微、寒武纪、沐曦等厂商陆续推出自研新品,未来成长空间广阔。其中,景嘉微研发了以JM5系列、JM7系列、JM9系列为代表的具有自主知识产权的GPU芯片,填补了国产自主研发GPU芯片的空白,其中JM7系列芯片已在信创行业多领域广泛落地,JM9系列芯片性能也与海外主流芯片厂商低端显卡接近,解决了国产高性能GPU“卡脖子”问题。

2.2图形GPU市场稳步前进

2.2.1信创产业规模扩张,带动GPU市场需求提升

各行业国产替代节奏逐步提速,促进信创产业快速崛起。信创产业主要从云计算、软件、硬件、安全等方面成为促进行业创新发展的新增长引擎,产业链涵盖应用软件、基础软件、云基础设施、基础硬件、网络安全五个领域。在国家提出信创产业的“2+8+N”三步走战略后,即党、政与金融、电力、电信、石油、交通、教育、医疗和航空航天八个关乎国计民生的重要行业,及N个消费市场,信创建设逐渐渗透至党政、金融、制造等行业,未来信创产品将全面推广应用至消费市场,打造更为完善的国产化数字生态,为国家数字经济稳固发展保驾护航。

信创市场积极扩张;“2+8+N”战略落地节奏持续加快。随着我国数字化战略的深入推进,数字经济规模不断扩大,据iiMedia Research数据,2022年中国数字经济规模达50.2万亿元,预计2024年将达到63.1万亿元,2025年增长至70.8万亿元,2016~2025年CAGR=13.5%。在数字经济的浪潮下,各行业对信息技术软硬件的国产化要求不断提高,为信创产业提供广阔市场空间。

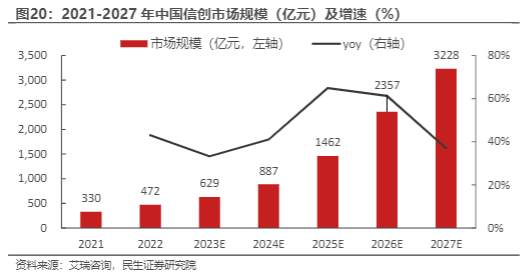

未来信创市场规模呈现由大转强的趋势。根据艾瑞咨询数据,2022年我国信创规模已达到472亿元,预计2024年将达到887亿元,到2027年增长至3228亿元,2021年-2027年CAGR为46.2%。基础硬件是信创市场未来发展的核心领域,GPU是国产化替代的核心器件,国产GPU已进入政府采购名单,随着信创产品渗透至更多核心业务领域,其市场规模前景十分乐观。

分重点行业看,信创在党政、金融、电信领域的进展迅速,表现为:1)党政信创发展不断深化,2022年党政信创招投标项目中能够明确国家层面、省级层面、市级层面以及区县级层面招投标项目分别为46项、342项、659项以及536项,占比分别为2.91%、21.60%、41.63%以及33.86%,逐步辐射全国;2)金融信创稳步推进,正在进行信创第三期试点,头部机构基本完成了OA系统的国产替换,少数实现了单轨运行,将向ERP、CRM等渗透,中信银行、建设银行等均落地信创大单;3)电信信创加速布局,已实现基础硬件部分的大规模国产替代,正在加速建设信创实验室,促进产业早日落地。央企国企也提出计划,将于2027年彻底完成包括芯片在内的国产信创替代,信创产业将迎来高速增长。

本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。